住宅ローンの繰上返済について

マインス金利解除で、住宅ローン金利が話題なのは、過去の記事でも紹介しました。今回は住宅ローンの繰上返済について取り上げてみます。

銀行にいたときに、ボーナス支給時期になると繰上返済の手続きが多くなり、みんな余裕があるんだなぁと感じた記憶があります。

繰上返済とは

35年の住宅ローンを組んでいて、資金的余裕が生まれた場合に一部または全部を期日を待たないで返済することを繰上返済と言います。

今回はローン利用者が全体の一部を途中で返済する一部繰上返済を説明します。一部繰上返済には期間短縮型、返済額減額型の2種類があり、また銀行によっては繰上返済をする際に手数料が必要な場合もあります。

期間短縮型

ローン期間中に一部繰上返済をすることで、残りの期間を短縮することが目的です。繰上返済は元金を返済するものですので、返済した元金に対する利息の支払を軽減することが出来ます。

上記の図のように青が元金、赤が利息です。時間の経過につれて、青の元金部分が大きくなり、赤の利息部分が小さくなります。そのため、一部繰上返済の効果を十分に発揮するためにはなるべく早い時期に繰上返済することです。期間終了間際になると利息部分は少なくなるので効果は限定的です。

返済額減額型

ローン期間中に一部繰上返済をすることで、残りの期間の毎月の返済額を減額することが目的です。期間短縮型と同様に、返済した元金に対する利息の支払を軽減することが出来ます。

上記のように、残りの期間の返済額を減額することができます。

効果的なタイミングと比較

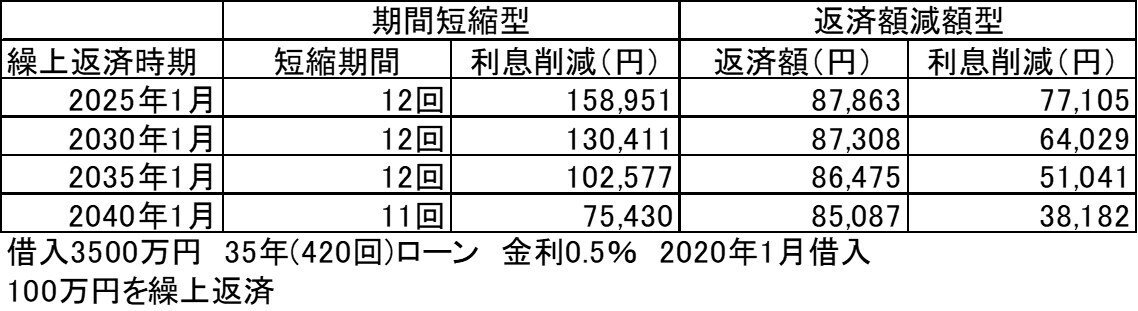

実際にどのタイミングで、どちらの方法が良いのかシミュレーションしてみました。

前提条件として、

2020年1月借入(2020年2月返済開始)3500万円

35年(420回)ローン、年利0.5%、ボーナス返済無し、毎月返済分は90,854円

とします。

繰上返済資金100万円を5年後、10年後、15年後、20年後のどこかで1度返済したシミュレーションです。

利息削減効果が高いのはどちらの方法でも、早い時期の方が効果的です。

また期間短縮型の方が利息削減効果は高いことが分かります。

利息を無駄なコストと考えるならば、なるべく早い時期に期間短縮型で一部繰上返済をするに限ります。

個人的には、返済額減額型では100万円を繰上返済をしても、効果は-3,000円から-5,000円程度ですので魅力は感じられません。

実際に銀行で繰上返済の対応をしていた時も、期間短縮型を選択される人が圧倒的に多かったです。

運用したらどうだろうか?

100万円の繰上返済資金があるとして、それを投資信託などで運用したらどうなるのでしょうか。大体のインデックス投資について、過去の統計などから示される予想利回りは6~8%ですが、あえてそれより低く、1%、3%、5%でシミュレーションしました。

仮に毎年1%で成長する投資商品であっても、20年後には22万円の利益が出ている事になります。ローンを組んで20年後に期間短縮型で繰上返済をした際の利息削減は75,430円なので、運用した方が良い気がします。

運用利回りが住宅ローン金利よりも高いので当然ですよね。

個人的な価値観

僕の住宅ローンに対する価値観は保険的意味合いが強いです。

住宅ローンには団体信用生命保険が付随します。これはローン利用者に万が一があった場合、ローンの返済の肩代わりをしてくれる保険です。

自分の子供が産まれたタイミングで、衣食住の住だけは確保しようとの思いで、自宅を建築し住宅ローンを組みました。

また、金利上昇局面であっても、すぐさま住宅ローン金利上昇しないだろうという見方から、たとえ繰上返済に回せる資金があっても運用に回します。

NISAを利用すれば運用益は非課税ですしね。

それに、例えば100万円の繰上返済後に僕が死亡したら、ローンの支払は免除になるのに、100万円は手元に残らないですからね。もったいないように思います。

まとめ

そうは言ってもローン(借金)の心理的負担は人それぞれです。

なるべく早く完済したい

なるべく毎月の返済額を抑えたい

などなど考え方はいろいろあると思います。

ローン一つでもいろいろな考え方があると思いますので、資金的余裕が生まれた場合は是非、思いを巡らせてみてください。

最後まで読んでいただきまして、ありがとうございました。

この記事が気に入ったらサポートをしてみませんか?