デジタル証券の特徴を徹底解説

こんにちは、三井物産デジタル・アセットマネジメントです。社名が長いので「MDM(エム・ディー・エム)」と覚えていただければと思います。

この記事は、オルタナブログを転載する形でお届けしています。

この記事でお伝えしたいこと

デジタル証券のメリットは、一部の機関投資家しかアクセスできなかった様々な資産に個人投資家が小口で投資できること。

デジタル証券は、仕組みにブロックチェーンという技術を使っていますが、暗号資産(ビットコインなど)とは全くの別物!価格の変動は少なく、流出リスクも極めて限定的なものが多い。

デジタル証券の国内事例は10件、発行額も212億円を突破中*。資産運用に関心がある方は要チェック!

※2022年12月末現在、当社調べ

そもそもデジタル証券(ST)とは?

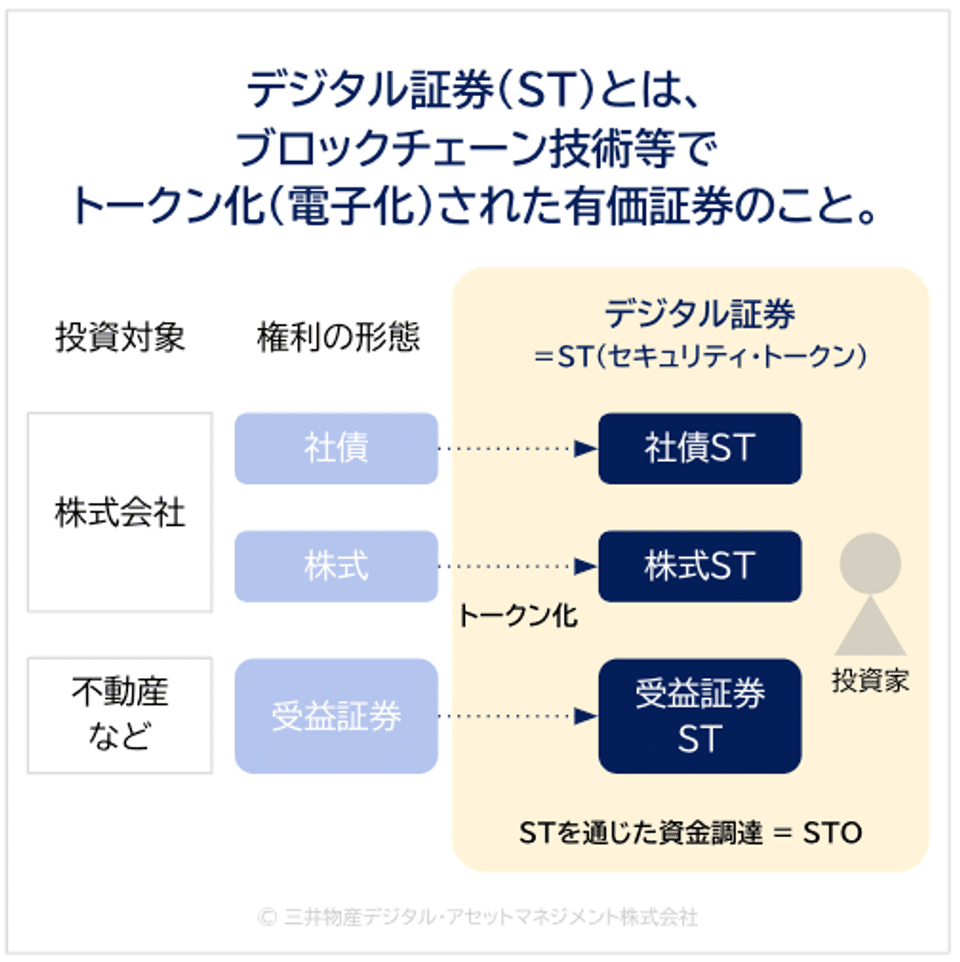

デジタル証券とは、ブロックチェーン(分散型台帳)等の技術を使って、電子的に発行される有価証券のことです。

デジタル証券は、証券を意味する英語の「Security」と、デジタルマネーを指す「Token」の頭文字をとって、ST(セキュリティ・トークン)とも呼ばれています。そして、このデジタル証券の発行による資金調達をSTO(セキュリティー・トークン・オファリング)と呼びます。

個人がアクセスできない投資の「空白地帯」

まず、「デジタル証券」という単語を聞いて、

「え?株式は既にデジタル化されているのでは?」

とお感じになった方もいらっしゃるのではないでしょうか。証券会社で買うことができる上場商品は、電子化されている最たる例でしょう。

例えば、上場株式は、多くの人が頻繁に売買することが想定されているため、スムーズに権利移転ができるように、権利の保有状況(誰が、どの株を、どれくらい持っている)は、証券保管振替機構(通称、ほふり)等の機関によって電子的に管理されています。

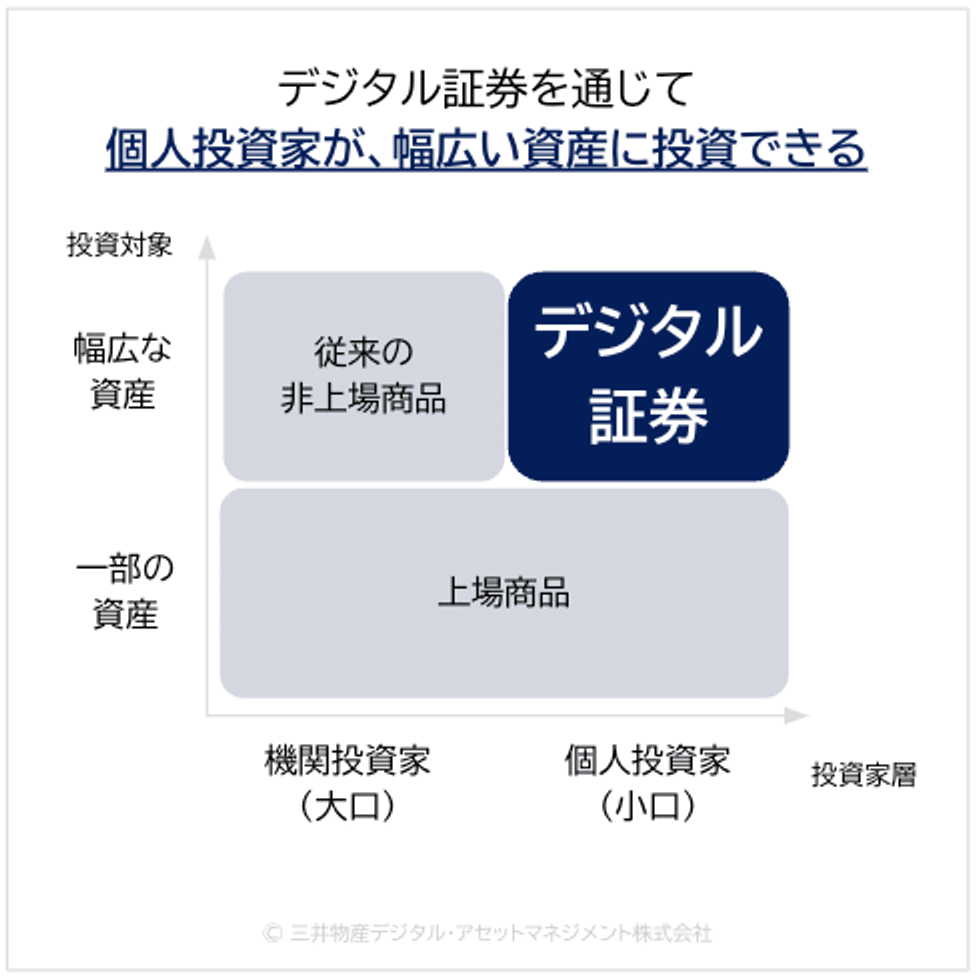

しかし、一般に多額の上場関連コストがかかり、上場基準に合ったものしか商品化することができないため、一定の規模(数十億円以上)がある特定の資産しか上場商品にすることができないと言われています。

一方、非上場商品は、上場商品に比べて様々な種類・規模の資産も扱うことができます。

商品の具体例としては、未公開株(プライベートエクイティ)や不動産、インフラ資産(航空機、船舶、発電所、通信基地局など)があります。

しかし、これらの非上場商品は、権利の保有状況がアナログな形で管理されているため、事務手間を考えると大口投資ができる機関投資家に投資機会が集中している状況になっています。

(例えば、保有状況をエクセルで管理していると、1万人が毎日取引したら、誰から誰に権利が移ったのか正しく記録することは困難です。そうならないように、できる限り投資家の数を少なく=大口にする必要があります。)

結果として、非上場商品は様々な資産に投資できるメリットがありながら、個人投資家への商品提供が極めて限定的になっている状況が発生しています。

デジタル証券 = 個人投資家が様々な資産に投資できる手段

デジタル証券では、まさにこの非上場商品について、権利の保有方法をブロックチェーン技術等を使ってデジタル化して、権利移転の事務効率化を実現することで、より小口での取扱いが可能になります。

その結果、今までは機関投資家に限られていた非上場商品が、デジタル証券を通じて、個人投資家でも購入できるようになります。

この辺りの解説は、三菱UFJ信託銀行さんのprogmatのコンセプト動画がとっても分かりやすいです。是非そちらもチェックしてみて下さい。

デジタル証券は、ビットコインとは全く別物

デジタル証券では、権利の保有状況をブロックチェーン上で電子的に管理されていると解説しましたが、

「ブロックチェーン?聞いたことあるよ!ビットコインのアレね」

「価格が急に下がったり、流失したりするんでしょ?」

というご意見をしばしばいただきます。

結論から言いますと、デジタル証券と暗号資産(ビットコイン等)は別物です。

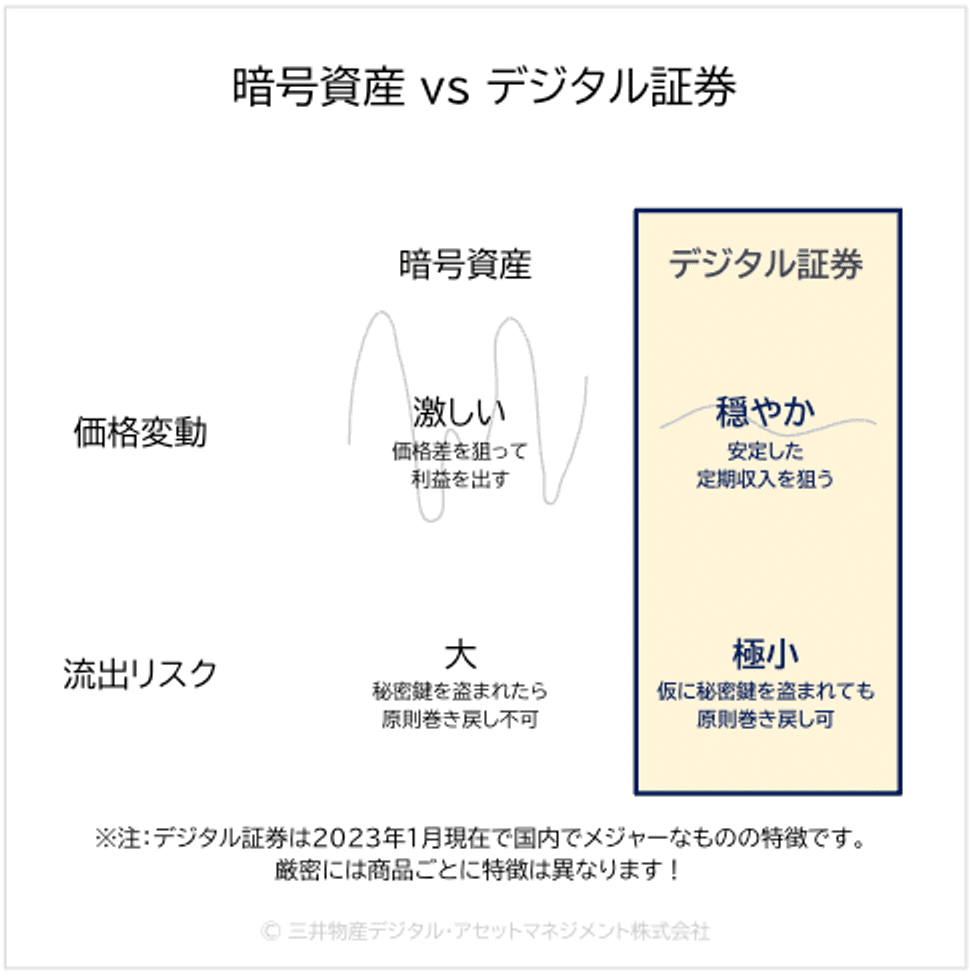

まず、暗号資産は、その多くが公開された場で取引され、価格は日々大きく変動します。その価格差(価格が低い時に買って、高い時に売る)で利益を出すことを狙い、うまくいけば大勝ち、失敗すると大負けするという商品としての性質を持ちます。

さらに、暗号資産はその仕組み上、秘密鍵(自分の資産を動かせる権利のようなもの)が盗まれてしまうと、原則として自分の資産を取り返すことができません。(そうならないように、暗号資産取引所では、多くの手間とコストをかけて、様々なセキュリティ対策を講じています)

一方、デジタル証券は、不動産などを代表に定期的な家賃収入(キャッシュフロー)があるものが多く、それゆえ価格が安定しています。*価格が大きく動くことはないので莫大なリターンを出すことは難しいかもしれませんが、損してしまうリスクも相対的に低く、安定した定期収入が期待できます。

*簡単にするために、すごく荒い説明をしています。詳しくは他の記事で解説します。

さらに、デジタル証券では、ブロックチェーンを動かすシステムを運営する主体が一部の金融機関などに限られるため、万が一秘密鍵が盗まれて、誤った権利移転が起きてしまっても、記録を巻き戻す(誤った権利移転をなかったことにする)ことができます。つまり秘密鍵を盗む意味があまりないため、流出リスクは極めて限定的と言えます。

※上記で挙げた特徴は、2023年1月時点で商品化されているデジタル証券(不動産が中心)の特徴であり、厳密には投資対象の種類、ブロックチェーン基盤の設計等によって異なりますのでご注意ください。

デジタル証券の普及状況

デジタル証券は、今後どれくらい普及すると考えられているのでしょうか。

グローバル市場では、2025年には約30兆円規模の市場に発展すると予測するレポートも存在しています。(参考:日本STO協会資料)

日本国内では、市場規模の予測はないものの、2021年7月から不動産を中心にデジタル証券の事例が出始めました。

2022年12月末時点で、国内で発行された不動産デジタル証券の合計額は約212億円(件数は10件、いずれも当社調べ)です。

これは不動産デジタル証券と同様、インターネット上で小口で不動産に投資できる不動産クラウドファンディングに比べて、非常に早いペースで市場が成長しています。

当社でも、これまで不動産に投資できるデジタル証券を計4件(ブログ公開当時)発行しております。

https://ir.alterna-x.com/ir001/

https://ir.alterna-x.com/ir002/

https://ir.alterna-x.com/ir003/

https://ir.alterna-x.com/ir004/

この記事でお伝えしたいこと(再掲)

デジタル証券のメリットは、一部の機関投資家しかアクセスできなかった様々な資産に個人投資家が小口で投資できること。

デジタル証券は、仕組みにブロックチェーンという技術を使っていますが、暗号資産(ビットコインなど)とは全くの別物!価格の変動は少なく、流出リスクも極めて限定的なものが多い。

デジタル証券の国内事例は10件、発行額も212億円を突破中。資産運用に関心がある方は要チェック!

この記事をきっかけに、少しでもデジタル証券について知って頂けたら幸いです!