リーマン・ショック期の起業家と投資家に聞いたコロナ禍の成長戦略

有言実行!ということで6月10日(水)に「リーマン・ショック期の起業家と投資家が語るコロナ禍の成長戦略」というオンラインイベントを開催しました。当日はYouTube LiveとFacebook Liveで同時生配信を行いリアルタイムで受け付けた質問に対してゲストの皆様に答えていただく形式で100名近くの方にご参加いただきとても盛り上がりました!

イベントの運営にはStreamYardというディスカッショントピックごとにテロップを表示できる配信サービスを使ったのでテレビ番組みたいなオンラインイベントの運営方法に関して知りたいという方はぜひ次回のnoteを参照してください。

さて、実はこのイベント2000年生まれの私が「昨今のコロナショックが経済に与えた打撃はリーマンショックに匹敵する」と言われているのを聞いていてなかなかイメージが湧かず、実際に「投資家」または「起業家」としてリーマンショックを経験し方々をお呼びして勉強させてもらおう!と考え企画したものでした。

イベントでは文献では知り得ないような「実はあの時こんなことが。。」というお話も多く聞かせていただき大変勉強になりました。当日リアルタイムでご参加いただけなかった方のためにも今日はこのイベントの要約レポートをお届けします。

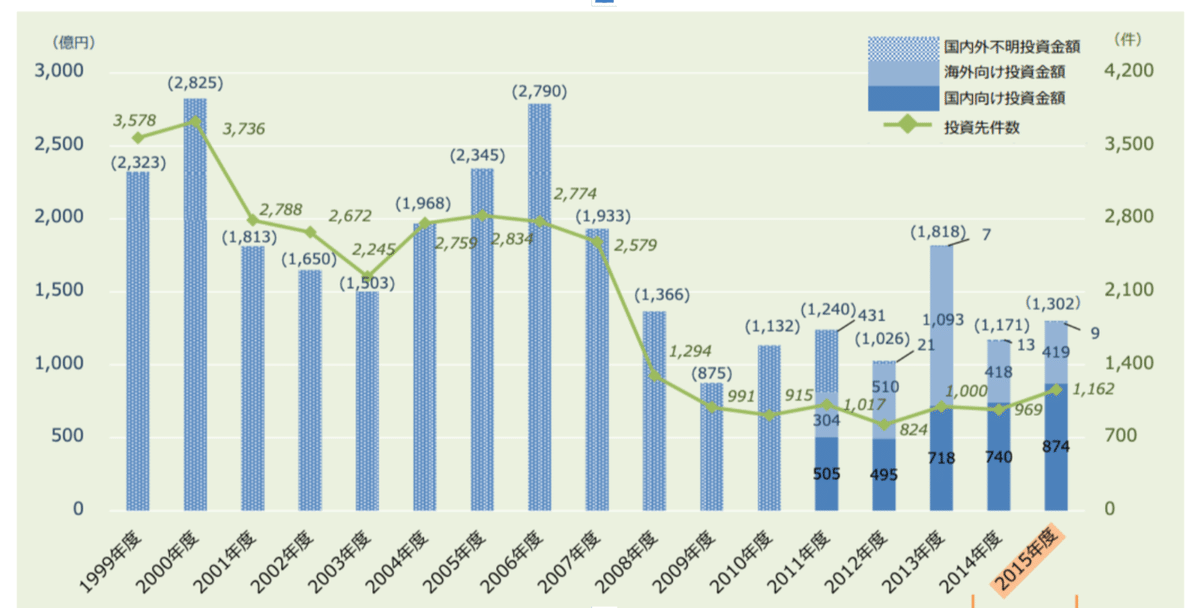

リーマン・ショックがトリガーになって国内VCの投資額が減ったという認識は間違い

(Source: 一般財団法人ベンチャーエンタープライズセンター)

まず話題になったのがリーマン・ショックという突発的な出来事が起きて国内のVC投資金額が減ったという認識は間違っているということです。実際にグラフを見るとリーマンショックの2年前2006年から投資金額は徐々に減ってきていていることが分かります。この時日本で何が起きていたのかというと..

■ 2006年1月ライブドア・ショックで東証マザーズの株価が急落

■ 2008年1月名古屋証券取引所が開設する新興企業向けの株式市場セントレックスに対して金融庁が上場審査体制に不備があると指摘したことで上場件数が 年10社 から 年0-1社 まで激減

これらの出来事がベンチャー企業の上場を”魅力”を削いでしまったこと等が原因となり2006年から国内VCの投資金額は減少傾向に。リーマン・ショックは投資額減少の引き金ではなくとどめにすぎなかったというのが正しい認識です。

リーマン・ショックでスタートアップの資金繰りはさらに厳しく…意外にもポジティブな見方をする起業家も

そんな中2008年9月15日リーマン・ショックが起こります。ここで強調したいのは昨今のコロナショックとは違い、リーマン・ショックは金融危機であったということです。

■ 2008年当時資金の出し手であったのは金融機関である銀行・保険会社・証券会社。これらの金融機関が一斉に大打撃を受けたため彼らは新規ファンドに投資できる状況ではなくなりました。

■ 投資業務から撤退するVCも相次ぎ

■ ベンチャーを保持するだけでコストになると考えたVCは何10社もまとめて100万円で売却するということもあった

リーマン・ショックが起こった時三菱UFJキャピタルで投資業務に携わっていた田口さんは売却されたベンチャーを他のファンドから買い取りのちにそのベンチャーは上場しその価値は何10倍にもなったと話されていました。

一方で起業家にとっては

● 大企業がベンチャーとの共同開発をストップし受託や共同開発で売り上げを保っていたベンチャーには大打撃

● ベンチャーの主要取引先にも破綻が相次ぎ資金繰りはさらに厳しく

● バリュエーションは急落。優良なベンチャーがどんなにバリュエーションを下げても調達ができない

といったことが起こりました。

この時HRTechのスタートアップであるあしたのチームの高橋社長は「当時は土下座をして2年分のコンサル代金を前払いできないか?と交渉をした」という衝撃のエピソードを話してくださいました。

行動分析のスタートアップであるレイ・フロンティアの田村さんは「入社直後に資金調達を頼まれ1日に何人もと飲みに行って話をし、最終的にはそこで出会った方から投資が決まった」というエピソードも話してくださいました。

ただ意外にもリーマン・ショック状況下で起業したスタートアップの中にはポジティブな意見を持っている場合も。IoTスタートアップのアクアビットスパイラルズの萩原さんは「起業直後はどんなスタートアップもどん底の状態なのでそこまで絶望的な状況とは感じていなかった。むしろ無駄なコストを最小限に抑えて筋肉質な状態の組織をつくれた」といったポジティブな意見を話してくださいました。リーマン・ショックの捉え方が3社3様なのは大変興味深かったです。

リーマン・ショックからコロナ・ショック 12年で投資環境は大きく変化

三菱UFJキャピタルのキャピタリストである田口さんのお話によると2008年のリーマン・ショックと2020年のコロナ・ショックの投資環境は大きく異なることが分かってきました。大きな違いとしては

■ VCファンドの多様化とファンドサイズが拡大

■ エンジェル投資家が増えた(シリアルアントレプレナーやスポーツ選手がエンジェル投資家になる時代に)

■ リーマン・ショックは「金融危機」だったので新規融資が難しかったが今は政府融資を含めスタートアップへの支援がリーマン・ショック期と比べると充実

といったことが挙げられます。

スタートアップもリーマン・ショック期よりも冷静に状況を捉えており

● 社員のケア

● 既存株主との密なコミュニケーション

● 組織改革

などに注力していると話してくださいました。

まとめ

最後にざっくりと個人的な学びをまとめます。

◎リーマン・ショックは投資額減少の引き金ではなくとどめ

◎リーマン・ショックで打撃を受けたのは当時主な資金の出し手であった金融機関→新規ファンドに投資できる状況ではなくなった

◎ VCファンドの多様化とファンドサイズが拡大によりスタートアップが資金難に苦しむケースは減ってきている

◎ コロナ禍は組織改革の機会とも捉えられる

自分で企画をしてこんなことを言うのは変かもしれないですが今回のイベント投資家の方からは「何があったのか」という事実をスタートアップの方々からは「どう動いたのか」という事例を沢山説明していただいて本当に勉強になりました。改めてスピーカーの皆様とオーディエンスの皆様に感謝申し上げます。

ただPlug and Play Japanのすごいところはこんななかなかないイベントを定期的に開催していることです!

6月26日 9時からはWell-BeingがテーマのSIX Pitch Eventがあります!

既にVenturesのHaruさんが登壇スタートアップに関する解説noteを投稿しているのでぜひ読んでください〜

次回のnoteではテレビみたいなオンライン配信StreamYardの使い方をご紹介します!フォローしてお待ちください

この記事が気に入ったらサポートをしてみませんか?