金とドル基軸通貨

【ドル基軸通貨体制】

日々の変化は小さく感じにくいものです。しかし、3年から5年では滅びるものは滅び、勃興するものが出てくる。現在、世界中で起こっている出来事はコロナ、ウクライナ戦争、イスラエル戦争、米国の衰退、そしてそれに続く日本の政界の激震です。

日本も例外ではなく、古くなったシステム、考え方、利権などが崩壊している姿です。そして、この大きな時代の変化の最も大きな変化はドル基軸体制の終焉でしょう。信用通貨の世界覇権は19世紀は英国ポンド、第二次世界大戦の後は米ドルですが、この体制の転換も、3年(2026年)、遅くとも5年後(2028年)には誰の目にも見えてくると思います。

西側の国際銀行(FRB、イングランド銀行、ECB、日銀、人民銀行、JPモルガン、ゴールドマンサックス、三菱UFJ、三井住友、みずほ、バンクオブアメリカ、シティバンク等)が作ってきた信用通貨でのドル基軸の体制は、米国がいくら赤字であっても、1971年のニクソンショック(金とドルの交換停止)以降は、赤字分を増刷できるドルを流通させておけば成り立つという制度でした。

「金ドル交換停止」以降のドルは、国際通貨としては不適なものだっと言っていいでしょう。しかし、原油が5倍、10倍に上がった第一次石油危機(1973年)のあとは、ドルはサウジの王家の合意を得て、金ではなく中東の原油を担保にした通貨になって、基軸通貨の地位を保ってきました。

【金という通貨に対する認識】

金は、世界の通貨に対するドルの実効レートが上がると下がり、実効レートが下がると価格が上がる性質を持っています。

ドルと金は、世界の中央銀行の準備通貨となっているからです。中央銀行の世界では、金は通貨ですが、日銀はこの世界の常識を否定します。円は円国債担保の通貨です。そして、日銀はドル国債を買うように命じられています。

原油を買うにはドルが必要です。近代工業に必須の原油を輸入するために世界中の国はドルを外貨準備にして貯めています。

原油・天然ガスが輸入できないと、日本は電気無い時代に回帰せざるを得ません。発電コストの高い太陽光や風力、出力の調節が効きにくい水力などの自然エネルギー発電は、日本では24.5%(2022年)です。

化石燃料を使うものが71.7%です。33基の原発は、24基が停止しています。9基の発電量は電力の4.7%です。日本は世界平均よりも化石燃料へ依存しています。

パレスチナ・イスラエルの戦争の中東への波及で、ホルムズ海峡が危うくなっています。イエメンのイラン系軍閥フーシ派は紅海のイスラエル船籍の貨物船に対する間欠的な攻撃を行っています。

この攻撃がサウジの東側、イランの西側のペルシャ湾に及ぶと日本への原油輸送のボトルネックである狭くて浅いホルムズ海峡です。機雷が設置された中古タンカーを沈めると数カ月、タンカーが通れなくなります。輸出国のサウジ、イラン、エネルギー自給国の米国にとって、強力な武器となり得ます。

日本政府はエネルギーと食品の経済安全保障を全く行っていません。日本に海路の原油と液化天然ガスが来なくなる可能性があります。

ガソリン1リットルが500円、いや1000円となるとどうでしょう。物流は動かず、電気は計画停電となるでしょう。非常に危険な状態に今の日本はあります。

話を金に戻します。

日本と世界の大きな違いは、1971年以降の日本人にとっての金は「金属」であり、世界の中央銀行にとって金は「通貨」でした。現在も通貨です。その証拠に世界の中央銀行は米国債と並ぶ通貨として、金準備を持っています。

この理解のために、国債と信用について考えてみます。

政府の負債である国債は金利と返済期限のある信用通貨です。この信用は各国政府の財政信用のことです。

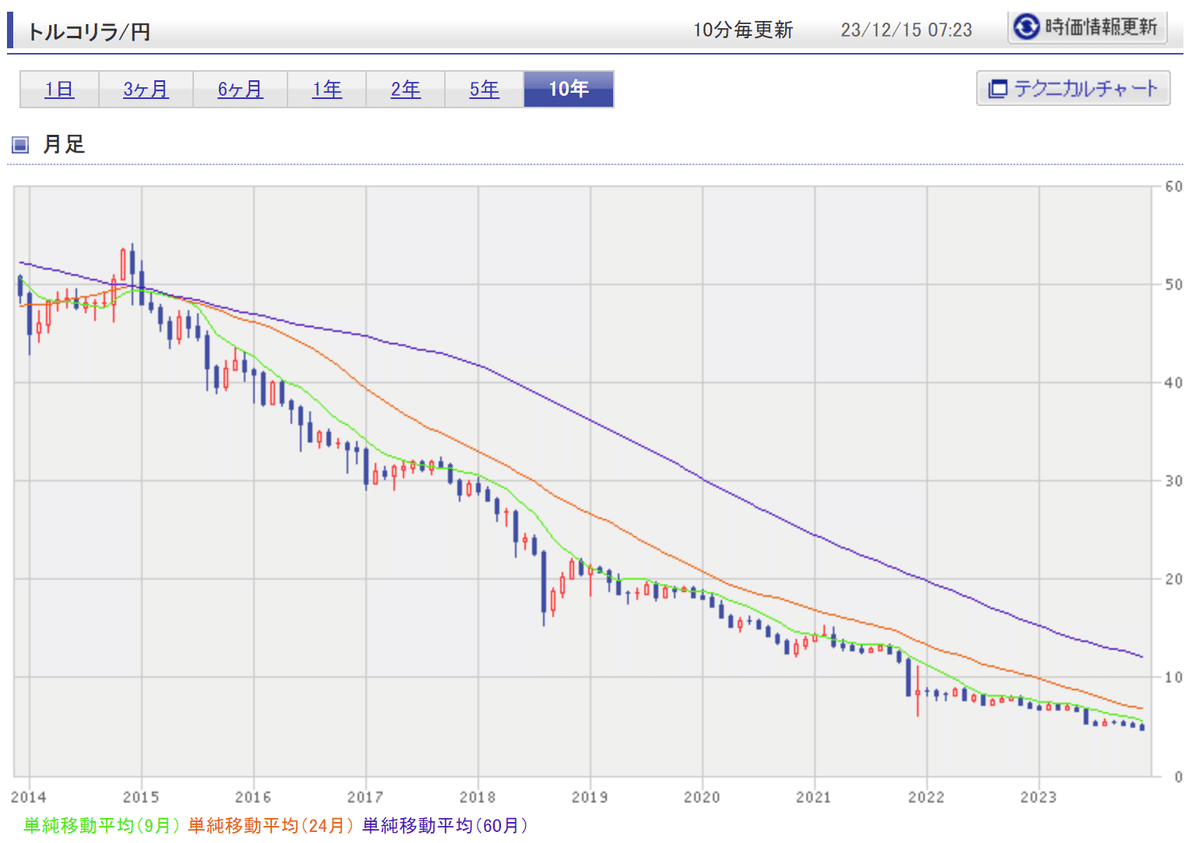

事例としてトルコを見てみましょう。通貨を増発して60%超のインフレを起こしているトルコには政府の財政信用がありません。リラの信用も当然ありません。

信用のない国債と通貨の金利は、現在40%です。トルコ国債は40%の金利を払わないと買われないということです。また、リラの銀行預金にも40%の金利を付けないと預金されません。

これが国債と通貨の信用がない状態です。リラが信用を回復するには、過剰に増発されてきたリラを中央銀行が回収し、金利も上げて、超緊縮の経済とデフレの大不況にするしか方法はありません。

赤字で信用のない企業への貸付金の金利が高くなることと同じです。金利は通貨下落の損を補うものです。物価の60%上昇は、通貨の価値(購買力)が60%下がることです。

通貨の価値下落を補うには、インフレ率と同等の金利60%がトルコには必要です。しかし、金利を60%にすれば、負債を持つ政府とトルコ企業は利払いができず、倒産します。このため、エルドアン政府は40%の政策金利にしています。しかし、それでは通貨価値は20%は下がります。これがリラの通貨価値です。

金利40%でも60%物価上昇ですから、金利が20ポイント不足していることが分かります。このため、リラは暴落してきました。

国債と信用通貨はその国の政府の財政信用に依存しています。その意味での信用通貨です。

財政信用とは6カ月に1回の利払いをして、国債の満期(償還契約日)に、発行額面の100%を政府が返済することができるだろうという未来への信用です。

借換債の発行ができることも政府信用です。米国では1年に3.6兆ドル(522兆円)の借換債が発行され、満期国債を持つ内外の金融機関が買い続けています。33兆ドル(4785兆円)の米国債の25%くらいは海外が持っています。

日本では1年に150兆円の借換債が財政赤字に対応する新規債約40兆円と共に発行され、85%は国内で消化されています。外銀の買いが約15%です。

10年国債の金利は、米国では4%付近です。国債を買う側の米銀、短期売買のインデックスファンド、長期保有の保険や年金の基金は、ドル10年債は、10年後には額面の100%償還されると信用しているのです。

10年債の金利が0.7%付近の円国債も同じです。G7の国債を買う金融機関は、政府の財政を信用しています。トルコ政府は信用されていません。

では、金はどういった信用でしょうか。各国の政府とは、無関係です。トルコで販売されている金の価格は1オンス2000ドルです。(日本では1グラム1万円付近。)リラには関係がありません。

金の価格は原油価格のように国際的に共通であり、一律です。トルコリラで金を買えば、1グラム2000リラ付近です。2014年のリラでは1/10の200リラでした。

リラ預金で2014年に金を買っていた人は、リラが下がった分以上に、金価格は上がったので、預金の価値を増やしています。

金は誰の負債でもありません。利払いがなく、金利が無い通貨と言われますが、マクロ経済的には正しくありません。ドルの物価上昇(≒ドル金利)のドル価格が上がって、価格差分の金利が付きます。ドル金利とは本質から言えば、ドルの価値下落です。

以上のことからドルはインフレに弱い通貨、金はインフレに対抗し、米国のインフレ率以上に上がる通貨と考える中央銀行は、1971年の金・ドル交換停止の後も、米国債、自国国債と並んで、金を準備通貨にして、バランスシートに載せてきたのです。

金価格は政府・中央銀行が任意に増刷できる信用通貨である米ドルの実効レートとは逆に動きます。ドルの世界の通貨に対する実効レートが下がると、その何倍か、金価格が上がってきました。ドルの実効レートが上がるときは、その率と同じくらい下がってきました。

このため金価格は1971年の1オンス35ドルから2023年は2000ドル台へと52年間で57倍にドル価格が上がりました。

平均化した年率では金価格は9.6%の上昇です。これはマクロ経済的な価値として1ドルの価値が9.6%/年で下落してきたを意味しています。

米国政府に無関係な金は価値を52年維持し、米国政府の意向で、発行量(減ることは非常に稀)と、金利が左右される信用通貨のドルは52年間で57分の1に価値を下げたことが実相です。

今後、ドルの通貨量が減って、金利が上がって、ドル1単位の価値が上がることがあるでしょうか。それはおそらく無いです。

ということはドルの反通貨の金価格は長期では変動幅はありますが、ドルの流通量の増加によって上がるということです。短期では下がることがあっても、ドルが信用通貨として発行され続けていく限りは、上がっていきます。

金はドルの反対通貨です。このため、ドル基軸の体制の永続性を信じている日銀(及び民間銀行)は金を通貨としていません。一方、BRICS各国政府、産油国、スイスは金を通貨と考えています。

ドルの信用通貨としての終わりは、米国政府の財政信用とリンクしています。33兆ドルの政府債務に対する利払いを米国が継続できるのかどうか。そして、米国債を持っている海外は、米国を信用し続けるのかどうか。

2024年はドル基軸通貨体制の終わりの端緒が見え始めると思います。金価格は今後も注目しておく必要があります。

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m