米中、景気回復に不安米家計の余剰貯蓄、年内にも底 債務膨張が消費に影~米国政府、企業、家計の債務と金利上昇が金融危機をもたらす~【日経新聞をより深く】

1.米中、景気回復に不安米家計の余剰貯蓄、年内にも底 債務膨張が消費に影

新型コロナウイルス下の財政支援で潤った米家計の余剰貯蓄が、2023年にも底をつきそうだ。インフレと金利上昇で家計の債務も膨張し、ローンの延滞も増え始めた。消費に回せるお金が減る可能性がある。

FRBによると、米家計は21年9月末時点で2兆2800億ドル(約300兆円)の余剰貯蓄を抱え、22年6月末にかけ24%減少した。ドイツ銀行のチーフ米国エコノミスト、マシュー・ルゼッティ氏が2月上旬に出した予測によると、余剰貯蓄は22年末でピーク時の半分以下となる1兆100億ドルまで減り、23年11月には底をつきマイナスに転じる。

「多くの消費者が蓄えを使い果たそうとしている」。米食肉加工大手タイソン・フーズのドニー・キング最高経営責任者(CEO)は2月の決算説明会で事業環境の厳しさをこう説明した。

貯蓄の消化は低所得層で顕著だ。FRBの推計では所得下位25%以下の層で22年6月にピーク時から半減した。他の層では1~3割減にとどまる。米モルガン・スタンレーのエコノミスト、サラ・ウルフェ氏は下位25%の層の貯蓄が23年6月までにゼロになるとみる。

22年末の米家計債務残高をみると、金利上昇で組成額が鈍化している住宅や自動車ローンと比べ、クレジットカードローンが大きく伸びた。残高は前年同期比で15%増の9860億ドルとなり、過去最高だったコロナ前を上回った。

債務増加とともに延滞も増えてきた。90日以上という深刻な延滞に移行した債務の比率は22年末時点で4.0%と、9カ月間で1ポイント上昇した。所得が相対的に低いとみられる若年層での延滞増が目立つ。カードローンは変動金利をベースとするため、「インフレと金利上昇が返済の遅れにつながっている」(米国野村証券の雨宮愛知エコノミスト)。

余剰貯蓄が減れば、消費者は日々の収入から貯蓄や返済に回すことになる。個人の貯蓄率は1月時点で約5%と、コロナ前(8~9%台)と比べまだ低い。ただ2%台をつけた22年半ばから、徐々に上昇傾向にある。消費者が日々の収入からより多くを貯蓄に回せば、影響を受けるのが消費だ。

足元の米個人消費は底堅い。1月の小売売上高は前月比3%増と市場予測を大きく上回った。米バンク・オブ・アメリカは、消費者がインフレにともない、必要な生活物資への支出を優先していると分析する。

米国野村証券の雨宮氏は「23年後半には(延滞増や金利上昇などによる)借り入れのしにくさが、余剰貯蓄のプラス効果を相殺して消費の足かせとなるタイミングがくる」と指摘する。

2.米国の家計で負債が膨らんでいる

米国では2022年に9%を超えるインフレとなり、未だ6.4%と高いインフレ率となっています。このことで、米国人の負債額が過去15年になかったペースで進んでいます。

負債内容で最も多いのは住宅ローンで11兆7000億円にたっしています。住宅価格が高騰したことと、2022年にFRBが4度の0.75%の金利引き上げを行い、ローンの金利平均が上昇したことも大きく影響しています。

次にクレジットカード・ローンも増加していろい、負債総額は9,300億ドル。これも金利が上がっていることから今後ますます負債額が増えることが懸念されます。このクレジット・ローンの増加部分の多くはインフレの影響によるものです。物価が上がり、蓄えを削りながら生活する人が増えています。賃貸価格も上昇しているため、生活のためにクレジットカードを使い、返済が滞りがちになっている現状があります。

さらに金利の上昇もあって、自動車ローンもまた生活に重くのしかかっています。自動車ローンの総額は1兆5200億ドルにたっしています。

そして、もう一つ大きな負債が学生ローンです。総額は1兆8000億ドル。

米国の金融は1970年代から「証券化」が本格化し、1990年代にはあらゆるものが証券化されるようになりました。証券化は英語でセキュリタイゼーションです。

このセキュリタイゼーションとは、金融機関の再建や企業の保有する不動産などの資産を、その資産価値を裏付けに証券として組み換え、金融機関として第三者に販売することを指します。つまり、資産保有者にとって資産を小口化して金融市場に流通させることによって資金調達ができるようになります。

例えば、ローンなどは金融機関がそのまま満期まで保有すると資金効率が悪くなります。そこで、証券化によって販売することで早期の資金回収を目指すセキュリタイゼーションが行われます。

しかし、固定的な利回りがある証券は、金利が上昇すると、ダイレクトに価格の下落につながります。そのため、周期的に金融危機が発生するようになったと言われています。

米国の家計債務は2022年12月のデータで16.9兆円(CEIC DATA)に達しています。金利の上昇によって最も早く不良債権になって行くのが家計の債務です。まず自動車ローンとカードローンに不良債権が増えています。

そして、住宅ローンも不良債権化していく可能性が大です。その理由として、米国の住宅ローン(自動車ローンも)ノンリコースローンである点があげられます。

ノンリコースローンとは非遡及型融資です。米国の住宅ローン制度は今から90年以上前の1929年の世界大恐慌からの復興政策、いわゆるニューディール政策の一環として整備されました。そのため、住宅金融や住宅投資の促進を図ることと併せて、住宅ローンの借入者の保護を行う法律も作られました。

まず、1937年に住宅ローンに公的保証を行う連邦住宅局(Federal Housing Administration, FHA)が設立され、翌年の1938年にはFHAの保障付きローン債権の買い取りを行う連邦住宅抵当公庫(Federal National Mortgage Association, 通称 ファニーメイ)が設立されました。

これらの連邦政府の措置と並行して、主に西海岸の州を含む多くの州において、担保住宅処分後の不足額(deficiency)の返済請求を制限する法律(anti-deficiency laws)が施行されていきました。それによって住宅ローンを借りている人が返済を履行できなくなった場合、住宅から退去を求められ、頭金やそれまでに支払った返済金も失うことになりますが、経済的損失はそこまでに限定され、担保住宅の処分後に不足額(deficiency)があってもその返済請求を受けることはなくなりました。つまり、担保住宅の処分以上(あるいは処分以降)は遡及請求されない(nonrecourse)で済むことになり、リスクが将来の収入には及ばないので、やり直しをすることができますから、住宅ローンは非常に借りやすくなりました。

これらの政策によって米国の住宅ローン融資は拡大し、住宅建設も拡大しました。その結果、住宅ローン債権のキャッシュフローを償還財源とする証券は、住宅ローン担保証券として米国証券市場において最大の残高を占める中心的な金融商品となりました。

日本では住宅価格が下がっても世帯は苦労して住宅ローンを払い続けます。しかし、米国ではノンリコースローンのため、ローン債権は簡単に不良化します。

そして、住宅ローン担保証券は銀行が持つので、銀行の不良債権となります。債権額と担保の住宅の転売価格との差が銀行のバランスシートの自己資本を超えると、金融危機になっていくのです。

証券化(セキュリタイゼーション)された個人保証のないノンリコースローンの為、金利が低い時は住宅バブルになり、金利が上がると金融危機になるのが米国金融の体質と言っても過言ではありません。

3.リーマンショックと次の金融危機

リーマンショックの時は低所得者層のサブプライムローンからデフォルトが起こり(最初は15%がデフォルト)、住宅証券の全体に波及してAAA格だったMBS(不動産・住宅ローン担保証券)が60%へと下落していきました。

MBSの下落が、全体的なCDS(債券の回収を保証する保険)の高騰になり、レポ金融(銀行間の、国債担保の短期貸付)の停止になって、米銀の全部が2週間で危機の連鎖となり、金融危機となったのです。金利が上がることによる商業用不動産価格と住宅価格の下落、それに続く企業と世帯の不良債権の増加は、金融機関とファンドが持つ証券化金融の破産になって連鎖します。

リーマンショックの時と現在の金融の構造に大きな変化はありません。それは、リーマンショックの時、政府とFRBは「To Big To Fail」として経済の原理を無視し、銀行と証券化の構造は温存したまま、QE(Quantitative Easing/量的緩和)によって3兆ドルのマネーを増刷し、無理やり正常化させたからです。つまり、金融の構造は変化させず、マネーを注いで切り抜けたのです。

これは、信用創造の構造は残したまま、銀行の上に立つFRBが信用創造の力を失った米銀に代わって、バランスシートを膨らませました。

2008年のリーマンショックの後、FRBの資産規模は1兆ドルから4兆ドルに増えました。そして、2020年からのコロナ危機対策を財政支出とゼロ金利で9兆ドルにまで膨らみました。

2008年の金融危機以降、準備預金としては過剰な8兆ドル(1040兆円)のマネタリーベースが膨らんだことになります。この過剰な量のドルが金利を0%台へと下げ、不動産、国債価格、住宅ローン担保証券、社債、株価、暗号通貨の資産バブルを引き起こしました。

そして、金利が上がった今、米国金融に起こり始めていることは、これらの資産バブルの崩壊です。既に暗号通貨のバブルははじけました。2023年から2024年にかけて不動産価格の下落、不動産担保ローンの下落、国債価格の下落、株価下落が起きてくる可能性があります。

FRBはコアCPIの上昇率が2%台に下がるまで利下げはしないとしていますから、上記のことが起きてくるのはかなり高い確率と思われます。

4.米国の不動産の下落が始まってきた

商業用不動産の指数が下がっています。商業用不動産価格指数(CPPI)を見てみましょう。これは、米国の商業不動産の価格の変化が反映さえる指数です。即時性があると言われています。

そして、過去1カ月と3カ月の下落幅も出ています。過去12カ月で14%下落しています。

そして、住宅価格の上昇率もピークを打ちました。価格上昇率のピークは22年4月の21.3%上昇でした。22年12月は4.6%上昇となっています。

当面、住宅価格指数が上がる要素は見当たりません。住宅価格指数は経済の遅行指数です。

リーマンショックの時は金利上昇が始まった2006年に-1%、07年に-03%、08年に-5%に下がったときにリーマンショックが起きました。その後も下がり続け、09年-1%、10年-2%、11年-2%となって、2012年の後半にようやくプラス圏に回復してきました。

今回も上昇率の下落が始まったばかりであり、リーマンショックの時よりも急激な上昇率の下落となっています。今後も金利は上がる、そして、高いまましばらく続くことが予想されるので、住宅価格が上がる要素は見当たりません。このまま、上昇率のマイナスにまで入っていく可能性が大です。

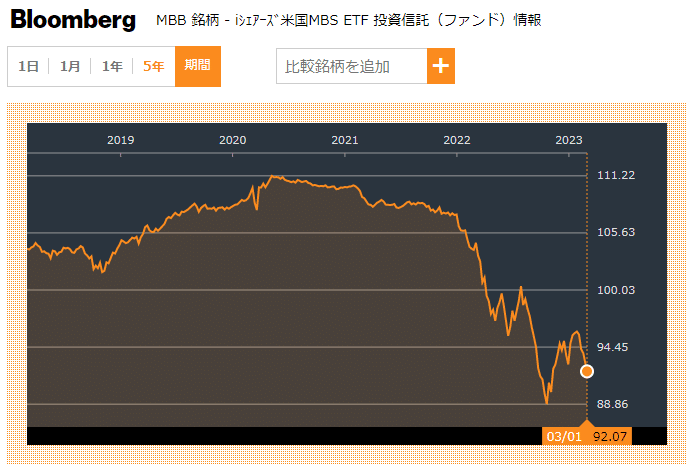

現在、MBS(不動産・住宅ローン担保証券)の下落が始まったばかりです。

MBSは銀行に売却されていますので、ローン担保証券の下落は不良債権になって銀行資産の劣化に直結します。米銀には一部これが現れ始めています。

米国では企業債務も急上昇していますが、これも金利の上昇と共に利払い費が増加します。

米国政府の債務は31兆ドルを超えています。政府、企業、家計は金利が上昇したことにより、全て利払い費が上昇しています。FRBは短期金利を4.50%~4.75%の幅へ上げています。まだ上げる可能性が大です。そして、しばらく維持されます。

そうすると、上昇した金利に対して利払いができなくなるのが、2023年、2024年となってきます。巨額の負債の金利が払えない事態となって行きます。2024年の金融危機は想定しておいた方が良いと思われます。

そして、今回、金融危機が起こったら、リーマンショックの時のような流動性供給=資金提供は実行ができないでしょう。FRBのバランスシートは膨らみ切っているからです。もしも、さらにドルの増発をすれば、資産価格と物価は再び上昇してしまうからです。

世界最大級のヘッジファンドの創設者のレイ・ダリオは次のように言っています。

「私が最も懸念するのは、われわれの通貨の健全性についてだ。生産性を高めずに財政赤字を計上し、国債を発行し、貨幣を増発し続けることはできず、それは長期的に持続不可能だ」

「信用創造」に裏付けのない現在の通貨制度は、裏付けのないまま、負債が膨らんでいます。信用創造をやり続けないと破綻してしまいます。しかし、レイ・ダリオが言うように、長期的には持続不可能です。

その限界点に達しているのが「今」なのではないでしょうか。

世界秩序もロシア・ウクライナ戦争で大きく変わり、グローバルサウスが台頭してきています。そして、金融の世界でも米国を巨額の赤字を信用創造で創り続けた仕組みが終わりになろうとしていると、個人的には思っています。

金という裏付けを捨ててから始まった壮大な信用創造の仕組みは、大きく変化していく気がします。もう一度、金や資源をバックにした通貨の時代が来るのかもしれません。

未来創造パートナー 宮野宏樹

【日経新聞から学ぶ】

自分が関心があることを多くの人にもシェアすることで、より広く世の中を動きを知っていただきたいと思い、執筆しております。もし、よろしければ、サポートお願いします!サポートしていただいたものは、より記事の質を上げるために使わせていただきますm(__)m