賃貸派は不動産投資信託を買うべきか?

現金+全世界株式(米国ETFの$VTなど)と超シンプルな投資方針の我が家。そこはこの先も変わらずに淡々とドルコスト平均法で積み上げていく予定ですが、今回は不動産投資について。

賃貸派はREITを買うべきか?

我が家は賃貸ですが、現時点で不動産投資信託(REIT)をは保有していません。一般的に賃貸の場合、「将来インフレで不動産が値上がりした場合、家賃も上がってしまう。その際、日本REITを保有していればそれで家賃値上がり分を補填することができ、リスクヘッジが出来る」と言われます。

賃貸派でもREITが不要な理由

一方、賃貸派でもREITを組み入れない考え方としては、もはやインデックス投資家のバイブルである大ベストセラー「お金は寝かせて増やしなさい」(水瀬ケンイチ著)の説明がとてもシンプルで分かりやすいかと思います。それは、「REITや金の市場は、株式や債券の市場規模と比べると数%ではるかに小さい。市場規模の小さな資産クラスばかりに投資してしまうと世界経済成長の恩恵にあずかることができなくなってしまう」というものです。詳しくは著書へ。

その他にも、REITは分配金が魅力ですが、支払われる度に課税されてしまうことや、株式リターンの高さと比べると見劣りする、などがアセットロケーションに組み込まない理由として挙げられます。

30代子持ち共働き、ガンガン投資したい派の理想的なアセットアロケーション

ちなみに、我が家のようなリスク許容度の高い投資家の理想的なアセットロケーションについてWealth Naviでは下記の通りとなっており、米国不動産REITである$IYRは5%組み込まれています(2000万は仮値)。

結論

さて、我が家はどうするか。結論は「REITは購入しない」。理由は、

1)賃貸だが実家が持ち家で両家ともに不動産投資もしており、将来相続の可能性が高いため、日本REITを買うメリットは少ない

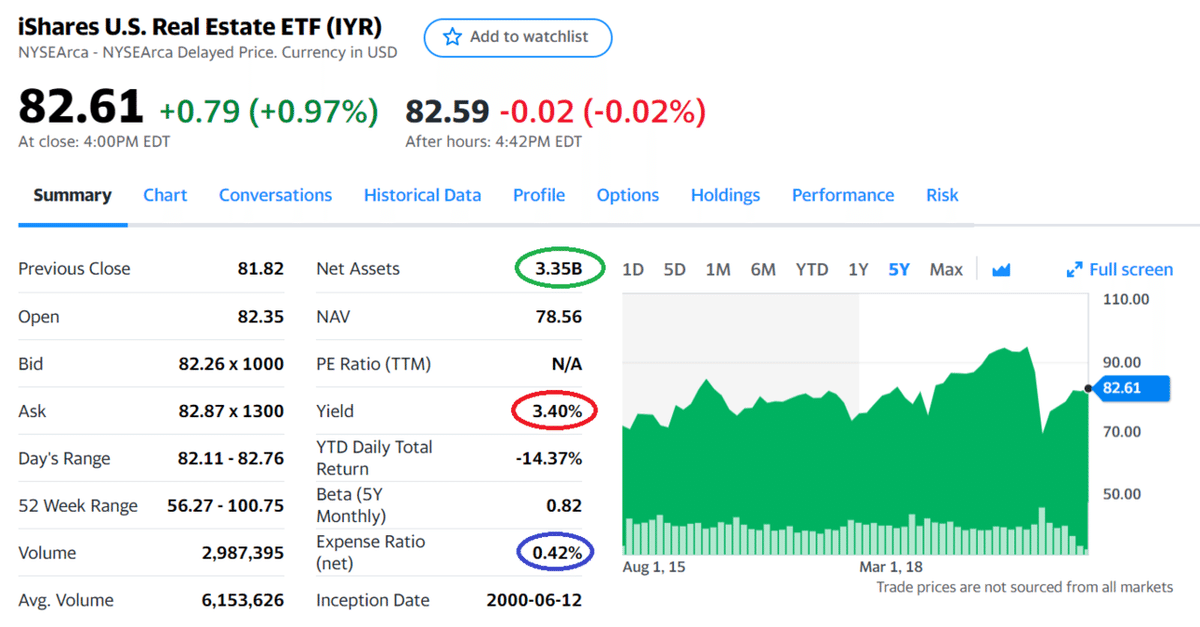

2)先進国REIT(米国REIT)を購入する場合、夫婦で運用しているSBI証券では経費率の低いVanguardの$VNQが買えないので、買うとしたら$IYR。ただし、2020年8月現在、純資産額(Net Assets)、コスト(Expense Ratio)、利回り(Yield)の点からあまり魅力的ではない。

$IYRは不動産REITの中では良い商品だと思うのですが、現在保有している$VT等のETFに比べると、どうしても魅力的に見えないんですよね。。

尚、今後$IYRの利回りが4-5%程度になったら、資産の5%以内におさえて購入するのもありかなと思っています。あくまでアセットロケーションを分散させる目的で。メインは引き続き現金+$VTの予定です。

以上、育児に忙しいずぼら投資家ママの、REITに対する考え方でした。

★投資は自己責任で★

この記事が気に入ったらサポートをしてみませんか?