【2024年最新】ぼくが保有しているビッグテック銘柄

こんにちは、こおるかもです。

先日は、ぼくが保有している英米高配当銘柄を公開しました。

今回は、ビッグテック系の銘柄ということで、高配当銘柄よりも大きい成長が期待できる、いわゆるグロース株のポートフォリオを紹介していきます。

前回同様、無料の範囲でも十分に楽しめる内容となっておりますので、普段読んでいただいている皆様、そして資産運用に興味があるという方はぜひ読んでみていただければと思います。ついでにポートフォリオも真似したい!という方はぜひ購入も検討してみてくださいね。

それではいってみましょう!

ビッグテックとは?

まず、基本的なところから入りますが、ビッグテック(メガテックともいう、そのうちギガテックとか、テラテックとかになるのかな)とは、今世界を席巻しているテクノロジー系の超大企業のことです。

いくつか、有名な呼称がありますので紹介しておくと、まず10年くらい前から有名なGAFA。おなじみ、Google, Apple, Facebook, Amazonです。

注2)Facebookは御存知の通り会社名が変わりMetaになったのですでにFではありません

脱線しますが、こちらの本は個人的にめちゃくちゃおすすめです。

この本で紹介されていた、「脳・心・性器を刺激するGAFA」という箇所がめちゃくちゃ説得力がありましたので紹介します。

要約すると、アマゾンやグーグルは、検索アルゴリズムとレコメンドによって、従来のブランドを破壊し、人間に合理的な選択をするよう促したという意味で、脳へのアプローチ。

フェイスブックでは、人と人とのつながり、虚栄心や自己顕示欲の満たしを求めさせ、依存させるようにした、という意味で、心へのアプローチ。

そしてアップルは、所有することでそのステータスを異性へアピールすることに成功したという意味で、性器へのアプローチ。

Appleのブランド戦略が「性器にアプローチしている」って、めちゃくちゃ言い得て妙だと思いました。

極論をいえば、朝からMacbook持ってスタバに行く行為って、オスとメスの求愛行動だっていうことなんですよね。なので、この本を読んで以来、Appleは常に僕の投資対象であり続けています。

脱線しましたが、その後、Microsoftも加えて、GAFAMと一般的に言われるようになりました。

2021年には、GAFAMの時価総額の合計が、日本株全体の時価総額を上回ったそうです。

一方で、2022年頃から、ちょっと雲行きが怪しくなってきました。

GAFAMの逆境

2022年以降、個人的な見方ですが、GAFAMには4つくらいの逆境があったと思います。以下にそれぞれ簡単に紹介してみましょう。

①広告収入の激減

2022年頃から、ネット広告の売上減少が顕著となった。Facebookは、わかりやすくネット広告に依存したビジネスだったため、ここで心機一転社名をMetaにして、VR事業へ変革することとなりました。

しかし、あまり知られていないかもしれないですが、Googleも、Appleも、Amazonも、その売上のかなりの部分をネット広告に占めるようになっていたので、かなり打撃を受けているようです。

②端末の競争激化

GAFAMはそれぞれ、もともとは十分に棲み分けされた事業を展開していたはずだした。Amazonに至っては、ただの本屋さんだったわけです。

それがいまや、各社が似たようなデバイス、PC、タブレット、スマホ、さらにはVR機器を作っていますよね。

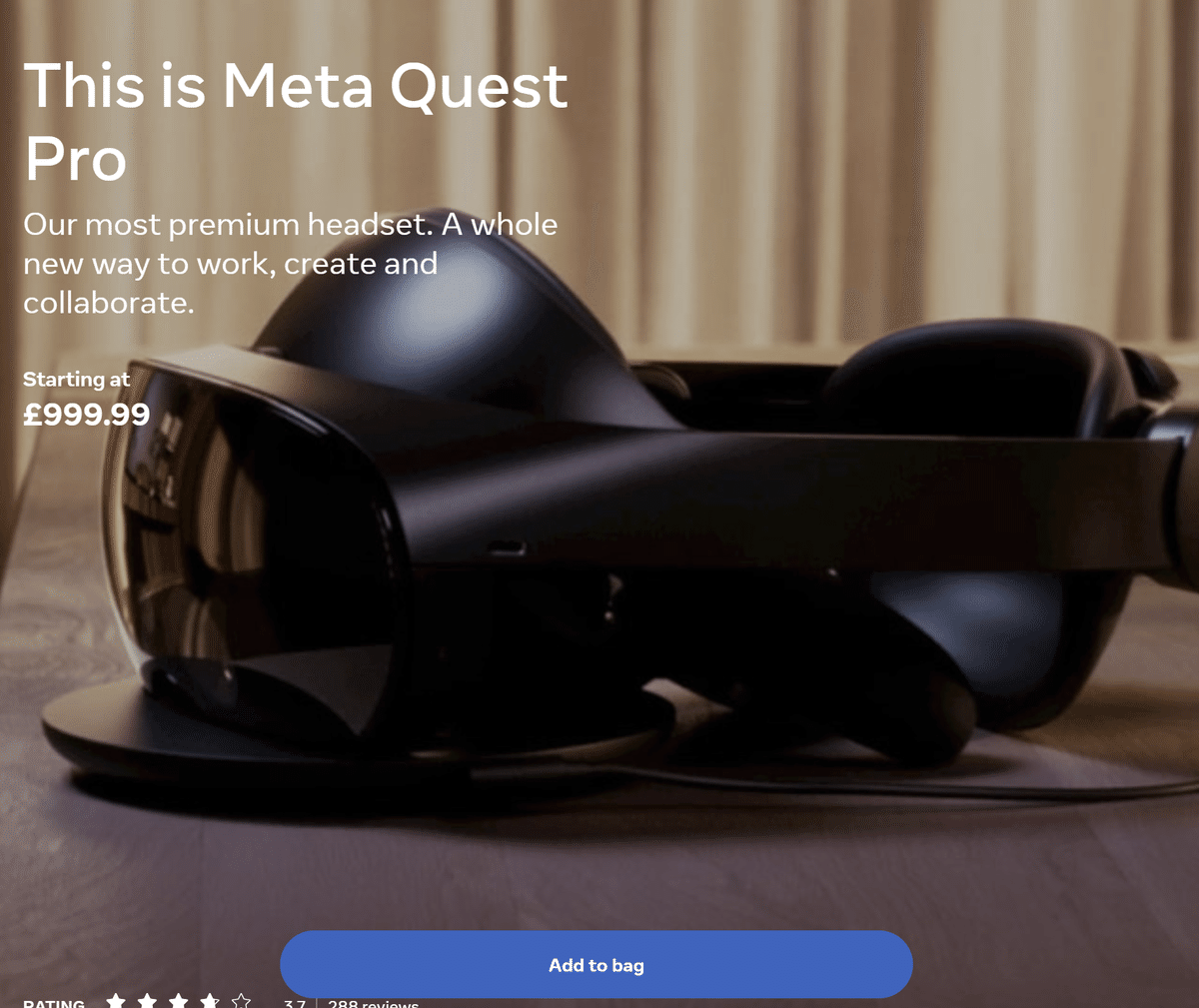

たしかにVRやARはすごい未来だと思います。でも、だからって、VR用にMetaQuestProを買って、AR用にAppleVisionProを買おう、なんて誰が思うのでしょうか。

ぼくはこれは完全に泥仕合だと思っています。誰も幸せにはなれません。

③半導体不足

様々な国際情勢の影響も受けて、2020年頃から半導体不足が露呈しました。

しかしもっと大事な事実が露呈したと思っています。

それは、GAFAMを始めとするビッグテックが、いくつかの半導体企業に完全に依存していたという事実です。

たとえば以下の企業です。

TSMC(台湾)

ASML(オランダ)

NVIDIA(米国)

アドバンテスト(日本)

こうしたグローバルで非常に複雑なサプライチェーンに依存して、ビッグテックのエンドプロダクトはつくられているという事実を、パンデミックやロシアのウクライナ侵攻が教えてくれたわけです。

④中国資本の参入

さらにやっかいなことに、GAFAMと同等の実力をもつ企業が中国からも出てきて、アメリカ市場にも参入しています。

それがBATHです。バイドゥ、アリババ、テンセント、そしてファーウェイです。

詳しくは書けませんが、アメリカの半導体規制などをみても、アメリカはおそらく、規制なしではこうした中国企業に瞬殺されると思います。

以上みてきたように、従来語られていた、「とりあえずGAFAMに投資しておけばいい」というような神話は完全に過去のものとなり、ビッグテックに投資することは、とんでもないリスクを抱えていると考えてよいと思います。

2024年の動向

では、今年はどうなのかというと、また状況が大きく変わっています。大きなニュースを3つだけ取り上げます。

ここで挙げる情報は、僕が今まさに銘柄選びをしている根拠となる情報になりますので、少しだけ情報をぼかしていることをお詫びします。

①マグニフィセント・セブンの登場

まず、もうGAFAMという呼称が完全に死語になりつつあります。

その代わり、マグニフィセント・セブンという7銘柄がより注目を浴びるようになりました。個人的には、クソダサいネーミングだと思うのだけれど笑。

ここでは、従来のGAFAMに加えて、半導体大手のNVIDIA、そしてEVと自動運転を手掛けるTeslaが入っています。

②AI革命

ご存知のように、OpenAIが公開したLLM(大規模言語モデル)の登場により、一気に世界が変わりました。

GAFAMを含む多くの企業が、LLMをどうやって自社サービスに組み込むかという勝負を繰り広げています。今のところ、まだ誰が勝者とはいえない状態だと思います。

また、これも個人的にまだまだ懐疑的なポイントなのですが、LLMの収益構造がまだはっきりしていないといのが結構問題だと思います。ChatGPTのように、LLM本体をサブスクする形態では、すぐに頭打ちになるでしょうし、かといって、各企業が開発するさまざまなサービス(例えばMS Office)やデバイス(例えばiPhone)に埋め込まれる形になる場合、そのサービスやデバイスの価格に上乗せされるとすると、企業側が負担を強いることになると思います。

例えばChatGPTの統合されたiPhoneの価格が、$20x24か月分で$480も高くなることは考えられないので、Appleがその分を何らかの形でOpenAIに対して負担していることになるわけです。

③EV/自動運転への逆風

さらに、EVには強烈な逆風が吹き付けています。

また、テスラが先行していると思われている自動運転も、ほとんど実用化の目処が立っていない状況です。

前置きがずいぶん長くなりましたが、こうした状況を踏まえ、ぼくが今実際に保有しているビッグテック系の銘柄はなんなのか、いよいよ公開していきたいと思います。

以下では、僕が実際に保有している銘柄と現在の評価額、損益の%、そしてぼくが考える今後も「買い」である根拠を示していきたいと思います。

それでは、ここから先は有料編となりますが、いってみましょう!

ここから先は

¥ 200

この記事が気に入ったらサポートをしてみませんか?