年末調整がやって くる!社員の扶養家族に海外居住の人はいませんか?いたら年齢を要確認!

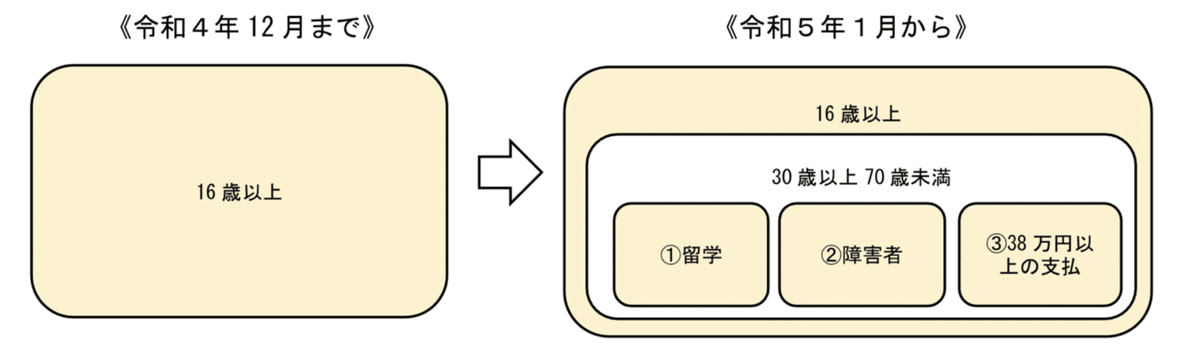

今年からの法改正で、海外居住の親族を税金の扶養にいれるための条件が厳しくなりました。

これまでは扶養にいれられていた、税金30歳以上70歳未満の人は、一定の条件の人でなければ扶養から外さなければならなくなったのです。

30歳以上70歳未満で扶養に入れるのは、留学で海外に行っていたり、障害をもつ方だったり、日本から年に38万円以上送金していたり、といった人に限られるようになります。

これまでは、海外居住の家族と自分が親族であることを証明する「親族関係書類」と、海外居住の家族を自分が扶養している、つまり生活費を拠出していることを証明する「送金関係書類」があれば、その家族を原則扶養にいれることができました。

ちょっとまって、家族を扶養にいれるには条件があるじゃない?ほら、所得48万円未満とか給与だと103万円超えるとだめだとか、と思われた方もいるかもしれません。

家族を扶養にいれるとき問題となる「所得」は、実は、日本国内の収入が対象で、海外の収入はカウントされないのです。

理屈からいえば、その人が海外で1000万プレーヤーであっても、親族であること、かつ日本国内から送金している事実が証明できれば、日本国内の家族は、その人を扶養親族としてカウントし、自分の所得から少なくとも38万円を差し引いて税金を安くすることができていたのです。

配偶者は日本の場合ひとりのみですが、子は、養子縁組は何人までという制限はありません。

やろうと思えば、海外で養子縁組をたくさんして、扶養にいれることもできたわけです。

そこに、今回の法改正が待った!をかけたことになります。

とはいえ、子を海外に留学させている一時的な期間にまでそれをあてはめるのは問題です。

障害のかたも守るべき存在です。

また、送金を38万円以上とすれば、何人も海外で養子縁組することはできません。

扶養控除が48万円使えるとはいっても、その48万円控除したところで、安くなる税金は税率20%の人なら10万円未満なので、控除を受けるために損してまで行なう人はいないでしょう。

そういった悪さを防ぐ大事な法改正ではありますが、これまで30歳から70歳未満の人を扶養していた人は、年末調整で送金の証明を出さなくてはいけないので、大変です。

悪さをする人が増えれば、手続きがどんどん面倒くさくなる。

そんな悪循環はできる限りなくしたいものです。

海外送金は、送金したタイミングの為替相場で見るため、円安続きの今年はかなり送金が必要だったのではないでしょうか。

本人も、会社も、忘れずに確認しておきましょう。

この記事が気に入ったらサポートをしてみませんか?