法人税修正申告の書き方 考察 交際費限度超過【税抜経理】

事例の概要(交際費限度超過)

福利厚生費の内、2,000,000円(税抜金額)は取引先と同行した飲食のため交際費と認定された

当初の確定申告で交際費が800万円を超えているため、新たに認定された交際費2,000,000円全額が損金不算入(限度額超過)となる

交際費限度超過 修正仕訳について

1.当初仕訳(誤った仕訳)

福利厚生費 2,000,000 / 預 金 2,200,000

仮払消費税 200,000

2.正当仕訳

接待交際費 2,000,000 / 預 金 2,200,000

仮払消費税 200,000

3.修正仕訳

接待交際費 2,200,000 / 福利厚生費 2,000,000

(申告書上にて)

交際費等の損金不算入額 2,000,000 / その他社外流出 2,000,000

振替伝票にて修正仕訳を追加するほか、申告書別表にて「交際費等の損金不算入額」が損金不算入となる。

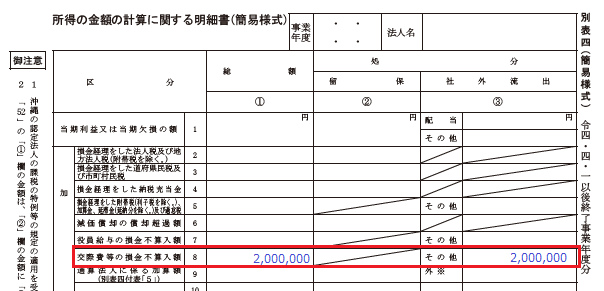

交際費限度超過 法人税別表4の記載方法

交際費の損金不算入額は、専用の欄(元から印刷されている)を使用する。

損金不算入額は税抜き金額にて記載する。

交際費限度超過 法人税別表5の記載方法

~記載不要~

別表4で「②留保」欄に数字が入らないため別表5は記載不要。

(別表5は別表4「②留保」欄と整合する。)

Point

経費の内、交際費と認定されるものがある場合は、限度超過額の計算が必要

交際費の限度超過額は、法人税別表15にて計算する(本記事では割愛)

消費税の修正申告は不要(飲食費は、科目にかかわらず課税仕入れである)

この記事が気に入ったらサポートをしてみませんか?