テンバガー候補?【4168】ヤプリ

売りが一巡したようなので、買いエントリーしてみました!

記事投稿日の株価終値

901円

事業

ノーコードアプリプラットフォーム

エンドユーザ向けのスマホアプリを、ノーコードで開発するためのプラットフォームを提供する会社。

ヤプリの顧客企業を愛用するエンドユーザとしては、ブラウザを開いてそこからwebサイトを開くより、専用アプリがあったほうが便利なはずで、

その開発を支援する。

汎用的な機能のアプリを、ドラッグ&ドロップなどプログラミングなしで作成することが可能である。

ユースケース

多くの顧客は、エンドユーザがその企業と接するポイントをスマホアプリ化する目的で、ヤプリのサービスを使用するようである。

例えば、

・アパレルの会員アプリ(アンダーアーマー、Right-on)

・飲食店の会員アプリ(HottoMotto、八天堂)

・大学の学生用掲示アプリ(青山学院大学)

↓その他、顧客一覧

競合優位性

まず、「ノーコードモバイルアプリの開発プラットフォーム」という直接の競合について、国内では非上場の企業が数社存在するが、技術的な優位性があり主たる競合とは認識していないとのこと。国外については、筆者は会社見解を見つけられなかった。下記webサイトによると、同じマスに他社が存在せず、国内外問わず主たる競合はいないのかもしれない。

直接の競合ではないところでいうと、まずモバイルアプリの開発を受注してカスタム開発するSIerがいる。顧客がSIerに発注する場合に比べて、ヤプリを使って顧客の非エンジニアがアプリを自ら作成する場合、コストが大幅に削減できると、顧客企業の事例集で繰り返し紹介されていた。「驚くほど」、とのニュアンスの記載が散見された。

また、自分たちでやりたい企画や入れたい機能をすぐに試し、販促効果がなければすぐに修正するといったように、俊敏に自社アプリの開発ができる点が、SIerに丸投げする場合と比べた魅力であるとのこと。SIerに機能追加や修正を依頼すると、おそらくそのたびに追加請求されてしまうと思われる。

さらに、OSのアップデートなどはクラウドで自動でやってくれる点も、ITに疎い顧客からするとありがたいのではないか。

別の観点での競合として、サイボウズ社のキントーンなど、業務効率化系のSaaSのモバイルアプリが存在するが、この場合あくまでキントーンのアプリに社内アカウントでログインして社員が使用するようなアプリであり、エンドユーザ向けに公開するようなアプリではない。この類のDXサービスとは直接競合しないところもポイントであると思われる。

技術的な優位性としては、アプリの汎用機能の豊富さ、iOSとAndoroidどちらのアプリ化にも対応していることが挙げらる。(特に後者が参入障壁となっているようである)

付加機能

直近で発表された付加機能として、CRM機能がある。

筆者は最初にこの方針をIR資料で見たとき、車輪の再開発というか、SalesforceやHubSpotで良くないか?と思ったのだが、よくよく考えると、

ヤプリを採用してアプリを運用する非ITエンジニアの顧客が、アプリで収集したデータでエンドユーザを管理するのに、ヤプリ以外のシステムに接続するのは煩雑である可能性に気がついた。

ヤプリの提供するUI上でアプリの作成・改修と、最低限の顧客管理・マーケティングが一元管理できると、それはそれで便利なのではないかと思い始めた。

同様の感想を持った施策として、ヤプリ製のBIツールも最近リリースしたようである。一見、そこらじゅうに落ちているツールを使えばよいのでは?と(少なくとも私のような一端のITエンジニアは)思ってしまうが、同上に顧客メリットがあるかもしれない。

割安性

売上成長

売上成長は、過去5年の平均では30%だが、

'22.12期でYoY+25%程度、直近の四半期では+20%まで減速している。

'23.12期の売上は、順当に減速してYoY+20%の5(十億円)が会社予想の中央値となっている。

利益

直近の'22.12期で、-20%程度の営業利益率であり、大きな赤字を出している。過去数年は、おおよそ同額の赤字を計上しており、対売上比率でみると年々減少してきており、直近の四半期では-10%程度であった。

割安か?

上記の成長減速と、赤字の継続によって株は売り込まれ、

記事執筆時点の株価は上場来高値の1/7程度の水準となっている。

時価総額は、11.4(十億円)で、

'23.12期の売上予想で計算するPSRは 11.4/5=2.28である。

さて、現状赤字のためまともなPERが計算できない。

そのため、費用構造を確認して、黒字化していくことが可能かどうか考えてみようと思う。

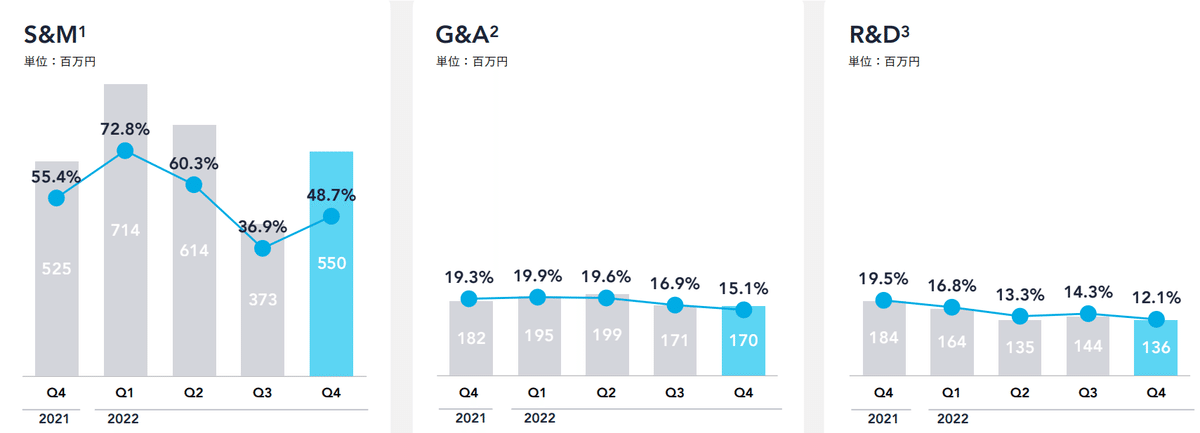

会社資料によると、'22.12期において対売上費で50%を超える金額をS&Mに使用している。G&A、R&Dに使う金額は徐々に減少してきており、おおよそ一般的な成長段階のSaaS企業と同程度である。

つまり、このS&M費用を今後少なくとも一定に保つことができれば、徐々に利益が出て来ると考えられる。

一定の競合優位性は有していること、企業の内製DX推進の社会の流れがあることから、S&M費用を一定程度に保ちながらも今後数年はYoY+10~15%程度の売上成長は維持できると仮定すると、2~3年後には売上比で10~20%程度の利益が出ることを期待してもよさそうだ。

真ん中の15%で考えて、今のPSRから計算する2~3年後のPERは、

2.28/0.15=15であり、これは割安である。

その後もしばらくはYoY~10%程度で売上が成長していくこと、リカーリングSaaSのビジネスモデルによって利益率を少しずつ大きくしていけることを期待すると、2~3年後のPERは20~30程度が適切と考えられる。

つまり、上記のシナリオが実現すると仮定すると、株価は2~3年で現在の1.3~2倍程度に上昇してもおかしくはない。2~3年後の株価の期待値は現在の1.5倍程度となるのではないか?

ただし、仮定には、S&M費用を拡大せず維持できること、そうしても売上成長が急減速しないことが前提に入っているため、今期の同社の成長減速を見ると少し楽観的であるかもしれない。もしこの仮定が楽観的であったとして、売上成長が~10%程度に急減速したとしても、それを既にいくらか織り込んだ株価がさらに大きく下落する可能性は低そうで、割の良いbetかもしれない。

読者の皆様はどう思いますか?

この記事が気に入ったらサポートをしてみませんか?