最低限知っておきたいドル円の歴史と外貨資産を持つ2つのワケ

この記事は投資をするなら最低限知っておきたいドル円の歴史と外貨資産を持つ2つのワケの記事です。

資産運用や保険の見直しをすると

「外貨建て保険は人気です!」

「海外のインデックス投資信託がおすすめ!」

などと、よく外貨(得に米ドル)資産を持つことをすすめられます。

まったく投資に興味がなかった頃は米ドルを気にする時と言えば、海外旅行で換金する時くらいでした。

「日本にいるのだから日本円しか使わないし…」

と外貨保有の必要性にあまりピンと来ず。

しかし、資産運用をはじめてからやたらと耳にする「日本円以外の保有」。

正直、

「為替リスクもあるのは怖いし…」

となにかとネガティブ。

しかし、外貨建て保険にしろ外国株の投資信託をするにしろ自分の大切なお金を預けるのだからちょっとくらい米ドルについて知っておきたいなーという気持ちも。

そこで、米ドルと日本円の関係をザックリ過去にさかのぼって、なぜ外貨を持つ必要があるのか自分なり考えてみました。

この記事がおすすめの方

ドル円の過去の歴史を知りたい方

なぜ資産運用において日本円以外の資産を持つ必要があるのか知りたい方

ところで今は1ドルいくら?

過去の米ドル/円の関係をさかのぼる前にまず、今の為替を把握しておきます。

2024年2月130現在、1ドル149.45円です。

「ほう。で、これは高いの?安いの?」

と資産運用を始めたばかりの頃の私は1ドル105円と聞いてもあまりピンと来ない状態でした。

「お金の価値がコロコロと変わるのに初めて不思議に感じた瞬間。」

では、今のドル円レートを踏まえて過去どんな推移を辿ってきたかタイムスリップしていきたいと思います。

いざ、出発ー♪

40年前ってこんなに円安だったの?!

以下の画像は1980~2020年の40年間のドル円の推移です

こう見ると今は1ドル149円だけど、40年前の1980年代って250円台の時期もあったんですね。

では、もっと細かく見ていきましょう。以下の図は先ほどの為替の推移を10年ずつ分割したものです。

今回は過去30年の為替の推移をもうちょっと見ていこうと思います。

1990~1999年(1990年代)

2000~2009年(2000年代)

2010~2019年(2010年代)

でザックリ分けてみました。

ちなみに黄色い丸は各区分の最高値と最安値で印をつけてみました。

それぞれの値幅を見ていくと…

ざっくりみていくと過去30年で値幅は50円~60円前後の範囲で推移

リーマンショックや東日本大震災を除けば100~125円で推移

しているよう。

「たしかに2011年の東日本大震災の時は1ドル76円台という史上最高値になってるね」

「なんでこんなに円高になったの?」

そもそも、円をたくさん買いたい人がいれば円の価値が上がり円高になります。

では、なぜ多くの投資家が円を買ったのでしょうか?

理由を調べてみると、震災により保険会社が多額の保険金の準備や復興のために日本円が必要になると予想し、多くの投資家などが利益のために円買いをしたんだとか。

難しいことを考えると眠くなるのでここでは

「日本円に魅力があり、買いたい人が多ければ円高に!円を売りたい人が多ければ円安!」

だけ覚えてもらえればOKです♪

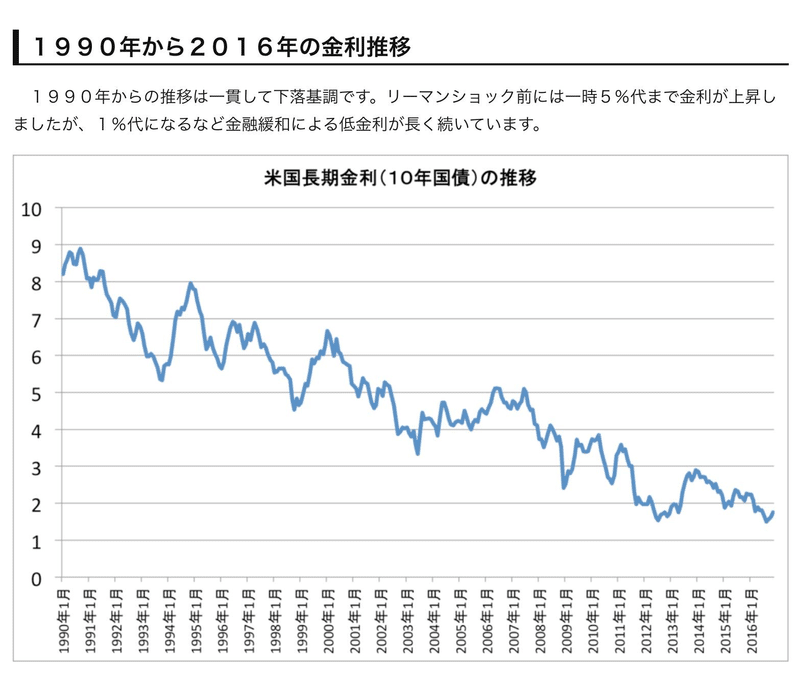

昔は金利こんなに高かったの?

ちょっと寄り道して、ついでに過去の金利を見ていきましょう。

ちなみに今のアメリカの長期金利は4.177%です。

1年超の長期間で貸し借りをする際の金利のことで、10年物国債の金利が代表的な指標とされています。

金利の性質はざっくり景気が悪くなれば低くなり、景気が良くなれば高くなるという傾向にあるそう。

以下の画像は1990年~のアメリカの長期金利の推移です。

1970~1980年代は10%を超えていたみたいです。今じゃ考えられない。

今後の日本の未来を踏まえドル円はどうなるか考えてみた

まず、結論から言うと、私が導き出した答えとして「長期スパンで考えると最終的に円安トレンドにいくのでは?」という結論です。

少子高齢化で相対的に円の価値が下がり円安に?

まず、今後の日本は少子高齢化が容易に想像できます。

そうなると労働人口が減り、少しずつ経済衰退の可能性が…。

一方、世界をみてみると人口は増えており、例えばアメリカ。

世界の株式相場の中心であるアメリカは移民を受け入れたりしているので人口は増えています。

また、GAFA(Google・Amazon・Facebook・Apple)という経済について無知な私ですら知っている企業がアメリカにはあります。

現実に2020年9月時点の世界全体の株式規模と、それに占める各国シェアは以下となっています。

日本の少子高齢化、アメリカの経済発展を考えると経済が無知な私でも「残念日本、ドンマイジャパン(泣)」という気持ちになっていまう。いや、日本は大好きだし、これからも日本には住むが。

先ほどの「日本円に魅力があり、買いたい人が多ければ円高に!円を売りたい人が多ければ円安!」とういう基礎知識を踏まると、

世界経済が成長し、日本だけが少しずつ衰退した場合、

「円の魅力が下がり、円が売られる?」

とういう結論に。

円を売りたい人がたくさんいるため円安傾向に!!??

日銀はインフレ2%を目標にしているから円安に?

インフレってなんやねん、と疑問が出そうなのと、もっと上質な記事があるのでここでは要点を100分の1くらいにまとめてみました。

まず、「日本はインフレにしたい」という目標があるらしいです。理由などはすべてすっ飛ばします。

インフレとはインフレーションの略で、物やサービスの値段が上がることです。

インフレになってモノやサービスの値段が上がると、相対的にお金の価値が下がります。

やっぱり円安に?

これまでの

少子高齢化によって日本円の価値が下がり円安傾向

日銀がインフレ率2%を目標にしているため相対的に円の価値が下がり円安傾向

今後日米間で金利差が開けばより高金利なアメリカにマネーが流れるため円安傾向

などを踏まえ「長期スパンで考えると最終的に円安トレンドにいくのでは?」という結論です。

なぜ外貨資産を持つ必要があるのか?

先ほどのドル円の為替推移をみると歴史的に長~~~い目で見ると円の価値は上がっている(円高ドル安)なのがわかります。

過去を振り返ると、数十年前に円からドルに変えた資産をもっていた場合、今に日本円にかえたら損します。

なのに、なぜ外貨を持つ意味があるのか考えてみました。

理由1.世界で最も流通している通貨だから

2019年、為替市場での通貨別取引高のシェアは、1日あたり6.6兆ドル取引されている中で、米ドルが44%と圧倒的な取引量を誇っているそう。対して日本円は10%程度。

このように米ドルは世界の基軸通貨であるのが外貨建て資産を持つ1つ目の理由。

例えば、将来子供が留学した場合の軍資金とかにもなりそう!

理由2.円安になった時に対応できる

先ほど、日本の将来を見据え「長期スパンで考えると最終的に円安トレンドにいくのでは?」という結論になりました。

日本は様々な物を海外から輸入しているため、円安になると小麦粉やガソリンが値上がりすることになります。

そうなった場合、日本円しか持っていないと、何もしなくても資産価値が減少することになってしまいます。

資産の目減りを防ぐためにも、外貨建て資産を持つ2つ目の理由。

まとめ

以上が投資をするなら最低限知っておきたいドル円歴史と外貨資産を持つ2つのワケの記事でした。

ざっくりみていくと過去30年でドル円の値幅は50円~60円前後の範囲で推移

リーマンショックや東日本大震災を除けば100~125円で推移

長期スパンで考えると最終的に円安トレンドにいく

という過去と未来を見据えた上、

外貨建て資産を持つ2つの理由は

世界で最も流通している通貨だから

円安になった場合資産の目減りを防ぐことができる

です。

この記事が気に入ったらサポートをしてみませんか?