株:4月12日 今週振り返り

このnoteは素人の妄想の垂れ流しであり、特定の商品の勧誘や売買の推奨等を目的としたものではなく、特定銘柄および株式市場全般の推奨や株価動向の上昇または下落を示唆するものでもなく、将来の運用成果または投資収益を示唆あるいは保証するものでもない。

最終的な投資決定は読者ご自身で判断するっス。

この記事にそそのかされて売買しないでスー、せんきゅー。

今週の動きをまとめてみる

円安と言うよりもドル高

2022年は145~150円が為替介入のラインでした。

しかし、去年後半から150~151円は受け入れていたわけで、それが153円になってもまだ前回介入した2022年のような厳しさはなさそう。

米中対立から日本に中国に替わる工場の役割を期待しているのでアメリカ的にはドル高は問題ない。

日本は為替監視国から外れはしましたが、アメリカの意向に反するような動きはしないでしょう。

今回の問題はアメリカ国内の景気が強すぎるためで、アメリカの景気が低下して利下げするまではこのドル高は続くと思われる。

155円とか極端に上昇すれば何かしらの調整が両国間の間で行われるだろうが。

米雇用統計では非農業部門雇用者数は前月比30.3万人増加

特に医療、政府、建設部門で増加。

建設部門は非住宅専門工事請負業を中心に雇用が大幅に増加。

即ち、工場やモール街、店舗、大型倉庫の建設が増加している。

アメリカの住宅着工件数は2月がコンセンサス以下の1.33Mだったが3月に大幅に回復しコンセンサス超えの1.52M。

その影響で住友林業や積水ハウスが伸びていた。

で、その建設業の労働者には移民が多い。

建設業の15%が不法移民と、不法移民率の高い建設業の労働者が2019年の3月に比べて10.6%も増えている。

移民が今の雇用増のひとつの要因にはなっている。

岡崎氏が指摘したマルチプルジョブホルダーに関しては、面白いのがフルタイム-フルタイムとフルタイム-パートタイムのマルチは増えているが、パートタイムーパートタイムの数は減少しているのだ。

フルタイム-フルタイムは社外取締役みたいな役職でリッチ層の仕事。

パートの掛け持ちをするような人たちの数が減少傾向はどうなのだろうか?

CPIは前月から上昇した。

上昇したのが外食費、電気代、医療費、交通費。

ガソリンやガスは前月より伸びが少なかった。

しかし、原油価格は4月に入って上昇しているので今後の調査ではガソリン代が上昇するだろうし、それが他の物価にも影響しそうだ。

つまり、インフレは下がりにくい。

PPIはほぼ予想通りではあったが

実は食品・エネルギーを除くコアの前年比では予想を超えていた。

上昇したのは

証券売買、ディーリング、投資助言および関連サービス

専門職・商用機器卸売業、航空旅客サービス、投資銀行、預金業務(一部)、コンピュータハードウェア・ソフトウェア・サプライ品の小売業

加工鶏肉、畜産物

生鮮および乾燥野菜、住宅用電力、自動車

主要基礎有機化学品と軽油

非鉄金属鉱石とトウモロコシ

下落したのは

旅行宿泊サービスの価格

自動車販売(一部)と機械・装置部品・用品卸売業

鶏卵、カーボン スチール スクラップ、ジェット燃料、生鮮果実とメロン

エタノール、冷間圧延鋼板、ガソリン、産業用電力、配合飼料

天然ガス

テレビ広告放映時間売買価格

運送・貨物運送手配と機械・装置部品・用品卸売業

3月の最終需要財の指数の下落を主導したのは、ガソリン価格が3.6%下落したことでした。

つまり、ここでも4月の原油価格上昇は今後のインフレ要因になります。

グラフを見てもこれ以上下げるのは難しそうですね。

でも、9月の借り換えの時期に備えて利下げをしないと現状の4.4~4.5%という高い金利では中小企業、中低所得者層にとって危険な状態になる。

破産や失業者が一気に増えるシナリオに近づきつつある。

株価が高いから利下げなんてできないというのなら株価が下落すればいいのでしょう?

高いインフレデータがでればそのたびに株価は下がってはいるが、これまでは比較的簡単にリバウンドしていた。

しかし、S&P500もダウもそろそろリバウンドする力が無くなってきているようにも見える。

これが短期の調整なのか、本当に力尽きたのかはこの決算シーズンでわかるだろう。

インフレ再燃を恐れるあまり金利の高止まりを放置した結果失業者が急増し一気に景気が悪化してから急遽利下げをして、しかし時すでに遅く景気後退に向かう。

そんなシナリオを予想。

不動産会社の株価急騰

きっかけは三井不動産の長期経営計画。

三井不動産は保有するオリランド株や賃貸用不動産に大きな含み益を持っており、こうした資産を売却することで自社株買いを実施し、資本効率を改善できると市場では見られている。

自社株買いじゃなくても新規に不動産投資してもいいしね。

つまり、総資産は膨らまないが利益が増えるという事。

そして、この方程式は都市部に不動産を保有する他の不動産銘柄(三菱地所、東急不動産、住友不動産)にも当てはまるので買われた。

そして、それは不動産会社以外にも当てはまるわけで。

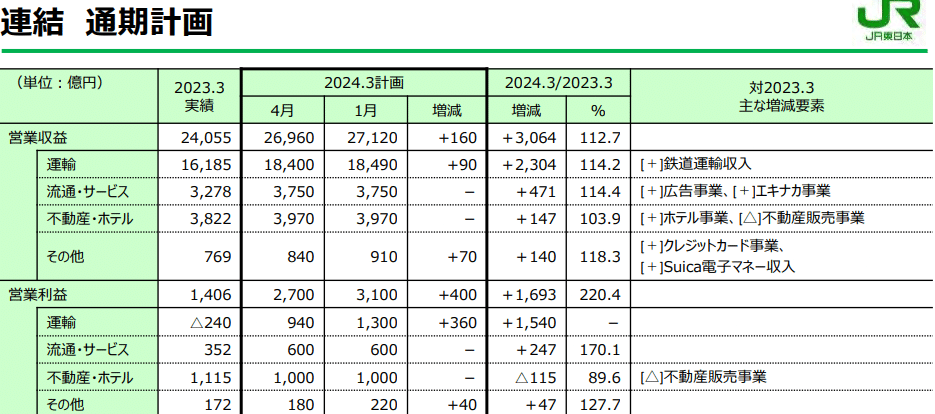

JR東日本みたいに都心に土地を持っていたり、駅ビルを活用できるのは魅力的だ。

竹内製作所(6432)の決算

4月8日のnoteにも書きましたが、マーケットアナライズでの鈴木さんのおススメ銘柄でした。

鈴木さんマジ最高っすわ!

鈴木さんの銘柄解説って『愛』を感じるんですよね。

今期の決算は基本的に厳しい目で見られていて1-2月の決算よりも難易度が高くなっているから安パイを教えてくれるのは非常に助かります。

2025年も主力市場である米国と欧州の住宅関連、生活インフラ整備、官民建設投資は堅調に推移。

衣食住の「住」に深く関わるエッセンシャル事業である建設機械の需要は中長期的に安定拡大が見込まれる。

グローバルに建設工事関係は堅調に進みそうですね。

米国

根強い住宅需要、老朽化する生活インフラ、政策的な建設投資拡大を背景に、製品販売は好調に推移。

新工場による生産能力増強により、ミニショベル、油圧ショベル、クローラーローダーの販売台数増加と売上大幅増を予想。

欧州

長引く物価高による個人消費や住宅需要低迷、ウクライナ戦争長期化、地政学的緊張の高まりにより先行き不透明。

生活インフラ整備工事は堅調に推移するものの、住宅関連工事の販売減少を見込む。

2025年2月期の欧州全体の販売台数は10.2%減少と予想。

連結業績予想

販売台数:1.0%増の50,100台

売上高:5.3%増の2,240億円

営業利益:9.1%増の385億円

経常利益:8.6%増の385億円

親会社株主に帰属する当期純利益:5.2%増の275億円

利益予想の詳細

増益要因:売上高増加、販売価格値上げ、為替レート円安

減益要因:買入部品調達先固定費増に伴う製造原価増加、青木工場稼働に伴う労務費・減価償却費増加、人件費増加、海上運賃増加

この記事が気に入ったらサポートをしてみませんか?