株式投資の手法、3タイプに分けて解説

はじめに

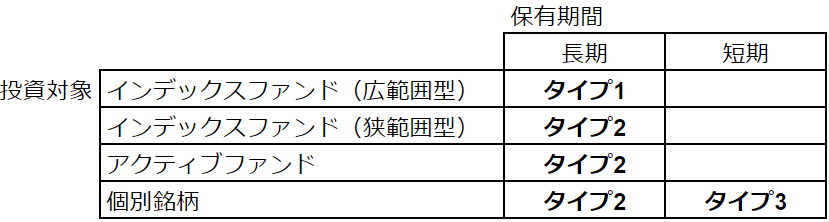

この記事では、株式投資の手法を、以下3タイプに分けて解説します。

タイプ1:長期保有かつ広範囲

タイプ2:長期保有かつ狭範囲

タイプ3:短期保有、個別銘柄のみ

投資対象と保有期間の2軸で表にすると、以下です。

短期保有、かつ投資信託はいない前提なので触れません。タイプ1,2は一般的な個人投資家を想定し、タイプ3は機関投資家とデイトレーダーを想定しています。

実際にはミックスかと思います。例として一般的な個人投資家で、複数の投資信託を保有しつつ、特定の個別銘柄を保有するなど。

想定読者はタイプ1の方です。タイプ2の考え方も理解すると面白いかと、またタイプ3の存在により値動きの乱高下が発生する事を理解してもらうのも有意義だと思い、この記事を書いています。

この記事における投資信託の分類の定義

タイプ1,2,3の説明に入る前に、この記事における投資信託の分類を定義をします。

インデックスファンド(広範囲型)の例

全世界単位、国単位の指数(インデックス)に連動させる投資信託の想定です。代表的は以下です。

インデックスファンド(広範囲型)の代表例

eMAXIS Slim 全世界株式(オール・カントリー)

eMAXIS Slim 米国株式(S&P500)

インデックスファンド(狭範囲型)の例

ここでの代表的な指数は、NASDAQ100(米国のNASDAQの上位100社)、SOX(米国市場の代表的な半導体関連企業30社)、FANG+(米国市場の表的なハイテク企業10社)です。インデックスファンド(狭範囲)の代表例は以下です。

インデックスファンド(狭範囲型)の代表例

ニッセイNASDQA100インデックスファンド(NASDQA100指数へ連動)

ニッセイ SOXインデックスファンド(SOX指数へ連動)

iFreeNEXT FANG+インデックス(NYSE FANG+指数へ連動)

アクティブファンドの例

一つだけ紹介します。野村の半導体業界特化の投資信託です。10銘柄だけなので、もはや個別銘柄を買うのでも十分とも考えられます。ただ投資信託だと「100円以上1円単位」で細かく買えるメリットもあります。

タイプ1:長期保有かつ広範囲

これは超王道の投資手法です。「長期・積立・分散」の基本にそって淡々と積立てるのみです。「長期・積立・分散」が機能する前提とし、以下3つの前提があります。

・長期的に見れば、株価全体としては上昇する

・株価の変動タイミングは予測不可能

・どこの銘柄が上がるかは予測不可能

この3つの前提を端的に説明すると、タイミングやどの銘柄が上がるか予測不可能な部分はあれど、”最終的に上昇する(=期待値はプラス)”という意味です。

そして「長期・積立・分散」がなぜ機能するかを説明すると、積立と分散を駆使すると、なるべく期待値に近づける事ができるからです。確率論を駆使した、先人の偉大な発明です。

タイプ1の強みは、全てのニュース、値動きを無視できる事です。昨今、日銀の利上げがアメリカ市場に大きな影響を与えています。短期運用者はドキドキハラハラしています(以下記事)。ただ、長期運用前提で見ている人にとっては、以下のニュースすらも無関係です。

タイプ1の主な投資先は、オルカンやS&P500などの、世界全体や国単位に連動する、広範囲型のインデックスファンドです。投資銘柄を多数含んでおり、分散投資をするのに最適な投資先です。

タイプ2:長期保有かつ狭範囲

こちらは、ある分析に基づき、投資先を絞った投資手法です。タイプ1の前提である「どこの銘柄が上がるかは予測不可能」という部分を覆し、予測しています。

どこの銘柄が上がるかは予測不可能 ⇒ タイプ2は予測する

タイプ2はタイプ1と同じく、長期保有前提です。ただし投資先を絞った上で、その投資先の長期的な成長を信じる事を意味します。なので、ある程度調べた上で、自分の選択を信じる必要があり、長期保有の難易度はタイプ1よりタイプ2の方が高いです。よってタイプ2は万人にはお勧めできないです。

タイプ2の投資先としは、インデックスファンド(狭範囲型)、アクティブファンド、個別銘柄を想定しています。理由はそれぞれ投資先を絞っており、長期保有する上で下調べが必要だからです。

参考までに、以下のグラフはFANG+、SOX、NASDAQ100、S&P500で、過去5年の値動きのグラフです。それぞれ米国の指数です。

投資銘柄数は以下になります。

FANG+:10銘柄

SOX:30銘柄

NASQAQ100:100銘柄

S&P500:500銘柄

グラフでは上下へ触れるタイミングはほぼ同じであり、銘柄数の少ないFANG+やSOXの方が振れ幅が大きく、5年間の最終的には一番大きくなっている事が分かります。

なので米国の市場を牽引しているのはFANG+やSOXであり、S&P500よりさらに上下の幅を小さくするとオルカンになるので、FANG+やSOXが世界の指数を牽引している事も分かります。

この過去5年の結果だけみると、FANG+やSOXへ投資していると一番儲かる事は自明です。しかし、2021年11月頃からの1年間は、FANG+やSOXの下げ幅が最も大きく、精神的なストレスが大きいはずです。この期間も保有できるかは将来への相当な自信が必要です。

なので、良く下調べした上で、我慢の期間が発生する事も承知であれば、FANG+やSOXもお勧めです(要はタイプ2)。

万人受けには、オルカンやS&P500でも資産形成における上昇幅は十分であり、オルカンやS&P500がお勧めです(要はタイプ1)。

タイプ3:短期保有、個別銘柄のみ

このタイプは機関投資家やデイトレーダーを想定し、投資対象は個別銘柄のみを想定しています。(※投資信託は売買に3-4営業日かかるので、短期売買はできない)。

このタイプは以下の記事に登場しており、米国市場(引いては世界全体)に影響を及ぼしています。

彼らは、短期間でパフォーマンスを最大化させる為に、ニュースに敏感で、売買を頻繁に行います。下げる時も上げる時も、それぞれ値動きに大きな影響を与えます。

今回の記事では日銀の利上げニュースが、日本の機関投資家を動かし、米国市場(引いては世界全体)に影響を及ぼしました。しかし、各国のニュース、機関投資家が値動きに影響を及ぼすので、最早値動きの要因はカオスで、予測は基本的には無理です。

また、タイプ3は値上げにも寄与します。今は下げ相場ですが、良いニュースが出てきたら、たちまち値上げの波も作ってくれます。

なのでタイプ1,2の人からすると、タイプ3の存在を理解すると、値動きにも寛容になれるのではないかと思います。

まとめ

タイプ1は超王道な投資手法であり、値動きのタイミングは、値動きする銘柄は全て予測不可という前提の元、長期的にはプラスになると信じ、なるべくランダム性を除いて堅実に投資する手法です。

タイプ2は下調べした上で、値上がりする銘柄を絞り、長期保有する手法です。タイプ1に比べて上下の幅が大きく、下げに入ったタイミングでのストレスが大きい為、自分の選択に自信を持てる人向けです。

タイプ3は短期投資家であり、機関投資家やデイトレーダーを想定します。特に機関投資家は値動きに大きな影響を与え、上げ下げ双方に影響を与えます。タイプ1,2からすると、タイプ3の存在を理解し、値動きに寛容になってもらえたら良いなと思います。

ここまで読んで頂いてありがとうございました。質問・感想など、何でもフィードバック頂けるととても嬉しいです。