「ラウンドテーブル」個別銘柄紹介(前編)

年初のラウンドテーブルはBarron’sの最大企画だ。年に1度、ウォール街の投資の達人10人が一堂に会して各々の相場見通しを語り尽くす。コンファレンスは1月6日(月)終日をかけて実施された。先週のマクロ見通しに続き、今週は個別銘柄が取り上げられている。「ありがとうアメリカ株式」では、10人の推奨銘柄を2回に分けて紹介したい。

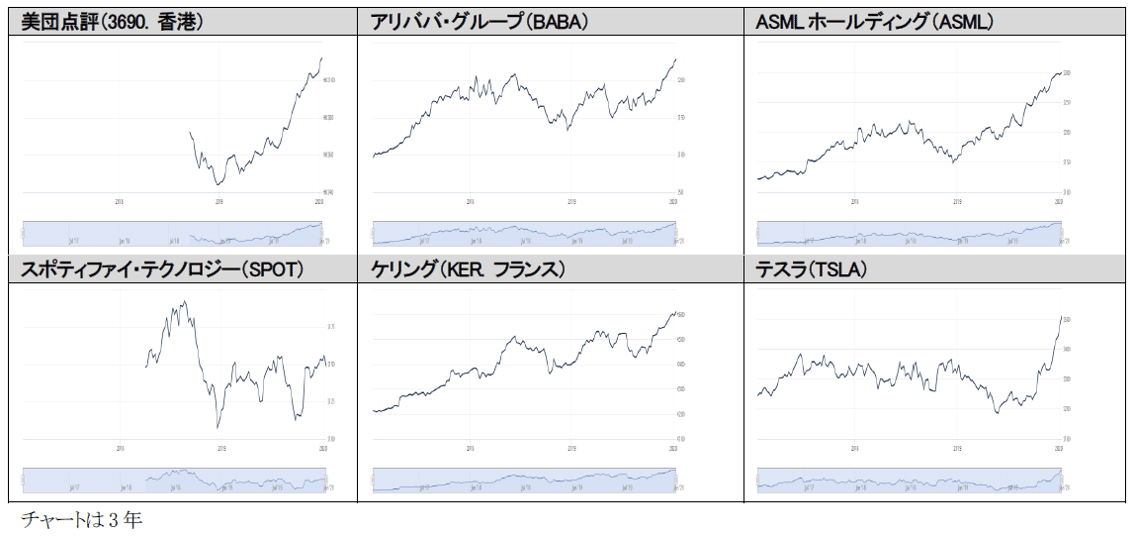

■今回のお宝銘柄を見て

昨年はS&P500指数が30%も上昇し、少数のハイテク銘柄がパフォーマンスに大きく寄与した。投資を実践している人なら分かるが、こういう相場でテーマから外れた銘柄でパフォーマンスをたたき出すのは容易ではない。今回の5人の選択銘柄は米国以外のグローバル株式が目立つ。マクロの見方でも意見の一致するところだが今年も大幅上昇はファンダメ的なシナリオからは導き出しにくい。従って、余計に出遅れ銘柄を選ぶ傾向が目立つ。しかしそれでいいのか?インターネット革命が始まった1995年と今とを重ね合わせると安易な割安株への「逃避」は果たしてベストな選択と言えるのかどうか?

■米国株式は基軸株式

私は今回の5人と異なり「ドルが基軸通貨なら米国株式は基軸株式、世界中のリスク資産が米国市場に集まっている」と考えている。一国の通貨が米国の金融政策やドルの強弱に影響される。そしてその国の企業の業績もまた為替や米国、中国の超大国の政治・経済に大きく影響を受ける。さらに事業内容が米国の巨大企業と深く依存している。こういう国の個別企業をいちいち調査して投資判断することにどれほどの意味があるのか。それならリスクの大元の米国株式だけでポートフォリオを組んだ方がいい。個人投資家ならそう割り切れる。

こう考える人が世界中で増えると、その資金が米国株式を下支えし、株高が米国経済を長持ちさせ、回りまわって世界経済にも好影響を与える。日本株“命”の循環論者はなんとも独善的で勝手な思い込みと一笑に付すだろう。しかし今も昔も「引きこもり」の日本人に世界を語る資質はない。異なる宗教、歴史をもった人と常時意見を交わし互いの違いを認め合い尊重し合う。こういう環境に自ら身を置かずに他国の人の頭の中を想像だけで語ってはいけないと思う。

■銘柄選択をどう活かす?

長年、この企画を読み続けている。どんな達人も所詮人の子だ、あれほどのカリスマもラウンドテーブルの成績表では振るわない時がある。米国に弱気になった人はパフォーマンスが悪化していく。時代の風に逆らっても長続きしない。この思いを新たにしてラウンドテーブルを作った。では彼らの銘柄をどう自分の投資に活かすか?

*米国株式以外は(私なら)無視。米国がダメだから新興国や欧州、そして日本に投資資金が回ることはあるかもしれない。その場合日本人なら他の外国を考えずに日本株式だけで投資戦略を考えれば十分だ。

*S&P500指数が冴えなければ・・・彼らの選択銘柄にも光があたるかもしれない。

*S&P500、ナスダック100が大幅高なら・・・達人銘柄は相対的に出遅れるのだろう。下記の銘柄はコア(ETF)/サテライト(個別)のあくまでサテライト銘柄にとどめておくべきだ。

*上記の基準に従えば・・・米国銘柄だけに注目すると相当対象は絞られる。時価総額で1兆円以下の銘柄も避けた方が無難。事業再編やM&A期待、マネジメント交代のターンアラウンドストーリーも時間軸が分からないので避ける。

*私もこの中からいくつか拾う!銘柄は報告するのでご参考に。ちなみにエレンボーゲンの推奨銘柄のブライト・ホライゾン・ファミリー・ソリューション(BFAM)は私も以前から持っている。良く上がったがその後長く持ち合い。いよいよ上昇軌道再開か?

■参加者と所属

この記事が気に入ったらサポートをしてみませんか?