【企業分析】Nubank

NU(NYSE)

時価総額:約500億ドル

株価:9ドル

売上高:17億ドル

営業利益:660万ドル

(2021年)

事業内容:金融サービス

設立年:2013年

本社:ブラジル サンパウロ

代表者: David Velez, Edward Wible, Cristina Junqueira

従業員数: 3,700人(2021年)

主要株主: David Vélez 23%

キャッシュバックキャンペーンの紹介

会員登録など簡単な作業でお金がもらえるお得なキャッシュバックキャンペーンを紹介しています!以下の記事をご覧ください!

概要

Nubankはブラジルのネオバンクであり、ラテンアメリカ最大のフィンテックバンクである。本社はブラジルのサンパウロにある。また、ドイツのベルリン、アルゼンチンのブエノスアイレス、メキシコのメキシコシティにエンジニアリングオフィスがある。

クレジットカード、キャッシュバック特典プログラム、デジタルバンク口座、個人向けローンなどを提供している。

2021年12月09日、NubankはNYSEで正式に株式公開を開始し、450億米ドルの価値を付け、最も価値のあるデジタルネオバンクとなった。

事業沿革

2013年5月 ブラジルのサンパウロにて設立

2014年9月 1,500万ドルの資金調達を実施し、クレジットカード事業を開始

2017年10月 デジタル口座のサービスを開始

2018年12月 デジタル口座利用者向けに、デビット機能のサービスを開始

2019年2月 個人向けローンのサービスを開始

2020年3月 メキシコでのクレジットカード発行を開始

2020年9月 デジタル投資プラットフォームEasynvestの買収により、160万人分のポートフォリオを取得

2021年4月 Nubankアプリ上でのEasynvest口座開設サービスを試験導入

2021年5月 ブラジルでの口座数が1000万口座に到達

2021年6月 バークシャー・ハサウェイより5億ドルの資金調達を実施

業界動向 ・事業内容

ネオバンクとは、銀行免許を持たずに、銀行に類似したサービスを提供する企業を指す。ちなみに、チャレンジャーバンクとは、銀行免許を持ち、大規模なデジタル化を進める企業を指すことから、銀行免許の有無で区別されている。

grand view reseachによると、2021年の世界のネオバンキング市場規模は473億9000万米ドルで、2022年から2030年にかけて年平均成長率(CAGR)53.4%で成長すると予測されている。銀行業における顧客の利便性要求の高まりが、市場成長の原動力になると予想される。ネオバンクは、物理的な支店や事務所を必要としないバンキング・ソリューションを提供している。オンライン・チャネルやモバイル・サイトを通じて、ユーザーがリアルタイムでサービス内容を確認できるようにしている。また、オンラインバンキングを利用するために、世界中でスマートフォンやインターネットの普及が進んでいることも、ネオバンク・プラットフォームの需要をさらに加速させるものと思われる。

世界銀行によると、ラテンアメリカは2020年12月31日現在の総人口は6億5200万人、2020年のGDPは$4.5 trillion(約500兆円)。現在、Nubankはブラジル、メキシコ、コロンビアで事業を展開しており、これらを合わせて、この地域の人口とGDPのそれぞれ60%と61%を占めている。

NubankのSAMには、現在ブラジルで運営しているリテール金融サービス(クレジットカード決済、個人ローン、投資業務など)が含まれている。

オリバーワイマンレポートによると、リテール金融サービスの潜在的な収益は2020年に$99 billionに達し、2025年までに5%のCAGR(年平均成長率)でUS$126billionに成長すると予測されている。

2020年の$737millionの売上と、2021年9月30日に終了した12か月間の$1.0 billionの収益で見るとこのSAMの約1%を占めるのみとなっており、大きな市場が広がっている。

短期SAM(NTSAM)には、ブラジルに加えて、Nubankが最近参入した国であるメキシコとコロンビアも含まれる。オリバーワイマンレポートによると、2025年までに7%のCAGRで$177 billionに成長すると予測されている。

最後に、TAMはラテンアメリカ全体の潜在的な機会の合計を表す。オリバーワイマンレポートによると、小売金融サービスと市場の収益機会は2025年までに8%のCAGRで$269 billionに成長すると予測されている。

TAMの各業種毎のブレイクダウンは以下になる。

Nubankは上図のように、Nu Holdingsという親会社を中心としたホールディングス体制で運営されている。ブラジルを中心に、コロンビアやメキシコといったラテンアメリカで事業展開し、ドイツやアメリカなどに技術拠点がある。

2021年時点で、約2800万人のアプリユーザを要し、サービスの利用を拡大したメキシコやコロンビアの顧客を含めると、約4,000万人に同社のいずれかのサービスを提供している。

ラテンアメリカで何より問われるのは、アンバンクト問題(口座非保有問題)およびアンダーバンクト問題(信用創造)へのアプローチだ。これらの問題は、FinTechが向き合ってきた王道的な課題といえる。

NuBankの主たる展開国であるブラジルにおける口座非保有率は30%(2017年、世界銀行調べ)、他の展開国ではコロンビアが54%、メキシコに至っては63%と、目を覆うような水準となっているのが現状だ。これらの国々では、そもそも口座を持たない国民が資産を蓄積する場所を持っていなかったり、口座から生まれる与信という可能性にアクセスしたりすることができないといった問題に直面している。

特に2018年以降、破竹の勢いで成長している。同社の口座数は2018年初頭には370万だったが、直近では4810万(2021年9月末時点、うちアクティブ率は73%)と、4年弱で12倍以上に伸びた。特に、その80%以上の顧客獲得が広告ではない自然流入であったことや、NPS(満足度指数)が90を超えていることなど、しっかりと内実を伴った成長だといえる。

NuBankの口座は、残高に対して銀行と同等以上の金利が得られる。給与受け取りも可能だ。そのほか、無料での銀行口座との出し入れ、有償だがATM引き出しなどもできる。個人向け融資では月利2.1~5.0%(最大で年率79%)のクレジットカードローンを扱っている。インフレ率・信用リスクの高いブラジルでは、月利で13%以上ものローンも存在しており問題視されているが、独自の信用評価アルゴリズムによる負担引き下げを実現している。

・事業内容

支店を持たず、全てのサービスをアプリ上で完結できるため、店舗資産への投資の必要がない。その分の資金を商品開発やシステム整備、顧客開拓へ投資することができている。

主な収入源はクレジットカード利用によるものだ。カード決済金額の2~3%を事業者から手数料として徴収している。また、金利は最大でも月に10%以下と、ブラジルの平均月利13.9%を下回る低水準であるものの、利息による収益も大きい。

Nubankのプロダクトは大きく分けて5つあり(1) spending, (2) saving, (3) investing, (4) borrowing,(5) protectingとなっている。

(1) spending

手数料無料のクレジットカードやデビットカード、空港ラウンジにアクセス出来たり、キャッシュバックが多い有料のプレミアムクレジットカードやデビットカード(月額約1,000円)、スマートフォンを通じて無料でモバイル決済できるMobile Paymentsがこちらのカテゴリーに入っている。

(2) saving

こちらは銀行口座のプロダクトになる。

個人の口座では年会費や維持費は掛からず、普通預金や振り込みや支払いをしたり、アプリを通じて口座情報にアクセスしたり、残高を自動的に国債に投資したりするサービスがある。

法人向けの口座もあり、こちらも年会費や維持費は掛からず個人口座と同様のことが可能で、さらに経費の支払い設定や顧客からの支払いを受けるなどが可能となっている。

(3) investing

こちらは投資関係のサービスになる。

株式、債券、オプション、ETF商品への投資が可能で、1ドルから投資が可能。

(4) borrowing

こちらは個人ローンやBuy Now Pay Later(分割後払い)がラインナップされている。

個人ローンは完全デジタルローンで、承認プロセスはデジタル化されており、ローン前のシミュレーションからローン管理をデジタル口座で行うことが出来る。

Buy Now Pay Later(分割後払い)は今流行りのBNPL。アプリ内で分割払いが完結し、最大12回に支払いを分けることが出来る。

(5) protecting

最後は生命保険のプロダクト。

最低2ドルからのプランがあり、Nulifeという名前で保険を販売している。

今後もプロダクトは拡大していく予定で、F-1にはECやヘルスケア関係のことについて触れられていた。

Nubankの2021年1-9月の9ヶ月間の売上は、$1.1B(約1,100億円)でYoY+98.7%です。約6割がローンやクレジットカード等の利息による売上で構成されている。

・ローンやクレジットカード(リボ払い含む)等の利息による売上

売上:$607.2M(約607.2億円)、YoY+107.0%

・クレジットカードやデビットカード等の手数料による売上

売上:$454.9M(約454.9億円)、YoY+88.5%

2021年1–9月の9ヶ月間の税引前利益は、▲$81.7M(約▲81.7億円)で、赤字が続いている。前年同期と比較して赤字幅は拡大しているものの、売上が急成長している点を踏まえると、現時点では問題ないレベルと言える。

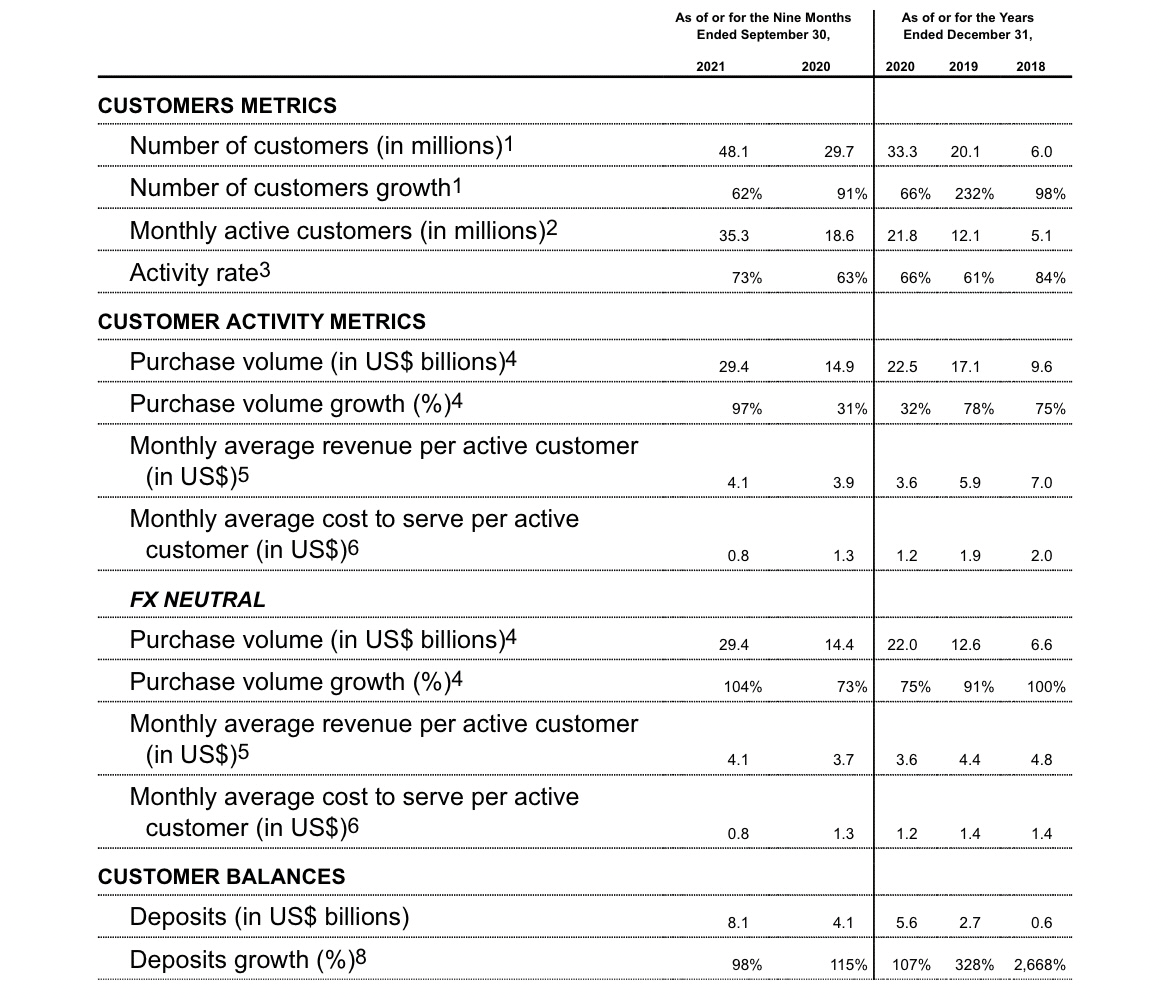

NubankのKPIを見ると、2021年1-9月の9ヶ月間で、会員数は4,810万人(YoY+62%)、月間アクティブ会員数は3,530万人(YoY+73%)となっている。双方の数字からアクティブ率を計算すると73%となり、極めて高いアクティブ率を誇っている。

また、同期間でNubankを通した会員の総購入金額は$29.4B(約 2.94兆円)でYoY+104%、預金残高は$8.1B(約8,100億円)でYoY+98%で、売上と同じく前年同期比で約2倍の急成長を遂げている。

アクティブユーザー数

会員数はどんどん伸びており、2021年9月30日には15歳以上のブラジル人口の約28%を含む4,810万人の顧客を抱え、 顧客数とアプリダウンロード数では世界で最も大きなデジタルバンクになるまでに成長している。

SquareのCashappやPaypalのVenmoのアクティブユーザー数が4,000万人ほどと言われているのでいかにNubankの会員数が多いかがわかる。

なおNubankのアクティブユーザー数はF-1によると会員数の73%ということなので約3,500万人ほどとなる。

競争力

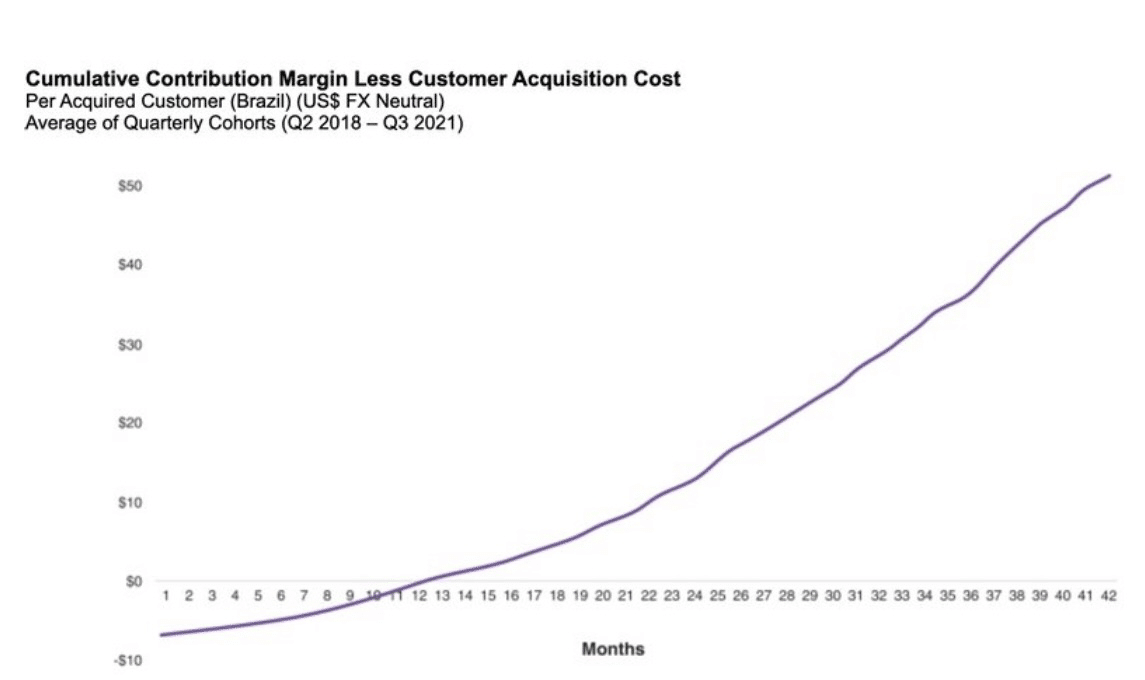

驚異的なユニットエコノミクス

ユニットエコノミクスとは、1会員あたりの採算性を示す指標であり、LTV(Life Time Value:顧客から生涯に渡って得られる利益の総額)を、CAC(Customer Acquisition Cost:1顧客にかかる費用)で除したもの(LTV/CAC)で、Nubankのユニットエコノミクスは30倍以上。

一般的に、ユニットエコノミクスは3倍以上が健全と言われているが、Nubankのユニットエコノミクスはその10倍以上の水準のため、非常に採算性の高い事業であることが分かる。

この驚異的なユニットエコノミクスの背景の1つに「CACの低さ」があり、Nubankの2021年1-9月の9ヶ月間のCACは平均$5(約500円)。

これは、Nubankの調査によると、世界の消費者向けFinTech企業と比較して最も低い水準。

実際に、WordStreamの調査によると、金融・保険業界のGoogleの検索広告のCPA(Cost Per Action:広告による顧客獲得単価)は$81.93(約8,193円)であることから、NubankのCACは非常に低く抑えられていることが分かる。

CACが低い理由

Nubankの驚くべき点は顧客の獲得方法で友人や家族などの口コミ、SNSなどを駆使することで顧客の80%~90%をマーケティング費用を掛けずに獲得している。顧客獲得単価は5ドルとなっており低水準である。

NubankのCACが低い理由は、「口コミや紹介による低コストな会員獲得」が機能しているためである。Nubankは会員との関係性を高めることで口コミや紹介を促進し、創業から年間平均で80〜90%の顧客を、マーケティング費用を投下せずに獲得している。

上記に加えて、NubankはSNSマーケティングにも注力しており、LinkedIn(フォロワー370万人)、Facebook(220万人)、Instagram(220万人)、YouTube(96.6万人)と、各SNSで多くのフォロワーを獲得し、会員獲得につなげている。

会員を獲得してからの経過月を横軸に、会員の累積利益からCACを差引した金額を縦軸に表した図で、12ヶ月時点で$0となっていることから、平均12ヶ月以内でCACの回収が完了していることが分かる。

ちなみに、NubankのLTVは非開示ですが、2017年1-3月に獲得した会員1人あたりの収益が2021年9月30日時点で12倍以上も増加していることや、2021年1-9月の解約率は平均0.1%であることから、NubankのLTVは非常に高いと思われる。

そのため、前述した口コミや紹介を中心とした会員獲得によるCACの低さと、LTVの高さの両面に優れていることから、CACの早期回収と驚異的なユニットエコノミクスが実現されていると言えるであろう。

ユニークなサービス・月額のサブスクリプションサービス

2021年から、Nubankはクレジットカードやデビットカードの上位版として、富裕層向けの「Ultraviolet(ウルトラバイオレット)」というサブスクリプションのクレジットカード・デビットカードの提供を開始した。

Ultravioletは、月額約$9(約900円)で、利用金額の1%のキャッシュバックに加え、保険や空港のVIPラウンジの利用等のMastercard Blackの全特典を利用することができる。

富裕層や利用頻度の高いユーザーにはメリットのあるユニークなサービスのため、新たな利用ユーザー層の獲得やさらなるユニットエコノミクスの向上に寄与するかもしれない。

業績推移

直近の数字でNuBankの売り上げは年額換算で14億ドルを超えている。その構成も、クレジットカードの金利収益と手数料収益でバランスが取れた形になっており、年間取扱高が4兆円に迫るクレジットカード決済からの加盟店手数料が主たる収入源となっている。

20年の売上は$737million(810億円)で営業損失は-$193millionとなっています。前年比売上成長率は+20%で粗利率は44%。

粗利率は高くないが、決済系のFintechはこの程度である。virtual card発行のMarqetaも同じくらいの粗利率。

20年はCovid-19の影響がかなり大きく、前年比で業績をあまり伸ばせなかった。

PLで販管費は$19millionで売上の3%しか掛かっておらず売上との比率が低いことが数字からもわかる。

21年の1-9月は売上は$1,062million、営業損失は-$82millionとなっている。売上成長率は+99%で粗利率は47.6%。

こちらでも販管費は$45millionと売上との比率は4%ほどとなっている。

直近の21年の3Qだけ見ると売上成長率は驚異の208%となっている。

21年1-9月の営業キャッシュフローはマイナスであった。

経営者

設立は2013年と新しい会社でCEOは創設者のDavid Vélez Osornoという方が務めている。

Vélez(ベレズ)氏はコロンビア出身の40歳でNubankを設立する前は、2011年1月から2013年3月までSequoia Capital(セコイアキャピタル)でラテンアメリカ投資グループを担当していた。その前は、ゴールドマンサックス、モルガンスタンレー、などで投資銀行業務と成長株関係の仕事に従事していた。スタンフォード大学で経営科学と工学の理学士号と経営学修士号も取得しているということでバリバリのエリートである。

セコイアキャピタルは有名なベンチャーキャピタル(VC)で世界最大のVCとも言われており、今までAppleやGoogleなど名立たる企業に投資をしてきた。

長年にわたりブラジルでは貯蓄資産やローンの8割以上を五大銀行が掌握し、他国に比べてはるかに高い借入利率が設定されてきた。クレジットカードによっては年利が450%に上るケースもある。

こういった状態を打破すべく「to fight complexity to empower people in their daily lives」をミッションとしてNubankは誕生した。

今後の見通し

機能面では買収したEasynvestの口座開設が試験導入の段階にあり、近くリリースを予定している。さらに、国際送金のプラットフォームを持つブラジル起業Remessa Onlineとの提携を発表したため、今後国際送金のサービス開始も期待されている。

現在ヌーバンクは仮想通貨の取引サービスを行ってないかま、DIGEST TIMEなど複数の記事によれば、「ビットコインのETF」を取引できるサービスの提供プランを持っているようである。実際、ヌーバンクのサイトを見ると、「ブロックチェーン」に関する記事投稿が増えており、同社が強い興味を持っていることがわかる。当然仮想通貨の本来の意義を考えると、デジタルバンクとの相性は非常に良いので、仮想通貨の取引を始めてもなんらおかしくはない。

株価推移

記事をお読みいただきありがとうございます!^ ^もしよろしければご支援いただけると幸いです✨いただいたサポートはクリエイターの活動費に使わせていただきます!🙇♂️