【企業分析】本田技研工業(ホンダ)

7267 (東証プライム)、HMC (NYSE)

時価総額:6.8兆円

株価:3,600円

売上高:20兆円

営業利益:7,339億円

事業内容: 輸送用機器の製造および販売

設立年:1946年、1954年上場

本社: 🇯🇵東京都港区南青山二丁目

代表者: 三部敏宏(取締役代表執行役社長兼CEO)

従業員数:3.4万人(単独)、20.4万人(連結)

キャッシュバックキャンペーンの紹介

会員登録など簡単な作業でお金がもらえるお得なキャッシュバックキャンペーンを紹介しています!以下の記事をご覧ください!

概要

日本の東京都港区に本社を置く、世界的な輸送機器メーカーである。通称「Honda」、「ホンダ」。オートバイの販売台数、売上高は世界首位、自動車の販売台数は世界7位(2015年度)、国内2位。小型ジェット機(ビジネスジェット)の出荷数世界首位。芝刈機のシェアも世界首位。発電機、除雪機、小型耕うん機のシェアは国内首位。

プロダクト・ビジネスモデル

ホンダは大きく以下4つの事業により構成されています。

①二輪事業

②四輪事業

③金融サービス事業

④ライフクリエーション事業

①二輪事業

自転車用の補助エンジンから始まった二輪事業はホンダの原点とも言える事業です。「スーパーカブ」や「Dream CB750 Rour」など、多くの人気製品を販売し、オートバイの世界シェアはNO.1を誇っています。現在は、走行中に二酸化炭素を一切排出しない電動バイクの発売など、地球環境に目を向けた製品の販売も開始しています。

「需要のあるところで生産する」という理念のもと、各国や地域に根付いたものづくりを実践し、累計4億台以上の二輪車をお客様にお届けしています。2021年は新型コロナウイルス感染症の影響を受けるも全世界で年間約1,700万台の販売台数となりました。

2021年秋以降、日常の扱いやすさと長距離走行の快適さを両立した新型スポーツツアラー「NT1100」を欧州で販売開始し、日本、中国やアジアでも販売しています。また、世界的に関心の高まる環境問題への対策として、すでに販売している電動二輪車「ベンリィ e:」「ジャイロ e:」に加え、屋根付き電動三輪スクーター「ジャイロ キャノピー e:」の販売を開始し、Honda e: ビジネスバイクのラインナップを充実させるなど、世界中のお客様の期待に応えながら二輪市場の新しい可能性を切りひらき、リーディングカンパニーとして世界を牽引していきます。

②四輪事業

「四輪の地図を塗り替えようじゃないか」。1963年、そんな掛け声のもと始まった Hondaの四輪事業は現在、世界130ヵ国において、年間約407万台(2021年度実績)を販売するまでに成長しました。お客様の生活を豊かにするため、「安心・ストレスフリー」で一人ひとりの自由な行動を支援する、Hondaらしい魅力を備えた四輪商品・サービスを提供することをめざしています。

1963年の軽トラック「T360」の発売以来、軽自動車の「Nシリーズ」や「NSX」など、様々な人気車種を販売してきました。ハイブリッド車の車種も拡充し、2012年にはハイブリッド車の販売数が累計100万台を達成しました。

Honda は、「2050年カーボンニュートラルの実現」をめざし、ハイブリッド車や EV(電気自動車)の適用拡大を進めています。最近では中国において初の HondaブランドEVとなる「e:N」(イーエヌ)シリーズを、今後 5年間で10車種発売する計画を発表しました。

また、「2030年交通事故死者ゼロ」をめざし、全方位安全運転システム「Honda SENSING 360」の適用を、2022年に中国で発売する四輪車から開始します。2030年までに、先進国で販売するすべてのモデルへの展開をめざします。

③金融サービス事業

ホンダファイナンスは、国内Hondaグループ唯一のファイナンスカンパニーとして、 Hondaの国内販売を金融面から支援することを目的に設立されました。 主な業務は、クレジット・カーリース・設備リース・融資となります。

一般のお客様向け:Customer Financial Service/CFS事業

〇クレジット

ホンダファイナンスの事業の根幹となるのがクレジットです。

日本全国のHonda販売会社と共に、Honda製品をお客様に購入していただくサポートがホンダファイナンスの役割。 より多くのお客様にHonda車やバイクなどを気軽に購入いただく為に、クレジット商品を提供しています。

ホンダファイナンスはHondaのグループ会社として販売会社と連携し、お客様の良きパートナーとなることを目指しています。

〇カーリース

個人のお客様と法人のお客様のニーズに合わせたカーリース商品を提供しています。

Honda販売会社及びグループ会社向け:Dealer Financial Service/DFS事業

〇設備リース・デモカーリース

Hondaグループ会社やHonda販売会社に対して、OA 機器、使用する設備機器など、事業に必要となる機器や試乗車 (デモカー)をリースしております。

〇融資

Honda 四輪・二輪・パワープロダクツを取り扱うHonda 販売会社に対して、Honda 製品の仕入資金の融資や店舗建築等の資金を融資するなど資金面から販売サポートを行っています。

④ ライフクリエーション事業

「ライフクリエーション」とは、「人々の暮らしを豊かに創造する」製品という意味。ホンダは、汎用エンジンをはじめ、耕うん機、発電機、芝刈機、除雪機、蓄電機、船外機、ポンプなどエンジンを使った実用汎用機を「パワープロダクツ製品」と呼んでいるが、次世代に向けて、それらを含む実用機の事業のコンセプトを拡大。

2019年2月の公式リリースで「従来のパワープロダクツに加え、『移動』と『暮らし』に新価値を提供していく機能を進化させるために、パワープロダクツ事業本部をライフクリエーション事業本部に名称変更する」と発表した。

ホンダは車両だけでなく、発電機や耕運機など様々な分野で活用される機器や、住宅用太陽電池や船外機といった汎用エンジン、ガスエンジンの開発にも力を入れています。家庭用のプロパンガスで動く発電機など防災などの多様なシーンで活躍する製品の開発も進めています。

Hondaは汎用エンジンを搭載した各種作業用の商品を提供してきました。

いまでは全世界販売で年間 600万台を超え、延べ150ヵ国以上のお客様に累計 1億5000万台以上の商品をお届けしています。

最近では、各種作業機械の動力源として高い支持を得ている汎用エンジン「GX シリーズ」との高い搭載互換性や、電動ならではの静粛性や高い環境性能を併せ持つ電動パワーユニット「e GX」の量産を開始しました。

また、歩行芝刈機「HRX476」やロボット草刈機「Grass Miimo」など、優れた環境性能と高い静粛性能を併せ持つ電動製品の提供を開始しました。ホンダは「ASIMO」に代表されるようなロボットの開発を長年にわたり行なってきました。こうして生み出された技術と生産された製品の中には福島第一原発の内部調査にも用いられた「高所調査用ロボット」もあります。

2050年でのカーボンニュートラルの実現をめざし、より使いやすく環境性能に優れた、お客様に喜ばれる商品の提供を加速させています。

その他(航空機および航空機エンジン事業)

航空機および航空機エンジンの開発は、1986年の基礎技術を研究する和光センター設立時からのテーマであり、創業期からの Hondaの夢でもありました。2003年には、100%自社設計の高効率ターボファンエンジン「HF118」を搭載した「HondaJet 技術実証機」の初飛行に成功しています。2004年にはゼネラル・エレクトリック社(GE)とのエンジンの共同開発・事業化を目的としたGE Honda エアロ エンジンズおよびエンジンの製造を行うホンダ エアロ インクを設立し、さらに2006年にHondaJetの開発・製造・販売を行うホンダ エアクラフト カンパニーを設立しました。

HondaJetは、空気抵抗を低減する Honda独自の自然層流技術を施した胴体ノーズと主翼の形状、そしてエンジンを主翼上面に取り付けるという斬新な設計が特徴です。2015年に量産型の「HF120」エンジンを搭載したHondaJetのデリバリーを開始し、2018年には航続距離を延長し、アビオニクスやインテリアなどをアップグレードした「HondaJet Elite」の販売を開始。

2021年には最大離陸重量を約200ポンド(約91kg)増加したことで運用性能を拡大し、さらにアップグレードした「HondaJet Elite S」を発表するなど、つねにお客様の期待を上回る性能をお届けすべく進化を続けています。

HondaJetは、その美しくもユニークな機体設計、革新的な空力・構造技術と高効率エンジンの融合によって実現した、優れた燃費性能と高い飛行性能、他社機よりも3割ほど広いキャビン、および静粛性などが評価され、2017年から5年連続で超小型ビジネスジェット機カテゴリーにおいてデリバリー数1位※となり、2021年12月には200機目のデリバリーを達成しました。

※General Aviation Manufacturers Association(GAMA)調べ

四輪電動ビジネスの取り組みについて

■ハード売り切り主体のビジネスから、ハードとソフトを融合させた商品を通じてお客様にさまざまなサービス・価値を提供するビジネスへ拡大し、事業ポートフォリオの変革に取り組む

■今後10年で研究開発費として約8兆円、電動化・ソフトウェア領域に投資も含め約5兆円を投入し、電動化を加速

■2030年までにグローバルで30機種のEVを展開し、EVの年間生産200万台超を計画

■全固体電池の実証ラインに着手、約430億円を投資し2024年春に立ち上げ予定

1.電動化への取り組み

Hondaは自由な移動の喜びを環境負荷ゼロで達成し、意志を持って動き出そうとしている世界中の人を支える原動力となって、人々の可能性を拡げられる会社でありたいと考えています。

<既存事業の盤石化>

この数年来、Hondaは「既存事業の盤石化」と「新たな成長の仕込み」を方針に掲げ、取り組んできましたが、それらは商品、事業、新技術の各領域で成果に繋がりつつあります。

・四輪事業の体質は着実に向上、現時点で、グローバルモデルの派生数を2018年比で半分以下まで削減(目標:2025年に3分の1)

・四輪生産コストについても、2018年比で10%削減目標達成に目途

「既存事業の盤石化」によって生み出した原資を、「電動化」や「新たな成長の仕込み」に投資していく取り組みを、今後も加速させていきます。

<Hondaならではのアプローチ>

Hondaは、2050年にHondaの関わる全ての製品と企業活動を通じたカーボンニュートラルを目指しており、二輪車、四輪車、パワープロダクツや船外機、航空機を合わせて年間3,000万台規模の世界一のパワーユニットメーカーとして、幅広い製品の動力源のカーボンニュートラル化に取り組んでいます。その実現には、エンジンからバッテリーの単純な置き換えではない、多面的、多元的なアプローチが必要と考えています。

四輪車の電動化だけではなく、あらゆるモビリティに対して交換式バッテリーや水素の活用など、さまざまな国や地域のお客様の用途に応じた多様なソリューションを提示していきます。

さらには、それらを繋げるコネクテッドプラットフォームによって、社会全体の利便性や効率性を高めていきます。

<電動事業強化に向けた組織変更>

従来の、二輪、四輪、パワープロダクツの製品別に分かれた組織から、今後の競争力のコアとなる「電動商品とサービス、バッテリー、エネルギー、モバイルパワーパック、水素」、そしてそれらを繋げる「ソフトウェア、コネクテッド領域」を取り出して1つに束ねた新組織「事業開発本部」を設立しました。これにより、機動力を高め、製品クロスドメインでのシナジーを強化していきます。

2.四輪電動事業の取り組み

<バッテリー調達戦略>

EVの時代において重要な課題となる、グローバルでのバッテリー調達戦略は、以下の2点を基本的な考え方として進めます。

①現在から当面の間:

液体リチウムイオン電池の外部パートナーシップ強化により地域ごとに安定した調達を確保

北米:GMから「アルティウム」を調達

GMの他にも、生産を行う合弁会社の設立を検討中

中国:CATLとの連携をさらに強化

日本:軽EV向けにエンビジョンAESCから調達

②2020年代後半以降:独自で進める次世代電池の開発を加速

現在開発中の全固体電池について、実証ラインの建設を決定

2024年春の立ち上げに向け、約430億円の投資を計画

今後、2020年代後半に投入されるモデルへの採用を目指す

<EV展開>

具体的なEV製品投入計画は以下のとおりです。

①現在から2020年代後半:主要地域ごとの市場特性に合わせた商品の投入

北米:GMと共同開発の中大型クラスEVを2024年に2機種投入

(Hondaブランド:新型SUV「プロローグ」、Acuraブランド:SUVタイプ)

中国:2027年までに、10機種のEVを投入

日本:2024年前半に、商用の軽EVを100万円台で投入

その後、パーソナル向けの軽EV、SUVタイプのEVを適時投入予定

②2020年代後半以降:EV普及期としてグローバル視点でベストなEVを展開

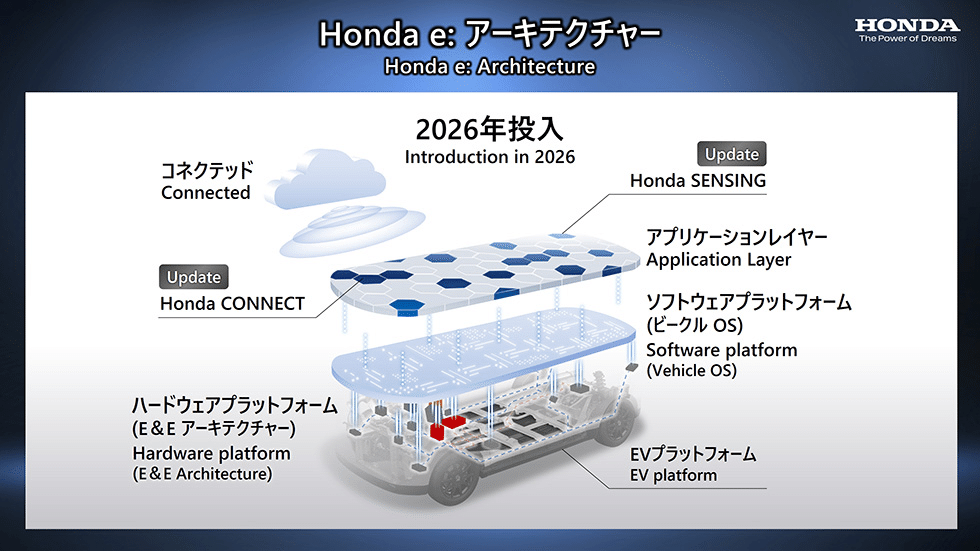

・EVのハードウェアとソフトウェアの各プラットフォームを組み合わせたEV向けプラットフォーム「Honda e:アーキテクチャー」を採用した商品を2026年から投入

・GMとのアライアンスを通じて、コストや航続距離などで従来のガソリン車と同等レベルの競争力を持つ量販価格帯のEVを、2027年以降に北米から投入

以上の取り組みから、EVは、2030年までに軽商用からフラッグシップクラスまで、グローバルで30機種を展開し、年間生産は200万台を超える計画

②2020年代後半以降:EV普及期としてグローバル視点でベストなEVを展開

・EVのハードウェアとソフトウェアの各プラットフォームを組み合わせたEV向けプラットフォーム「Honda e:アーキテクチャー」を採用した商品を2026年から投入

・GMとのアライアンスを通じて、コストや航続距離などで従来のガソリン車と同等レベルの競争力を持つ量販価格帯のEVを、2027年以降に北米から投入

以上の取り組みから、EVは、2030年までに軽商用からフラッグシップクラスまで、グローバルで30機種を展開し、年間生産は200万台を超える計画

3.ソフトウェア・コネクテッド領域の強化

電動化にあたって、製品単体ではなく、さまざまな製品が連鎖し、領域を超えて繋がることで、より大きな価値を提供することを目指しています。

そのためには、電動モビリティや製品を端末と位置づけ、各製品に蓄えられたエネルギーや情報を、ユーザーや社会と繋げる技術と枠組みが重要なキーとなることから、クロスドメインでのコネクテッドプラットフォーム構築に取り組み、価値を創出していきます。

バッテリーを始めとした電動領域、そしてソフトウェア、コネクテッド領域については、今後開発を加速するために、外部からの採用強化も含め、開発能力の大幅な強化を図っていきます。

また、この領域については、互いにシナジーを発揮できる異業種間の連携や、アライアンス、そしてベンチャー投資も、積極的に行っていきます。

4.ビジネス変革を支える財務戦略

Hondaは、ハード売り切り型主体のビジネスから、電動化の推進と同時に、ハードとソフトウェアを融合させ、お客様との繋がりとビジネスの幅を広げることによって、事業ポートフォリオを変革させていきます。また、2030年以降には複合型のソリューションビジネスや、新領域のビジネスも強化していきます。これらの変革実現のため、「既存事業の盤石化」に取り組んできました。

<収益体質の改善>

既存事業盤石化の着実な実行に加え、コロナ禍や半導体不足などの厳しい事業環境下において全方位で費用削減に取り組んだ結果、事業体質は改善しており、取り組みの継続により、以前より中長期の目標として掲げる売上高営業利益率(ROS)7%以上は十分達成できると考えています。また、ネットキャッシュ残高は1.9兆円(2021年度第3四半期末)と、健全な水準を確保しています。

<今後10年の資源投入と外部調達>

・研究開発費として約8兆円を投入。その内、電動化・ソフトウェア領域には約5兆円(研究開発費 約3.5兆円、投資 約1.5兆円)を投入予定

・「新領域」や「資源循環」などを含む新たな成長の仕込みに、今後10年で約1兆円を投入予定

・将来有望な先端技術やビジネスモデルを持つスタートアップ企業などに対して、年間100億円規模での出資を積極的に図り、技術・事業の幅を拡大させていく

・必要に応じて外部調達も活用するという考えに基づき、今年3月に総額27.5億米ドルのグリーンボンドを発行。この資金をEVやFCVなどゼロエミッション車の開発・製造へ充当し、「環境負荷ゼロ社会」実現に向けた取り組みをさらに加速していく

5. スポーツモデル

カーボンニュートラルや電動化に挑む中でも、常にFUNもお客様に届けていきたいという想いから、操る喜びを電動化時代にも継承し、Honda不変のスポーツマインドや、際立つ個性を体現するようなスペシャリティとフラッグシップ、2つのスポーツモデルを、グローバルへ投入していきます。

市場動向

トヨタ・ホンダ・日産はどれも自動車業界の中では、自動車(完成車)メーカーに分類されます。

したがって、以下では自動車(完成車)メーカーのビジネスモデルについて紹介します。

自動車(完成車)メーカーは、自動車を開発・設計して、必要なパーツを部品(素材含む)メーカーに発注、調達もしくは一部自社で製造し、自社の組み立て工場、もしくは系列の車体・組み立て会社で完成車とし、完成車を自動車ディーラーに供給(卸売り)することによって収益を上げています。

基本的な収益源は新車の販売ですが、完成車メーカーの企業ごとに独自の自動車関連事業またはその他の事業を行うことによって収益を得ています。

例えば、ホンダでは「ライフクリエーション事業」として、歩行型電動芝刈機の提供をはじめ、より使いやすく、静粛で環境にやさしい電動商品などを一般の消費者に対して提供することで収益を得ています。

日本の自動車業界

OICAによると、2022年の日本国内の自動車販売台数は前年比5.6%減の419万台でした。乗用車は前年比6.2%減、商用車は1.6%減でした。日本の自動車販売台数は4年連続の減少となります。

日本の自動車販売台数の推移をみますと、増減を繰り返しながら減少傾向にあります。2021年は世界の自動車市場が回復を見せる中、日本は減少となりました。2022年も引き続き減少しており、国内での新車販売は頭打ちが鮮明となっています。2022年現在の販売台数は1990年代の3分の2ほどと落ち込んでいます。

車種別にここ数年の状況を見ますと、2021年はコンパクトカーなど小型車の販売が好調でした。ブランド別販売ランキングでは、2020年まで好調だった軽自動車がランクダウンし、コンパクトカーなどの小型車がランクアップしています。近年、軽自動車は価格が上昇傾向にあり、ここ10年で5割近く上昇しています。従来、リーズナブルとされていた軽自動車に割高感が見られることから、軽自動車から小型車へのシフトが見られました。

一方、2022年は再びN-BOXが首位に返り咲いています。日本自動車販売協会連合会と全国軽自動車協会連合会の発表によると、2022年のブランド別販売台数は、軽自動車の「N-BOX」が20万2,197台、乗用車は「ヤリス」の16万8,557台となりました。

近年、日本国内での自動車販売が振るいません。日本国内の販売台数が振るわない原因は様々ありますが、主に短期的なものと長期的なものがあります。短期的な原因は自動車部品の不足による販売減です。新型コロナやウクライナ危機などの影響により、自動車部品の供給が滞っています。車種にも寄りますが、注文から納車まで半年を超えるクルマもあり、注文は受けているものの販売にカウントできない受注残が積み上がっています。

長期的な要因としては自動車価格の上昇です。近年は国民の所得が変わらないにもかかわらず、クルマの価格は上昇しています。最近の自動車は安全性能や環境性能の向上に加えて、資材価格も高騰しており、従来価格よりも20~30万円ほど高い設定となっています。以前は割安と言われていた軽自動車の価格も10年で5割も増加するなど大幅に上昇しているため、買い控えをする消費者が増えています。

「100年に1度の大変革期」到来か「CASE」により何が変わる?

現在の自動車業界は「100年に1度の大変革時代」とも言われています。最近では世界各国の自動車メーカーで「CASE」という言葉がトレンドとなっており、今後の自動車業界の未来を語るうえで欠かせない言葉となっています。

「CASE」とはConneted Autonomous Shared Electricの略で「コネクテッド、自動運転、シェアリング、電動化」を意味しています。

「コネクテッド」とは簡単に言えば、自動車がネットに常時接続することです。クルマがネットに接続することで、現在位置の把握や配送の効率化、最適なルート提案、事故発生時の通報など様々なことが可能になります。また、自動運転ではクルマが今どこにいるかを把握する必要があるため、コネクテッドの技術は欠かせないものとなります。

現在の自動車業界はこれら4つの技術と概念が同時進行で進んでおり、業界を取り巻く環境が大きく変わろうとしています。

トヨタ自動車は従来のモノづくり中心の会社からモビリティに関わる「モビリティカンパニー」へのフルモデルチェンジを掲げています。さらに、クルマの枠にとらわれずクルマを含めた社会全体という大きな視点に立った「コネクテッド・シティ(ウーブン・シティ)」の建設を2021年に静岡県裾野市で行うと発表しました。2025年ごろまでの工事を経て、段階的にオープンするものとみられています。トヨタ自動車はこうした「CASE」関連の試験開発費に現在は4割、将来的には5割を投入するとしています。

ホンダも「モビリティを取り巻く環境は大きな変革期にある」とし、CASE対応の動きを強めています。2019年10月には傘下の自動車部品メーカーを統合させ、日立製作所と新会社設立を発表しました。また、2022年以内に東京都心部で「レベル4自動運転」の実証実験を実施することを発表しています。

近年の自動車業界で注目すべき動向としては、アライアンスの拡大です。いわゆる「仲間づくり」で、他社と協力することにより、新技術の開発に対応していこうという取り組みです。自動運転、電動化、コネクテッド、AIなどこれら先進技術は莫大な研究費がかかり、1社単独ですべてを賄うのは不可能です。

こうした動向を受け、2019年にトヨタはスズキへHVのシステムの提供を、EVではSUBARUとの共同開発を発表しています。2022年6月には日産自動車と三菱自動車が共同で軽自動車のEVを販売しました。こうしたアライアンスの動きは今後も増えてくると見られ、各社の動きに注目が集まります。

今後、自動車業界は大変革期を迎えます。それは今までの自動車業界とは全く違う業界に生まれ変わるほどのインパクトがあるかもしれません。2020年1月にはソニーが自動運転のEV車を一般公開したように、他業種からの参入も増えるでしょう。時代の転換点にある今、未来の自動車はどうなるのか、今後の動向に注目が集まります。

世界の自動車業界

OICA(国際自動車工業会)によると、2022年の世界の自動車販売台数は前年比1.4%減の8,162万台、生産台数は6.0%増の8,501万台でした。2022年は前年から横ばいで推移しています。

上のグラフは世界の自動車販売台数と国・エリア別の推移をあらわしたものです。2022年現在、世界の自動車業界は中国が最大の市場で、米国、欧州と続きます。2022年は中国が販売台数で前年比2.1%増の2,686万台、米国が5.1%減の2,088万台、欧州は10.7%減の1,508万台でした。

過去数年の動向を見ますと、中国が世界の自動車市場を牽引してきたことが分かります。米国、欧州市場は横ばいで推移しているものの、その伸びは鈍化しています。直近の動向では、中国市場は鈍化の兆しを見せており、米国が再び勢いを増してきました。

2022年の自動車販売では東南アジアが前年比17.6%増、インドが25.7%増と非常に高い伸びを記録しました。また、販売台数は少ないもののベトナムやフィリピンも25~26%増加しています。今後は成長余力のある東南アジアやインドなど新興国市場をいかに取り込めるかがカギとなりそうです。

世界 自動車販売台数ランキング(2021年)

続いて世界のメーカー別販売台数を見ていきましょう。2021年の世界自動車販売台数ランキングでは、首位がトヨタ自動車で1,049万台、2位がフォルクスワーゲンで888万台、3位がルノー・日産・三菱アライアンスで766万台となっています。

ランキングでは、トヨタ、フォルクスワーゲン、ルノー・日産連合の3社が販売台数で首位争いをしており、事実上の三強状態となっています。

2021年は全体では昨年よりも販売数は増えていますが、メーカーにより優勝劣敗が進んでします。ランキング上位では首位のトヨタ自動車が大幅に販売台数を増やし、フォルクスワーゲンとの差を広げています。

世界のEV販売

日産・三菱勢が7位 ホンダ26位、トヨタ27位―昨年

調査会社マークラインズが16日までにまとめた2022年の電気自動車(EV)世界販売台数ランキングによると、日本勢は日産自動車・三菱自動車・仏ルノーの3社連合が28万3000台(シェア3.9%)で7位に入ったのが最高だった。トップ10に入ったのは同連合のみで、他の日系メーカーのシェアはいずれも1%未満。日本勢のEV市場での出遅れが改めて浮き彫りになった形だ。

調査対象は世界主要62カ国・地域で販売されたEVで、合計では約726万台だった。

日本勢はこのほか、ホンダが2万7000台(シェア0.4%)で26位、トヨタ自動車グループが2万台(同0.3%)で27位。マツダは29位、SUBARUは31位にとどまった。

首位は米テスラの126万8000台で、シェアは17.5%。2位は比亜迪(BYD、中国)、3位はゼネラル・モーターズ(GM、米国)グループ、4位はフォルクスワーゲン(VW、ドイツ)グループ、5位は浙江吉利控股集団(中国)と、米国や中国、欧州メーカーが上位を占めた。

業績

2021年度

売上高は前年度比10.49%増の14,552,696百万円になりました。営業利益は31.96%増の871,232百万円になりました。営業利益率は5.99%になりました。多くの国で需要が回復し、半導体供給不足による四輪販売台数の減少や、原材料価格高騰の影響などはあったものの、コストダウンやインセンティブ抑制効果、為替影響も奏功し、前年度比増収増益になりました。

EPS・配当額・配当性向の推移

希薄化後EPSは前年度比7.97%増の411.09円になりました。1株当たりの配当は前年度比9.09%増の120.00円になりました。配当性向は29.19%になりました。

業績予想と進捗率

今期の売上高は17,400,000百万円、営業利益は870,000百万円、営業利益率は5.00%、1株配当は120円を見込みます。2022年11月に通期業績の上方修正を発表しました。

2022年第2四半期(7-9月)

売上高の業績予想に対するの進捗率は46.47%です。営業利益の業績予想に対する進捗率は52.12%です。営業利益率は予想より0.61%上回っています。

売上構成

バイク:原付から大型バイクまでを、スーパーカブ、CB、ベンリィ、CRFといったブランドで展開しています。

乗用車:セダン、ミニバン、スポーツ、SUV、コンパクトといった全ジャンルをアコード、オデッセイ、NSX、CR-Vといったブランドで展開しています。

金融:自動車やバイクを販売する際のファイナンスを提供しています。

ライフクリエーション:芝刈り機、船外機、ホンダジェットなどを製造販売しています。

本田技研工業の船外機売上高の推計

下記よりホンダの船外機の生産・販売台数は年間5万台程度と推計しました。

ホンダが公表している船外機の価格表から概ね1台132万円程度で販売しているものと推計しました。

よって、5万台×132万円で船外機の年間売上高は660億円としております。

経営者

ホンダの歩み

本田技研工業の歩みは、1946年本田宗一郎さんが静岡県浜松市に開設した「本田技研研究所」から始まります。同研究所は内燃機関や各種工作機械の製造、開発を開始し、翌年にはA型自動車用補助エンジンの開発を成功し、1948年に本田技研工業株式会社を設立しました。

1963年にはT360で四輪車業界に参入し、同年にベルギーに二輪車製造拠点を設立しました。ヨーロッパでの製品の生産は、当時の日本の自動車業界において初の試みとして注目を集めました。その後は四輪車、二輪車製造にとどまらず、1981年には世界初となる自動車用ナビゲーションシステム「ホンダエレクトロジャイロケーター」を発表しました。また、翌年には日本の自動車メーカーで初めてアメリカでの四輪車の生産を開始し、1986年からはアメリカで「AQURA」ブランドを展開しました。

カーレースへも積極的に参加し、同年にはパリ・ダカールラリーで1、2、3、5、6位を獲得する快挙を残す他、F1でも好成績を収めました。

太陽電池パネルの開発・生産や二足歩行ロボットの開発にも力を入れており、なかでも初の量産ロボットである「ASIMO」は大きな成功を収めています。

また2000年代には本田宗一郎さんの念願であった航空機業界への参入も果たしました。2003年には小型ジェット機である「Honda jet」の初飛行を成功させ、翌年には小型ジェット機用エンジンの事業化のためGEとの提携も発表しました。2006年にはホンダ・エアクラフト・カンパニーを米国に設立しています。

「技術で人を幸せにするというのがホンダのもの作りの原点」

自転車が主な移動手段だった1946年。ホンダの創業者である本田宗一郎氏が無線機の発電用エンジンを自転車の補助動力にすることを発案。それを売り出すと便利さが受け注文が殺到し、自社製エンジンの開発に着手することになった、というのは有名な話です。そして1947年、「HONDA」の名が記された最初の製品が誕生するわけですが、ホンダはスーパーカブや軽自動車、クリエイティブムーバーに代表されるように、実は生活に密着したメーカーなんですね。

代表取締役社長

三部 敏宏(みべ としひろ)

大阪府豊中市出身。親の転勤に伴い、中学時代から広島市で過ごす。1980年広島市立基町高等学校を卒業後、広島大学工学部第一類(機械系)に入学。同大学院工学研究科(内燃機関学研究室)に進み、移動現象工学を専攻。1987年本田技研工業株式会社に就職。自動車エンジンを軸とした多様な研究開発に携わる。

入社18年目頃から、エンジン関連部門のマネージメントにシフト。2019年4月に本田技術研究所社長に就任。本田技研工業株式会社専務取締役を経て、2021年4月より同社代表取締役社長を務める。2022年日本自動車工業会副会長。

三部氏は社長交代会見の場で「電気自動車、燃料電池車の販売比率を2040年までに100%にする」と公言している。

株価推移

moomoo証券(口座開設で人気株が貰える)

今ならmoomoo証券の紹介特典で人気株の売買代金がもらえます(最大10万円)。

moomoo証券のアプリでは、アナリストの株価予想や掲載されていたり、分析レポートまで読めます。また、米国株の決算情報は、他の証券アプリだと載っていないものも多いですが、日本語で翻訳されて掲載されています。

moomoo証券の紹介リンクはこちら👇

記事をお読みいただきありがとうございます!^ ^もしよろしければご支援いただけると幸いです✨いただいたサポートはクリエイターの活動費に使わせていただきます!🙇♂️