[書き起こし]セルム(7367) IRセミナー・質疑応答 2024.5.25開催

2024.5.24に開催致しましたセルム(7367)のIRセミナー&質疑応答の書き起こしになります。

登壇者 執行役員企業戦略担当 春名 剛 様

IRセミナー

セルムの春名です。よろしくお願いします。

本日は、セルムが5月14日に通期決算を発表した後の、初めてのIRセミナーとなります。お休みのお昼の中、会場にお集まりいただいた皆様、オンラインでご参加いただいている皆様、ありがとうございます。また、会場をお貸しいただいたヨシックスホールディングスの皆様にも、この場をお借りしてお礼申し上げます。

今回のセミナーは、セルム、ヨシックスホールディングス、アドソル日進と業界の異なる3社が並んでの開催となります。我々もトップバッターとしてしっかりご説明できればと思います。

時間が限られていますが、5月14日に発表した内容は盛りだくさんで、通年の決算発表と2025年3月期以降の中長期経営方針についてお話しします。30分ではまとまりきれないかもしれませんが、40分ほどでご説明したいと思います。質疑応答の時間はたっぷり設けますので、遠慮なくご質問いただければと思います。

会社概要

まず、当社の概要についてご説明します。セルムは東京・恵比寿に本社を置き、従業員数は187名、時価総額は約100億円の会社です。2021年4月に東京証券取引所JASDAQに上場し、2022年4月からスタンダード市場に移行しました。

当社は、大企業の経営戦略や経営課題に合わせた人材育成・組織づくりを総合的に支援しています。2021年の上場でベンチャー的に見られがちですが、前身となるセルムは1995年12月に設立された会社です。現在の代表取締役社長である加島禎二は創業者ではなく、創業3年目に5番目の社員として入社し、その後MBOを経て2021年に上場に至りました。

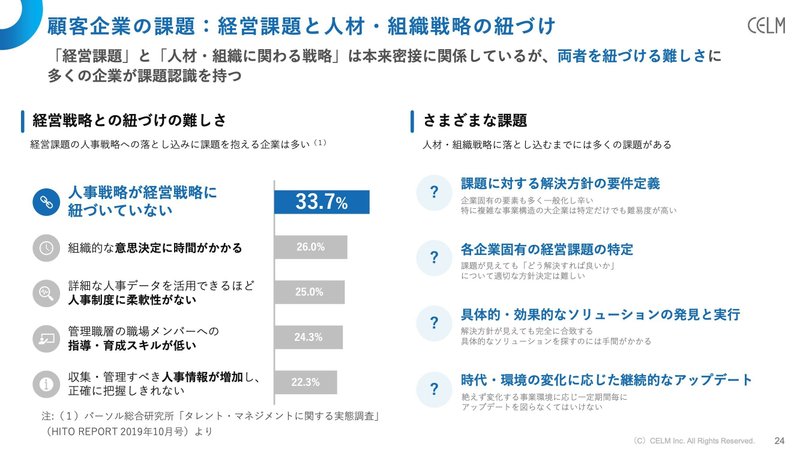

我々のお客様は売上1兆円クラスや業界トップの大手企業が多く、その経営課題と人材・組織戦略を紐づけるプロセスをサポートしています。経営トップが議論する経営課題と、「人事課題は人事部が担当」と整理されがちな人材・組織戦略を連動させることに課題を抱える日本企業が少なくありません。

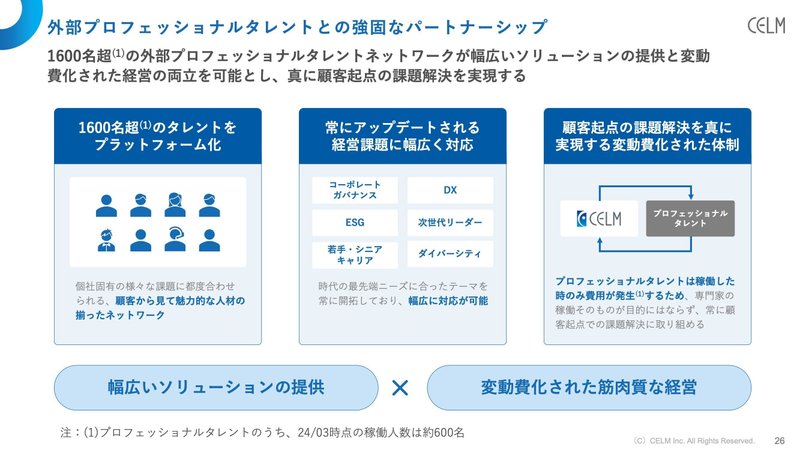

当社のビジネスモデルの特徴は、自社内部に特定のコンサルタントやパッケージ化されたプログラムを抱えず、外部の1600名超の専門家ネットワークと協働し、お客様の個社固有の課題に応じてテーラーメイドでソリューションを作り上げて提供することです。戦略コンサルティングファーム出身者、大学教授、元CXOなど多様な専門性を持つ人材を適材適所で起用し、複雑な経営課題と人材・組織の課題解決に取り組んでいます。当社は、お客様のあらゆる潜在課題解決に向けて要件定義し、専門家の知見をうまく組み合わせてプロジェクトを推進し、終わりのない経営・組織課題に伴走することが重要な役割となっています。

セルムがこのような体制でビジネスを行っている理由は、顧客起点の課題解決を実現するためです。タレントやコンサルタントを自社に抱えてしまうと、その専門性を常に有するための固定費が発生してしまいます。また、彼らの専門性は時代とともに陳腐化するリスクもあります。

そこで当社は、専門家を変動費化するために外部のネットワークとしてビジネスモデルに組み込んでいます。タレントとは基本的に緩い業務委託契約を結んでおり、稼働した時だけ費用が発生する仕組みです。つまり、タレントを稼働させること自体が我々セルムの目的とはならず、常にお客様の課題起点で何が出来るかを考え、それに合わせて必要な専門家を複数名アサインしながらプログラムをテーラーメードで作り上げることで、変動費化された筋肉質な経営を実現しつつ、幅広いソリューションを提供することが狙いなのです。

特に事業ポートフォリオが多岐にわたる日本の大企業では、経営課題が時代と共に目まぐるしく変化するため、一つの固定化されたソリューションでは対応が難しい場合が多くあります。外部環境が常に変化しつつ、必要となる専門性がアップデートされた場合でも当社が外部のネットワークを活用する強固な体制を作り上げることで、常に顧客の課題ありきで伴走できる体制を築いています。

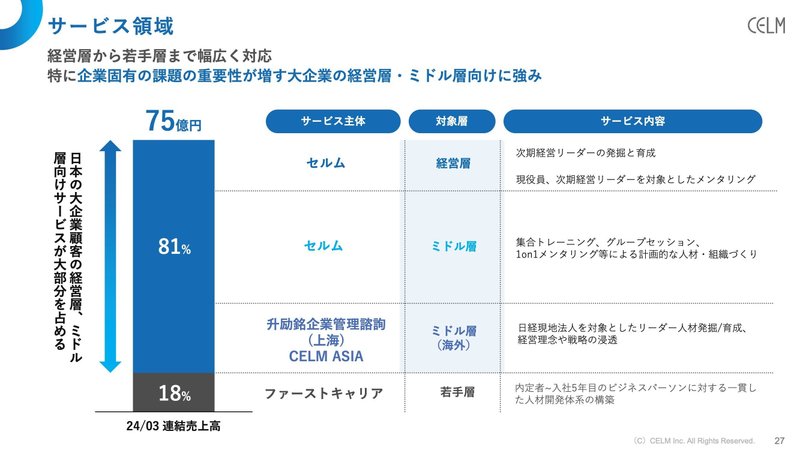

当社のサービス領域は、大企業の経営層、ミドル層(部長・課長などのマネージャー層)、若手層(内定者から入社5年目まで)と幅広くカバーしていますが、売上の8割以上を占めているのは、企業固有の課題の重要性が高まる経営層、次世代の経営幹部候補、ミドル層向けのサービスです。そこで得たノウハウを新卒・若手社員向けにも展開しており、昨年の連結売上高75億円のうち、大部分を占めています。

当社の強みは大きく3つあります。

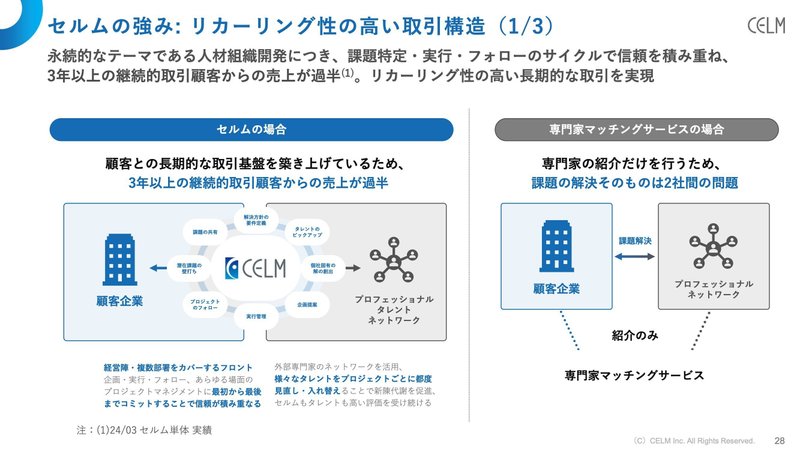

1つ目は、リカーリング性の高い取引構造です。当社は単なる専門家のマッチングサービスではなく、お客様企業の表面的・潜在的な課題を確認し、複数のタレントを組み合わせてプロジェクトを推進します。プロジェクト中に見つかった新たな課題にも対応するため、一社あたりの単価が上がり、継続性も非常に高くなります。3年以上の継続的取引顧客からの売上が常に過半を占めており、顧客がセルムに依頼したいと思う構造が生まれやすくなっています。

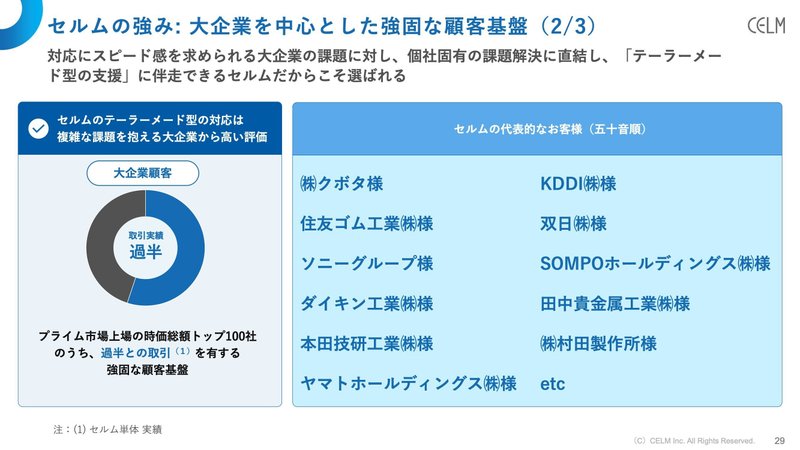

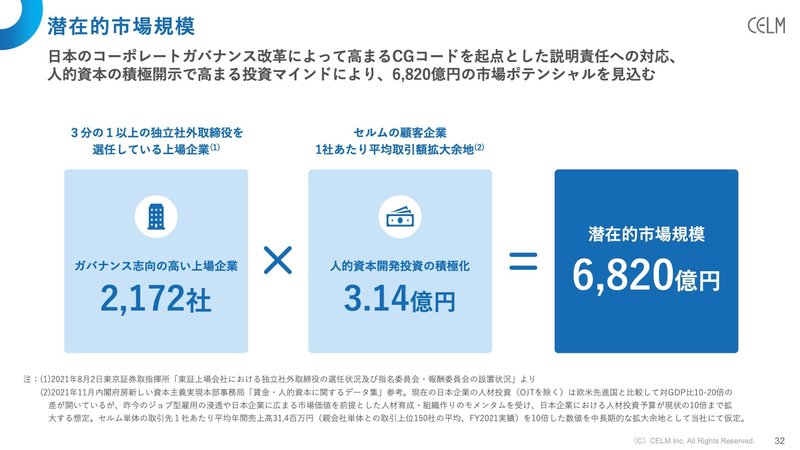

2つ目は、大企業を中心とした強固な顧客基盤です。プライム市場上場の時価総額トップ100社のうち、過半数と常に取引があります。人事部門のにならず事業部門が抱える組織的課題だったり経営者が向き合う組織課題にも伴走するのがセルムの特長で、例えばグループ会社の経営のあり方や次世代経営者のサクセッションプランなどの領域でもこれから大きくセルムのビジネスを広げていけると考えています。

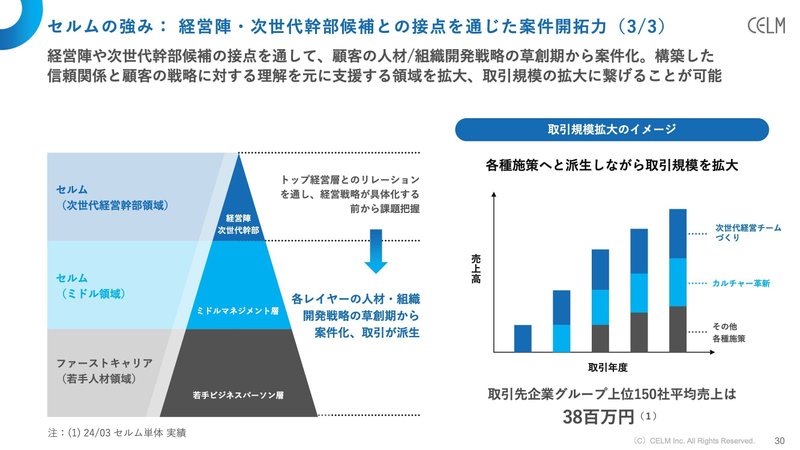

3つ目は、次世代幹部候補との接点を通じた案件開拓力です。当社は他社と違い、常にトップ経営層が抱える課題の把握に努めています。経営戦略が具体化する前の段階から課題を理解し、それに基づいて案件を作り上げていきます。トップ経営層の人材育成や組織づくりを手掛けているからこそ、その関係性を活かして、例えばA部門の課題が分かれば、その部門のミドル層や若手、グループ会社へと施策を派生させながら取引規模を拡大できるのです。一社あたりの単価を上げやすく、クロスセルやアップセルがしやすいビジネスモデルの特徴と言えるでしょう。

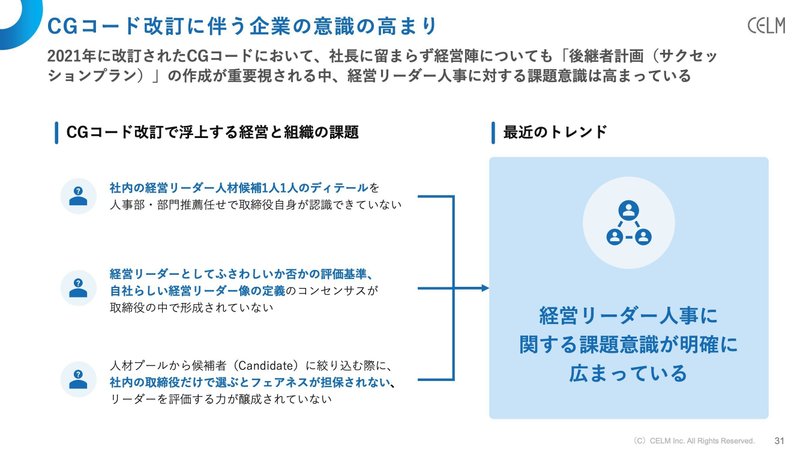

コーポレートガバナンスコードの改定に伴い、企業の経営レベルでの人材育成に対する意識が高まっています。特に後継者育成計画、つまり社長の次の候補だけでなく、次世代の取締役や執行役員候補の次のパイプラインを作れているかという点に対する課題意識が高まっています。

これは冒頭でお話ししたように、企業の人事部だけで考えるのは難しい領域です。一方で、経営者の中にはこれを人事部の仕事だと考え、自分ごととして捉えてることを難しいと感じている日本企業もまだ多いのが現状です。昨今のコーポレートガバナンスコードにおいては経営リーダーを育成するのは経営者の役割であることを強調しており、そこに伴走するのがセルムの重要なミッションであると考えています。

自社だけの議論では難しい状況下において、外部の専門性を組み合わせて、要件定義や人材育成方針の策定を行うことが次世代の経営者候補の育成プロセスにおいては極めて重要になります。最近の資本市場の在り方、例えばPBRが1倍を割る企業の存在や、取締役・ガバナンスの在り方などは、我々のビジネスモデルにとって追い風になっていると認識しています。

ここからは直近の決算と中長期の経営方針についてお話しし、なるべく早く質疑応答に移りたいと思います。

決算概要

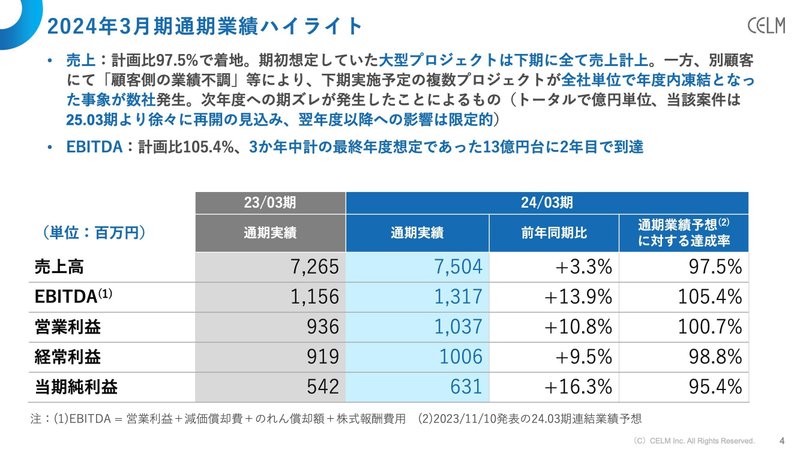

直近の通期決算は、売上高の伸び率が3.3%だったのに対し、利益は10%以上伸びています。これは我々のPL体質上、営業利益に含まれる販管費に含まれている営業人員のコスト以外は比較的固定性が高く、営業レバレッジが効きやすいためです。最終利益も同様で、2016年のMBOに伴うのれん償却費が益金不算入となっており、固定的な償却を上回る利益が増えると、節税効果が働き当期純利益の伸びが売上高の伸びを上回る特長があります。

売上高については、当初想定していた大型プロジェクトが顧客側の事情で延期になるなど、期ズレが発生しました。しかし、3カ年の中期計画の2年目にして、最終年度に想定していたEBITDA13億円台に到達しており、売上高の成長は緩やかながらも、利益成長は実現できています。

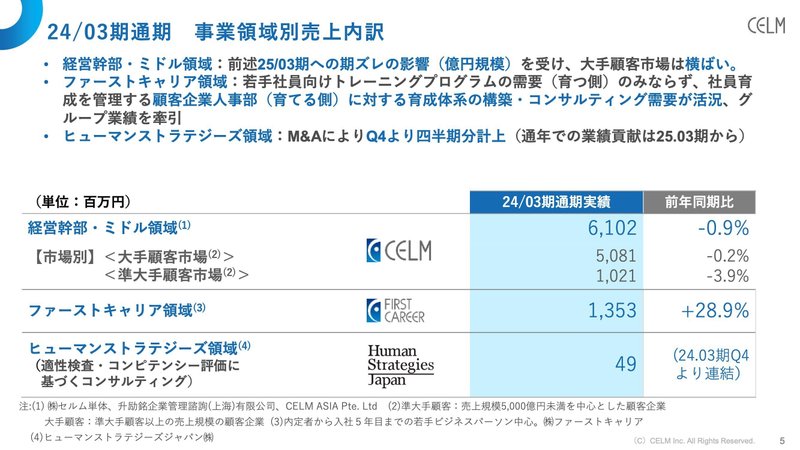

事業別の売上内訳では、経営幹部・ミドル層向けが最も多くを占めています。ファーストキャリア領域、つまり新卒から入社5年目までの若手社員向け研修や、それを企画する人事部向けコンサルティングは、全体の2割弱ながら28.9%の成長を遂げました。

昨今の早期離職などの課題に対し、顧客企業の人事部が若手社員への投資やキャリア形成について強い問題意識を持っており、当社のサービスへの需要が高まっている証左と言えます。

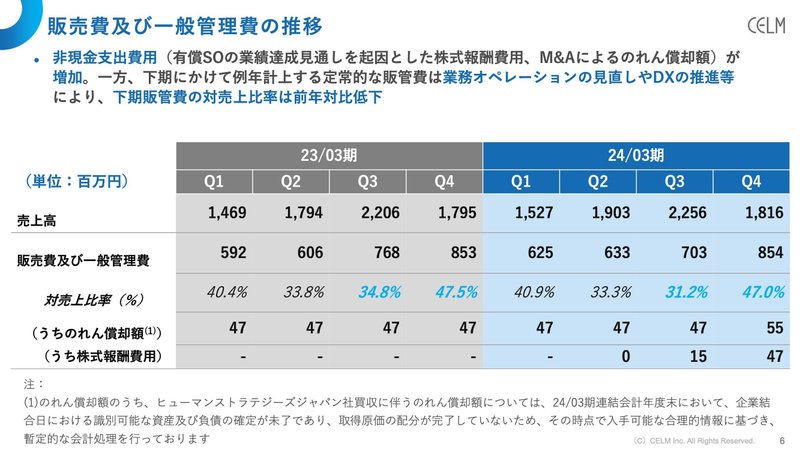

販管費に関しては、MBOやM&Aに伴うのれん償却費、有償ストックオプションの株式報酬費用などが発生している一方、業務オペレーションの見直しやDX推進により、売上高に対する販管費比率は前年度より低下しています。売上高の伸びは緩やかでも、利益率を高める取り組みが奏功した結果と考えています。

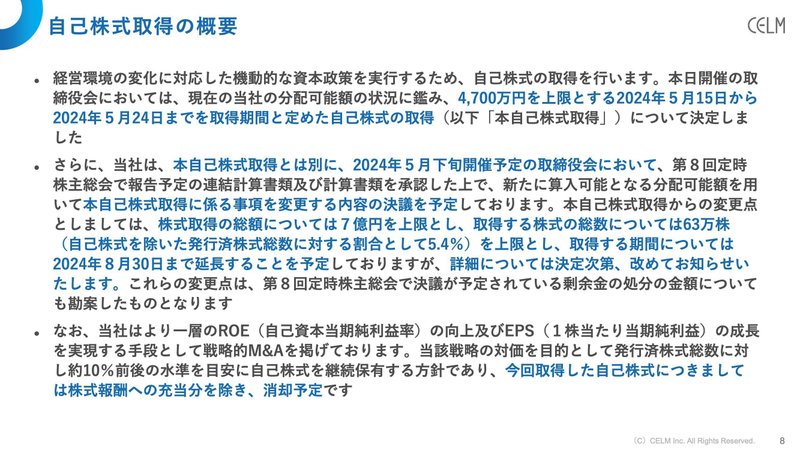

自己株式取得について注目が高いと思いますので、捕捉します。5月14日の段階で、4,700万円を上限として5月24日までの期間で自社株買いを行うと発表しました。その上で、5月下旬開催予定の取締役会において、監査済みの計算書類を用いて再度変更するとお伝えしていました。本日より2日前の取締役会で、7億円を上限として63万株まで、期間を延長するという内容で実施しました。詳細は質疑応答でご説明します。

中期経営計画

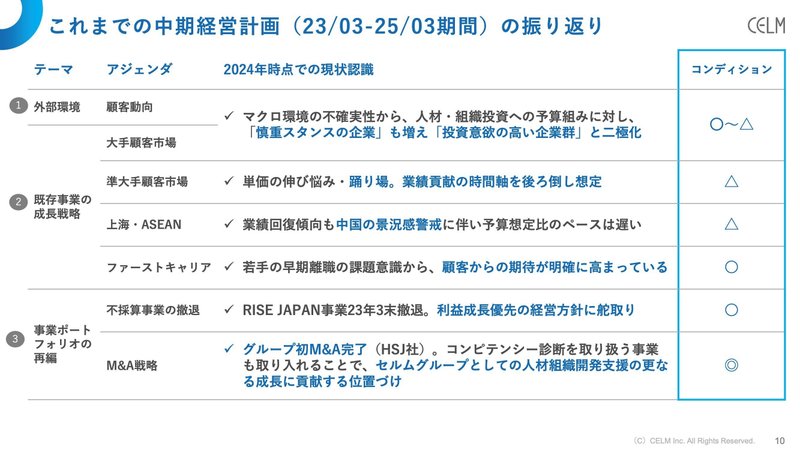

次に、もともと掲げていた3か年の中期経営計画の2年目が終了したタイミングで、25年3月期以降の中長期経営方針を発表しました。我々が取ってきた経営戦略を踏まえると、ここ数年間は人的資本経営そのものがバズワード化していましたが、それに対して実際に投資し、何をリターンとして求めるのか、定義が難しい状況下、投資スタンスが企業によって鮮明に分かれる傾向が見られる領域になりました。その定義の難しさゆえにセルムのビジネスモデルが成り立つのですが、投資判断に二極化が見られるのが現状認識です。人的資本投資に積極的な企業と慎重な企業に分かれつつあり、当社としては前者にアプローチしていく戦略を組み立てる必要があります。

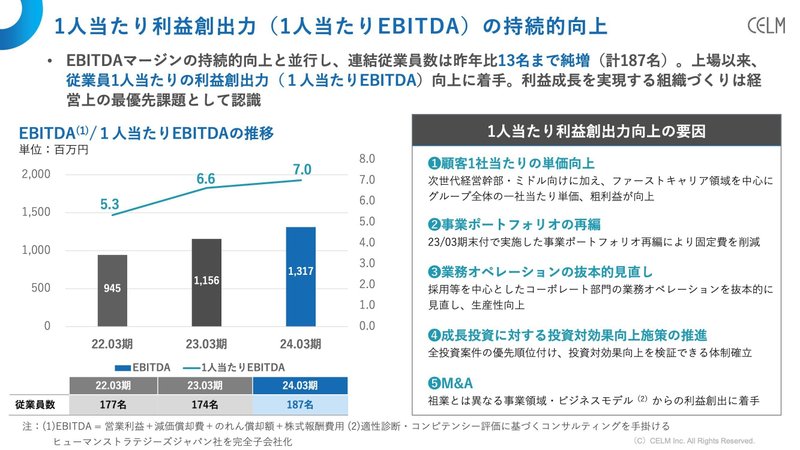

また、グループ初のM&Aを経験し、今後も祖業の枠にとらわれない事業領域の拡大を目指します。セルム自身の人的資本投資の指標としては、1人当たりEBITDAに注目しており、従業員数を増やしつつ、そこから生み出される利益を伸ばしてきております。

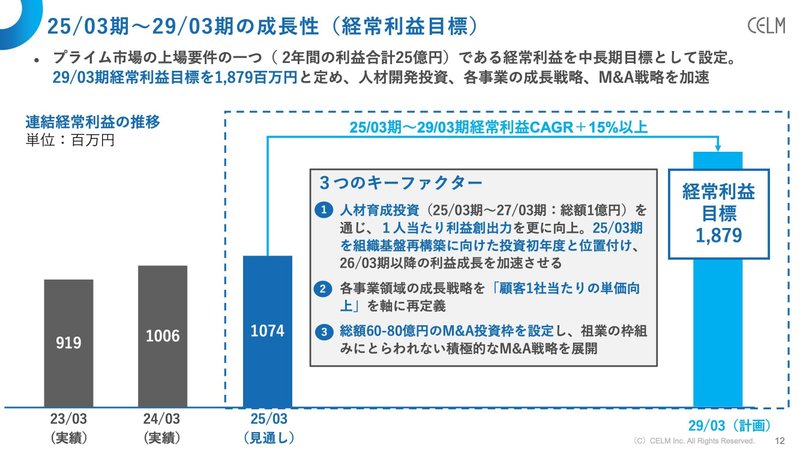

29年3月期の経常利益目標として18億7,900万円を掲げ、プライム市場上場の目安となる2年間の経常利益合計25億円以上の水準を目指します。そのための戦略として、(1)セルム従業員、特にマネージャー層への人材育成投資、(2)顧客1社あたりの単価向上を軸とした各事業の成長戦略、(3)60-80億円規模のM&A投資枠の設定、を柱に置いています。

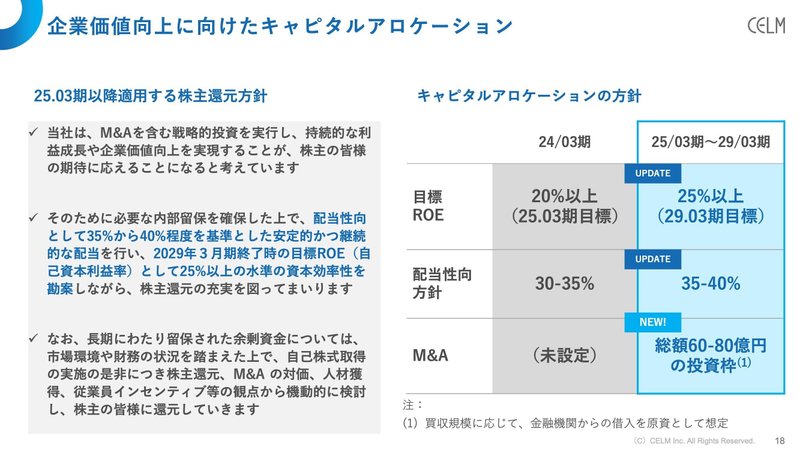

株主還元と資本政策については、目標ROEを29年3月期に25%以上、配当性向は35-40%程度とし、M&Aは冒頭申し上げた通り60-80億円の枠を設けて機動的に取り組む方針です。これらを通じて、利益成長と資本効率の向上、および財務レバレッジを活用した事業ポートフォリオの拡充を目指していきます。

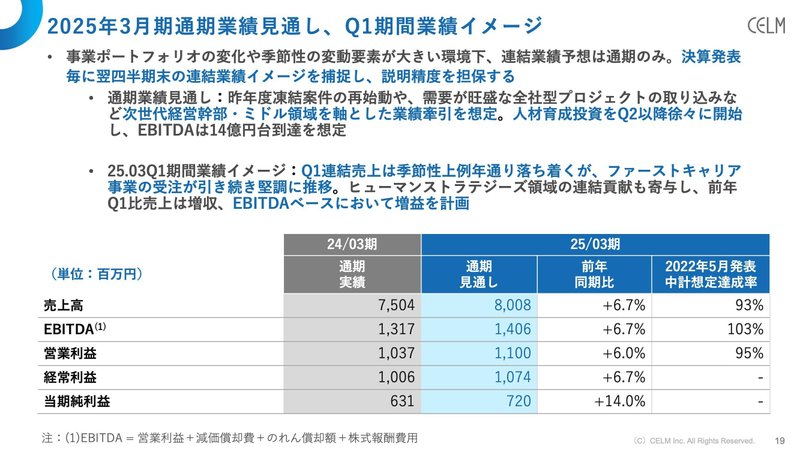

最後に2025年3月期の通期業績見通しについてお話しします。今年度の業績見通しは、事業ポートフォリオの変化や季節性の変動要素が大きいことから通期のみの開示としつつ、四半期ごとの状況はコメントベースで捕捉し、透明性を担保します。通期では売上高が前年比約7%増、最終利益が14%増を見込んでいます。第1四半期は、ファーストキャリア領域の好調と、M&Aによる連結子会社の貢献により、Q1の増収、EBITDAベースでも増益を想定しています。

はい、簡単なご説明というよりは、盛りだくさんの内容になってしまいましたが、ぜひこの機会に質疑応答でご質問いただければと思います。よろしくお願いいたします。

質疑応答

Q. 今回、中期経営計画について説明がありましたが、2023年3月期から2025年3月期までと書かれています。来年にはさらなる中期計画が出るのでしょうか。

A. いいえ、そうではありません。中期計画を策定・開示した背景には、事業ポートフォリオの変化やM&A、事業撤退など、当初想定から大きく状況が変わったことがあります。利益率も全く異なる中で、当初コミットしていた売上高や利益率をそのまま掲げるのは望ましくないと考えました。

そこで、我々が本当に目指すべき重要な目標は何かを考え、経常利益という単一指標で示すことにしました。これを見ながら取り組んでいく方針であり、計画のローリングというよりは、まずはこの目標達成に注力します。状況変化に応じて見直しが必要なら、その都度ご説明しますが、ルーティンで毎年数字を変更するようなことは考えていません。

Q. 業務委託をしているタレント(専門家)は個人との契約なのでしょうか。報酬の仕組みなど、簡単に教えてください。

A. タレントの多くは、もともと大手戦略コンサルティングファームのパートナークラスが独立した方で、個人事業主ですが法人格を持っているケースが一般的です。実質的に稼働しているのはその個人そのもの、というイメージですね。当社のネットワークに属する1,600名超のタレントは、サラリーマンが副業的にやっているようなフリーランサー的な性質のものではなく、それぞれの専門性を極めてそれを基に独立したような方々です。

報酬は完全にタレントの市場価値によって決まります。セルム以外にも仕事を持っている方がほとんどなので、当社から一律の報酬テーブルを提示するのではなく、一人ひとりと業務委託契約の条件を交渉して決めている状況です。

Q. タレントはどのように集めているのでしょうか。

A. タレント同士の裏のネットワークがあり、独立した際に「セルムというのがあるらしい」という口コミで広がっています。創業者の加島が、自社でソリューションを持たずにどんどんタレントを活用していく方針を決めて、ゼロから現在の1,600名規模になりました。

優秀なタレントの友人もまた優秀なタレントであることが多いので、そういった縁で試しに仕事をしてみたりという状況ですね。また、最近は様々なテーマに対応できるタレントを求めて、当社からも積極的に開拓に動いています。「セルムと申します」と自ら売り込みに行くことも珍しくありません。

年間で約100人のペースでネットワークが広がっていますが、半分くらいは当社からのアプローチ、残りの半分はタレント同士の紹介や口コミで入ってくるという感じです。

この開拓活動は非常に重要だと考えています。放っておくとタレント層の高齢化やテーマの陳腐化が進んでしまうからです。常に新しい人材を取り込み、競争原理を働かせながら新陳代謝を起こし、大企業向けのプロジェクトを一緒にやっていく上での緊張感を保つ必要があります。

Q. タレントに支払っている報酬の総額は開示されていますか。

A. 金額の総額は開示していませんが、ほとんどが売上原価に計上されているタレントの報酬だとお考えください。連結ではなく単体の数字で見ると、売上高から売上総利益に至るまでの原価の大部分がそれに該当します。

原価の内訳は、外部のプロフェッショナルタレントへの報酬や、研修資料の印刷費、会場費などです。もちろん、タレントの単価や稼働日数によって報酬額は大きく異なりますが、総額としてはこのP/Lの構造をご覧いただければイメージがつかめると思います。

Q. M&Aの投資枠として60億から80億円を設定されていますが、買収先の探し方と基準について教えてください。

A. まず、買収しない企業について話した方がいいと思います。赤字企業や救済案件は対象外です。なぜなら、経常利益で掲げている利益成長を実現するためには、いきなりEPS(1株当たり利益)が厳しい状況、つまり連結後のEPSが低下するようでは困るからです。

したがって、しっかりとセルムとのシナジーを通じて短期間で利益を伸ばせる企業でない限りは、まずM&Aの対象にはなりません。赤字を垂れ流しながらトップラインを伸ばし、利益化するのが数年先、というようなケースは当社としてはM&Aの対象外です。仮に赤字になっている企業を買収するとしても、持分法適用会社未満の出資レベルで行うことになります。

探し方については、いろいろなルートを活用しているというのが答えになります。金融機関からの提案や持ち込み案件なども当然ありますが、特に最近のようにM&Aを実行した後や、大きな投資枠を公表した後は、持ち込みが増える傾向にあります。

その中で当社としては、先ほど申し上げたように、しっかりと利益成長やシナジーが説明できる案件を選んでいくのが基本方針です。

よくEBITDA(利払い前税引前償却前利益)の何倍までという買収価格の上限を設ける会社もありますが、当社が買収を検討する企業は業態が多岐にわたるため、一律にEBITDA倍率でガイドラインを決めてもあまり意味がなく、個社ごとのバリュエーションを見ています。

対象企業が置かれた状況やキャッシュフロー、経営者の資質などを見極めながら、一つひとつ当社として説明責任を果たせる範囲でプライシングを決めていくというのが方針です。したがって、具体的な基準をお示しするのは難しいです。

Q. 1つの企業とはどのくらいの期間の契約になるのでしょうか。

A. これもなかなか一概には言えず、数週間のプロジェクトもあれば数ヶ月から半年に及ぶものまで、案件によって期間は様々です。当社にはパッケージ化されたサービスメニューは一切ありません。

例えば、次世代の経営チームを育成するようなテーマになれば、まず1年かけて取り組み、当然翌年以降も継続していくことになるでしょう。一方で、ある部門の企業文化を浸透させるといった案件なら、数ヶ月で一区切りつくかもしれません。

プロジェクトの期間に応じて、必要な稼働日数やアサインするタレントを組み合わせて対応するのが当社のスタイルです。

ある施策を実行した結果、それを延長したり、また別の施策に着手するために改めて契約を結ぶケースも多くあります。一社あたりで複数のプロジェクトが積み上がった結果、一社あたりの年間取引額が2,000万円や3,000万円を超えるといった具合です。

したがって、契約期間については一概には申し上げられませんが、そういったイメージでご理解いただければと思います。

Q. リスキリング(学び直し)という言葉が最近話題になっていますが、この市場は今後伸びていくのでしょうか。それとも一過性のものだと考えますか。

A. リスキリングはバズワードの一つですね。厳密に言うと、当社の市場はリスキリング市場とは異なると考えています。リスキリングには政府が推進したい文脈と企業が捉える文脈など、様々な側面があります。

当社の手掛ける経営層やミドルを育てる領域は、会社の中で優秀だと思われる人材を抜擢し、その人たちに投資して評価していくという流れが強いのが特徴です。一方、リスキリングの文脈では、従業員全般に対して、こういったスキルを持ってほしい、身につけた方がいいと啓発していく側面が強いと思います。

リスキリングは、トップダウンで経営主導で行うというよりは、人事部門の施策という印象が強いですね。必ずしもリスキリングに根ざしてセルムのビジネスモデルが成り立っているわけではなく、この領域は専門家のマッチングサービスを手がける会社が担っている部分も大きいです。

全く関係ないわけではありませんが、当社はリスキリングとは少し違う文脈でビジネスを展開しているというのが実情です。

Q. M&A戦略で今後対象を増やしていくという話がありましたが、今は手がけていない隣接領域を重点的に狙っていくようなお考えはありますか。

A. はい、それはあります。ただ、隣接領域くらいなら自力での事業開発も不可能ではないというのもあります。

M&Aに期待するのは、自社では絶対にできないとか、自前でリーチするには何年もかかるような領域がポイントになります。例えばリスキリングがテーマだとすると、現在のセルムグループは経営層と人事部門を押さえている状況なので、買収によって顧客ネットワークを獲得するという補完性はあまりないかもしれません。

むしろ、今はまだ手がけていない領域で、セルムグループの顧客基盤を活用して売上を作ったり相互送客したりできる可能性がある方が、シナジーは出やすいでしょう。近すぎてもいけませんが、その絶妙な距離感を見極めながらM&Aを検討していきたいと考えています。

Q.1人当たりのEBITDAを上げていくという話がありましたが、具体的にどのように高めていくのでしょうか。単価を上げたり、一人当たりの受け持ち企業数を増やしたりなど、様々な方法があると思いますが、具体的に教えてください。

A. これまでEBITDAを伸ばしてきた要因は、右側に書いてある通り、顧客1社あたりの単価向上や各種の見直し、M&Aなどです。今後も重点的に取り組むのは、引き続きこの顧客1社あたりの単価アップです。

ただし、ここでいう1社とは、単に1社というよりグループ企業も含めた顧客グループ全体を指します。経営層から各事業の現場まで全てに精通しているフロント人材が提案し、しっかりと受注を取れる体制を、どの領域でも構築していくことが、1人当たりの利益創出力を高める上で肝要だと考えています。

それからもう一つは、M&Aを通じて顧客に提供できるサービスの幅を広げていくことですね。この2点がEBITDA向上のポイントになるでしょう。

Q. セルムの四半期毎の売上を見ると、第3四半期(10-12月)の数字が高いように思います。その理由を教えてください。

A. 確かに当社の第3四半期の売上は高くなる傾向にあります。多くの大企業向けのビジネスモデルでは、3月末に駆け込みで営業をかけて売上が跳ね上がるパターンが多いのですが、当社の場合はそうではなく、10月から12月が最も売上が大きい時期となっています。

これは、日本の大企業の人事施策が大体この時期に決まるというのが背景にあります。まず第1四半期(4-6月)が売上的に弱い理由ですが、当社のビジネスは経営層を対象としており、その事務局を人事部門が担当することが多いのですが、この時期の人事部はほぼ手一杯です。新入社員の受け入れや体制の変更などで全くキャパシティがないので、この時期に新たな施策を実行するのは少なめです。逆に若手向けの施策は動くので、当社のファーストキャリア領域の売上が伸びる傾向があります。

第2、第3四半期になると、まず6月の株主総会で経営体制が固まり、10月にはミドルマネジメント以上の昇格人事が決まってきます。ミドルマネジメント層の昇格者が確定し、体制が固まった段階で組織課題に対する施策を展開していこうというタイミングが訪れるわけです。当社の手がける案件の多くが第3四半期に完了し、売上計上されるのはこのためです。

第4四半期は例年少し落ち着くのですが、年度内に何としてもやり遂げたいという企業からの要請もあり、ゼロではありません。ただ基本的には年度末は次年度に向けた方針策定の時期であり、人材・組織開発の分野は一旦落ち着くことが多いですね。以上が当社の売上における季節性の全体像になります。

Q. 契約しているプロフェッショナル・コンサルタントの稼働率について教えてください。現状は1,600名の契約者に対して600名程度の稼働で38%とのことですが、この水準は事業立ち上げ以来どのような推移をたどっているのでしょうか。また、稼働率は問題ないとのことでしたが、その理由を詳しく聞かせてください。

A. 1,600名の契約者に対して稼働が600名というのは事実ですが、正直なところ、稼働率の推移について気にしたことがないというのが実情です。これまで50%を超えることはほぼなく、今後もそうなることはないと思ってます。

コンサルタントの方々は、当社とは緩やかな業務委託関係を持っていて、他にも仕事を持っているケースが多いです。当社のようなビジネスモデルを持つ会社は多くありませんが、コンサルタントの中には、もともと自身の経営コンサルティング会社を運営しながら当社の仕事も請けていたり、大学の教授を本業としつつ非常勤で関わっていたりという方が少なくありません。

Q. コンサルタントへの報酬は変動費に計上されるとのことで、固定費がかからず経営リスクは下がると思います。一方で、売上の伸びがやや緩やかになる中、単体の売上原価の大部分を占めるタレント報酬は伸びているようです。これでは、売上が伸びてもタレントへの報酬が変動費としてスライドするので、利益を伸ばすには他の事業と組み合わせる必要がありそうですが、M&Aではどのような分野を伸ばし、組み合わせていくお考えでしょうか。

A. ご指摘の通り、当社の原価の約半分はタレントへの報酬です。原価は売上に連動しているので、コンサルタントの数を増やしたからといって、稼働しない限りは費用が発生しないので原価率が上昇して利益を圧迫するリスクはほとんどありません。

販管費に関しては、営業人員やバックオフィス部門などで構成されますが、固定費の性質が強く、大きな投資はありません。広告宣伝費もほとんどかけていません。テレビCMやタクシー広告で「経営をよくしませんか」とマスで働きかけるやり方は当社の事業にはそぐわないと考えています。したがって、売上原価と販管費の逆転は想定していません。

ただし、利益率の前提が同じ会社をM&Aで買収するよりは、付加価値の高い領域でのM&Aを志向しています。

例えば、昨年買収したコンピテンシー診断の会社は、経営者の人事評価や採用前の適性判断など、当社の事業領域に極めて近いものの、定量的なデータに基づくアプローチを取り入れることで、従来のサービスを補完するシナジーが期待できます。

当社のビジネスモデルでは、人的資本投資のリターンが可視化しづらいという課題がありますが、この会社の手法を活用することで、より客観的なデータに基づく提案が可能になります。営業面でのシナジー効果も発揮しやすいため、このような付加価値の高い領域を中心にM&Aを検討しているところです。

Q. 既存の上海・ASEAN事業について、具体的に何をしているのか分かりにくいので教えてください。また、今後は海外事業よりも国内事業の方に注力していく方針でしょうか。

A. 上海・ASEAN事業のビジネス規模自体は小さいのですが、一応やっているのは、日系の現地法人を対象とした、リーダー人材の発掘・育成や経営理念・戦略の浸透支援などです。

例えばシンガポールでは、日本人マネジメント層とローカルスタッフ間のビジョン共有が難しいので、キャリアについて一緒に考えるワークショップを企画したり、そもそもローカル社員に日本の企業文化を理解してもらうためのプログラムを作ったりといった案件があります。ローカルスタッフを日本に招いて当社と共同でプログラムを実施するケースもありますが、いずれも個社固有のニーズに対応した小規模なものです。

今後は、海外事業の拡大というよりは、国内事業の成長を主眼に置いています。海外事業を全くやらないわけではありませんが、M&Aなどを通じて伸ばしていくのが基本方針で、予算上も国内の伸びの方が大きいですね。

Q. M&A戦略で「祖業とは異なる事業領域・ビジネスモデルから利益創出に着手」とありますが、人事領域から全く離れたところにも進出するのでしょうか。あくまで既存事業とのシナジーが見込め、顧客基盤を活用してクロスセルできるような案件を考えているのでしょうか。

A. 後者のイメージに近いですね。全く無関係の事業領域に、ノウハウもないまま参入するようなことは考えていません。あくまでシナジーが見込める案件を検討します。

「創業とは異なる」というのは、当社が単にコンサルティングや研修を手がける会社という枠組みにとらわれず、それ以外の領域も含めて検討するという意味合いです。大企業の顧客基盤を活用するという前提に立てば、コンサルティングや研修に限定する必要はないと考えています。また、大企業だけでなく、中堅・中小企業を対象に、当社の強みを活かせる分野への参入もあり得るでしょう。

ただし、M&Aをして数年で利益を出していかなければなりません。中期的な経常利益目標18億円に対する説明責任を果たすためには、買収直後に経営が傾くようでは本末転倒です。あくまで中長期的に経営していける会社を対象とし、シナジーが見込めないと判断すれば、たとえ魅力的な案件でも買収は見送るというのが基本スタンスです。

Q. 今日のスライドの中で、プライム市場への適合基準のスライドがありましたが、プライム市場を目指しているという考えでよろしいでしょうか。

A. はい、目指しています。これまでこのような具体的な数字を出す機会がなかったのが背景にあります。数値目標を出したきっかけは、利益が10億円を超えてきたこと、次の成長ステージに向けた共通言語として分かりやすい指標だと考えたからです。

また、当社が日本の大企業の組織づくりを支援している会社として、スタンダード市場ではなくプライム市場に上場していた方が説得力があると思います。上場して社会の公器たる存在になった以上、より高い責任と説明責任を果たせる経営体制を目指すのは当然だと考えています。コーポレートガバナンスやIRの面ではまだ至らない点もありますが、そういった高みを目指していくのがセルムが上場した意味であり、社員が成長を目指す本質だと思います。だからこそ、今このタイミングで目標として掲げ、実現に向けて取り組んでいこうと決意した次第です。

Q. プライム市場への移行のタイムリミットはどのくらいでしょうか。

A. 特段中期経営計画期間中のいつというタイムリミットは設けてはおりませんが、2029年3月期経常利益目標18億円を掲げているので、2年間で経常利益合計25億円というプライム市場の新規上場基準を満たすには、単年度で12億5,000万円の利益を2年連続で達成する必要があり、ここは基準になると考えています。

投資家の皆さまからは「プライムにいつ行くのか」とよく聞かれますが、利益水準が9億円台でプライムを目指すよりは、10億円台に乗せてからでないと説得力に欠けると思っています。

Q. 増収増益で中期計画を策定されていますが、逆に減収になるリスクにはどのようなものがあるでしょうか。

A. 当社が上場した年はコロナ禍の時期で非常に厳しい局面がありました。2020年3月頃から2021年3月までの間、対面での研修を物理的に実施できない状況が続き、ほとんどの企業が研修を中止したことで業績が落ち込みました。ただ、その後顧客企業でのオンラインで会議を実施するインフラが飛躍的に整理されたこともあり、オンラインでの実施が当たり前になったので、すぐに業績は回復しました。お客様企業も、決して研修を全て止めたかったのではなくあくまで予算を凍結しただけであって、人材組織開発の取り組みは慣れないオンラインであってもすぐに取り組むべきだという意識が高かったのです。

今後のリスクとしては、不況や顧客企業の業績悪化などで、人材育成投資の優先順位が下がるケースが考えられます。要は、当社への発注よりも優先すべき課題が出てきた場合ですね。ただ、当社の顧客は大企業が中心なので、中小企業を含めた他社に比べれば、そういった環境変化への耐性は強いと思います。

とはいえ、当社のビジネスは内需型なので、金融危機などが起これば例外なく影響を受ける点はあります。そういったリスクは常に意識しておく必要があります。また、顧客や事業ポートフォリオを広げることも重要で、M&Aなども活用しながら、リスクに強い事業構造を目指したいと考えています。

Q. 景気が悪化すると、契約の中断などのリスクはないのでしょうか。それとも、単純に新規受注が減るだけでしょうか。

A. 契約が途中で止まるリスクはあります。当社のビジネスモデルは、年間契約を継続的に更新していくようなリカーリング型ではなく、一つひとつの案件に対する個別の取り組みになります。

もちろん受注時点ではプロジェクト遂行を前提に話を進めるのですが、実際にスタートする前のタイミングで中止になるケースは起こり得ます。為替の影響で投資予算が急遽凍結されたり、不祥事で経営トップが交代したりと、様々な事情が考えられます。

ただ、組織開発の取り組みを中断すると、その後の組織づくりがかなり遅れてしまいます。人材育成投資の優先順位を安易に下げるべきではないという認識は、日本の大企業に広がりつつあります。コロナ禍で研修を止めたことによる弊害を実感した企業も多いので、そこは反省点としてとらえられている顧客が多いです。だからこそ、状況が改善するとすぐに投資を再開する動きにつながったのだと思います。

Q. 自社株買いを2年連続で大規模に実施されていますが、配当による株主還元は検討されていないのでしょうか。なぜ自社株買いを選択されるのでしょうか。

A. 正確には3年連続になると思いますが、配当が不十分で自社株買いよりも増配の方が望ましいというご指摘でしょうか。確かに、どの施策を実施しても、別の施策を求める声は出てくるものだとは思います。

当社は定常的にのれん償却が発生することから、最終的にはキャッシュが貯まりやすい事業特性を持っています。このキャッシュをM&Aに備えて抱え続けることは、上場初年度の段階では資本コストの観点から許容されませんでした。だからこそ、キャッシュを寝かせるよりは自社株買いに回し、将来必要になった時は借入などで柔軟に調達できる体制を整えるというキャピタルアローケーションの方針を打ち出しています。その後、定期的に自社株買いを実施しているのはそのためです。

ただ、自社株買いだけでは、株主還元の方針が不透明に見えることもあるので配当性向を35-40%程度に設定し、安定的・継続的な配当を行うことを基本方針としつつ、資本市場の評価や需給、自社のキャッシュポジションや資本コストの状況に応じて機動的に自社株買いを実施できる、そんな組み合わせが最適解だと考えたのです。

これは単なる株主還元策ではなく、財務戦略上も重要な意味を持っています。安定配当を維持しつつ、状況変化にも機敏に対応できる選択肢を常に持っておくことが肝要だと考えています。

Q. 自社株買いで取得した株式は消却せずに、M&Aの対価として使うなどの選択肢はないのでしょうか。

A.今回取得した部分だけは消却する方針ですが、10%程度を継続的に保有しているのは将来のM&Aの対価として活用できるよう保有しておく方針です。

ここでいうM&Aの対価とは、単に株式交換による買収資金というだけでなく、買収先の優秀な経営者に対するインセンティブ報酬としての意味合いもあります。新しい経営チームにセルムグループの株式を保有してもらうことで、利害を一致させ一丸となって経営に取り組んでもらうことも想定しているのです。

この10%という水準には、そうした意義があると考えています。ただ、現時点では十分なボリュームの自社株を保有しているので、今回取得する分については基本的に消却する方針でいます。

最後に一言メッセージをお願いいたします。

改めまして、本日はありがとうございました。私が上場してIRの活動を始めて3年ほど経ちますが、スリッパでプレゼンをするのは初めてのことで、感動しております。

しかも、土曜日にもかかわらずこれだけ多くの方々にお集まりいただき、2階からわざわざ質問に来てくださる方もいらっしゃいました。株式投資というテーマが皆様にとって非常に重要なものとして認識されているのだと実感し、今日お話しできたことを大変嬉しく思っています。

また、自己株式の取得について詳しく説明する機会が多かったのですが、今後もセルムとしては業績成長を遂げ、社会の公器たる上場企業として企業価値の向上に努めていくことが、説明責任の根幹だと考えています。

ご興味を持っていただいた方は、今日に限らずいつでも当社IRまでお問い合わせください。引き続き当社の業績にもご注目いただければ幸いです。

本日は誠にありがとうございました。