[書き起こし]シャノン(3976)IRセミナー・質疑応答 2024.6.15開催

2024.6.15に開催致しましたシャノン(3976)IRセミナー&質疑応答の書き起こしになります。

登壇者名 代表取締役社長 中村健一郎 様

登壇者名 執行役員 CFO兼経営管理本部長 友清学 様

IRセミナー

皆さん、本日はお集まりいただきましてありがとうございます。

私は今日、東京から来ているのですが、父親が単身赴任で名古屋に長い時間おりましたので、大学生ぐらいの時は名古屋に遊びに来ておりました。

今日はCFOの友清も一緒に来ています。友清は名古屋にご縁があり、昨日から親戚のところに泊まっているそうです。

では、早速ですがシャノンのご説明をさせていただきます。

まず、メッセージのまとめですが、シャノンは主にサブスクリプションのマーケティング支援サービスを提供しています。最近では、生成AIを活用したマーケティング支援サービスにも挑戦しています。

私たちのメインビジネスであるサブスクリプションの年間売上は14億円で、今期は16億円に到達する見込みです。サブスクが着実に積み重なることで、売上や利益の基盤となり、手堅く確実に伸ばしていけると考えています。

これまで2期連続の赤字決算でしたが、これは積極的な成長投資に対して実績が予定通りに進まなかったためです。現在は立て直しを図り、収益重視の方針で当期は黒字化を目指しています。サブスク売上の増加により、来期以降も利益の増加が期待できると思います。

6月14日の株価終値は456円、時価総額は14.5億円の超小型株で、株式の長期的なトレンドでは底の方にいると考えています。赤字が続いていましたが、ここから良くなっていく過程を見ていただき、応援いただけるとありがたいです。

繰り返しになりますが、2024年10月期のサブスク売上は16億円強で、前期から2億円ほど増加する見込みです。サブスクの増加分が利益につながることを期待していただければと思います。

売上高の推移について説明します。2017年の上場以来、マーケティングオートメーション分野を主力としてきましたが、この分野は競合が非常に多く、過去には大変な思いをしながらやってまいりました。成長していくために、この数年は攻めの姿勢でやってきました。

最終的な利益面では苦戦していたものの、確実に成長路線に入っていると考えています。

会社概要

会社概要ですが、東京の三田に本社があり、2000年に設立した24年目の会社です。私が大学生の時に作った会社です。大阪、名古屋、宮崎にもオフィスがあり、子会社としてジクウや後藤ブランドという広告代理店を抱えています。私たちの強みは、マーケティングサービスをワンストップで提供できることです。中心事業はSaaS型のマーケティングサービスの提供ですが、その他の領域にも事業を広げています。

従業員数は単体で256名、連結で273名です。

私たちのミッションは「マーケティングの再現性で世界を変える」ことです。お客様のお客様を増やすことをサポートする、誰でもお客様を増やせるようにサポートしていくことをモットーにしています。ビジョンは「日本を代表するマーケティングクラウドになる」ことで、会社一丸となって頑張っています。

2006年にSalesforceとのサービス連携を日本で最初に開始し、B2B領域でのSaaS型製品を提供する老舗として業界内で認知されています。現在のマーケティングプラットフォームは2011年から提供しており、10年以上にわたって機能を追加し育ててきました。広範囲で高機能なのが特徴です。最近はCMSやSFAの領域まで拡大しています。

また、従業員に占める女性の比率が高く、製品はITレビューのMAサービス分野で高い評価を受けており、日本のソフトウェアトップ50にも選ばれています。

事業概要

事業紹介ですが、売上高構成比では青い部分の74%がサブスクリプション事業全体の売上です。その中でもサブスク部分が約50%を占め、安定収益となっています。

イベントクラウド事業が15%、広告事業が9%、メタバース事業が2%となっていますが、基本的にはサブスクリプション事業をしっかり伸ばしていく方針です。

シャノンの事業領域について説明します。マーケティングプロセスの中で、お客様を獲得するために、まず認知チャンネルで広告や展示会などを通じて知っていただくことから始まります。次に、マーケティングオートメーションの中心的な役割として、見込み顧客を実際のお客様に変えていくプロセスがあります。

具体的な例として、B2Bでは展示会で多くの名刺を集めることがよくありますが、それらの名刺に対して営業担当が片っ端から電話をかけるのは効率的ではありません。私たちのシステムを使えば、名刺情報をシステムに入れ、メールを配信したり追跡したりすることで、誰がメールを見たのか、ホームページのどの商品ページを見ているのかなどがわかるようになります。これにより、関心がある人に絞って営業活動ができるようになり、効率が大幅に向上します。

その後、関心のある方に対して実際の営業活動や商談を行いますが、商談管理をサポートするのがSFA(営業管理システム)です。広告部分はアドクラウド、ホームページ作成にはCMS(ウェブページ作成システム)、中心となるマーケティングオートメーションにはマーケティングプラットフォームがあり、川上から川下までをワンストップで提供できる体制になっています。

サブスクリプションビジネスでは、初期は投資が先行しますが、売上が積み重なってくると利益が出てきます。現在は収益拡大のフェーズに入ってきており、サブスク売上の増加分を利益に変えていくことができるバランスの取れた状態になっています。

サブスク売上が利益に変わるメカニズムを説明すると、例えば今期(2024年10月期)の期初時点での月額売上(MRR)があり、それが1年間で14億円の売上となります。そこに今期の新規獲得分である月額売上2億1,500万円(期末時点で2,100万円のMRR)が上乗せされます。翌年度は、その新規獲得分が通年で売上に寄与するため、2億5,200万円分が確定売上となります。このように積み重なっていくことで、(損益分岐点を越えて)売上が利益に変わりやすくなります。

マーケティングプラットフォームの機能は非常に多岐にわたります。セミナーやイベントの申込管理、チケッティングなどのイベント関連機能、メール配信、はがき送付、SMS、LINE通知などのマーケティングオートメーション機能、会員管理機能などがあります。お客様は必要な機能を選んで利用することができ、利用範囲が広がるほど単価が上がっていきます。

お客様はB2CとB2Bの両方におり、B2Cは顧客単価の高い金融、通信、自動車、不動産などで、B2Bは業種業態問わず様々なジャンルのお客様にご利用いただいております。現状は中堅から大手企業を中心とした顧客層となっています。

2024年10月期 通期予算について

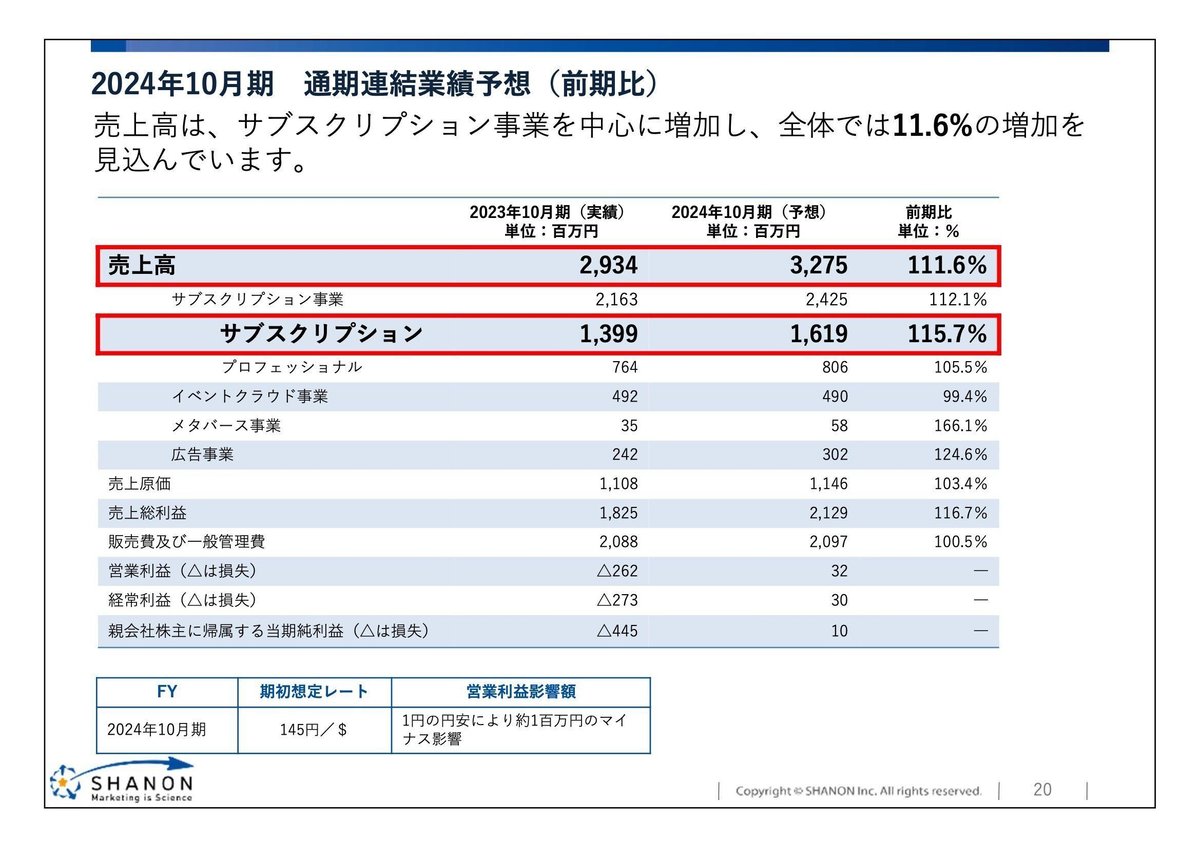

2024年10月期の通期予想は32億7,500万円で、前期比111.6%の成長を見込んでいます。その中でもサブスクリプション売上が16億1,900万円と115.7%の伸びを予定しています。利益面では、前期の営業赤字から今期は黒字化を目指しています。

通期の見込みについては、中心となるサブスクリプション事業は第2四半期時点で予定を上回る進捗率で推移しており、上半期の新規MRR獲得も予算を上回っているため、通期の予算達成は十分射程圏内だと考えています。イベントクラウド事業も受注済み案件と高確度案件を合わせると予算到達まであと少しのところまで来ており、秋冬のイベントシーズンをこなせば大丈夫な状態です。メタバース事業は体制やコストの見直しを行い、広告事業も新サービスが順調に売れてきているため、進捗は良好だと認識しております。

当社には現在外から見ると大変心配に見える部分が1点ございます。それが半期のタイミングで4,400万円の債務超過である点です。ただ、この1年で大型の資金調達を行っており、現金はかなり確保できている状況ですので、会社運営上は全く問題ないと認識しております。

また、転換社債やストックオプションを大きく割り当てたウィズ・パートナーズ社とも協議を進めており、債務超過の解消に向けて、(他社との)資本提携を絡めた新株予約権の行使や転換社債の転換なども検討しています。通期予算通りに進めば、そもそも債務超過は解消される見込みですし、さらに資本的な手当ても準備を進めておりますので、この点も安心して見ていただけるのではないかと思っております。

今期は、赤字から黒字化することを重視し、収益性重視の予算策定で、やや守備気味に進めているところはありますが、サブスクリプション売上は15%成長、全体の売上としても11%の成長を見込んでおり、自然体でもそれぐらいの成長ができる会社だとご理解いただければと思います。また、成長に向けた新しい取り組みも行っております。

まず、サブスクリプション売上のところでは、SFAやCMS、広告などのソリューション領域を拡大することで、アクセスできる市場を拡大させています。マーケティングオートメーション市場の成長率は年8~9%と言われていますが、当社は市場成長率を超える成長をしております。

また、従来は顧客層が大手企業や、中堅企業より上の層に集中していましたが、最近は中堅企業からの引き合いも増え、徐々に中小企業にも広がっています。SaaS型のビジネスは、中小企業の利用が増加すると市場が一気に拡大することから、そこに向けて商品ラインナップを揃えて攻めていきたいと考えております。

現状、シャノンのマーケティングオートメーションは、ITreviewというサイトでの評価において、この分野では高い認知度、高い満足度(4.2点)とご評価をいただいています。お客様の声も200件以上掲載されており、ポジティブな内容だけでなく、使いにくい点や改善点なども書いてくださっており、それらを改善しながら、愚直に良いサービス作りを行っております。

ソリューション領域の拡大をすることで、単価アップに貢献しますし、複数サービスをご利用いただくことで解約しにくくなりますし、新規獲得も様々な使い方を入口の提案に使うことができています。

イベントクラウド事業の収益性向上については、過去は売上成長を見越して人を増やしていましたが、売上計画に則した人数に調整をしており、これが営業利益率の改善に繋がります。

成長に向けた取組としての生成AI関連サービスについてです。メールを書く、ブログを書く、セールスレターを書くなどの場面で活用できるコンテンツ作成ツールを提供しております。生成AIを活用するためにはプロンプトエンエンジニアリングを覚えさせる必要がありますが、このツールでは、誰でも簡単にコンテンツが作れるように設定を済ませています。ご利用者様のお声をもとにバージョンアップも3回ほどできております。

また生成AIサービスを活用したマーケティング運用代行サービスも開始しました。お客様の代わりにお客様のサービスを売るためには一定の知見が必要であり、誰でも作業ができるわけではないものでした。生成AIを活用することで、例えば派遣スタッフを採用する半値くらいの単価で提供できるので、例えばマーケティング担当者が退職したとか、新商品の販売をしたい等で御引き合いをいただいています。

また、M&Aについても、直近調達した資金を活用しつつ、機会があれば、先ほどご説明したようなソリューション領域の拡大につながる案件を検討していく考えです。

2024年10月期 第2四半期決算報告

続いて、直近の第2四半期決算についてです。こちらは6月13日に開示した内容になります。売上高は、業績予想に対してややビハインドとなりましたが、収益性の高いサブスクリプション売上が上振れたことと、費用は計画に対して削減できたことにより、各段階損益は予想よりも上振れて着地しました。

サブスクリプション事業の収益性は改善傾向にあり、セグメント収益は前年同期比20.4%増となっています。イベントクラウド事業は、売上高自体が下期に偏重する予定のため、上半期時点ではコストがやや重く見えていますが、人員異動・組織再編、生産性向上への投資により、下半期の繁忙期に向けて改善傾向にあります。

最も重要なKPIは新規MRR獲得額と解約率です。第2四半期累計期間において、新規MRRは予算を若干上回って推移しており、四半期会計期間では過去最高の獲得額となりました。上半期に獲得した新規MRRは下期のサブスクリプション売上に貢献します。また解約率(金額ベース)は1%(月)を一つの目安としてコントロールすることを目指しており、4月更新が多数を占める中でも、想定の範囲でコントロールできています。

売上高構成比の推移を見ると、主力事業であるサブスクリプション事業におけるサブスクリプション売上は安定収益の基盤ですが、毎期順調に増加しています。当期に新規獲得した「月額×12ヶ月」が翌期の収益基盤を押し上げる構造になっています。

人員推移については、人員数の減少と生産性向上により、一人当たり売上高は改善傾向にあります。イベントクラウド事業とメタバース事業では、前期から今期にかけて、組織再編等を行いコストコントロールを図っています。営業人員は前年同期比で微減しているものの、既存戦力の習熟が進み、総戦力は維持できています。また、社内教育体制の強化により、中途採用だけではなく、コスト効率が優位なプロパー社員の営業への異動も徐々に進んでいます。

総費用の推移を見ると、運用保守費は円安によるマイナス影響を受けているものの、運用改善によるコスト圧縮効果でカバーしています。広告宣伝費は、出展イベントの見直し等もあり前年同期比で減少しています。外注費・間接経費は、プロジェクトベースで調整を実施することでコストコントロールできています。人件費・原価人件費は、採用抑制と既存人員の配置転換等による人材リソースの有効活用により増加ペースはひと段落し、減少に転じています。

改めて本日お伝えしたいことは、生成AIを活用した新サービスの提供、サブスク売上を14億円から16億円へと着実に伸ばしていっていること、そして2期連続赤字決算から収益性重視で当期は黒字化する超小型銘柄としてご注目いただき、サブスク売上の増加により来期以降も利益の増加が期待できると思ってみていただければと思います。

質疑応答

Q. シャノンは過去に何度も新株予約権を発行して資金調達を行っており、今回もそういった形で債務超過から脱却するという話がありました。これが実際のところ株価低迷の一因となっていると思いますが、今後もそういった新株予約権発行による資金調達を考える予定はありますか。今回が最後なのでしょうか。

A. 新株予約権を使っての資金調達は過去からもやってきておりますが、未上場時の役員・従業員向けのストックオプションが多く含まれています。直近では、昨年行った資金調達は今の株価水準に影響しているとは思います。今回の資金調達では調達可能枠を大きく確保していますので、この先は新たな調達をしなくても、今の私たちのサイズ感からすれば十分な資金が確保できている状態だと思っております。したがって、今後新たに追加する予定は現時点では考えていないです。

Q. シャノンの業績を四半期ベースで見ると、毎年第1四半期と第3四半期は業績が悪いように見えますが、その弱い理由を教えてください。

A. 確かに当社の業績は四半期ごとに凸凹していますが、第1四半期と第3四半期が弱く見える理由は大きく2つあります。まず、第2四半期と第4四半期は青いプロフェッショナルサービス(人的サービス)の納品が集中する時期になります。3月決算の企業が多いため、3月までに大型納品を済ませたり、逆に3月をまたいで4月に納品したりと、予算の関係でこの時期に偏る傾向があります。

もう一つは、オレンジ色のイベントクラウド事業の季節要因です。世間的に10月、11月はイベントのピークで、展示会場やホテルを使った大型イベントが多く開催されます。逆に12月中盤以降から1月にかけてビジネスイベントには閑散期です。こうした季節要因が重なって、第1四半期と第3四半期は売上が低くなる傾向にあります。この傾向は当社の事業特性として見ていただければと思います。

Q. マーケティングオートメーションには、Salesforce、HubSpotなど、多くの競合がいますが、その中でシャノンが選ばれる理由は何でしょうか。

A. シャノンのサービスが選ばれる理由は大きく分けて2つあります。まず、機能とサービスの両面で優れている点です。特にサービス面では、手厚いサポートを提供していることが高く評価されています。マーケティングオートメーションは初めて使う方にとっては難しいものですが、シャノンでは専任担当がつき、集合研修も行っています。また、何度でも電話でサポートを受けられるのが大きな特徴です。外資系や他社のクラウドサービスでは、メールやフォームでの問い合わせしかできないことが多いのですが、新しいサービスを使いこなすには、電話でのサポートが重要だと考えています。お客様のビジネス形態に合わせて、使い方のアドバイスもしっかり行っているのが強みです。

もう1つは、機能面での優位性です。シャノンのマーケティングプラットフォームには、他社にはない機能が多数あります。例えば、ウェビナー(オンラインセミナー)を開催する企業が良く使うZoomとのシステム連携により運用面での手間が大幅に削減できます。また、メールだけでなく、メールを開封しない人にはハガキを送るなど、アナログな手段も使い分けられる点も評価されています。

さらに、SMSやLINEとの連携、SFA(営業管理)との統合、会員管理、名刺管理、アンケート機能など、他社にはない機能が豊富に揃っています。一方、シャノンより安価な競合サービスもありますが、機能面では大きく見劣りします。シャノンは高機能でありながら中価格帯というポジショニングで、機能不足を指摘されることはほとんどありません。そうした点が評価につながっているのだと考えています。

Q: 御社の収益改善について、人件費の観点からどのようにお考えでしょうか?

A: ご指摘の通り、これまでは売上成長率を40%近く見込んで先行投資として人員を増やしてきましたが、売上がそれに追いついていない状況でした。現在は売上規模に合わせた適正な人員体制に移行する途中段階にあります。

自然退職により一定数の人員が減少する中、従来はそれを埋め合わせるように採用を進めてきましたが、今後はある程度現状維持としていく方針です。ビジネス拡大に必要な人員は追加していきますが、売上に比例するほどの大幅な増員は見込んでおりません。

無理に売上のトップラインを伸ばすことは控え、利益確保を重視しながら持続的な成長を目指します。

今後、サブスクリプション売上が増加しても、それに対応する人員はさほど必要ありません。サブスクの売上維持は人的リソースよりも顧客サポートの仕組みで対応できるためです。よって、人件費の売上に対する比重は相対的に小さくなる見通しです。

Q: サブスクリプションとそれ以外の事業で、売上原価率に差はありますか?

A: サブスクリプションの売上原価率は10%程度です。一方、コンサルティングなどの人的サービス(プロフェッショナル売上)は、投入した労働時間が直接売上原価につながるため、売上原価率は50~60%と高めになる傾向があります。

Q: 人員の自然減により、何年後にどの程度の人数まで縮小する見通しでしょうか? 具体的な数字がないと収益の見通しが立てにくいです。

A: 人員の減少目標数は、外部に向けて明示しておりません。ただし全く採用しないわけではなく、新卒採用は継続しております。いずれにしろ売上に対する人員の適正化を意識して慎重に進めているところです。

Q: 金利上昇や新株予約権の影響について、補足説明をお願いします。

A: 当社が過去に発行した新株予約権の多くは、従業員向けのものや調達が上手くいかず破棄されたものです。実際に上場後の調達目的で発行したのは10個程度で、これまでに調達できた金額は約3億円です。

現在の主な調達はウィズ・パートナーズによるもので、新株予約権と転換社債を組み合わせた総額25億円のスキームです。そのうち半分の11億円強は転換社債で、すでに調達が終わっています。残りの12〜13億円が新株予約権での調達余地として残っています。

過去2期連続で赤字であり債務超過の状態のため、新規の借入は現状では難しいと考えています。必要な資金調達は、当面はウィズ・パートナーズの新株予約権行使を通じて行う想定です。

既存の借入金利(固定)が自動的に上昇することはないと認識しています。