[書き起こし] フィル・カンパニー(3267)IRセミナー・質疑応答 2024.5.14開催

2024.5.14に開催致しましたフィル・カンパニー(3267)のIRセミナー&質疑応答の書き起こしになります。

登壇者名 代表取締役社長 金子麻理 様

執行役員経営管理本部長 竹内剛史 様

IRセミナー

本日はこのような遅い時間にご参加くださいまして、ありがとうございます。フィル・カンパニー代表取締役社長の金子でございます。本日は私と執行役員経営管理本部長の竹内の2名で参加させていただきます。よろしくお願いいたします。

私は昨年より代表取締役社長を務めております。もともと当社に参画したのは10年ほど前で、当時は IPO の準備中で社員も10名ほどでした。主に監査の分野で役割を担ってきましたが、小さな会社ですので業務執行は行っていなかったものの、経営陣の一員として経営全般に携わってきました。

昨年、大きな経営体制の変更があり、取締役のメンバー構成も大きく変わりました。創業メンバーで大株主でもある髙橋伸彰が再び取締役として戻り、さらに今期からは共に代表を担っています。

本日のアジェンダですが、当社の事業についてよくご存じない方もいらっしゃるかと思いますので、まず会社概要や事業概要などをご説明し、次に1月に発表した中期経営計画の概要をご説明します。最後に、2024年11月期第一四半期の業績と中期計画の進捗についてという順番でご説明させていただきたいと思います。

I. 会社概要・事業概要

最初に会社の概要になります。当社は2005年に設立され、今年で19年になります。現在は空中店舗フィル・パーク事業とガレージ付き賃貸住宅プレミアムガレージハウス事業の2つを行っています。以前はプライム市場に上場していましたが、昨年9月に流通時価総額が基準に満たないことが主な理由で、スタンダード市場に選択移行しております。

まず、当社のパーパス・ビジョン・バリューについてご説明します。当社は、いわゆる世の中で土地活用が難しいとされている土地、例えば都市部でずっとコインパーキングのまま残っている土地や、大通りではなく1本裏手の土地、あるいは変形地や小さな狭小地、それから駅から遠くて活用が難しい土地、そういった土地を活用させていくことで、土地のオーナー様だけでなくテナント様、近隣の人、周りの人みんなを幸せにするという共存共栄の理念の下で事業を行ってきており、役員・社員のその理念への共感度は非常に高いです。

しかしながら、これまで会社の存在意義やビジョンというものははっきりと言語化されていませんでした。今、当社が再度成長を加速すべく改革に着手しているところで、それに伴って人数も今後ますます増えていくという段階で、これからは従業員みんなのベクトルをこれまで以上に合わせることが必要だとの認識があり、昨年、役員だけでなく社員とともに半年以上かけてパーパス・ビジョン・バリューの言語化に取り組みました。

ここにありますように、パーパスが「まちのスキマを創造で満たす」、ビジョンが「まちづくりをオーダーメイド」、バリューが「地域とお客様のために全てのチカラを尽くす」というふうに定義いたしました。このパーパス・ビジョン・バリューに当社の事業の独自性が現れたものになったと感じています。

当社の2つの事業、空中店舗フィル・パーク事業とガレージ付き賃貸住宅プレミアムガレージハウス事業について少しご説明します。

左側の空中店舗フィル・パーク事業ですが、駐車場の上部空間を生かした商業施設です。写真にありますように、建物が3階、4階建てで、1階部分の全部あるいは一部をコインパーキングとして、2階から上は商業テナントビルとして活用するのが基本的な形です。ロケーションとしては、先ほどお話ししましたように、都市部のニッチスペースに適しています。

当社は建物の企画・建築だけでなく、建物に入るテナントの誘致も含めてサービスを提供しています。これまで、飲食、オフィス、クリニック、美容関係など多種多様なテナントを誘致してまいりました。投資額にばらつきはありますが、レンジとしては8,000万円から2億円となっています。これまでの累計実績数は266棟となりました。

次に右側のガレージ付き賃貸住宅プレミアムガレージハウスです。この賃貸住宅は一般のアパートと異なり、ガレージが備え付けられているのが特徴です。当社の場合は、1階に車2台分が止められるスペースがあり、2階部分が1LDKの居住スペースとなっています。駅から遠く、一般的なアパートやマンションでは活用の難しい郊外のエリアでも、安定した収益を得ることができるようになっています。

つまり、ガレージを付加価値として提供することが可能な土地活用商品です。愛車や高級車をガレージで保管したいというニーズは以前からありましたが、コロナ禍以降は人々のライフスタイルの多様化とともに、ガレージをアトリエやジムなど趣味の場として利用するなどの要素も広がっています。平均的な投資額は5,000万円から1億円ぐらいが多いです。これまでの累計実績数は101棟となっています。

続きまして、フィル・パーク事業の仕組みを簡単にご説明します。当社では請負受注スキームと開発販売スキームの2種類のスキームを展開しています。こちらは請負受注型スキームのお客様から見た事業の仕組みになります。まず、コインパーキングのオーナーなどの地主様が開発主体になって、フィル・パークの購入・所有を行っていただきます。そして建物の賃貸借開始後は、コインパーキングからの収入のみならず、テナント様から賃料収入を得ることで、地主様は投資を回収します。

続きまして、フィル・パークの優位性についてです。今までの土地活用は、建ぺい率、容積率いっぱいの建物を建築するということを前提にすることが普通でした。フィル・パーク事業においては、その土地における駐車場とテナントの需要に合った空間づくりを行うことを前提にしています。

候補地が出ると、近隣調査を含めて徹底的にマーケット調査を行います。その上で、その土地にどんなニーズがあるのか、テナント賃貸需要に基づいて、建物の階層数やフロア面積などを最適化することに重点を置いた空間設計を行います。

1階の駐車場にも、上に建物を建てるときに、通常は柱などの関係から車室数が減ってしまうのが通例です。車室数をなるべく減らさず、車の出し入れがしやすい駐車場レイアウトと建物設計に注力をします。

さらに、大きく窓を取るなどデザイン性と機能性を高めることで、テナントの店舗利益を最大化する空間づくりを行います。実際に窓が多く明かりが灯ることで、通行する人の目に留まりやすくなります。裏通りの駐車場は、なかなかテナントが来ないのではないかと思われがちですが、1階だけでなく2階以上でもテナント誘致が可能になるのは、このような工夫もあります。

以上のような独自の空間づくりで、その土地に対して投資対効果を最大化する土地活用が可能となります。

次に、ガレージ付き賃貸住宅「プレミアムガレージハウス」についてです。コロナ禍以降、ガレージハウスの需要は増えまして、他社様も参入しているんですけれども、現在、当社は賃貸ガレージハウス業界ではトップクラスのシェアを持ち、リーディングカンパニーであると自負しております。

当社の優位性としては2つあると考えております。まず、当社ではプレミアムガレージハウスのある一定のエリアに対して、入居希望者が入居条件を登録することができる独自の入居待ち登録システムを持っています。現在、入居待ち登録数は延べ7,000件以上となっています。この入居待ち登録システムから、新規のプレミアムガレージハウスの個室に対して、入居希望者を随時継続的に紹介することが可能となります。その結果として、稼働しているプレミアムガレージハウス全体の入居率は、現在では95.4%を確保することができております。

2つの事業の特徴をまとめると、1つ目はオーダーメイドの企画力です。その土地にどんなニーズがあるかを徹底的に調査して、空間の特性や土地オーナー様のニーズに即した最適なプランを設計することにフォーカスしています。当社では、その創業以来、フィル・パークやプレミアムガレージハウスの事業に応じた空間づくりというのを大事にしていて、「Space on Demand(スペースオンデマンド)」と称して実践しております。

2つ目は、このオーダーメイドの企画を実現する実行力です。企画に留まらず、建築、リーシング、建物管理までをワンストップでお客様に提供することによって、提案したソリューションを確実に実現することにコミットしています。実際に、企画段階から、建設会社、不動産仲介会社、建物管理会社など、関係者に対して、最終形をイメージした上で企画を提案しております。単に企画を提案するだけでなく、責任を持って最後の竣工までのサービスを一気通貫で組み込んでいることで、最終形から逆算したきちんと実現可能な企画を行うことができるというメリットもございます。

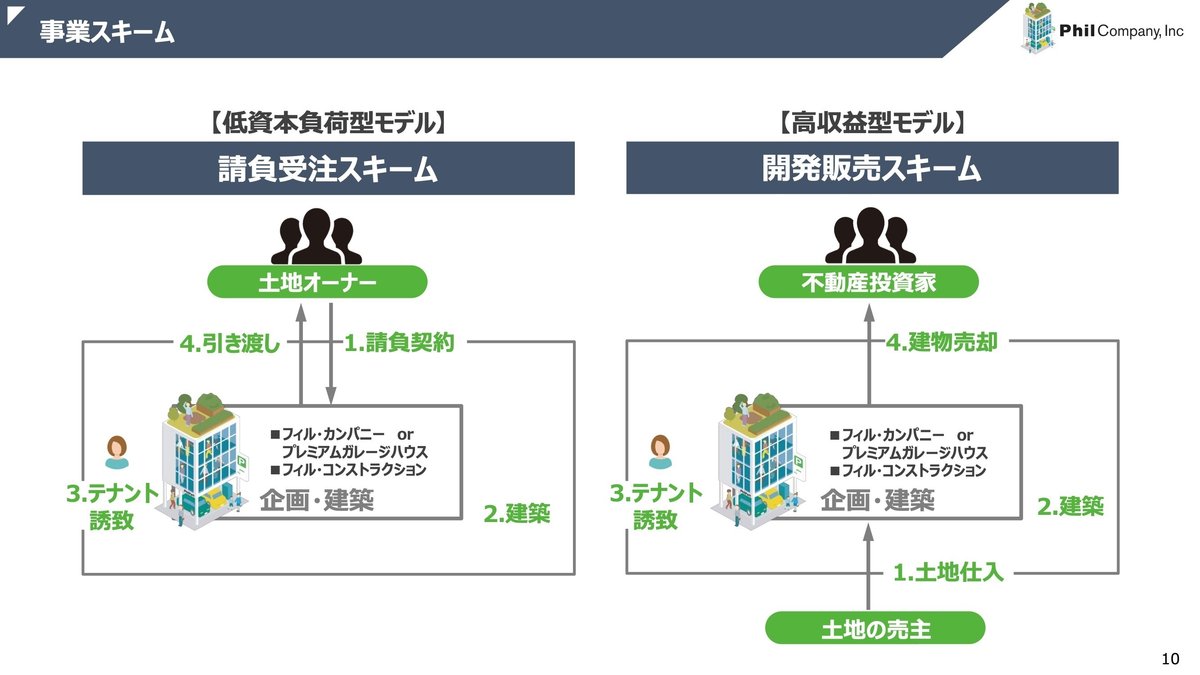

当社では、この2つの特徴を活かし、2つの事業スキーム、請負受注スキームと開発販売スキームを通じて事業を展開しております。左側の請負受注スキームでは、土地オーナー様に対してフィル・パークあるいはプレミアムガレージハウスの企画をご提案し、受注後は建築のみならず、テナント誘致、さらには場合によっては管理までのサービスをご提供します。

右側の開発販売スキームでは、当社が土地を仕入れて、企画・建築・テナント誘致を行った上で、土地と建物を合わせて不動産投資家に対して販売いたします。この開発・販売スキームは、土地を厳選して選ぶこともでき、また土地と合わせて販売するのでトップラインに寄与するスキームになっていますが、販売までは在庫としてバランスシートを使うというモデルでもあります。

今までご紹介した2つの事業と2つのスキームをマトリックスにしたのがこの図になります。

左上は当社の中核事業であるフィル・パークの請負受注スキームの実績です。累計実績数は223棟となりました。今後も当社の中核を担う事業として、人材の配置・経営資源の配分を行っていく方針です。

次に左下ですが、フィル・パークの開発販売スキームです。当社で土地を購入して企画を行うもので、販売を行うまでは当社の在庫としてバランスシートを使うモデルです。今後も候補地を厳選してチャンスがあれば、積極的に拡大していく方針です。

右上はプレミアムガレージハウスの請負受注スキームです。今後もさらに需要が伸びる事業であり、積極的に取り組んでいきます。

最後に右下は、プレミアムガレージハウスの開発販売スキームです。一般的に郊外の土地は都市部に比べて金融機関の評価がつきづらく、ファイナンスが難しくなるため、販売先が限られている状況があります。そのため、候補地を取得する際は、入居者や販売先が十分に見込まれるケースなど、限定的に行っていく方針としています。

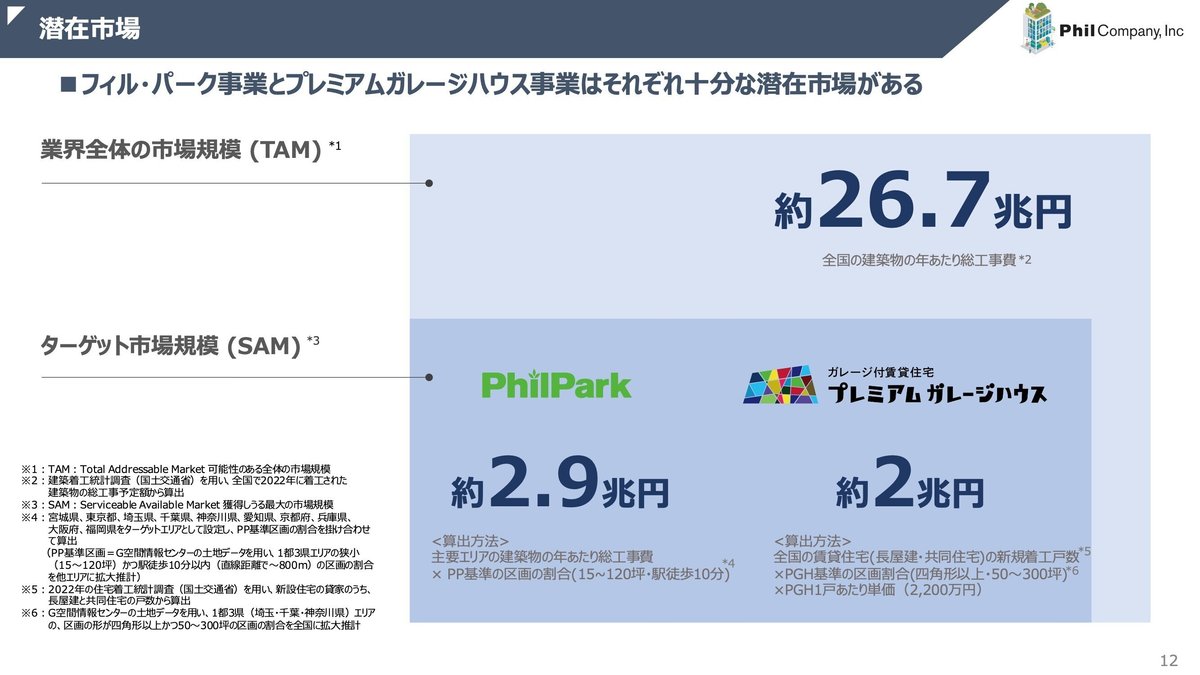

次に、潜在市場について、我々はフィル・パーク事業とプレミアムガレージハウス事業の潜在市場を、建築業界の市場規模をベースとして算出しております。まず、全国の建築物の年間総工事費が26.7兆円です。そのうち、フィル・パークとプレミアムガレージハウスのターゲット市場規模は、それぞれ約2.9兆円と約2兆円と試算しています。我々のビジネスは、まちのスキマを活用するニッチな市場ではありますが、マーケットは大きく、ビジネスモデルの独自性を生かして、今後も事業拡大してまいります。

II. 中期経営計画〜Leap to the Next Stage

続きまして、1月に発表した中期経営計画について説明します。まず、創業からこれまで、そしてこれからの全体像を示した図です。創業からこれまでの19年の中、コロナ禍の3年間を除いて、我々は3つの創業期に分類しました。

一番左側の2005年の創業から2016年のマザーズ上場までの第一創業期においては、駐車場の上部空間を活用するというアイデアをビジネスモデルに昇華させて、収益性を確立した時期です。2016年末から2019年12月までの東証一部市場変更の第二創業期においては、少数精鋭で事業拡大を進めて、成長が加速した時期でした。売上高70億円、営業利益11億円を達成するまでになりました。

そして、3年間のコロナ禍を経て、前期の2023年11月からを、我々は第三創業期と位置づけております。コロナ禍を抜けて、ここから再び会社を成長軌道に乗せなければならない。しかしながら、これまでの少数精鋭の人に頼ったやり方では、成長に限界があると認識しています。そのため、ここからは、少ない力で飛躍的に生産性を上げないといけない。この点を最大の課題と捉えています。

中期経営計画の目標は、持続的な成長の基盤となる体制・仕組みを構築することです。3年間で売上高を2.5倍伸ばす実行計画を立てております。生産性・効率性の維持・向上を目指しますが、まずは生産性に主眼を置きます。着手するのが、第一の改革である事業プロセス改革、第二の改革である組織改革、第三の改革である事業ポートフォリオの変革の3つです。

経営計画の実行のサマリーになります。まず、第一の改革である事業プロセスの改革により、事業モデルのスケール化を図ります。そして、第二の改革である組織改革により、従業員エンゲージメントの向上を図ります。仕組みができても、その中で働く従業員のモチベーションを高く保ち、それぞれがコミットメントを果たすことなしには、改革は達成できません。第一の改革がハードであるとすると、第二の改革がソフトであり、この両輪が必要だと考えております。

この2つの改革が既存ビジネスのスケール化に寄与するもので、2026年11月期の定量KPI目標の達成につなげます。真ん中にありますように、2026年11月期の財務目標として、売上高150億円、営業利益12億円、ROE20%、重要KPIとして、問合せ数4,000件、提案数450件、請負受注件数90件、従業員数130名を掲げています。この第一と第二の改革で、財務KPIの目標達成を目指していく計画です。

中期計画以降、生産性向上以降のさらなる成長への布石も打っています。これが第三の改革である事業ポートフォリオの変革です。新規事業の育成やインオーガニックを通じた成長性もしっかりと発揮することで、バリュエーションの向上、株主価値の向上を目指していく所存でございます。

重要KPIとしては、問合せ件数、提案数、請負受注件数、請負受注高があるのですが、それらの2026年11月期までの推移目標をお示ししたのがこの図です。本日の2024年11月期では、問合せ数1,850件、提案数220件、請負受注件数45件、請負受注高55億円を目標としております。

それから、人員数計画ですが、今後3年間で130名まで拡大する予定です。採用を強化するとともに、従業員エンゲージメントを高めることで、離職率の低減を目指します。

中期経営計画初年度としての本日の2024年11月期の業績予想です。売上高が対前年比26%増の75億円、営業利益が対前年比40%増の3億円、経常利益2億8,000万円、当期純利益1億9,000万円、営業利益率4.0%を見込んでおります。

III. 2024年11月期 1Q 業績

2024年11月期第1四半期の実績と、中期計画の進捗についてご説明いたします。まず、2024年11月期第1四半期の実績です。売上高6億600万円、売上総利益2億700万円、営業損失8,800万円でした。売上高が前年同期比17%減少しました。開発案件の販売時期がずれ、販売引渡しがなかったことが影響しました。売上総利益は、対前年同期比10%の増益でした。請負受注高は10億9,000万円と、3四半期連続で10億円超となりました。また、請負受注件数の10件は、第1四半期としては過去最高となりました。

販管費は、組織体制の強化に伴って、前年同期比7%増加しましたが、営業利益は前年と同水準となっております。少し細かく見ていきますと、P/Lの詳細になります。販管費の内訳では、組織強化や業務プロセス改革の取り組みから、人件費、業務委託費が、前年同期比1割以上増えております。いずれも、事業拡大、売上成長のための先行投資とご理解いただければと思います。とはいえ、先行投資に対してトップラインの伸びがまだ追いついていない状況ですので、中計の施策を着実に進めて、売上高の拡大を図ってまいりたいと思っております。

続きまして、売上高の内訳になります。まず前提として、当社の売上の計上について少しご説明しておきますと、会計上、開発・販売案件は、契約引渡しの際に全額売上として一括計上されます。その一方で、請負受注案件は、工事進行基準が適用されておりますので、プロジェクトの進行度に応じて収益が認識されます。ちなみに、プロジェクトの契約から竣工までは、ばらつきはありますが、1年弱のものが多いです。

それを踏まえて、今期第1四半期の売上高の合計が前年同期比18%の減収となったのですが、これは、ご説明したように、販売と同時に売上計上される開発・販売案件の販売がなかったことが主な理由ではあるのですが、請負受注からの売上も前年同期比で少なかったこともあります。昨年、営業改革に着手し始めて、効果は年度後半から現れ始めたのですが、年度前半はまだ請負受注高が伸び悩んでいて、その影響がこの第1四半期まで残っていると思います。

こちらが請負受注高及び受注残高の推移です。今ご説明したところもわかるかと思うのですが、昨年の2023年11月期の第1四半期、第2四半期の受注高が低調でした。改革の成果として第3四半期から徐々に見え始めていることが見て取れると思います。コロナ禍前の2019年11月期は売上、受注ともに絶好調で、過去最高業績だったのですが、足元は同期の第1四半期を超える数字が出ており、第1四半期としては件数ベースで過去最高となっています。直近3四半期の受注高がいずれも10億円を超えており、改革の成果、手応えを感じております。受注残高も35億円程度まで積み上がっており、コロナ禍前の数字まで回復しております。

続きまして、このチャートで四半期ごとの開発案件の販売額の推移を掲載しております。第1四半期は引渡し件数がゼロで、売上計上もありませんでしたが、仕入れは3件積み上げることができました。

続きまして、開発プロジェクト残高ですが、足元39億円まで積み上がっております。引き続き、開発用地の取得は積極的に行ってまいります。件数を増やすことで、課題である売上高の平準化にもつながると考えております。

続きまして、中期経営計画の進捗です。第1四半期が左側の青の部分、第1四半期、第2四半期を合わせた上期の計画値が右側のグリーンの部分です。重要KPIとして、問合せ数、提案数、受注件数の進捗は、おおむね第1四半期の想定通りでした。当社は主にビジネスマッチング先の金融機関からのご紹介で案件を発掘しているのですが、第1四半期は新たに3金融機関とのマッチング契約もございました。引き続き、金融機関とのビジネスマッチングの拡大に加えまして、別の案件獲得チャネルの開拓、特にウェブマーケティングによる案件獲得も強化していきたいと考えております。

右下の人員数ですが、当初の想定通りには増員が進みませんでした。原因として、採用が当初の想定通りに進まなかったことと、退職者が想定よりも多かったことがあります。退職者が多かったのは、タイミング的に賞与支給の時期と重なったということもあるのですが、エンゲージメント向上に向けて、さらにスピード感を持った取り組みが必要であるという課題が認識されました。

第1四半期で最も課題が認識された人員増強に対しての取り組みについてご紹介します。まず、採用の強化に対しては、採用管理システムを導入することで、進捗管理が迅速に行えるようになりました。また、人材要件を明確化するとともに、採用プロセスおよび意思決定のスピードアップも図っています。退職の抑制策としては、まず、PVV(パーパス・ビジョン・バリュー)の浸透および意思疎通の活性化のための各種アクションを実施しました。また、退職者とのコミュニケーションを始めており、課題認識の深掘りにつなげております。それから、各種人事制度の導入、あるいは整備にも取り組んでおります。エンゲージメントの向上は、すぐに退職抑制の効果が出るというものではなく、経営陣のメッセージに対する、継続的な発信が必要になると思っております。中期経営計画の第二の改革である組織改革、人材開発、定着を着実に実行していく施策を確実に積み上げ、今後もKPIの進捗に応じてPDCAを回していきたいと考えております。

このスライドでは、今期業績予想達成までの道筋を記載しております。第1四半期時点での進捗が、通期売上高予想75億円に対して、実績6億円と8%の進捗にとどまっております。けれども、開発販売の在庫を想定通りに売却できれば、業績予想の達成は十分可能ですので、予想は変更せずに据え置きます。

チャートでは、具体的な積み上げを想定している金額を記載しております。濃い緑のところが既に受注が見えている金額で、開発販売のところにある点線で囲んだ薄いグリーンが、これから販売を決め、今期中に売上計上を確定させたいと考えている金額です。請負受注のところについては、これから30億円ほど積み上げたいと考えていますが、大半は工事の進捗に応じて計上する売上でありまして、確度は高いと思います。開発販売を中心に、第2四半期以降で巻き返す必要はありますけれども、しっかり取り組んでおります。

続きまして、資本の収益性についてです。当社の資本コストですが、株主資本コストが10%から11%、WACCが7%から8%程度と見ています。コロナ禍前の3年間の平均をとると、ROEが21%、ROICが20%だったことから、超過リターンはおおむね10%以上ありました。2020年11月以降は、コロナ禍の影響もあって、資本収益性が大きく低下している状況です。今後、トップラインを伸ばして収益性を改善することで、資本効率を高めていきたいと考えています。

続きまして、こちらが2016年11月の上場以来の株価の推移を示したものです。2017年末には日本郵政様との資本業務提携が発表されて、株価は大きく上昇したのですが、その後、下落傾向が続いております。特に直近は業績が伸び悩んだこともあり、低位で推移しており、株主・投資家の皆様には大変ご心配をおかけしております。今後は業績、ROEをしっかり伸ばすとともに、成長性を示すことで、バリュエーションを上げて、株主価値向上を目指してまいりたいと考えています。

こちらは資本政策です。

当社の資本政策の基本方針は、成長フェーズの企業として、積極的に利益の再投資を行っていくことにあります。この基本方針を踏まえた上で、今後、利益の最適な配分を通じた株主価値の最大化を図っています。

財務バッファーとしては、これまで厚みのある資本、潤沢な手元資金を常に維持してきましたが、自己資本比率の社内リミットを以前の40%から30%に引き下げて、資本効率、ROEを高める方向に方針転換いたしました。

成長投資に対しては、財務健全性を維持した上で、成長のための投資、特に中計においては、人的資本とデジタル投資を行うとともに、開発販売案件の拡大、新規事業やインオーガニックなど、事業ポートフォリオ変革のための投資を行います。

株主還元については、持続的な企業価値の向上、あるいは中長期的な株主リターンの最大化に資する還元を行っています。配当は、従前とは方針を変えて、安定的に実施することにしました。昨年、2023年11月期は、配当を5円増配させていただきました。自社株買いは、業績や事業環境、成長投資の機会を総合的に勘案して、都度決定してまいりたいと考えております。

最後になりましたが、当社では、株主・投資家の皆さまに対して、IR・PR情報をXで発信しております。よろしければ、ぜひアカウントのフォローをいただけましたら幸いでございます。

簡単ではございますが、私からのご説明は以上となります。ありがとうございました。

🟦

質疑応答

Q. 御社の公式サイトを見ますと、Englishというボタンがあり、英語版をリリースしたいということですが、時価総額が小さい御社がここに力を入れるのはなぜでしょうか。また、別の方から、公式サイトの英語版がリリースされましたら、ニュースやIRも英語化してサイトに掲載できないのでしょうかと質問が来ております。英語版のことについてご説明ください。

A. 当社は、もともとプライム市場に上場していたということもあり、決算短信や決算説明会資料は英文化しており、また、招集通知もコーポレートガバナンス・コードの記載に則り1年ほど前から英文開示を始めていました。一方で、ホームページの整備が遅れていて、英文の開示資料はあるものの、日本語のホームページ上にIR資料の英語版へのリンクを貼っていたため、ニュースの英文化まではしておらず、海外の方が見られるような環境になかったので、英語のホームページを用意して、そこに英文開示資料を掲載しようということにしました。

おそらくご指摘の背景としては、足元の時価総額が低く、流動性もあまりないので、海外投資家の視野から外れているのではないかというご指摘だと思いますが、おっしゃる通り、海外投資家の保有比率は非常に低くなっています。とはいえ、中期経営計画の資料に少し載せているように、中計の目標を達成した後、適切なタイミングでプライム市場への再上場も目指していますので、英文の開示を後退させるというよりは、継続してやりたいと考えています。

2つ目のご質問について、IR資料、ニュース、インフォメーションもすべて英文化してほしいとのことですが、英語のホームページも改修しているところで、日本語版と同様に、右上のタブにInvestor Relationsというタブを用意し、そこに英文の開示資料を掲載する予定です。ただ、今のところ、すべての資料、PR情報とインフォメーションを含めて英語化するのは、コストベネフィットの観点から難しいですが、引き続き重要なものについては、AI翻訳も活用しながら、あまりコストをかけない形で効率的に英語版を作成し、サイトに掲載したいと考えています。

Q. 様々な企業と業務提携や協力関係を結んでいるようですが、メリットや必要性を分かりやすく教えてください。

A. 一番注目していただきたい業務提携は、昨年10月の両備ホールディングス様との提携です。今年の2月に第1号案件の契約締結も実施しました。この提携の意義としては、特に大型案件、フィル・パークの共同開発にあります。当社は開発販売に力を入れているのですが、1件あたりの金額規模が大きく、当社の財務基盤では単独で数十億円レベルの開発案件に取り組むのは難しい状況です。そこで、両備ホールディングスとSPCを設立し、共同で、ノンリコースローンも活用しながら、両行のファイナンス力を活用させていただき、そういった案件に取り組む予定です。事業拡大のポテンシャルもあり、戦略的な意義も大きいと考えていますので、今後も共同して、1号は鎌倉でしたが、2号、3号、4号と共同開発案件を展開していきたいと考えています。

他の提携については、事業提携というよりは、ビジネスマッチング関係の提携ですが、当社は金融機関様との関係性を非常に重視しており、都市銀行や地方銀行、信用金庫等とビジネスマッチング契約を締結し、顧客紹介などをしていただいております。請負受注案件獲得の観点でも、金融機関様との関係性の深化は重要で、より広く金融機関様と関係を持っていただけるよう深耕にも取り組んでおり、この提携関係を非常に重視しています。

市場でよく注目されているのは、日本郵政キャピタル様との提携だと思いますが、こちらはまだ具体的な案件の組成には至っておらず、リリースはしていません。私自身も定期的に面談させていただいており、当社の事業進捗や、協業も含めて継続的な議論をさせていただいています。実際、グループ内に協業の余地がある部分はご紹介いただき、現在提案を行っているところですが、相手のあることなので、具体的な内容はこの場ではご説明できません。しっかり固まって開示できる段階になりましたら、皆様にもご説明させていただきたいと思います。

Q. 従業員が高いエンゲージメントで仕事に臨めるように、組織改革を行っていくとのことですが、具体的にどのようなことをされて、従業員からどのような声が上がっているのでしょうか。

A. 組織改革は、中期経営計画の第二の改革の部分で非常に重要な施策であり、組織改革と人材改革という両面で推進しています。中でも従業員のエンゲージメントに直結する取り組みとしては、従業員が自分の成長を感じながら仕事に取り組み、達成感や肯定感を持ちながら仕事ができる仕組みを用意しております。

具体的には、目標管理制度と月次の1on1ミーティングを実施しています。目標管理制度では、中期経営計画で目指すものを個人目標にブレイクダウンして設定し、その目標達成のモチベーションを促進し、コミットメントの向上を図っています。1on1ミーティングは上長とのコミュニケーションの場として、毎月ルーティン化して実施しています。

その他、PVV(Purpose, Mission, Value)の浸透を目的として、タウンホールミーティングでPVVに貢献したプロジェクトの表彰を行ったり、新入社員と役員が交流する各種イベントやスポーツイベント、社内ネットワーキングの機会なども最近増えております。

従業員からは、会社が変わり始めているという声が頻繁に上がってきています。また、当社では毎月エンゲージメントについてのサーベイを行っており、その結果からもエンゲージメントの向上の手応えを感じているところです。

Q. オフィス需要、住宅需要、ホテル需要など、今後の不動産市況に関してどのようにお考えでしょうか。その中で、フィル・カンパニー様の事業の需要はどのようにお考えでしょうか。

A. 地域によって濃淡はあると思いますが、オフィスや住宅需要は東京を中心とする都市部で堅調に推移しています。ホテル需要は、皆様ご存知の通り、訪日外国人客数がコロナ禍前の水準を超えており、好調だと思います。

フィル・パークに関しては、商業テナントビルでありますので、街の人流が非常に重要なのですが、人の流れがコロナ禍前の水準に戻っていることから、飲食業などのテナント需要も回復しており、環境としては良好だと考えています。プレミアムガレージハウスについても、郊外の土地活用ソリューションの新しい形として、コロナ以降もニーズは減退せず、引き合いが多い状況です。

Q. 御社の開拓余地について、実際首都圏で結構建てられており、買える不動産がもうないのではないでしょうか。

A. 中期経営計画の資料に潜在市場についても記載しています。以前は全国6万箇所以上のコインパーキングを市場と捉えていましたが、当社の潜在市場は、駐車場に限らず、空き地、空き家、変形地、狭小地など、様々な土地活用のニーズにお応えできると考えています。

フィル・パークとプレミアムガレージハウスそれぞれに適した立地における建設の総工事費を潜在市場として洗い出して試算すると、それぞれ2兆円規模の市場となります。まちのスキマをニッチと表現していますが、マーケットとしては非常に大きいので、成長余地は大いにあると考えております。

Q. 2017年12月25日のfavy様との資本業務提携の中に、フィル・パーク専用の飲食業態の共同開発があったと思います。当時、フィル・パーク専用業態としてFC展開を予定したと思いますが、具体的な話が今のところないようです。現在の状況はどうなっているのでしょうか。

A. favy様は当時、コーヒーマフィアというカフェ業態を持っており、我々が当時本社を置いていたフィル・パーク飯田橋富士見の1階にこのカフェがありました。このコーヒーマフィアという業態をさらに進化させ、共同で新しいフィル・パークに対して展開していこうという構想があったのですが、2021年に資本提携の解消があり、その時に撤退いたしました。当時、コロナ禍にあって、この共同事業からの撤退という判断に至ったということです。

Q. 去年の10月17日付のプレスリリースでは、2023年度中にフィル・まちづくりファンディングというクラウドファンディングプラットフォームをリリースすると書いてありますが、これはすでにリリース済みなのでしょうか。まだであれば、なぜそうなっているかの理由と、今後の予定を教えてください。また、開発・販売を伸ばしていくための手段として、不動産特定共同事業法の許可を取得したと思いますが、動きが見えません。進捗はいかがでしょうか。

A. 昨年、クラウドファンディングについては社内で積極的に進めており、年内のプラットフォームリリースを説明させていただいたかと思います。ただ、皆さんもご存知の通り、不動産クラウドファンディングの事業者は多数あり、基本的にウェブ広告を投資して集客するモデルで、マーケットとしての競争が激しく、レッドオーシャンのような状況です。マーケティングコスト、獲得コストが上昇しており、このまま進めるのは採算の観点から再考が必要という議論を社内で行っています。

進めないわけではないのですが、しっかり採算性を精査した上で、慎重に進めるのが今のスタンスです。今後の具体的な予定はまだ決まっていませんが、実施の是非、採算性の観点から見直しを行っており、方針が決まり次第お伝えさせていただきたいと思います。

2点目の不動産特定共同事業法に基づく開発・販売資金の調達については、ご指摘の通り、自社の開発・販売の資金調達に使える可能性はあります。一方で、当社が今想定しているクラファン事業は、第1号、第2号事業を使った事業であり、第3号、第4号事業を使って金融庁の監督下でオフバラで不特定多数の投資家から資金調達するスキームではありません。第1号事業者として資金調達する場合も、自社のバランスシートを使うスキームになってしまいます。

資金調達コストも考えると、自社のバランスシートを使うよりも、金融機関の銀行融資を活用する方が調達コストが安いといった面もあります。ですので、自社の開発案件での資金調達手段としては、今のところ積極的に活用するのは難しいと考えています。

Q. サステナビリティ宣言で「世界中のむずかしい土地をゼロに」と掲げていますが、フィル・カンパニーで貢献できる範囲を業界のシェアを考えても限定的で、フィル・カンパニーの商圏エリアでのソリューションにしかできないのではないでしょうか。「世界中の」というのは大きすぎるのではないでしょうか。

A. このサステナビリティ宣言は、昨年出したものですが、土地活用が難しいと言われる土地に対して、我々は真っ向から取り組んでいるという当社の社会的意義への決意表明のようなもので、目指す目標を示すものと捉えています。

Q. 大阪出店計画や東北進出がリリースされていますが、自社のリソースを割くのではなく、FCやVCで広げていく方が、早期の社会課題の解決につながるのではないでしょうか。

A. サステナビリティ宣言で掲げた目標を達成するためには、事業の拡大と成長が必要不可欠で、これに対しては提携とオーガニックの両面で取り組んでいこうと思っています。フィル・パーク事業とプレミアムガレージハウス事業の特徴・強みでもご紹介しましたが、企画の独自性やワンストップでのサービス提供が事業の肝でもあるので、フランチャイズやVCではなく、まずは社内での仕組み化づくり、事業のスケール化が必要だと考えています。

昨年頃から受注が急速に回復しており、現在は支店がなく本社のみの体制ですので、関西や九州の案件も本社からの出張で対応しているのが実情です。出張費がかなり膨らみ、効率性の観点からも限界が来ていることから、今が攻め時だと判断し、大阪支店を開設することにしたということです。

Q. ライフデザイン・カバヤ社との業務提携が11月に発表されましたが、この業務提携リリース以降、動きが見えません。その他の業務提携も含めて進捗状況を教えてください。

A. カバヤ社との提携は、プレミアムガレージハウスの新商品開発に関するものです。現在のプレミアムガレージハウスは軽量鉄骨造ですが、カバヤ社との提携では、木造のCLT素材を使ったプレミアムガレージハウスを共同で開発し、カバヤ社が持つCLT技術とカバヤ社の加盟店ネットワークを活用して展開していこうというものです。提携発表後、着々と商品の仕様について詰めている段階になります。

カバヤ社の加盟店を活用するという点で、FC的な側面もあると思います。ご質問の背景には、カバヤ社とのFCのような取り組みが今後拡大していくのではないかというご趣旨も含まれているのではないかと推察します。プレミアムガレージハウスとフィル・パークを比較すると、フィル・パークは土地に合わせて受注生産的に作る完全オリジナル商品ですが、プレミアムガレージハウスはある程度規格化された商品で、FC展開がもともとしやすい特性があります。

今回、CLTのプレミアムガレージハウスをこのような形で展開していくことで、ある程度の実証を含めて、今後プレミアムガレージハウスやフィル・パークを全国展開していく際の道筋について、様々な可能性を検証してまいりたいと考えています。

Q. 請負の問合せ・提案・受注の部門別の数値は、再現性の確保という観点で信用できる数値なのでしょうか。再現性の確保が可能であれば、人員の確保により目標数値の達成の可能性が高まっていくように思えますが、現状は再現性の確保ができているとは言い難いと思います。つまり、問合せというのが環境によって変わってくるので、再現性に乏しいのではないかという質問だと思います。

A. 再現性は十分に高まってきていると考えています。昨年の4月、5月頃から営業体制とともに営業の担当人員を増やしています。タイムラグがあって、去年の第3四半期、第4四半期、今年の第1四半期は、実績で見ると10件程度の受注件数を獲得しておりますので、まずまずの結果を出しているのが自己評価です。

再現性という意味では、増員した新しく中途で採用したメンバーに、当社として用意した教育コンテンツを受講してもらい、当社なりのやり方を覚えてもらった結果、入社後2ヶ月とか3ヶ月で案件を獲得している人材もいますので、そういった点から再現性はかなり見て取れていると考えています。

一方で、ご指摘の通り、まだ件数が少ないので、再現性があると外部から見て納得いただけるほどの実績はないというのは理解しているところです。そこについては今後、四半期ごとに決算発表で実績を積み上げていきますので、その進捗を確認しながら確信度を高めていただくしかないかなと思っています。

参考までに、当社としてどうやって再現性を高める取り組みをしているかを簡単にご説明すると、中期経営計画では、もともと少数精鋭でビジネスを回してきたところを、人を増やしてスケール化を図るという方針転換をしているところです。端的に言うと、採用した人が案件をちゃんと獲得できるかどうかにかかっているわけですが、今まで少数精鋭で一人で案件を何件も獲得してきた人たちのノウハウや営業のテクニック、暗黙知を最大限共通化するために、デジタル化を行って教育コンテンツやプラットフォームを導入しています。

それ以外にも、実際に入社した人たちが、カルチャーフィットし、エンゲージメントが非常に高い状況で、モチベーション高く仕事に取り組んでもらえるような環境づくりや、人事制度の導入に取り組んでいます。こういった様々な手を打って、再現性をさらに高めるということを、社内で真剣に取り組んでいるところです。その結果はKPIで確認いただきながら、ご判断いただければと思います。

Q. 中期経営計画で掲げているトップラインを確保するためには、数値予測が難しい請負受注より自社でコントロールできる開発販売を伸ばしていく必要があると思います。現計画だと、請負受注が何倍も増えるという計画になっていますが、それは適正な数値とお考えでしょうか。

A. 必要なKPIは中期経営計画の定量目標をベースに設定しています。中期経営計画の目標である売上高150億円の内訳は開示していないのですが、社内予算では請負受注と開発販売がおおむね半々ぐらいを想定しており、それを発射台に採用計画などを織り込んで成長シナリオを組んでいます。

ご指摘の通り、開発販売を大きく伸ばしていく必要があり、当社の方針もそういう方向性です。とはいえ使える手元キャッシュやリソースキャパシティにも限りがあって際限なく伸ばすことはできないのですが、財務リソースを最大限活用して、できるだけ伸ばしていきたいと考えています。

Q. 執行側の役員が監査等委員に回るケースは大企業でよく見られますが、逆に監査側が執行側に回るというのは珍しいと思います。金子社長が就任した経緯を差し支えない範囲で教えてください。

A. 昨年、私が社長に就任したのですが、その前のコロナ禍の3年間で、業績が思うように伸びない苦難の時期を経験し、ここから再び成長しようと考えた時に、今までのやり方ではもうダメだという危機感を持っていました。

そこでどうするかという議論の中で、まず執行と経営を分離しようということになり、執行役員と取締役を兼任していた古参の役員は、執行に専念するべく執行役員になり、取締役は外れることになりました。また、執行役員に対して権限を大幅に委譲しました。

前任の社長は、人数が少なかったこともあり、中央集権的でカリスマ性のある社長だったので、そこから一気に執行体制に移行し、権限を分散したというところです。そうした中で、社長の役割は分離した執行部門を取りまとめることだったのです。

私は、会社設立当初から、日々経営に携わり、前社長とともに全体感を把握してきた立場だったので、その全体感を取りまとめるのは私の役目ではないかということになり、代表に就任したというのが経緯です。

Q. 実際に社長に就任されてみて、就任前と就任後で見える景色は変わってきたものなのでしょうか。

A. これまでも前社長のサポートをしているつもりではあったのですが、実際に自分が社長になると、最終的にリスクを取って決断しなければならないというところが、俯瞰して意見を言う立場とは大きく違うと実感しました。監査等委員としても責任を持ってやっているつもりではありましたが、ステークホルダーの皆様に対する決断の重さは、非常に身に沁みるところではありました。

Q. 現段階で2024年問題はどの程度影響していますか。つまり、総量規制や残業規制が厳しくなったことで、建築が遅延したりしていないでしょうか。

A. 物流業界の2024年問題と同様に、建設業界でもご指摘の通り、2024年問題の影響は大きいです。大手ゼネコンでは土日は工事をしないという会社もあるくらいで、業態への影響としては大きいです。ただ、当社のビジネスに今すぐ大きな影響を与えているかというと、そうではありません。今年になってから突然、工事施工会社が受注してくれなくなったり、工期が急に延びたりといったことはないのですが、2024年問題に限らず、ここ2、3年で工期が以前ほど短縮できなくなったのは事実です。

また、2024年問題とは別の要因ですが、資材価格の高騰など、マクロ環境的には必ずしもビジネスのしやすい状況ではないので、そこは会社としてどういった手が打てるか継続的に議論しているところです。

短期的に取り組んでいるのは、工事施工会社との付き合いを、従来の会社だけに依存するのではなく、提携している金融機関等に紹介を積極的に受けて、より広く関係を築き、サプライチェーンを万全にすることです。コスト面でも、従来のやり方だと建築コストが高すぎてお客様に十分な利回りが提供できないケースもあるので、工夫とアイデアを凝らしてコストを下げつつ、魅力的な建物、人の流れが生まれるフィル・パークを作るために、お客様の満足する利回りを提供できるよう創意工夫を凝らすことで今のところは乗り越えられている状況です。

Q. 引渡し後の管理業務はストックビジネスになると思いますが、売上や利益にどの程度寄与があるものなのでしょうか。

A. 決算説明資料の最後の方に売上内訳を記載しているのですが、年間で1〜1.5億円程度が管理業務を含むその他収入です。前期の連結売上高が60億円でしたので、1割強がその他収入という構成になります。その他収入の中には、管理業務に関連するマスターリース・サブリース収入や、CM(コンストラクションマネジメント)、PM(プロパティマネジメント)と呼ばれるような管理業務を通じた収益があり、これらはストック性の高い収益源となります。

Q. フィル・パークとプレミアムガレージハウスの利益率は異なるものでしょうか。

A. フィル・パークとプレミアムガレージハウスの利益率に大きな違いはありません。違いがあるとすれば、請負受注スキームと開発販売スキームの利益率の差です。請負受注は、金融機関との関係構築を重ねて問い合わせを獲得し、人件費を投下して人員リソースを割いて案件を獲得していくビジネスモデルです。一方、開発販売は金額的にも大きく、土地と建物込みでの販売なので、財務リソースやリスクを取って収益を上げるモデルであり、利益率だけ見ると開発販売の方が高いという状況です。

Q. 意欲的な中期経営計画になっていますが、達成までのボトルネックとなるものは何だとお考えでしょうか。また、外部環境で特に影響を及ぼすものはどのようなものでしょうか。

A. 本当に意欲的でストレッチな中期経営計画ですので、ボトルネックは様々なところにあると思います。仕組み化がうまくいくかとか、請負受注を伸ばすために問い合わせがちゃんと取れるかとか、いろいろ考えられますが、今一番のボトルネックは人材の確保だと感じています。人材が計画通りに確保できるのかという点と、その人たちが高いコミットメントを持って定着し、パフォーマンスしてくれるかどうか、そこが一番のボトルネックになるかなと思っているので、第二の改革であるエンゲージメントの向上が非常に重要になると考えています。

外部環境という点では、一番わかりやすいのは建築費の高騰で、これは今後も続く可能性があるので、前もって手を打っていかなければなりません。中期経営計画の第一の改革の中に、原価管理と見積もり工程の効率化という項目があるのですが、これは事業規模拡大における利益率を確保していくために避けて通れない取り組みだと認識しています。

Q. 請負受注から売上になるまでに1年程度かかるとのことですが、この期間を短縮する方法はないのでしょうか。極端な話、今期第1四半期の受注は来期の売上に影響するとなると、少し長すぎるように感じました。

A. おっしゃる通り、工期はなるべく短い方が良いというのはそのとおりだと思います。当社も以前はフィル・パークしか手掛けておらず、平均的なフィル・パークの規模が小さかった時代は、本当に工期が短くサクッと建てて完成するということもありました。ただ、徐々に平均的なフィル・パークが大型化してきており、それに伴って工期も長期化しています。2024年問題の影響は今のところ出ていないとはいえ、ある程度の工事期間を確保して、安全性を担保しながら施工するようになってきているのが実情です。

また、案件の大型化に伴って、既存建物の解体工事が必要だったり、地盤調査をきちんと行ったりと、着工までの準備工程にも時間がかかるようになっています。ここは課題ではありますが、今は1年弱というのが現実的なところになっているというのが実情です。

補足ですが、会計上、売上計上時期を早めることはできません。建設業の会計処理ルールは決まっており、竣工引渡し時に一括で売上計上するパターンと、工事の進捗に応じて徐々に売上計上していくパターンしかありません。当社は後者の工事進行基準を適用しているので、受注時から徐々に進捗に応じて売上を計上していきますが、竣工時の計上割合がそれなりに大きいというのが実態です。

とはいえ、今期に受注した案件が全て来期の売上にならないわけではありません。今期中に計上する部分もありますし、小さい案件であれば1年以内に竣工引渡しが完了して、全額を今期中に売上計上することもあります。

Q. 受注高・受注残高が増加している一方で、売上高が伸びていない要因は何ですか。

A. 工事の進捗のタイミングの違いです。本件について、1Qの決算説明会でも少し細かく説明させていただきましたので動画をご参照いただけますと幸いです。

Q. 開発案件では、バランスシートを使い、土地を一時的に保有するということになるのですが、土地取得時に売却のめどは立っているのでしょうか。開発在庫の残高が大きめにありますが、開発はしたものの売却のめどが立っていない不良在庫になっているものはないのでしょうか。

A. 不良在庫というものはありません。当社の典型的な土地仕入れから販売までのサイクルを申し上げますと、比較的小さい土地、数億円規模の土地を購入して上物を建てて、大体1年以内に竣工させ、リーシングして満室にして販売するというサイクルです。典型的なサイズの案件は、大体1年ぐらいで在庫から売却に至ります。

土地取得時に売却のめどが立っているわけではありません。土地を購入し、上物を建てている段階でリーシングを開始し、その時点で売却先の検討を始めるというプロセスです。ただ、過去の実績から見ても、開発案件は竣工後6ヶ月以内で売却できることが多く、そういった実績があるからこそ、金融機関も当社に対して銀行融資という形で資金提供していただけるのだと認識しています。

Q. 売上を見てみると、四半期ごとの売上の偏りが大きいように感じます。季節性などはあるのでしょうか。単に開発案件の売上計上のタイミングによる偏りなのでしょうか。

A. ご指摘の通り、開発案件の売上計上のタイミングによる偏りが非常に大きいです。ただ、不動産開発を手掛ける会社だからといって、期ズレがあって売上がブレても良いとは全く思っておらず、業績の安定化には真剣に取り組んでいます。

現時点では第1四半期末の在庫が7件しかない状況なので、件数が少ないと偏りが出やすい側面があります。しっかりと件数を積み上げて、常に在庫が10件ぐらいあり、四半期に3件ぐらい仕入れて3件ぐらい売却するということを、人員を増やして仕入れと販売の両方に注力すれば、業績の安定化は一定程度図れるのではないかと考えており、そこに取り組んでいるところです。

Q. 第1四半期の決算説明で、問合数がやや低調だったようですが、その理由はどのようなものでしょうか。改善策や現状でのリカバリー状況を教えてください。

A. 前年同期比で見ると低調に見えるのですが、実は社内予算に対しては想定通りで、決算説明資料でも中計の進捗は「オントラック」と説明させていただいています。ただ、昨年の第4四半期は営業チームが問い合わせ獲得に注力しすぎた結果、提案数があまり伸びなかったのです。

そこで現場の責任者とも議論し、問い合わせを獲得すること自体が目的ではなく、提案に結びつけ、提案から受注に結びつけることが一番大事で、問合せをより広く、面で獲得することが重要だという方針を明確にしました。第1四半期からは、問合数を何でもかんでも増やすのではなく、提案につながるような営業活動をするよう意識付けを行い、実際に提案数は第1四半期で増加し、受注件数も出ましたので、結果としてはまずまず、やり方としても正しい方向に向かっていると評価しています。

中計では今後3年間で問い合わせ数を大幅に増やす計画ですが、そこは金融機関チャネルとオフラインの営業活動に加え、ウェブマーケティングの戦略をちょうど策定しているところです。他社の土地活用サイトの活用と、自社サイトのSEO対策などを行い、Google検索等で当社のフィル・パークやプレミアムガレージハウスのサイトに直接流入してくるような施策も一定の予算を投じて実施する予定です。

自社サイトを磨き上げることで直接流入が増えれば、獲得コストが非常に低くなるというメリットがあります。一方で、他社の土地活用サイトは一定の流入は見込めますが、プラットフォーマー手数料がかかるデメリットもあります。両方のプラットフォームを活用しながら、ウェブ全体で金融機関チャネルに加えて面をとって案件を獲得していく方針です。また、オフラインのチャネルよりウェブの方が一般的に営業コストが低いので、より効率的にお客様への提案機会を得られるよう注力していきたいと思います。

Q. 今期の採用状況と計画を教えてください。再中計を達成するためには20名程度の増員が必要だと思われますが、手応えはいかがでしょうか。

A. 中計の最終年度には130名体制を目指していますが、今年何名、来年何名といった具体的な採用計画は開示していません。ただ、おっしゃる通り20名程度の増員は必要だと認識しています。また、採用した人材だけでなく、今いるメンバーが定着し、高いコミットメントを持って仕事に取り組んでもらうことも重要なので、その両輪が必要だと考えています。

採用の手応えという点では、第1四半期は人事部の体制が十分に整っていなかったこともあり、少し苦戦したところはありました。しかし、ようやく人事部としての体制が整い、採用プロセスの仕組み化なども整備されてきたので、今は採用が計画通りに進むようになってきたという手応えを感じています。

Q. フィル・パークの入居テナントの検討の際に、徹底的に調査を行うとのことでしたが、具体的にはどのような方法で調査されているのでしょうか。

A. 様々な調査を行っていますが、一番大事なのは現地を見ることです。営業担当者が足を使って、一度だけでなく朝や夜、平日や週末など、何度も現地に足を運んで調査することが重要だと考えています。

その他には、商圏調査、周辺の商圏や競合テナントの調査、どのようなテナントがあるのか、街の人口動態などを調べて、どのようなニーズがあるのかという点も調査しています。他にも様々な調査を行っていますが、一例としてはそのようなものがあります。

Q. 開発案件の売上計上のタイミングで業績が大きくブレそうですが、その点で業績予想は上振れする可能性もあるのでしょうか。

A. 今後の売上のパイプラインとしては、現時点で積み上がっている受注残高と開発プロジェクト残高、この2つの金額を見ていただくと、今後の売上の総額が見えてくると思います。そこをご覧いただきながら、どの程度ブレそうかをご判断いただければと思います。

前の質問と少し重複するところがありますが、中計では開発販売と請負受注をバランス良く伸ばし、開発販売の件数を積み増すことで売上のブレを平準化していく方針ですので、その取り組みにご注目いただければと思います。

Q. 建築コストが上昇している中で、わざわざコストをかけて上物を建てテナントを誘致する必要性はあるのでしょうか。建築コストが上がっているのに、営業利益率が改善していく事情が見えないのですが、どのようにお考えでしょうか。

A. 現在の営業利益率は4%程度で、中計の目標営業利益率は8%です。建築コストが上がっているのに営業利益率が上がるというのは、一見すると矛盾しているように見えるかもしれません。

ざっくりと申し上げると、答えはシンプルで、これまでご説明してきたような様々な取り組みを進めているからです。デジタル投資を行い、先行費用を使って人員を増強しようとしています。現時点では固定費が少し膨らんでいる状態で、事業拡大に向けた投資が先行している状況であり、それが短期的には売上増加に繋がっていません。

損益分岐点が比較的高い状況にあるので、増えた固定費を売上増加という形で回収できれば、固定費はその分吸収できるわけです。つまり、事業規模を拡大することで自然と損益分岐点を超え、営業利益率が上がっていくというタイムラグがあるということです。

Q. 都心に住んでいると、ガレージ付き物件の需要は早くから感じています。プレミアムガレージハウスには、今後も注目していきたいと思います。(意見)

A. (意見への回答はありません)

Q. 請負受注の大型化により引渡しまでの期間が長期化していますが、小型案件をこまめに受注するやり方もあるかと思います。意図的に大型案件を取っているのでしょうか。それとも、小型案件が減少しているのでしょうか。

A. 当社では特に大型案件を意図的に取っているわけではありません。当社のパーパス「まちのスキマを創造で満たす」を体現するために、ニーズがあるところには案件の大小にかかわらず、しっかりとお客様にソリューションを提供し、課題解決につなげるという哲学でビジネスを行っています。

実際に中計の重要KPIも、受注高ではなく受注件数で目標を立てています。受注高は参考値として開示しているだけです。そういった点からも、大型・小型にこだわらず、社会課題の解決につながるビジネスを行っていく方針であることが分かると思います。

とはいえ、ビジネスはビジネスですので、しっかりと利益を上げ、定量目標も達成できるよう取り組んでいます。株主価値の向上にはしっかりと努めてまいります。

Q. 中期経営計画を拝見しました。今までの計画とは極めて違い、現実的な計画で実現性が高いと思いました。社員のモチベーション向上が何より大事だと思います。これまで無配だったのが、2023年11月期から配当を実施する方針で、財務基盤もしっかりしているので、ぜひとも累積配当をしてほしいと思います。金子社長が先頭に立って、従業員・株主のために業績向上を目指してください。期待しています。(応援のメッセージ)

A. ご意見ありがとうございます。

投資家の皆様へ

本日は遅い時間にもかかわらず、ご参加いただき、ありがとうございました。当社は今ご説明したように、経営改革実施中であり、日々、経営陣だけでなく社員一同、一生懸命頑張っているところです。

当社のPVV(パーパス・ミッション・バリュー)への社員の共感度も非常に高いので、ベクトルを合わせてみんなで邁進すれば、この中計の目標も達成できると信じながら取り組んでいるところです。皆様にもぜひ応援していただければ幸いです。本日はどうもありがとうございました。