「とくし丸」年間GMVが100億円を突破。高齢社会ではECよりも移動スーパー?

食品通販「オイシックス・ラ・大地」が2020年3月期決算を発表し、「とくし丸」の流通総額(GMV)が開示されていました。

とくし丸の年間GMVがついに100億円を突破

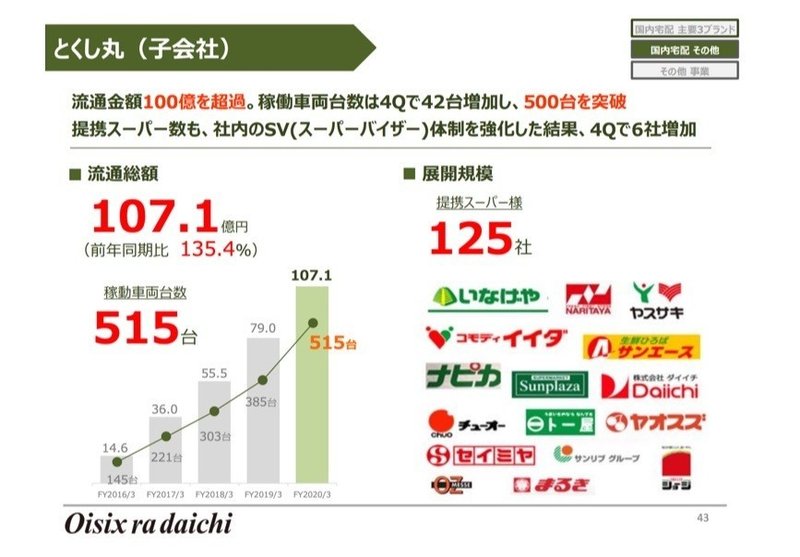

とくし丸の流通総額は年間107.1億円(前年比+35.4%)、移動スーパー稼働車両台数は515台(+33.8%)に増加。直近4年間のCAGR(年平均成長率)は64.6%と、急速に拡大しています。顧客数は7万人ほど。

とくし丸が生まれた背景

前述の通り、とくし丸はトラックで生鮮食品などを販売する"移動スーパー"です。タウン情報誌を刊行していた住友達也氏が2012年に創業しました。

(とくし丸 HP)

サービス名の通り徳島県でサービスを開始し、地域のスーパーマーケットと提携して住友氏が自ら商品を販売。稼働台数と提携スーパー、営業エリアを着々と拡大し、2016年にオイシックスの連結子会社となりました。(買収価額は非公表)

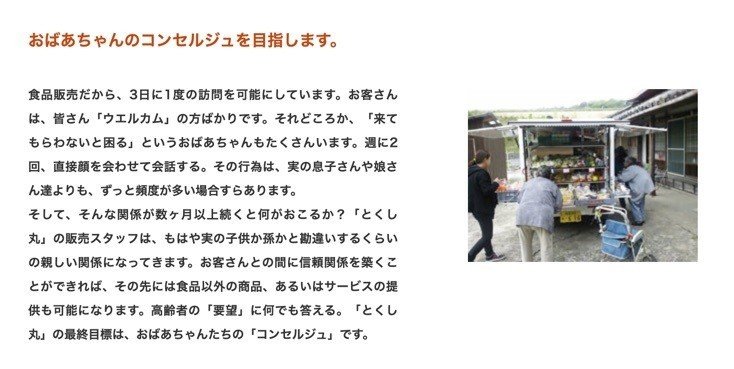

とくし丸が打ち出しているのが、「究極のセレクトショップ」「おばあちゃんのコンセルジュ」というコンセプトです。

農林中金総合研究所のレポートによると、日本では人口減少や少子高齢化などを背景に流通機能や交通網が弱体化。高齢者を中心に食料品などの日常的な買い物が困難な状況にある「買い物弱者」は全国に825万人もいるといいます。

住友氏は市場ヒアリング調査を重ね、「買い物弱者」が抱える課題の大きさに直面しました。中には5,000円ものタクシー代を払って、スーパーまで買い物に行くというお婆さんもいたそう。

買い物難民対策を考える中で行き着いた結論が「移動スーパー」というアイディアです。

(とくし丸って?)

とくし丸は地域スーパーから約400品目(1,200〜1,500点)を仕入れ、3日に1度のペースで訪問販売する地域密着スタイルが大きな特徴です。対面だからこそ生まれるコミュニティ機能もあり、人気が拡大。開業して数ヶ月で「日販6万円」という最低ラインを達成しました。

とくし丸の「+10円ルール」に基づく"四方よし"の事業モデル

とくし丸事業は順調に動き始めましたが、得られる利益はごくわずか。商品供給(スーパー)、販売(トラック運転手)、プロデューサー(とくし丸)、そしてお客様全てのステークホルダーの負担を最小限に抑えるため、とくし丸は「+10円ルール」という考え方を生み出しました。

1商品につき「+10円」を負担していただく。50円の商品なら60円。300円なら310円。800円のものは810円の値付けをさせていただく。店頭価格にプラス10円することで生じる利益を、販売パートナーと「とくし丸」に還元していただく仕組みです。

とくし丸の商品は通常価格+10円が上乗せされています。利用者1人あたりの平均購入点数を5~10点とすると、1回の購入で手数料50~100円が発生する計算。往復のバス代等を考えれば安いものといえそうです。

農中総研のレポートによると、スーパー業界の2019年の平均粗利益率が青果23%、総菜36%。+10円により1商品単価で4%程度の粗利改善になります。

トラックあたりの商品販売点数は1日200~400点だそうで、日販2,000〜4,000円の利益が上乗せされることになります。1か月に25日稼働すれば月間10万円、年間で100万円前後のインパクト。

買い物客に少しの負担をお願いし、販売パートナーと地域スーパーに利益が行き渡るような仕組みの上でとくし丸の事業は成り立っています。

"四方良し"の事業モデルは図解すると以下ような感じ。

(農林中金総合研究所「買い物弱者へのラストワンマイルを担う移動スーパー〜 「四方良し」で躍進するとくし丸 〜」)

地域スーパーは販売パートナーと販売代行契約を結び、商品販売を依頼。販売パートナーは移動スーパー用トラック(約350万円)を購入し、スーパーから商品を仕入れて対面販売を実施します。そして、商品の粗利30%のうち17%が販売パートナー、13%が「地域スーパー」の取り分となります。

トラックあたり平均日販は10万円程度で、ガソリン代等の経費を控除した月手取り額は36万円程度になる計算です。(月25日稼働の場合)

(参考:販売パートナーの収支イメージ)

プロデューサーであるとくし丸本部は、地域スーパーと提携して移動スーパー運営のノウハウを提供し、契約料を受け取ることで収益化しています。契約料は1台につき50万円、毎月のロイヤリティは1台につき定額3万円とのこと。

プラットフォームはあくまで商品を有する地域スーパーとなっており、顧客接点を拡大してくれる販売パートナー、商品を購入するお客様を軸にビジネスが構築されています。地域スーパーと販売パートナーは売上が拡大すれば拡大するほど利益が増加するという、まさに"四方良し"の事業モデルです。

とくし丸事業はついに全都道府県へ。高齢社会のインフラになるか

とくし丸は2020年5月、沖縄県に進出しました。

事業開始から約8年で、ついに全都道府県への進出を果たしました。4月にはイトーヨーカドーと提携し、「ビジネスモデルが地方から都市部まで通用することが証明された」(住友氏)といえます。

買い物弱者の市場は今後20年間拡大が続き、とくし丸は現在の約9倍となる4,500台まで拡大可能と試算。GMVは単純計算で1,000億円規模を見据えていることになります。

ここで、買い物難民対策で鍵を握る食品ECについても軽くチェックしてみます。

EC大国・中国では急速に普及している模様。

中国の生鮮食品EC市場規模https://t.co/Pw3hHliJcw

— Kohei Ando (@ando_kohei) May 14, 2020

2018年時点で1,848億元(約2.8兆円) 前年比+41.2%

2021年には4,950億元(約7.4兆円)と3年で2.7倍に拡大する見込み

日本の食品EC市場は飲料や酒も含めて1.6兆円、YoY+8.6%

EC化率2.64%と最も低い分野https://t.co/ZkXGe5W9au pic.twitter.com/zcG4VLaWes

iResearchの推計では、中国の生鮮EC市場は2021年に4,950億元(約7.4兆円)まで拡大するとのこと。2018年から3年で2.7倍となる見通しです。

中国の生鮮EC「MissFresh」が資金調達

— Kohei Ando (@ando_kohei) May 21, 2020

評価額30億ドル

先日の「Dingdong Maicai」に続いて生鮮ECが調達

MissFreshはMAU1,000万人超、国内シェア6割を握る

2018年にはゴールドマン・サックスも投資

36氪独家 | 每日优鲜完成新一轮融资,投前估值超过30亿美元https://t.co/q7MOCdU43N

最近ではDingdong Maiciaiや業界1位のMissFresh等が相次いで巨額の資金調達を実施しています。

イギリスでも「Ocado」等のネットスーパーが普及しており、昨今の情勢もあって利用が急拡大しています。

一方、日本の食品EC市場はどうでしょうか。

(平成 30 年度我が国におけるデータ駆動型社会に係る基盤整備(電子商取引に関する市場調査))

マクロで見ると、日本の食品EC市場は飲料や酒も含めて1.6兆円ほど(YoY+8.6%)。EC化率2.64%と最も低い分野です。

個別企業の状況についてはほとんど開示がなく把握しづらいのですが、小売大手セブン&アイのデータが確認できました。

(セブンアンドアイホールディングス 2020年2月期 決算補足資料)

セブン&アイHDのEC売上がちょうど年間1,000億円ほど。イトーヨーカドーのネットスーパー売上は400億円、セブンミールは250億円前後ですが、いずれも伸び悩んでいるようです。

イオンは2019年11月に上述の「Ocado」と提携し、2030年までにネットスーパー売上6,000億円を目指して動き始めました。

ただ、現時点でイオンはシステム構築を開始した段階です。買い物弱者が多い過疎地域も含めての物流網を行き渡らせるまでには少し時間がかかりそうだな、という所感です。

つらつらと思いつきで書き連ねてしまいましたが、現時点で食品ECが普及しておらず高齢化や地域過疎といった問題を抱える日本では、とくし丸のような移動スーパーがインフラとなっていくのかもしれないなと思いました。

この記事が気に入ったらサポートをしてみませんか?