第3章 米国の半導体製造及び貿易をめぐる政策転換

本稿において、米国は、ウイグル強制労働防止法 (2021年12月成立) に従って、新疆ウイグル自治区で強制労働によって全体的又は部分的に作られた製品を輸入しないように、2022 年 6 月 21 日以降、米国税関が、同法の適用対象となる貨物を留置、除外又は差押、没収すること (第1章)、また同法が主対象としている中国製の結晶シリコン太陽光発電(CSPV)用の電池及びパネルに賦課されているダンピング防止税及び相殺関税措置を回避するために中国製の部品やコンポーネントを使用してカンボジア、マレーシア、タイ、ベトナムで製品化され、米国に迂回輸入されているとの申立てを受けて開始した調査で「クロの仮決定」が出されたにもかかわらず、バイデン大統領が輸入を許可するに至ったこと (第2章第6節) を取り上げました。このように、米国行政府は、対中国追加関税措置のような品目横断的な輸入制限措置 (次回に詳細を掲載予定) を維持しつつ、異なる観点からの重畳的な個別制裁措置を中国製品に対して課しているものの、経済界の実需に配慮して、必ずしも原理原則だけで輸入を完全に止めてしまうことはしない実態が明らかになっています。

こうした制裁措置が肩透かしになってしまうところに米国の現状と将来が見えてきます。すなわち、中国製部材を調達せずに最終製品の製造を完結するためには、サプライチェーンにおける中国依存から脱却することが必須となり、これを実現するためには米国内及び米国の同盟国・パートナー国での製造代替による基幹部品製造拠点の分散化が必然的に導かれます。特に喫緊の課題として、ハイテク産業の最重要基幹部品である半導体の製造における米国の対世界シェアを高める必要性から、米国への投資促進、製造力増強のための財政支援措置を含む諸施策を次々と打ち出しています。本稿では米国の半導体に関する米国の支援措置について米国議会調査局レポートを中心に追ってみます (引用している文書の翻訳は、筆者による仮訳です)。

第1節 米国半導体製造の推移

「よくある質問 :2022年CHIPS法の規定と実施」[i]は、米国の半導体製造の推移を以下のようにまとめています。

半導体は、現代のほぼすべての産業及び国家安全保障活動の基礎であり、人工知能、自律システム、量子コンピューティングなど、他の新興技術の不可欠な構成要素でもある、他に類を見ない重要な技術。

連邦政府と米国企業は1960年代から1970年代にかけて半導体開発のパイオニアであり、米国は半導体製造において世界をリード。その後、さまざまな要因によって半導体製造は東アジアに集中。これらの要因には、他国の半導体製造施設の建設・運営に補助金を拠出、海外での低い運営コスト、自社製造していた半導体設計会社によるアウトソーシングへの転換、地域のエレクトロニクス・ビジネス・クラスターに物理的に近接などが含まれる。

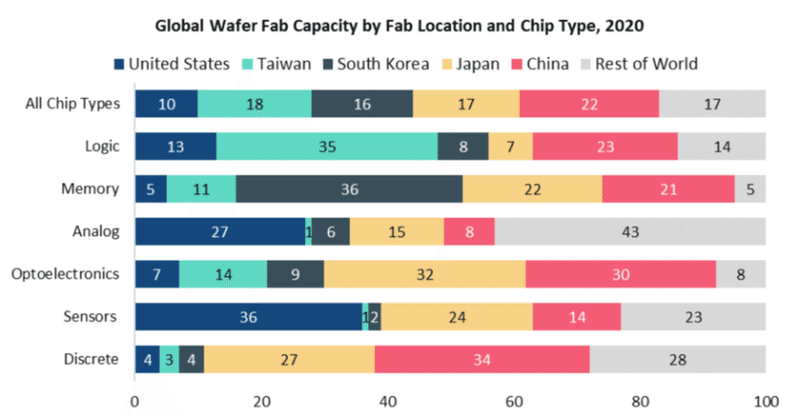

世界の半導体製造能力における米国のシェアは、1990年の約36%から2020年には約10%まで低下。政策立案者は、経済的及び国家安全保障上の理由から、この傾向の潜在的な影響について懸念を強め、貿易紛争、自然災害、又は武力紛争による東アジアの製造及び出荷の潜在的な中断に起因する半導体の十分な供給を確保することに関連するリスクを指摘。東アジアにおける半導体生産への米国の過度の依存とその中断に対する脆弱性が懸念される。

製造施設の位置及び半導体の種別による半導体ウエハー製造能力比較表

(出典:米国議会調査局、“Frequently Asked Questions: CHIPS Act of 2022 Provisions and Implementation”、 SEMIのWorld Fab Forecast, November 2020から作成)

第2節 議会調査局による中国への評価

「半導体及びCHIPS法:グローバルな背景」[ii]において、議会調査局は中国の半導体製造に係る政策を分析し評価しているので、そのいくつかを紹介します。

中国の国家主導の取り組みの範囲と規模は、関係する国家資金の額、半導体バリューチェーン全体の全セグメントを主導するという中国政府が公言する野心、米国その他の外国の能力の標的化などを考慮すると、前例のないもの。米国当局は、これらの慣行の多くが現行のグローバルな貿易ルールに違反、回避、或いはその他の形で挑戦していると評価。米国行政府は、中国の国家主導の半導体政策が、米国その他の外国の半導体企業に対し、重要な技術、知的財産、人材、R&Dを中国に移転させ、それによって中国の半導体産業の競争力を高めるよう圧力をかけ、或いは促すとの方法について懸念を表明。

「Made in China 2025産業戦略」の一環として、2030年までに半導体の国内生産(外国企業による中国での生産を含む)を拡大(国内需要の80%)。半導体市場調査会社IC Insightsは、2020年の中国半導体市場のうち中国産集積回路が占める割合は約16%、金額で1,433億ドルに達すると推定[iii]。

2020年8月以降、中国政府は半導体産業とソフトウェア産業の発展を後押しするため、いくつかの新たな政策措置を発表。中国の新政策は、台湾、香港、マカオの企業を含む米国や外国の半導体企業が、特定の技術、知的財産、人材、研究開発を中国の法律その他の管理下で登録された中国国内の別会社に移転することを奨励[iv]。

中国に本社を置く半導体企業は大きな進歩を遂げたが、依然として外国の技術、専門知識、グローバル市場に依存。中国の国内半導体生産は、2021年には中国の1865億ドルの市場需要の16.7%を満たした。中国の外国技術への依存は、米国その他の外国産業との結びつきが中国の能力を高めていることを浮き彫りにしている。中国は、半導体分野での地位をさらに高めるため、合弁事業や外国企業の買収に注目。半導体関連の専門知識を持つ米国の大手テクノロジー企業は、中国の国家半導体計画に関連する中国の国営企業と提携したり、投資したりしている[v]。

ここから先は

実務者向け原産地規則講座

我が国との二国間貿易のみならず、第三国間のFTAの活用を視野に入れた日・米・欧・アジア太平洋地域の原産地規則について、EPA、FTA、GS…

この記事が気に入ったらサポートをしてみませんか?