最高裁判決が言い渡される、自動車メーカーの税務訴訟について②

1. はじめに

この記事は、日本の著名な自動車メーカーに対し、課税庁が、外国子会社合算税制(タックスヘイブン対策税制)を適用して巨額の課税処分をした事件に関するもので、前回の記事の続きになります。

前回の記事は以下をご参照ください。

前回の記事でご紹介したとおり、本件については6月13日(木)に最高裁の弁論が予定されています。そこで、この記事では、本件の概要と高裁判決の内容をご紹介します。

(噛み砕いて説明したつもりですが、事案も争点も難解で、前提となる税制の説明も端折っているので、理解が難しい部分があるかもしれません・・・。)

2. 事件の概要

本件で争われているのは、日本の自動車メーカーの海外子会社(いわゆるキャプティブ保険会社)に関し、外国子会社合算税制が適用されるか否かです。

具体的には、同税制の適用により、自動車メーカーが、その海外子会社の所得を自らの所得に合算して申告納税しなければならないか否かが争われています。

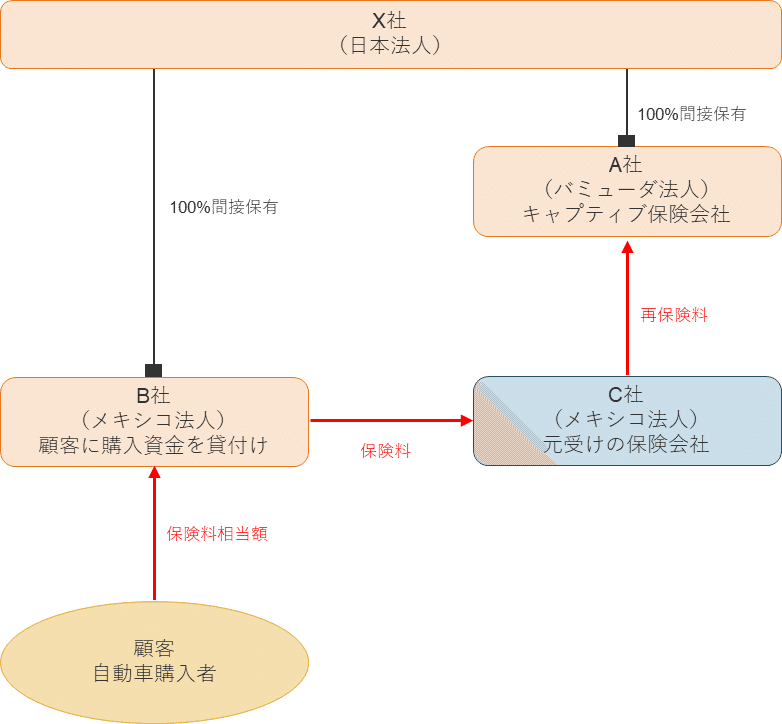

事実関係ですが、やや複雑なので、まずは以下の図をご欄ください(最高裁HPに掲載されている図を参考にしています。)。

「X社」が自動車メーカーで、「A社」が問題となっている海外子会社です。

X社の子会社でメキシコ法人のB社は、X社ブランドの車を割賦で購入することを希望する顧客に対し、その購入資金を貸し付けていましたが、貸付金の保全を図るため、日本でいう「団信」のような生命保険への加入を顧客に義務付けていました。

その生命保険はグループ外の保険会社であるC社が提供していたのですが、問題のA社が、キャプティブ保険会社として、C社との間で再保険契約を締結しており、その再保険契約に基づき、C社から、生命保険のリスクの大半(70%)を引き受けるとともに、再保険料を得ていました。

以上の事実関係を前提に、課税当局は、A社は、外国子会社合算税制の適用を免れるための「適用除外基準」のうち、「非関連者基準」を満たさないとして、A社の所得は同税制の適用によりX社の所得に合算される、として、X社に対して課税処分を行いました。

3. 本件の争点―「非関連者基準」

本件では事実関係は争われておらず、もっぱら法令解釈が争点となっています。具体的には、A社が、外国子会社合算税制の適用を免れるために必要な「非関連者基準」を満たしているか否かが本件の実質的な争点です。

A社に適用される「非関連者基準」は、その会社の保険料収入の過半(50%超)がグループ外からの収入である場合に満たされるというものでした。要は、グループ内取引よりもグループ外の第三者との取引のほうが大きいのであれば、まともな会社だから合算を免除してあげるよ、ということです。

もしこのルールがそのまま適用されるのであれば、A社は、C社からの再保険料を「グループ外からの収入」と取り扱って判定を行うことになり、非関連者基準は満たされていたと考えられます。

ところが、このルールには特例があり、今回のように再保険料の場合には、グループ外からの収入であるというだけではダメで、それが「関連者以外の者が有する資産又は関連者以外の者が負う損害賠償責任を保険の目的とする保険に係る収入保険料」(以下「本件括弧書き」といいます。)である場合に限り、グループ外からの収入として取り扱うことができるとされていました(平成28年政令第159号による改正前の租税特別措置法施行令39条の17第8項5号)。

要するに、再保険の場合は、誰からの収入かだけでなく、保険の内容を見て非関連者基準を判定する必要があるということです。

なお、地裁判決の認定事実を前提に私の方で計算したところ、A社がC社から得る収入保険料が本件括弧書きに当たる場合は、グループ外からの収入が50.3%となり、非関連者基準を満たすのに対し、本件括弧書きに当たらない場合は、グループ外からの収入が48.2%となり、非関連者基準を満たさない、という関係にありました。

4. 高裁判決の内容

東京高裁は、以下のとおり判示してA社は非関連者基準を満たすと判断し、国を勝たせた地裁判決を取り消し、X社の請求を認め、課税処分を取り消す旨の判決を言い渡しました(東京高判令和4年9月14日)。

「本件括弧書きは、(中略)保険業に係る非関連者基準については、特定外国子会社等とその関連者との取引が再保険の形で非関連者が介在する場合の取扱いが不明確であるとの指摘があったことから、特定外国子会社等の総保険料収入に占める非関連者からの保険料収入が過半か否かを判定する際に、保険契約によって担保される保険危険の過半が非関連者の財産等に係るものか否かという判断基準を明示することにより、その所在する国又は地域で行うことにつき経済合理性が認められない事業活動について外国子会社合算税制の潜脱を防止するという趣旨によるものと解される。そして、このような趣旨は、損害保険に限らず広く保険一般に妥当するというべきであるから、本件括弧書きにいう『資産』や『損害賠償責任』は、単なる例示にすぎないと解される。

そうすると、本件括弧書きにいう『関連者以外の者が有する資産…を保険の目的とする保険』とは、非関連者の資産等に対する保険危険を担保する保険をいうものと解するのが相当である。」

「これを本件についてみると、(中略)本件元受保険契約においては、本件各顧客の死亡等を保険事故事由とする旨定められている上、B社が本件各顧客から保険料相当額の金銭を徴収してC社に支払うこととされているから、保険料の実質的負担者は本件各顧客である。そうすると、本件元受保険契約は、本件各顧客がその生命、身体等に係る保険危険を担保することの対価として保険料を支払い、本件各顧客の死亡等の事由が発生した場合に保険金が支払われる仕組みとなっているのであるから、本件元受保険契約は、本件各顧客の生命、身体等に対する保険危険を担保する保険であるというべきである。」

「したがって、(中略)本件再保険契約に係る収入保険料は、本件括弧書き(中略)に当たると解するのが相当である。」

5. 高裁判決の若干の解説

手抜きで恐縮ですが、ここからは、私が過去に執筆してジュリストの「租税判例速報」に掲載いただいた内容を、そのまま貼り付けます(ただし、一点だけ注記を入れています。)。

外国子会社合算税制とは、軽課税国に所在する外国子会社(特定外国子会社等)の所得を日本の株主の所得に合算する税制である。本件では、特定外国子会社等であるA社が同税制の適用除外要件のうち非関連者基準を満たしているかが争われた。A社に適用される保険業に係る非関連者基準は前記事実のとおりであり、本件ではA社がC社から得る再保険の収入保険料が本件括弧書きに当たるかが争点となり、その前提として、本件括弧書きの解釈、特に「保険の目的」の解釈が争われた(なお、本件括弧書きは現在も維持されているため、現行法下でも同様の問題がある。)。

本件はキャプティブの実務への影響のみならず、租税法規の解釈という観点からも注目すべき事件である。報道によれば、敗訴した国が最高裁に上告受理申立てをしたとのことであり、最高裁が判断を示すかどうかも含めて引き続き注視に値する。【注:掲載当時はまだ最高裁が上告受理をしていませんでした。】

本件括弧書きの「保険の目的」について、X社は「保険事故発生の客体」のことであり、その判断は保険事故等の内容、被保険者や保険料の負担者に着目して行うべきであり、保険金の支払先、保険契約者、保険加入の経済的動機や背景等の事情は無関係であると主張した。その理由としてX社は、本件括弧書きの「保険の目的」は、損害保険のうち物保険については旧商法上の「保険ノ目的」の借用概念であるからこれと同一の意味(保険事故発生の客体)に解すべきであり、その他の保険との関係でも当該解釈を援用すべきことなどを挙げる。X社は上記解釈を前提に、本件元引受保険契約は本件各顧客の生命又は身体を保険の目的とする保険であるから、本件括弧書きに当たると主張した。

これに対し、国(被告・被控訴人)は、「保険の目的」とは、経済需要を生じさせる保険事故が生じた際に保険契約に基づき保険金の支払を受けることにより保障、填補を得ようとする対象のことであり、その判断は個別の保険契約の契約条項等の内容に応じて行うべきであると主張した。その理由として国は、保険契約によって担保される保険危険が非関連者の財産等に係るものか否かが非関連者基準の判断基準とされていること等に照らせば、再保険に係る収入保険料が非関連者の財産等に係る保険危険を担保することに対する対価と同視し得るか否かという見地から検討すべきであることを挙げている。国は上記解釈を前提に、本件元引受保険契約はB社が本件各顧客に対して有する貸付債権を保険の目的とする保険であるから、本件括弧書きに当たらないと主張した。

本判決は、国の主張を採用した一審判決を取り消してX社の請求を認容したが、その理由付けは説得的とは言い難い。

本判決は、本件括弧書きは「非関連者の資産等に対する保険危険を担保する保険」に係る収入保険料を意味すると解しているが、その理由である「本件括弧書きの『資産』や『損害賠償責任』は単なる例示である」旨の判示は、これらを限定列挙した本件括弧書きの文言から導くことは困難であり、立法資料等による具体的な裏付けも欠いている。

また、国の主張は、本判決の「非関連者の資産等に対する保険危険を担保する保険」という判断枠組みを正面から否定するというよりも、これを実質的に判断する趣旨と理解できるところ、本判決はX社の主張に沿って、ある種形式的に判断している。この点について、本判決は、国の主張する解釈は「保険の目的」という文言から導くことは困難であり、また判断基準が不明確であるとして排斥しているが、いずれも理由付けとして十分とはいえないように思われる。

X社も認めるように本件括弧書きの「保険の目的」と旧商法の「保険ノ目的」が完全に一対一で対応していないのであれば、「保険の目的」は租税法固有の解釈問題となるものと考えられる。この場合、租税法の解釈は原則として文理解釈によるべきと解されているが、本件では「保険の目的」の意味がその文言自体から一義的に明らかとは言い難いため、規定の趣旨目的等をも考慮して解釈されると考えられる。このように考えると、(僅かの差で課税を受けるX社にとっては酷であるが)法の解釈適用としては国及び一審判決に分があるように思われる。

6. 終わりに

本件は事実関係も争点も難解で、どのぐらいの方がご関心をもってここまでお読みいただけたのか不安ですが、お読みいただいた方は誠にありがとうございました。

最高裁判決が出た後には、何らかの形でまたコメントしたいと思います。

この記事が気に入ったらサポートをしてみませんか?