税法と経済学③:所得税法の「所得」とは?(後編)

拙著『日本一たのしい税金の授業』(日本実業出版社)は「税金知識ゼロからの1冊目。」として、おススメの1冊です。そして、この「税法と経済学」シリーズは「2冊目選びの前段階」としてnote化してみました。

シリーズものなので、前回「税法と経済学②:所得税法の「所得」とは?(前編)」を未だご覧になられていない方は、こちらからご覧いただければ幸いです。

さまざまな税金の本を読んでいて「こうすれば税金をおさえることができます!」や「実は課税されますので要注意です!」等々、いろんなケースが出てきて何となくモヤっとしている方も多いのではないでしょうか。

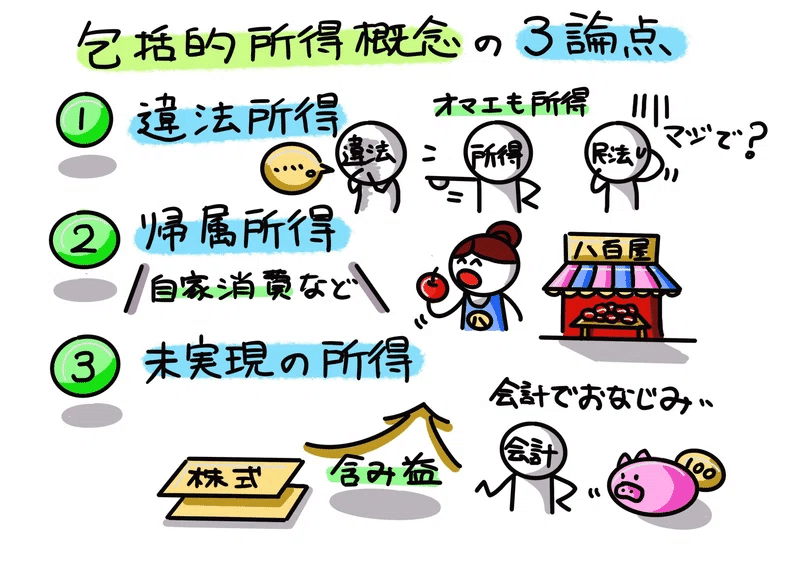

事実、日本の税法は複雑なので「勘所をスパッと解説」するのは難しいと考えています。他方で所得概念概念をめぐる法学上の論点(3点)を整理することで、今後、税金知識をインプットする際の土台になるのでは・・・とも考え、このnoteでご紹介します。

1.違法所得の論点

日本の最高裁の判決(利息制限法違反利息事件)でも、利息制限法違反の超過利息(違法所得)について所得にあたると判示されていますし、課税実務においても、所得税法36条1項の「収入金額とすべき金額」または「総収入金額に参入すべき金額」は、その収入の基因となった行為が適法であるかどうかを問わないという所得税基本通達36-1の取り扱いがされています。

他方、違法所得に所得税を課すことについて反対の考え方もあります。犯罪行為を助長する考え方はすべきでないとの考えもあります。私法(民法)上の法律関係を重視する考えで、一つの理屈にもなります。しかし日本の所得税法では、違法所得は所得にあたらない(違法所得には所得税を課さない)との規定はありません。

この点からも、理論的な所得にあたり、非課税所得に該当しない以上、所得にあたるのが筋ですし、所得を得た理由や原因を問わない「包括的所得概念」とも整合的です(下図②参照)。

・中里実『租税法概説 第4版』有斐閣、132ページ

・木山泰嗣『教養としての「所得税法」入門』日本実業出版社、119ページ

2.帰属所得の論点

帰属所得とは、自己の財産や労働から得られる利益のことで、市場を経ない所得ともいわれることがあります。具体的には自家消費などあります。

帰属所得は、所得税法36条1項の「収入」にならないため、原則として課税されませんが、例外的に、たな卸資産の自家消費については時価相当額を総収入金額に参入しなければなりません(所得税法39条)。農作物の自家消費も収穫時に所得が実現したものとして課税されます(所得税法41条、同法施行令88条)。

・中里実『租税法概説 第4版』有斐閣、133ページ

・木山泰嗣『教養としての「所得税法」入門』日本実業出版社、122ページ

3.未実現の所得の論点

未実現所得につきまして、譲渡所得(所得税法33条)に関係するもので、資産の含み益(キャピタル・ゲイン)をどうとらえるかという論点です。

譲渡所得だけで非常に分量のある論点なので、当noteでは説明を割愛しますが、含み益が生じたに過ぎない場合の所得(未実現所得)は、所得であるけれど、未だ実現していないため、譲渡所得として課税しないのです。

4.次回予告と参考文献

以上、所得税法の「所得」概念について歴史的沿革を説明を「前編」で行い、今回「後半」で所得概念をめぐる法学上の論点を紹介し、所得概念をより立体的に理解できるように「思考の試行錯誤」をしてきました。

所得概念は以上で、次回以降は「課税単位」を説明していく予定です。とはいえ、「課税単位」も「所得概念」同様、歴史的な変遷を振り返った上で、じっくり解説していこうと考えています。

<以上となります。最後まで読んで頂き、ありがとうございました。>