ATR(Average True Range、平均真の範囲)

ATR(Average True Range、平均真の範囲)は、金融市場でのボラティリティを測定するための指標です。この指標は、特にトレンドフォローやリスク管理の戦略において役立ちます。以下はATRについての説明です。

ATR(平均真の範囲)の概要

定義:

ATRは、特定の期間内の価格変動の範囲を平均化したもので、J. Welles Wilder Jr.が1978年に提案しました。この指標は、価格の変動性(ボラティリティ)を測定するために使用されます。

計算方法:

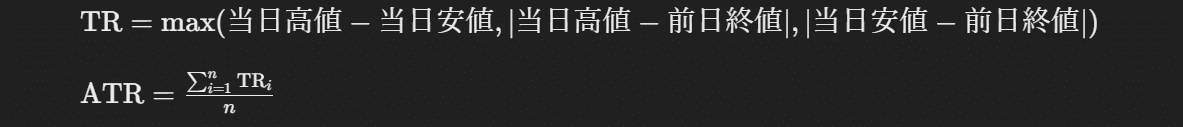

ATRは、以下の3つの値のうち最も大きい値を「真の範囲(True Range)」とし、その平均を取ることで算出されます。

当日の高値と安値の差

当日の高値と前日の終値の差の絶対値

当日の安値と前日の終値の差の絶対値

これらの値の中で最大のものがその日の真の範囲(TR)となり、ATRはこのTRの一定期間(通常14日)の移動平均です。

計算式:

ここで、nは期間を示します(通常14日が一般的です)。

用途:

ボラティリティの測定: ATRは市場のボラティリティを把握するのに有用です。値が大きいほど、価格の変動が激しいことを示します。

リスク管理: ATRを使用して、適切なストップロスの位置を設定することで、リスクを管理できます。一般的なルールは、ATRの1.5倍から2倍の範囲をストップロスに設定することです。

トレンドフォロー: ATRはトレンドの強さを確認するためにも使用されます。ボラティリティが高い場合、強いトレンドが続いている可能性が高いと判断されます。

具体例

例えば、ある株の14日間のATRが1.5であれば、過去14日間の1日の平均的な価格変動幅が1.5ドルであることを意味します。この情報をもとに、トレーダーはその株のボラティリティを評価し、リスク管理やトレード戦略を立てることができます。

まとめ

ATRは、価格の変動性を定量的に測定するための強力なツールであり、特にボラティリティが重要なトレード戦略において非常に役立ちます。ATRを理解し活用することで、より効果的なリスク管理とトレード戦略の構築が可能になります。

この記事が気に入ったらサポートをしてみませんか?