先物市場における「板寄せ」について

1.板と板寄せとは

筆者が記載した「国債先物入門」では先物について様々な点を取り上げましたが、「板寄せ」について取り上げませんでした。先日、先物の板寄せにおいて不成立という珍しい出来事があったため、その当日どういうことがあったかということも含め、板寄せについてメモをつくっておこうとおもいます(この文章も必要に応じて随時アップデイトします)。

まず、そもそも「板寄せ」とは、先物市場が終わる際に一定の時間を設けて、その中で売買を効率的に成立させる仕組みです(一方、売買の開始時については「寄り付き」といいます。本稿では「板寄せ」にフォーカスしますが、基本的には「寄り付き」も同じ考え方です)。国債先物の場合、例えば、15時から15時02分の間に、板寄せの時間が設けられており、そこで一定のルールに基づき、実際の売買に立脚した(一つの)価格が定められます(全員同じ値段で売買する点が重要です)。一方、板寄せと板寄せの間の時間、たとえば、12時半から15時までの時間の売買のルールをザラバ方式といいます(ザラバ方式については説明を省略するため、ウェブ上で検索してください)。国債先物の場合、板寄せはマーケットが開くタイミングと閉じるタイミングに実施されます。

「板寄せ」を理解するためには、そもそも「板」を知る必要があります。先物の板とは、「国債先物入門」で記載したとおり、下記のようなものです。国債先物市場では、このように日中、値段ごとに注文が提示されて、板にその情報が集約されています。この図のケースでは、読者が150円で1枚買い注文をいれれば、150円で売買が成立します。150円のところに売りたい人が札をいれており、読者が150円で買いたいという注文を行えば、売りたい人のニーズとマッチして売買が成立するからです。

日中、先物の板をみると、その瞬間瞬間の板の情報をみることができます(実際にみるためにはBloombergやクイックなどが必要になります)。もっとも、例えば15時のように市場が閉まるタイミングがあります。そのタイミングで、一つの価格で売買を成立させ、市場を閉じるということが行われます。このことは、上図のように板にたくさん注文がある中、1つの価格に寄せること(つまり、板寄せ)だと解されます。

先物ではマーケットが開くと、その場に、人々が〇円で〇枚買いたい、〇円で〇枚売りたいなどという様々な注文を持ちより、上図のような板が形成されます。また、15時からの2分間といったタイミングで板寄せを実施し、マーケットがクローズします。その後、休みを挟み、再び、マーケットが開いたら、人々が先物市場に訪れ注文を入れ始めるわけです。

先物市場ではその時の状況に応じて多くの人が活発に取引をしていることもあれば、全然注文がなく、板がスカスカということにもあります。実際、日銀が指値オペをオファーすることで7年国債を購入して以降、板がスカスカになるという状況が発生しました。このようにマーケットが開くと投資家が集まり、そこで毎日数兆円売買され、市場がクローズし、また投資家が訪れて取引が開始されるという風に考えると、先物市場の有するダイナミズムが感じ取れると思います(まるで生態系だという感じもします)。逆に、我が国の超長期国債先物のように、マーケットが開いてもまるで誰も訪れないというケースもあります。

2.板寄せの詳細

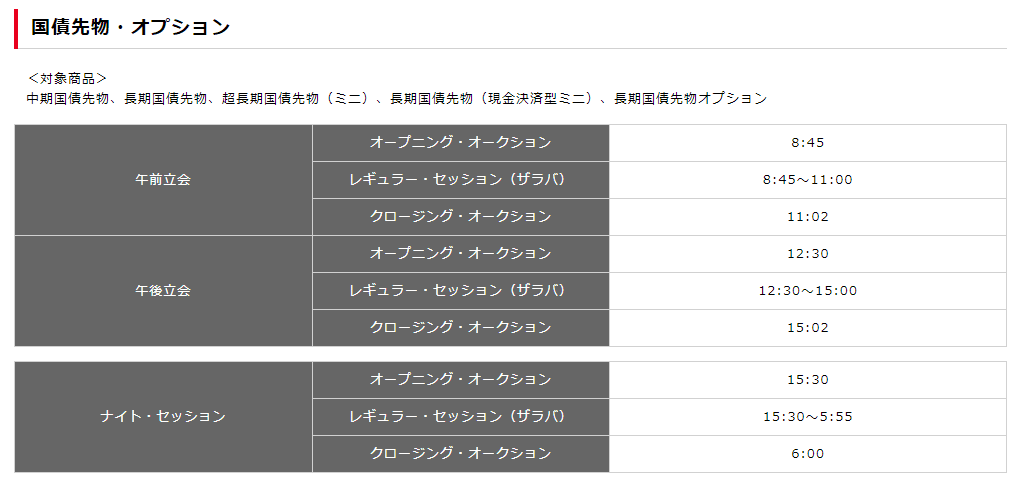

板寄せをするために、国債先物市場では、15時から2分間など、板に集まっている注文を集約させるため、板寄せの時間を設けています。この時間をしばしば「クロージング・オークション」といいます。逆に、マーケットが始まるときに実施される板寄せを「オープニング・オークション」といいます。国債先物についてのオープニング・オークションとクロージング・オークションについての時間帯は下記の通りであり、1日で3回それぞれ実施されています(ここでは特別指定しない限り15時から始まる板寄せを考えます)。

15時からの板寄せの場合、15時からの2分間で買いたい人と売りたい人の注文を用いて、売買が成立する注文のマッチングがなされます。例えば、150.05円で買いたい人と150円で売りたい人がいれば、前者は150.05円以下であれば買いますし、後者は150円以上であれば売りたいと解釈できます。そのため、例えば150.02円であれば、買い手と売り手両者にニーズにあってますから、売買を成立させることができます。このようなイメージで売買のマッチングの高い1つの価格を探していきます(正確な説明は下記をみてください。また、事例をみたい場合、株にはなりますが「東証公式ガイド 精選例題でわかる株式取引ルール」に様々な事例を用いて板寄せについて説明をしています)。

https://www.jpx.co.jp/derivatives/rules/trading-methods/index.html

読者が板寄せに参加したい場合、15時からの2分間の間なら好きなタイミングで、買い注文や売り注文を入れることで参加できます。もし先物を買いたい場合、もちろんすごい高い値段で注文をだせば買うことができますが、安い値段で注文を出した場合はそもそも買えない可能性がうまれてきます。一方、(同じロジックですが)売りたい場合は、ものすごい安い値段で値段を出せば売ることができますが、高い値段で注文をいれれば、売れない可能性も高まります。板寄せが面白い点は、投資家は15時からの2分間の間で買い注文や売り注文の出し入れができ、その瞬間瞬間の板を前提としたときに、どの価格で引けるかということが提示され、参加者はその価格の推移をみることができるという点です。

大切な点は、その間で見える価格は取引される価格でなく、実際には15時02分時点での注文に基づき、一定のルールに基づき、マッチングできる価格で取引がなされる点です(15時02分時点でマッチングされる一つの価格で売買がなされます)。読者としては、例えば買いたい場合は、高めの値段で注文を出しておけばその単一の価格で買えるし、逆に売りたい場合、安い値段で売る注文を出しておけば売れます。また、15時02分まで価格をみてギリギリで買える値段で買い注文を出すことなどもできます(逆に、その水準では買いたくないため、注文を出すということもできます)。大切な点は、高めや安めで注文を出していたとしても、一つの価格で売買される点です。逆に、読者が買いたい場合(売りたい場合)、安め(高め)の値段で注文した場合、買えない可能性もあるということです。

ちなみに、板寄せ前の注文受付時間帯は、8:00-8:45、11:00-11:02、12:05-12:30、15:00-15:02、15:25-15:30、5:55-6:00になります。下記は、JPXのサイトの図表ですが、水色の部分が板寄せの時間になります。で、「各立会のザラバ終了後、新たに注文のみを受け付ける時間帯(午前立会及び午後立会は2分間・イブニング・セッションは5分間)を設けることとし、その後、引けの板寄せ(クロージング・オークション)を行うこととした」(p.16)としています。

出所:JPX

ナイト・セッション | 日本取引所グループ (jpx.co.jp)

(単一の価格で売買するオークションという意味では、国債のオークションで用いられているダッチ方式と類似性がある気もします(先物の板寄せの場合、双方向という違いはありますが)。この執筆時点でどう整理すべきかについてアイデアはないですが、メモとしての残しておきます)。

なお、今の板寄せ(クロージング・オークション)の形式(2分間もうけて、その間に注文の出し入れが可能であり、最後に板を寄せる仕組み)は、実は、2011年11月に、Tdex+システムの導入の共に導入されています(詳細は「国債先物・オプション取引の歩み(2005年~2015年)」のP16などを参照してください)。Tdex+システムとは、「Tdex+システムとは、NYSE Euronext グループ傘下の NYSE Liffe で長年利用実績のある取引システム LIFFE CONNECT®をベースに開発された取引システム」です。したがって、現在の板寄せの方法は国際標準に即した方法に則っているといえます(現在、株式の場合、国債先物とは異なる形で板寄せがなされている点に注意してください)。

3.なぜ板寄せに参加するのか

板寄せとは、15時時点で売買を集中させることですが、なぜこのタイミングで売買が集中するのかというのは、本質的な問いです。まず、重要な点は、大きな売買を日中でしたい場合、クロージング・オークションに参加するメリットがあるという点です。実際に、日中に大きな売買を行った場合、自分の売買が市場をうごかしてしまうことで割高でつかまされる可能性があります。このように考えると、ある時点で多く人が売買を集約させることに合理性があるわけです。

(脱線するようですが)なぜそもそも売買が成立するかというのは、よく考えると本質的に困難に思われます。例えば、私が持っているモノを読者に売ろうとした場合、そのモノは私が売りたいようなものですから(自分で持っていたくないようなモノですから)、買い手である読者はそもそも自分の不利な取引なのではと疑義が生じます(実際、一般論として人から営業を受けたものを買わない方がいいという感覚は皆有しているはずです。それはその商品が魅力的ならばなぜ他人に売らず自分で買わないのか、という疑問が生じるからです)。そのため、例えば読者が誰かから何かを売ろうと思った場合、「悪いものをつかまされるのでは」と考え、売買が成立しません。これは先物市場についていえば、誰かが売ろうと思ったら、誰も先物を買いたくない状況になり、売買が成立しない(あるいは暴落する)という状況です。

これは経済学で有名な「情報の非対称性」により、マーケットが成立しないという事例です。先物市場の例でいえば、売買をしようと思ったら価格が乱高下するわけですから、マーケットに流動性がない状況と解釈できます。

もっとも、実際に先物市場では多くの売買がなされていますが、これはどう解釈すればいいでしょうか。先ほどの例でいえば、私がモノを売ろうとした場合、私が情報有意者であり、でるがゆえ、その売買に応じたら自分が損をするのでは、という疑義が生じました。逆に言えば、一つの考え方として、仮に売り手からみて自分が情報有意者であるということがわからなければ、売買が成立する可能性があると解釈できます。例えば、マーケットには機械的に売買するような投資家が多く、その事実がマーケットで共有されていたとしましょう。読者としても、こういう投資家であれば、仮にその反対側に立ったとしても損をしないようにも思われます。

重要な点は、このような機械的に購入する投資家が多くいれば、実際の売買においてそれが情報有意であるかどうかの判別がつかなくなります。見方を変えれば、私が情報有意者であったとしても、このような機械的に売買する投資家に交じることで、自分が情報有意であることをいわば「隠す」ことができ、結果的に売買が成立するということが起こります。こういう文脈で考えると、例えば板寄せのようなタイミングでみんなで売買を集中させたほうがそもそも売買が成立しうるし、高い流動性を有するマーケットに寄与しうるということが理解できます(このような文脈で流動性についてもっと考えたい読者は筆者が書いた「市場流動性の測定―日本国債市場を中心に」で細かく説明しているので、ぜひ読んでみてください。この原稿は私が2018年に書いたのですが、どこかでアップデイトしたいと思っています)。

上述のように機械的に売買する投資家といわれるとピンとこない読者もいるかもしれませんが、実は、マーケットには一日の終値で買いたいという人が大量にいます。例えば、パッシブ運用をする運用会社や年金などの投資家などは引け値や終値で投資したいというニーズがあります(BBの引け値で購入したいなどの注文もあります)。これらの投資家が先物を買うかは別ですが、投資家が現物を購入したとしても、マーケットメイカーであるトレーダーには引け値で注文を受けると、そのヘッジのために先物の売買をするという必要性が生まれます。

読者も運用担当者の立場になれば、今日買う必要があった場合、日中で売買したら、なぜそこで買ったのかの説明が求められます。一方、終値で買えば、売買が集中するタイミングで買いましたと説明できるので、そのような説明もいりません。また、実際の評価にあたって、15時の引け値を用いることが多いため、引け値に対してニュートラルな投資も可能になります。これらはいわばサラリーマン的な理由ではありますが、こういうサラリーマン的な理由で投資する例は大量にあります。似たようなサラリーマン的な理由かもしれませんが、月末や四半期末などに機械的に売買がなされるということがしばしばあり、金融市場に関わった人はこういう例を多く知っているはずです。これ以外にも、たとえば、トレーダーなどはポジションのヘッジなどをその日のどこかのタイミングで求められており、マーケットが終わるタイミングで、リスク量を落としたり、ヘッジしたいなどのニーズもあります。

さて、ここまでで結構長くなったため、上記を前提に、6月13日に、先物の板寄せにおいて不成立という珍しい出来事がどのようなものであったかやサーキットブレーカーの制度について考えていこうと思います。

この記事が気に入ったらサポートをしてみませんか?