カレンダー・スプレッド取引(限月間スプレッド取引)入門

1.国債先物取引では基本的には現物決済は回避

これまで国債先物の制度について説明してきましたが、国債先物は将来、7年国債を受け渡す仕組みになっています。しかし、実際には多くの先物の投資家は7年国債の受け渡しをしたいわけではなくて、様々な取引のヘッジであったり、投資のために取引をしています。

例えば、読者が先物をショートしていた場合、受渡日に7年国債を受け渡す必要がありますが、投資を目的にショートのポジションを作っていた場合、7年国債を受け渡したいとは思わないでしょう。特に、7年国債を持っていない場合、満期まで先物をショートし続けると、最終的に、7年国債を買ってきて、受け渡すということが必要になります。そのため、現物での受け渡しを避けるため、満期より前に、先物をロングすることで、ショートのポジションをニュートラルにして、ポジションを手仕舞ってしまうことが合理的に思えます。

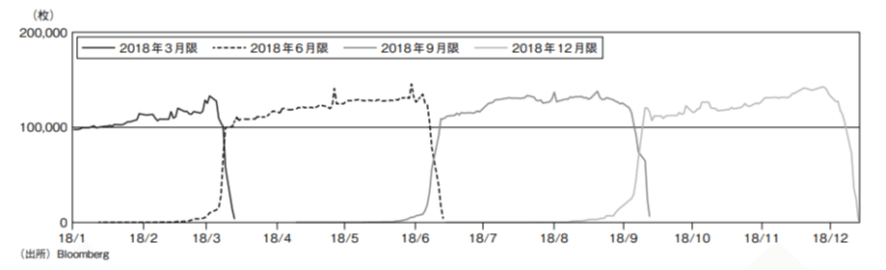

下記は私が執筆した「国債先物入門」から引っ張ってきた図表ですが、2018年3月限の建玉(契約総数というイメージをもってください)は当初、100,000枚くらいありますが、満期である18年3月ごろになるとその建玉が急に減りはじめます。その一方、2018年6月限の建玉が立ち上がっていきます。これは満期になるにつれて現物決済を回避するため、自分がロング(ショート)であればショート(ロング)により現物決済を避けていると解釈できます。

(出所)日本国債先物入門

2.カレンダー・スプレッド取引(限月間スプレッド取引):ショートやロングのポジションのロール

ここまでは読者がポジションを手仕舞うケースを考えてきましたが、読者が、満期の後もショートのポジションを継続したいということもありえます。例えば、何かのヘッジのためにショートを作っていたり、自分の相場観でショートを継続させたいということがあるでしょう。この場合、現在の9月限のショートのポジションを、9月限のロングで解消すると同時に、次の限月である12月限のショートをするという取引を行うことが考えられます。このようにすれば、9月に満期があったとしても、ショートのポジションを継続(ロール)することができます。

国債先物市場では、このようにポジションをロールさせる取引をカレンダー・スプレッド取引(カレンダー取引、限月間スプレッド取引)といいます。これまではショートのポジションを有する中、現物決済を避けて、ショートを継続させるという説明をしてきましたが、もちろん、ロングをロールさせるという取引もあります。また、これまで事例として9月を取り上げてきましたが、一般的に、満期が近い限月(先ほどの例では9月限)を「第一限月(期近限月)」、その次に近い限月(先ほどの例だと12月限)を「第二限月(期先限月)」と表現しますから、カレンダー取引とは、「第一限月(期近限月)買い+第二限月(期先限月)売り」あるいは「第一限月(期近限月)売り+第一限月(期先限月)買い」という取引になります。

読者からすれば、カレンダー取引のような複雑な取引をしなくて、普通にロールすればいいと思うかもしれません。もっとも、実際に第一限月をショートして、第二限月をロングしてという形でロールをすると、約定のタイミングがずれるということが起こりえます。そこで先物はその仕組みから満期が存在し、ロールの必要性が高いわけですから、同時発注する仕組みを入れることができれば、取引の約定時間がずれることを防ぐことができます。そのため、ショートやロングのロールそのものが取引されていれば安全にロールすることができることになります。カレンダー取引にはその板が存在しており、同時に売買することができます(カレンダー取引には板はありますが、国債先物のような板寄せはなく、ザラバのまま取引が終了します)。

非常に重要なことは、カレンダー取引においてクオートされている価格は、「第1限月の価格(期近限月)の価格)-第二限月(期先限月)の価格」ということです。この価格をカレンダー取引の価格やカレンダー・スプレッドなどといいます。そのため、例えば、カレンダー・スプレッドが20銭といった場合、「第1限月の価格-第二限月の価格=20銭」を意味していることを理解することが大切です(下記に記載しているとおり、例えば、株式先物の場合、カレンダー・スプレッドの定義が違う点に注意してください。この理由は経済合理性というよりは、歴史的経緯や慣習によってこういう違いが生まれたと理解しています)。

https://www.jpx.co.jp/learning/tour/books-brochures/tvdivq0000003toh-att/futures_2019.pdf

3.カレンダー取引が第一限月と第二限月に与える影響

カレンダー取引も、国債先物のように1枚や2枚といった表現が用いられます。例えば、カレンダーを1枚買ったら、国債先物の第一限月が1枚買われ、第二限月で1枚売られることになります。カレンダー取引の場合、2つの取引を同時にしているので、カレンダーを1枚買うことで、国債先物の第一限月と第二限月の2枚の建玉が動きます。カレンダー取引は、このように両建てになる点が特徴です。

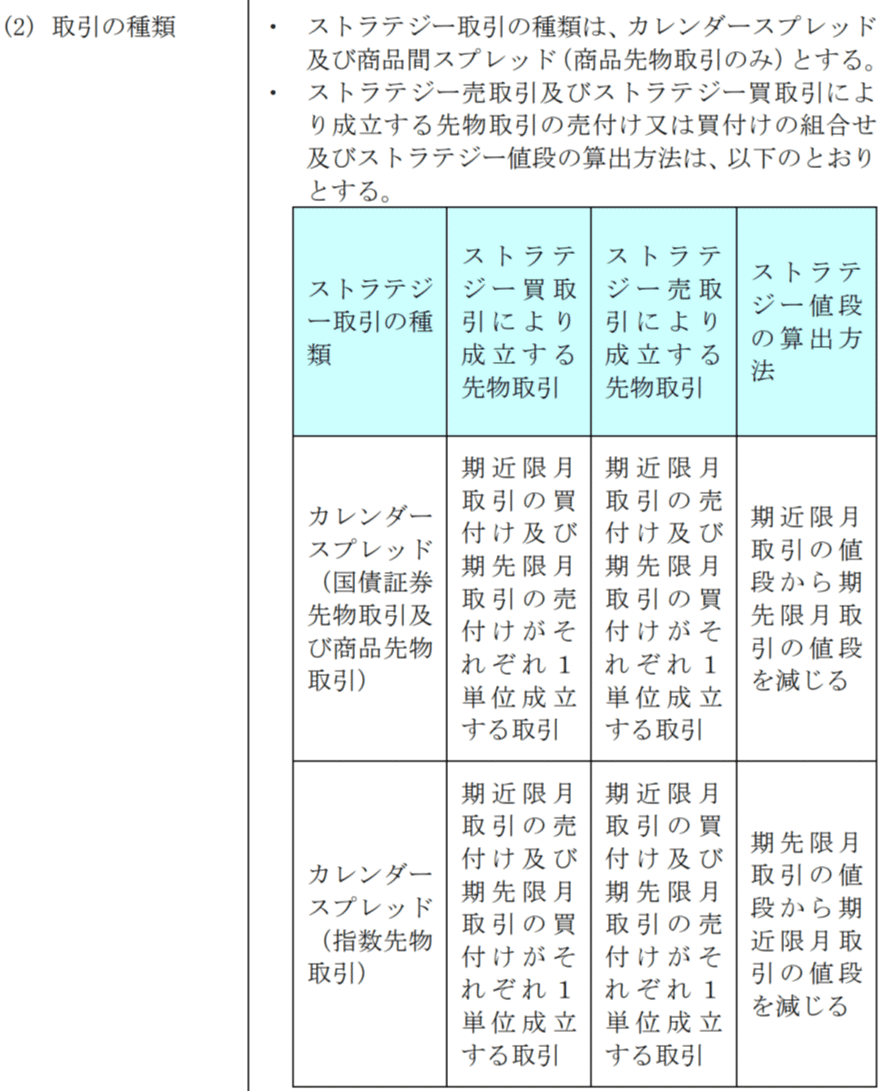

例えば読者が第一限月をすでに1枚売っているなか、カレンダーを1枚買ったとしましょう。この場合、読者のポジションは、第一限月について、売りと買いが1枚ですから、これが相殺され、読者が有する第一限月のポジションはなくなります。その一方、第二限月に売りのポジションが1枚うまれることになります(なお、このことはJPXの「ストラテジー取引制度要綱」に記載してあります(下記はその抜粋です))。

出所:JPX「ストラテジー取引制度要綱」

カレンダー取引は、第一限月と第二限月の売買をセット取引なので、もちろん、国債先物の第一限月と第二限月の価格にも影響を与えます。もっとも、カレンダー取引を1枚買った場合に、それがどのように価格に反映されるかはシステムによって決定されており、その詳細は開示されていません。注意すべき点は、カレンダー取引は先物取引とは全く別の取引になっており、「第一限月価格-第二限月の価格」という形のスプレッドのみが決定されているという点です(そのスプレッドをベースに第一限月と第二限月に反映されるという処理がなされます。ちなみに、その反映させるための価格を(先物に建てさせるための値段という意味から)「建値」といいます)。

注意すべき点は、投資家がカレンダーを売買したとしても、それが第一限月と第二限月の建玉に自動的に反映されるわけではないということです。例えばカレンダーを1枚購入したら、あくまで国債先物の第一限月が1枚買われ、第二限月で1枚売られることになり、仮にこの投資家が第一限月ですでにショートのポジションが1枚あったとしても、そのポジションが自動的になくなるわけではありません。具体的には、クローズアウト申請をしてポジションを相殺する必要があります。

このことは実際に期末において重要な意味を持ちます。というのも、投資家は最終取引日に向けて、カレンダースプレッドの推移をみると同時に、第一限月の建玉がどれくらい残っているかということも見ています。しかし、仮にカレンダー取引により既にロールが終わっていたとしても、クローズアウト申請をしていないため、建玉がのこったまま、ということがありえます。実際に、クローズアウト申請はしばらくして行われることもあるため、最終取引日に向けた建玉の動きについての分析は一定程度留保してみる必要があるということです。

4.9月におけるカレンダー・スプレッドの上昇

さて、先週の後半から、限月間スプレッドが上昇しているということが話題になっています。下記の図表がBloombergから取得した図表ですが、これをみるとカレンダー・スプレッドが一時1円を超えており、大幅に上昇していることがわかります。

私は相場についてはあまり書かないようにしているので(それは実際に取引をしている人の方がずっと詳しいわけであり、市場参加者に対するリスペクトの表れです。私は違う役割を果たすべきだからだと思っているからですが)、今回の内容については、必要に応じて、もう少し調べてから記載しようとおもいます。というのも、日銀がチーペストを買い占めている状況でこういうことが起こっている可能性があり、それまでにない現象といえるかもしれないからです。また、先物市場には現物が変えない投資家が一定程度存在し、その影響がこの局面でハイライトされている可能性も重要だと思っています(このように市場が分断されている状況は近年のファイナンスの研究でも注目がなされています)。先物が現物に対して弱くて、先物ロングの投資家が現物の受け取るメリットが相対的に高く(IRRが-100bps近くあったとききます)、先物ロングのロールのニーズが相対的に少なかったことから(先物ロング+7年国債ショートのまま最終取引日まで行き、現物決済をするということもできます)、建玉が通常時より維持されたという意見もあります。

その一方、カレンダー取引の流動性については、最終取引日にいくにつれて流動性が低下していくという点も看過できません。カレンダー取引は最終取引日の1か月くらい前から取引が始まり、(流動性が集中する先物である)中心限月が変わるタイミングくらいから流動性が減ります。そのため、最終取引日の2-3営業日前くらいからは流動性が低いという状況が生まれます。これは最終取引日に向けて多くの人が次第にロングやショートのロールを終えていきますから、最終取引日に向けて流動性が低下していくのはカレンダー取引の特性ともいえます。

このことが意味していることは、最終取引日の2-3営業日前以降において、仮にカレンダー・スプレッドが大きく変化したとしても、その価格形成は多くの人の意見が反映されているわけではない可能性が高いということです。実際、上図をみると、カレンダー・スプレッドはカクカクした動きになっており、これは典型的に流動性がない市場における価格の動き方とみることもできます。そのため、流動性がなくなったカレンダー・スプレッドの動きについてどれくらい重要性があるのかという点について意識してもいいと思っています。

また、カレンダー・スプレッドは、しばしば相対価格(RV)の分析としてクオンツ系のアナリストなどが分析する傾向にありますが、最終取引日に向けて流動性が低下していくため、その予測が困難になっていくという側面も有しています)。そのため、(これは私の実感になってしまうのですが)金融機関のアナリストなどが分析をする場合も、最終取引日の2-3週間前にその方向感について分析がなされる傾向があると感じています(ロールニーズがなくても、カレンダーの価格の方向性にベットするために投資する投資家もいます。

いずれにせよ、今回の限月間の動きは、日銀の買い占めなどの問題も含めて興味深い部分も少なくないため、もう少し調べてみて、この部分について何か記載できれば、事後的なメモという形で記載しようとおもいます。実際に投資している人は、イベントが終わると急速に関心を失うことも多く、将来に似たイベントがあった場合、かつての経験から議論されることも少なくありません。そのため、興味深い事象については(一定の推論や仮設にすぎない可能性はありますが)記録として残しておく価値があると思っています。

この記事が気に入ったらサポートをしてみませんか?