【そもそも】CPI & PCE なぜ重要?

今晩21:30に金融市場が注目する米CPIが発表されました。

まず市場反応から。

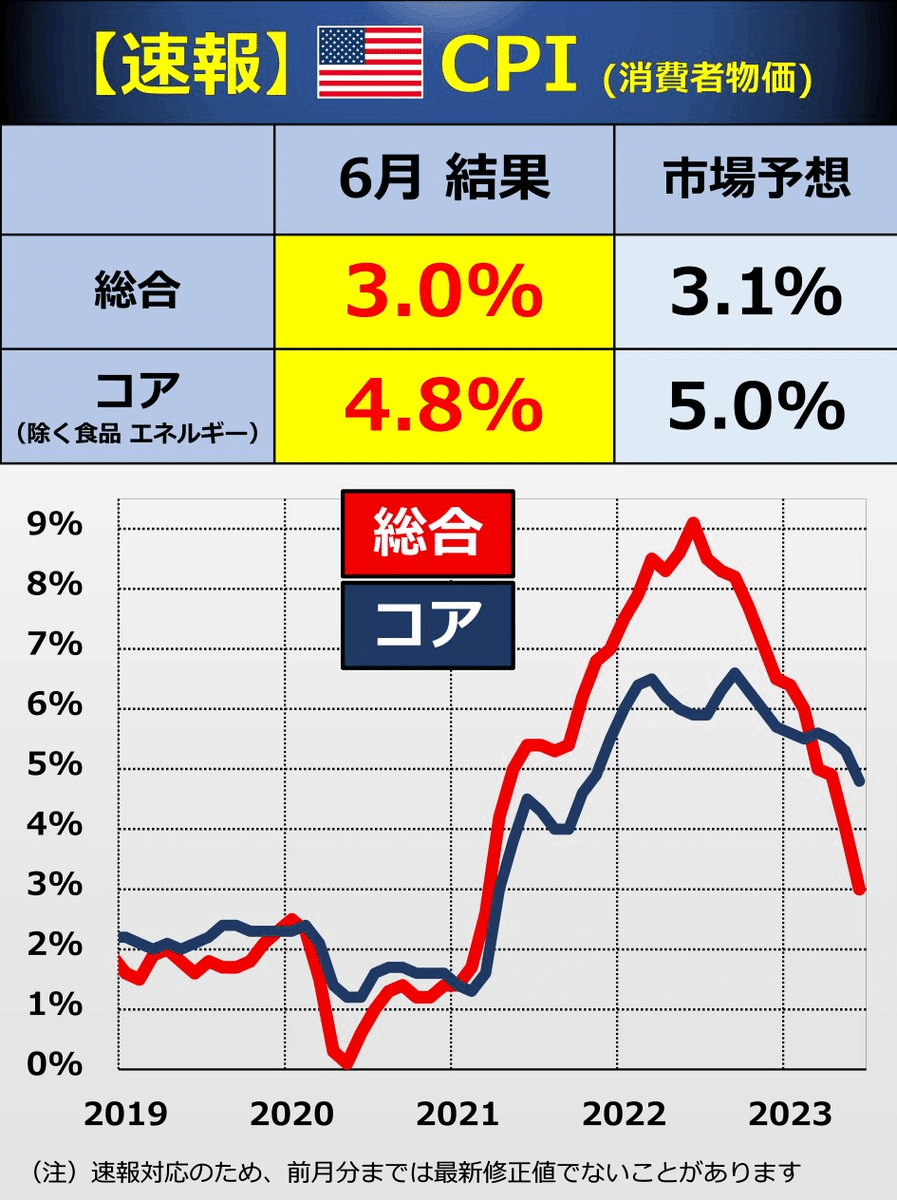

総合・コアとも市場予想を下回り、金利低下・ドル安・株高で反応しました。

インフレ鈍化期待が強まりました。FRBは7月のFOMCでもう一度利上げするとの見方は揺らいでいませんが、利上げは7月で打ち止めとの予想が優勢になっています。1月か3月には利下げに転じるとの予想もふえています。

米長期金利は大きく下がり、ドル円は138円10銭台にまで円高・ドル安が進みました。S&P500、NASDAQともに年初来高値を更新。日経平均が7月に調整したのと対照的に株高トレンドを保っています。

◆ CPIの中身は?

項目別では中古車の価格上昇の一服や家賃の鈍化が目立ちます。やや長い目ではエネルギーや穀物といった一次産品価格の下落も効いています。

食品とエネルギーを除いた「コア」も鈍化がやや目立ってきました。市場のドル安・株高反応はこのコアの鈍化が特に効いていそうです。賃金上昇でサービス価格のインフレ圧力は根強いものの、景気の鈍化で値上げも少し和らぐ兆しが出ています。

FRBはサービス価格の動向を注視しており、今後もコアの鈍化が続けば、金融引き締めを終える判断に近づいていくはずです。

◆ CPI「そもそも解説」

ここからはCPIの「そもそも」やPCE物価との違いを解説します。

数年前まではさほど話題にならない経済指標だったのですが、いまでは世界で最も注目される経済指標です。

その背景や、CPIのニュースを読むうえで役立つ基礎知識をお伝えします。

21:30の6月分の発表後は図表や記事をアップデートし、ポイント解説します。

◆ まず日米比較

CPIは「●%」という上昇率で報じられることが多いのですが、価格水準でみるとこんな感じです。

イメージしやすいように日米で並べました。

日本で2014年に階段のように上がっているのは消費税増税の影響です。

ザッとみて横ばいの期間が長いですね。そして、この1年あまりはインフレが勢いづきました。

かたや、アメリカ。コロナ前からほぼ右肩上がりですね。

アメリカは「当たり前のように値上げする国」という話を聞いたことがあるかもしれませんが、指標でみても、ずっと物価は上がっています。

では、みなれた前年同月比でアメリカのインフレをみてみましょう。

赤い線が全体の物価動向で、青い線はエネルギーと食品を除いた「コア」です。

エネルギーなど振れの激しいものを除いたほうが物価のトレンドをみやすいということです。

そして、青い線でみると、コロナ前ってだいたい2%ですよね。これは中央銀行が目指している物価目標と重なります。月々の変動もあまり激しくありません。

だから、2019年まではCPIの結果をみて、株価や為替が乱高下することなんてほとんどなかったんです。

それが2021年以降はこんな状態になったわけです。👇もう一度、グラフ

FRBの目指す2%をはるかに突き抜け、月々の変化も激しくなりました。

そして、サプライチェーンの混乱やコロナ後の経済動向など、過去の経験則では予想しづらい要因が重なり、発表結果とエコノミストの予想とが大きく乖離することも相次ぎました。

CPIはFRBの利上げ見通しを大きく揺らしました。その余波で、長期金利や為替、そして株価も翻弄されたわけです。

◆ CPIとPCE

アメリカの2大インフレ指標にCPIとPCE(個人消費支出)物価指数があります。

CPIが注目されがちですが、FRBが重視しているのはPCEです。

両者の違いが一目でわかる図表にしました。

この記事が気に入ったらチップで応援してみませんか?