勝手にアナリストレポート Vol.1013:INFORICH(9338 TSE-G 時価総額375億円)

12月期の通期決算開示も一段落でしょうか。投資家からは決算発表や説明会の開催時期分散を求められる一方、発行体も様々なルールの中で対応しているので中々じゃあもっと早く出しますね、もっと遅く出しましょうかね、といかないのが実態。集中してしまうと、どうしても人気・不人気が出てしまうので、発行体はアーカイブ対応、クイック&簡潔にメッセージを伝える工夫をしたいところですね。

今回はINFORICH(9338)を取り上げます。何度も取り上げている企業ですが、バッテリースタンドの設置がプライムエリアでも進んでいるので、街でみかけることが増えたのではないでしょうか。しかし、Jリーグ観戦で地方都市に遠征したりすると、まだまだ設置箇所が少ないように感じます。人流であったり、回転率を考えながらの設置ですので、郵便局のように日本の隅々まで設置されることはないでしょうが、設置のポテンシャルはまだまだあるように感じています。

INFORICH(9338)

23年12月期通期決算

黒字化は次ステージへのスタートライン

<キーメッセージ>

・会社計画を2四半期前倒しで実現した黒字化は、次なる高みを目指すスタートラインに立ったことを意味している。

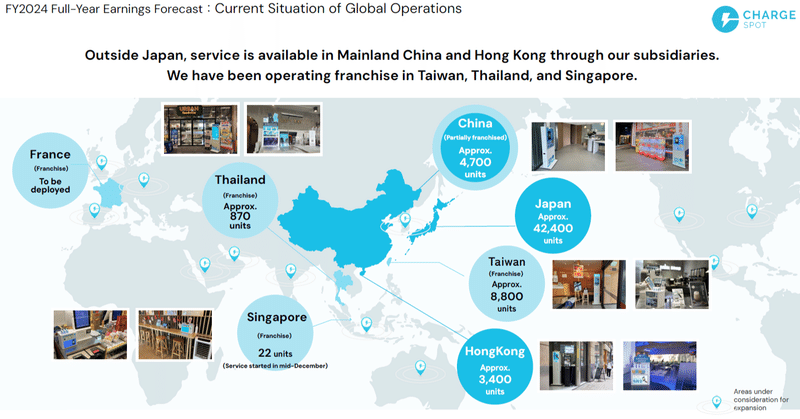

・中長期では海外ChargeSPOT事業およびプラットフォーム事業への投資が非連続成長に繋がっていくとの考えは不変。23年12月にシンガポールでのFC展開が始まったが、24年度以降の更なる展開に注目していきたい。

・攻めだけでなく、更なる業務効率化のための取り組みを始めていることも好印象。

<サマリー>

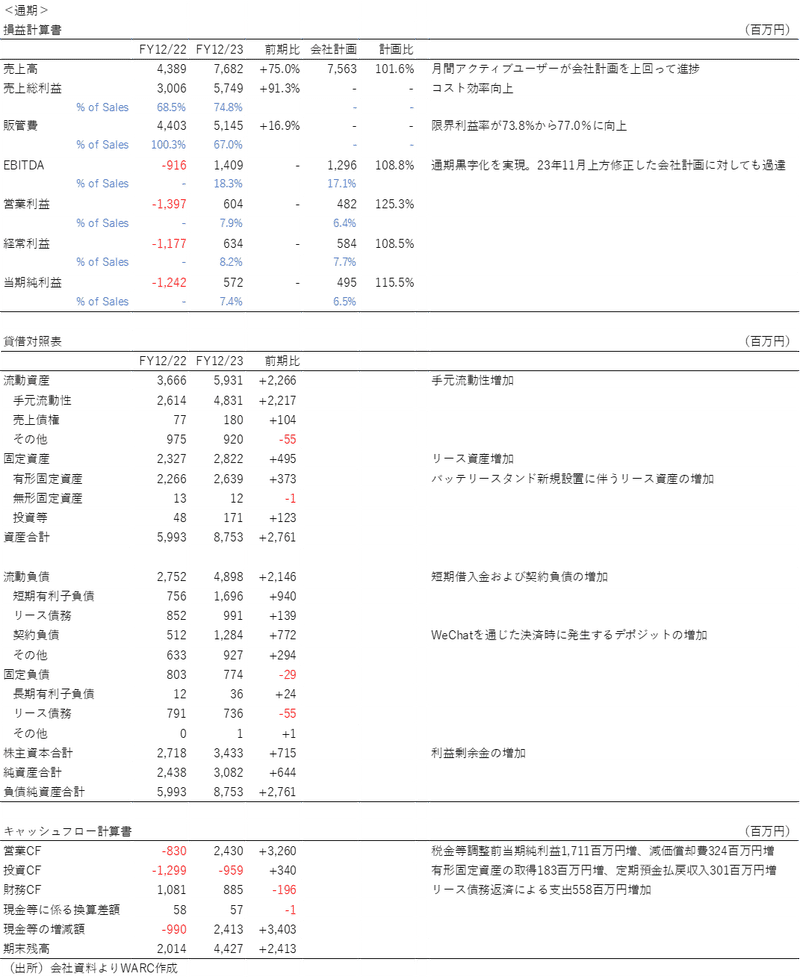

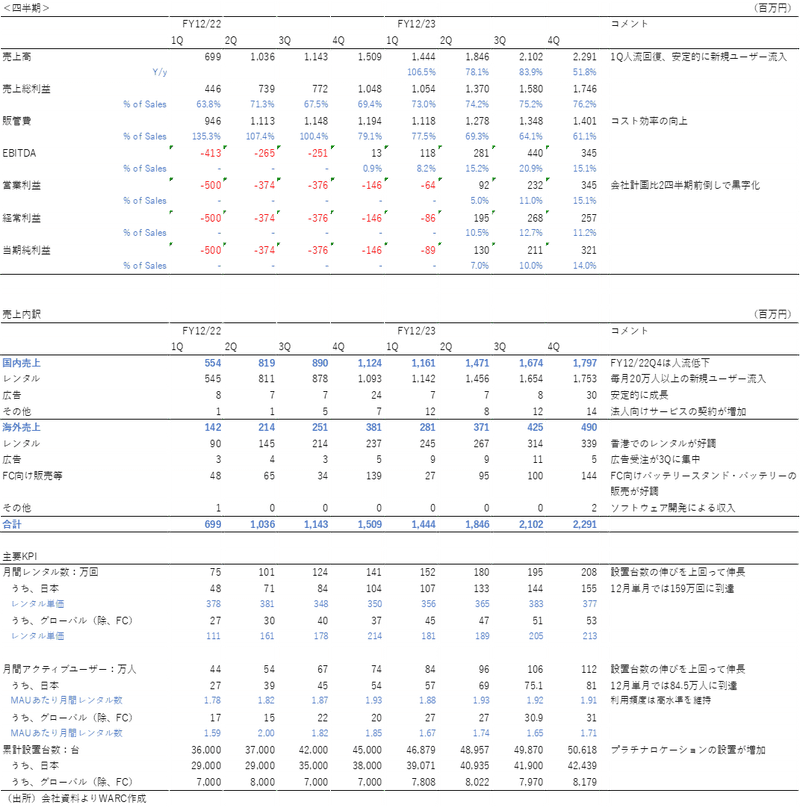

INFORICH(以下、「同社」)は、2024年2月14日に23年12月期通期決算を開示。3Q決算開示時(2024年11月)に上方修正した会社計画に対し、売上高・段階利益共に超過(売上高101.6%、EBITDA108.8%)して着地した。とくに国内広告・海外レンタル・海外FC向け売上が計画を上回ったとのこと。

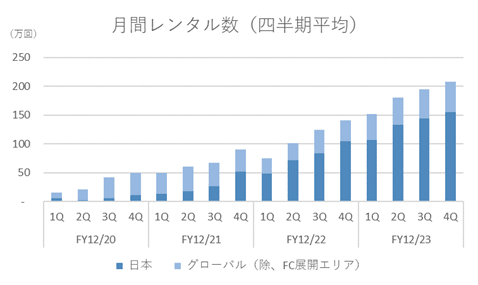

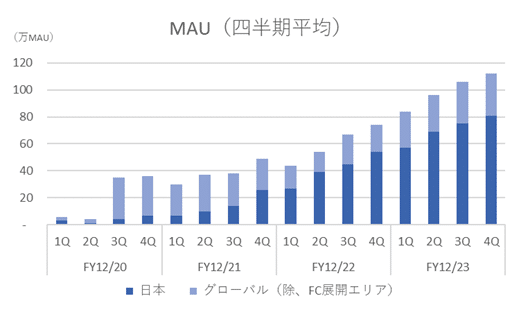

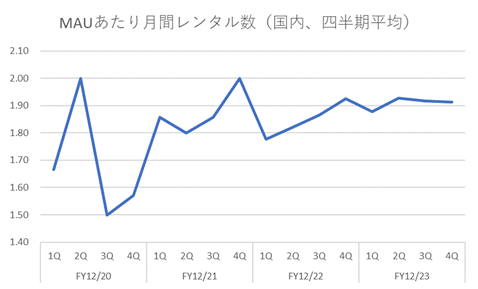

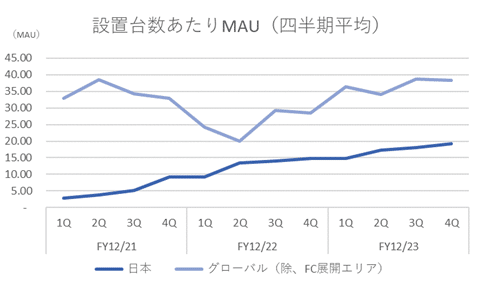

国内レンタル事業においては、23年12月の月間レンタル数が159万回と会社計画161万回をわずかに下回った一方、同月間アクティブユーザー数(MAU)は84.5万人と会社計画83.0万人を上回った。プライムロケーションを中心にバッテリースタンドの設置が順調に進んだことが奏功した。プライムロケーションへの設置が進んだことで認知度や利便性が向上した結果、設置台数当たりMAUは前四半期比+5%ペースでの成長を具現化している。

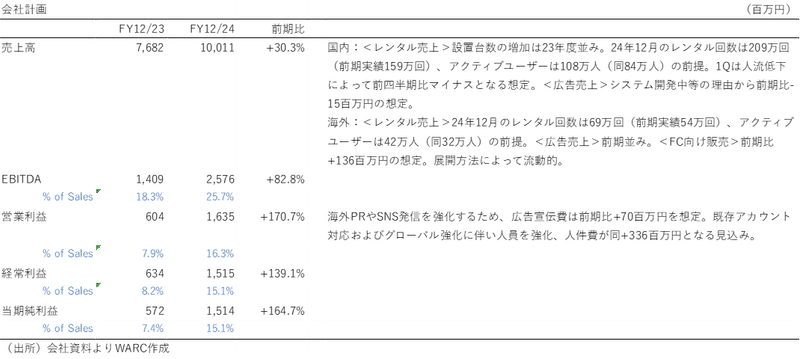

24年12月期会社計画は、前期比30%増収、171%営業増益。23年度と比して増収率の鈍化を気にする向きもあろう。ただし、23年度1Qは前年同期に蔓延防止等重点期間にあった反動から高い成長率になったことを考慮する必要がある。実質的には高成長持続を前提にした計画だと受け止めるべきだろう。なお、23年度1Qが強い数字だったことに加え、足下季節要因による人流低下もあることから、今1Q業績に過度の期待を寄せてはならないと考える。

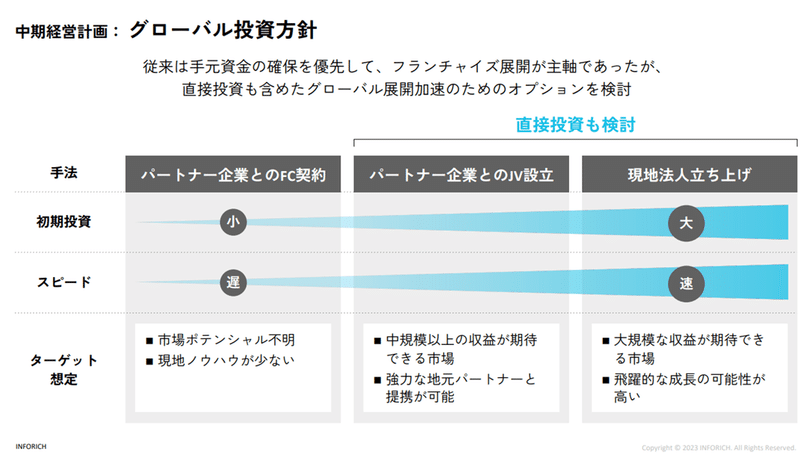

同社が掲げた24年度のスローガンは「ACT GLOBAL」。具体的には、グローバル企業として基盤強化およびグループ間連携を強化、国内バッテリースタンド設置の進化(新モデル拡大、観光地エリア強化など)、新たな国・エリアへの展開、ShareSPOTの加盟事業者拡大、BPRによる国内業務の効率化実現、を方針として掲げた。黒字化の実現および安定化への道筋は確認できたものの、当面は先行投資を優先させる考え。同社はレンタル事業の成長ポテンシャルが依然として大きいと考えており、今後も国内での深掘り+海外展開によって同事業を拡大させていく考え。加えて、プラットフォーム事業強化に向けた投資も行っていく計画である。海外展開については、これまでのFCによる展開のみならず、高収益が期待できるエリアについては直接投資(JV/M&A/現地法人立ち上げ)を行う可能性もある。23年度末ネットキャッシュは31億円だが、直接投資を行う場合には一定の資金需要が発生することを念頭に置いておきたい。

<決算概況>

<業績予想>

<キーポイント>

今決算のポイントは、(1)早期黒字化の実現と黒字体質の定着、(2)増収効果+業務効率化への取り組みによる収益性の更なる上昇への高い意識、(3)国内・海外とも依然として拡大ポテンシャルは大きく、今後も投資先行が続く、の3点と考える。

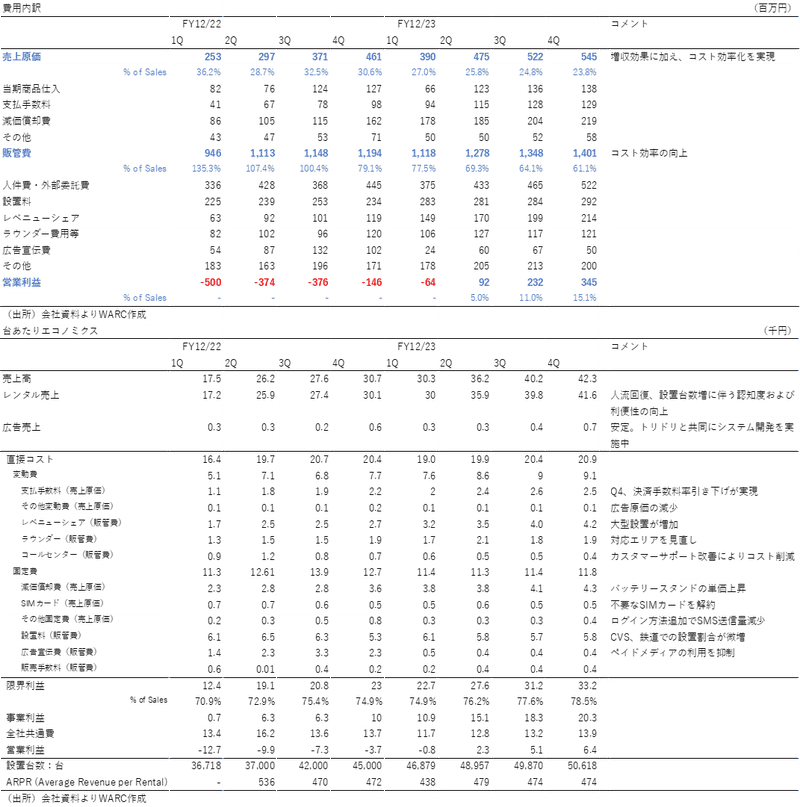

新型コロナウイルスの感染拡大から、日本では20年4月から22年3月の間断続的に緊急事態宣言や蔓延防止等重点措置が発令され、人流が著しく低下した。このような環境下においてもしっかりと成長基調を持続した同社は、23年に入りリオープニングという追い風も受け、高成長を実現した。同社の主力事業であるレンタル事業は、稼働率上昇が収益性向上に直結するビジネスモデルであり、今後も設置台数あたりMAUもしくはレンタル数が一定水準を保つことで段階利益の拡大が見込まれる。加えて、同社はBPRによる国内業務の一層の効率化に取り組むことを明示していることから、より筋肉質な収益構造になっていくことが期待される。

一方、事業自体はオーガニックグロースに加え、非連続成長の実現に挑戦できるステージに入った。具体的には海外展開とShareSPOTを中心としたプラットフォーム事業の強化への投資を積極的に行っていく考え。24年度のスローガンは「ACT GLOBAL」となっていることから、海外への展開を加速度的に進めるのではないだろうか。23年12月にシンガポールでFC展開を始めたほか、説明会資料上では展開検討エリアとして東南アジア、中東、欧州、豪州、北米が挙げられている。展開についてはFC展開だけでなく、高収益が期待でき早期に開拓すべきエリアについては直接投資(JV/M&A/現地法人立ち上げ)の可能性も示唆されている。直接投資の場合、先行投資資金が必要となる。資金確保にはデットファイナンスのみならず、エクイティファイナンスの可能性もあるだろう。その際には希薄化が懸念される可能性もあるが、22年12月の新規上場時に3億円弱しか調達できていないことを考えれば、セカンドファイナンスによる期待成長率上昇をポジティブに考えたいところである。

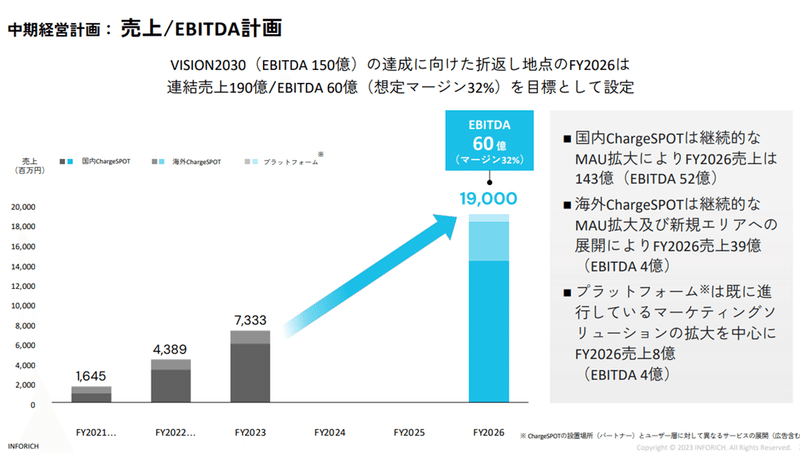

同社は23年8月に中期経営計画VISION2030を策定し、途中のマイルストーンとして、26年度の数値目標を売上高190億円、EBITDA60億円と掲げた。具体的には、国内ChargeSPOTの継続的なMAU拡大を背景に売上高143億円、EBITDA52億円、海外ChargeSPOTは継続的なMAU拡大+新規エリアへの展開により売上高39億円、EBITDA4億円、マーケティングソリューションの拡大によりプラットフォーム事業売上8億円、EBITDA4億円と目指している。

23年度実績が着実に黒字化したことで、24年度は26年度のマイルストーン達成に向けた新たな成長戦略期の入り口に立ったと言えよう。国内レンタル事業においては、人流回復という追い風はなくなるものの、認知度および利便性拡大によるMAU増加、設置台数あたりMAU上昇がオーガニックに実現していくと考えられる。そこから生まれるキャッシュフローを海外展開やプラットフォーム事業に再投資することで、非連続成長の実現可能性を高めていくことに一層着目していきたい。

<ディスクレーマー>

本レポートは、情報提供のみを目的としたものであり、投資活動の勧誘または誘因を意図するものではなく、投資等に関する意見や判断をも提供するものではありません。本レポートに記載された情報およびデータの解釈および信憑性については、当社が信頼できると判断した情報源から入手したものですが、本レポートに掲載された情報もしくは見解の正確性、安全性、妥当性について保証するものではなく、また、本レポートおよび本レポートから得られた情報を利用したことにより発生するいかなる費用もしくは損害等について一切の責任を負いません。本レポートに関する一切の権利は、WARCに帰属します。WARCは本レポートでカバーされている企業と取引を行っている、または今後行う可能性があります。従いまして投資家の皆様は本レポートの客観性に影響を及ぼす利益相反が当社に存在する可能性があることをご認識ください。なお、本レポートの内容等につきましては今後予告なく変更される場合があります。投資にあたっての決定は、ご自身の判断でなされますようお願い申し上げます。

Copyright ©️ WARC Inc. 2023 All rights reserved.

この記事が気に入ったらサポートをしてみませんか?