決算対策の保険は終わったのか?

昨日、ある人から「最近、NOTEの投稿していませんね」と言われて、ああ、そういえばしていないなあ、と気づきました。

保険関係の記事は他の場所でも大量に書いているので、つい、こちらの方がおろそかになってしまいました。そんなわけで、今日は「決算対策の保険」について吟味したいと思います。

2019年のバレンタイン・ショック以降、それまで活況を呈していた「全額損金・高返戻率」の生命保険に大ナタが振るわれ、かつてのような決算対策売りが封じ込められました。

これにより、生命保険各社でこれを専門にしていた人たちはマーケットから退場し、このような保険を大量に販売していた生命保険会社は見るも無残な業績に転落し、決算対策を関与先に売り込んで小銭を稼いでいた税理士の副収入は激減しました。

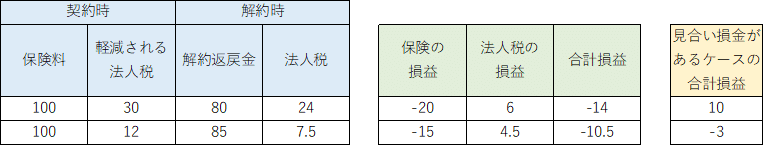

これらの保険は、保険料の全額を損金に算入し、3年目に80%の返戻率がありますので、軽減された法人税を加味した実質的な返戻率は110%以上になっていました。

これは、100のお金が3年で110になるということであって、年利に直すと4%近くと投資妙味がある、と言ってセールスをするわけですね。

冷静に考えると、100のお金を保険会社に払うと30の法人税が軽減され、3年後に80の解約返戻金が戻ってきてそのままにしていると、黒字の会社は24の法人税を取られますので、100のお金は80にしかならず、法人税で得をする分は6ということになり、差し引き14のマイナスということになり、効果はないんですけどね(-。-)y-゜゜゜

まあ、それでも解約したときにうまい使い道(見合い損金)があれば、解約時の課税はなくなりますのでセールスパーソンの言った通り、100が110になりましたね、ということなんですが、世の中、そううまくはいかない。解約時に適当な使い道がなく、結局は「利益の繰り延べ」どころか「課税の繰り延べ」にしかなっていなかったというお粗末な状態の法人は山ほどあります。

それでも、経営者は目先の法人税から逃れたくて、こういう保険に手を出すわけなのですが、私も事業者なのでよくわかります。税金なんて払いたくない。本当に1円も払いたくない。税金を払うくらいなら、自社の将来に役立てられることに使いたい。そう思います。

外から入ってきたお金が期末に残っていると、その残余に30%以上の税金がかかるわけですから、何とかお金が残らないようにしたい。経費を作りたい。できれば経費でも、好きな時にキャッシュとして会社に迎い入れられるものだと嬉しい。まあ、そういう気持ちですね。中小企業経営者はみんなそう思っていると思います。

経費を作るのは簡単で、取引先を接待して大盤振る舞いしたり、従業員に期末ボーナスを支給すればいいんですが、経営者は、そういう使い方は嫌なのです。経費にはなるけれど、あとに何も残らない。いや、厳密にいえば、取引先や従業員は喜んでモチベーションが上がりますので、ひいては会社の業績に貢献するはずなのですが、そこは経営者はあまり考えていない。

最近、新税制下で4割損金・85%CV率の経営者保険の売り上げが増えてきました。これを先ほどと同じように吟味してみると・・・

100のお金を払って4割損金なので12の法人税が軽減されます。3年後に85が戻ってきますが、うち60は資産計上しているので課税対象は25となり、法人税は7.5。なので、トータルでいえば100のお金が89.5になるので差し引き10.5のマイナス。

もちろん、解約時に適当な見合い損金があれば課税はないので100のお金が97になるということになります。

全損・高CVの時と比較すると、確かに、税効果を加味したうえでの投資妙味という観点では見劣りがしますが、肝心なのは「他の決算対策との比較においても見劣りするか?」という点です。

決算対策というのは、そうそううまい方法があるわけではありません。さらに、法人税を減らすだけでよければ方法は前述の通りですが、あとで会社に戻してもらう、という観点でいうと、これはもう、保険を使うしかないわけです。

しかも、かつては保険会社により全損でも返戻率は違っていましたが、今は各社とも返戻率によって損金割合が明確化されていますので、どこで加入しても同じ効果なので相見積もりを取る手間さえ不要。

要すれば、いち早く平気な顔をして決算対策の保険の提案ができるかどうかだけ。だって、他に経営者の希望に叶う決算対策なんて、存在しないんですから(-。-)y-゜゜゜

この記事が気に入ったらサポートをしてみませんか?