東証・名証の再編で変わる、投資環境

4月1日から成人年齢、年金制度など改正されました。新たな成人が人生を形成する過程でさまざまな変化が起きる年と言えます。ほかにも、物価の値上げラッシュも続き、これまでとは異なる家計管理の必要性が生じることとなるでしょう。さらに、金融市場のビッグニュースといえば、4月4日から東京市場(東京証券取引所)の再編です。

4月4日 東京証券取引所の市場区分再編

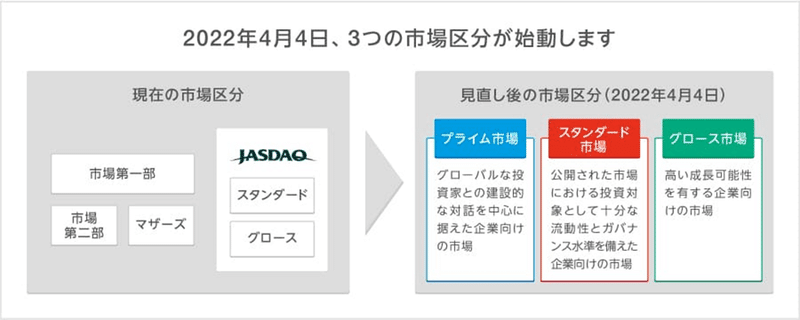

東京証券取引所 は4月4日(月)、現在の市場区分「第1部/第2部/マザーズ/ジャスダック(スタンダートとグロース)」が「プライム市場/スタンダード市場/グロース市場」の3つの新しい市場区分に再編します。

日本証券取引所のwebサイトによると、以下のような背景が掲載されています。

●各市場区分のコンセプトが曖昧であり、多くの投資者にとっての利便性が低い。

具体的には、市場第二部、マザーズ、JASDAQの位置づけが重複しているほか、市場第一部についてもそのコンセプトが不明確。

●上場会社の持続的な企業価値向上の動機付けが十分にできていない。

例えば、新規上場基準よりも上場廃止基準が大幅に低いことから、上場後も新規上場時の水準を維持する動機付けにならない。また、市場第一部に他の市場区分から移る際の基準が、市場第一部への新規上場基準よりも緩和されているため、上場後に積極的な企業価値向上を促す仕組みとなっていない。

日本では約60年ぶりの大改革です。

上場企業が新たに属する市場区分は1月11日に発表されましたが、この動きが個人投資家にどう影響するのでしょうか?

実質最上位となるのがプライム

1月の発表によると、東証1部の銘柄のうち約85%(東証1部上場の2100社強のうち1841社)は最上位のプライム市場へ移行し、スタンダード市場へは約15%の銘柄が移行します。1部上場企業の中にはプライム企業として存続するにはコストもかかるため、スタンダードを選ぶ企業もあります。

日本を代表する企業が属する市場で、上場には厳しい条件を満たす必要があります。

取引の対象となる流通時価総額が100億円以上

取締役会には独立した社外取締役が3分の1以上

英語で財務諸表を開示

です。これらの条件を満たしていない銘柄であっても、経過措置としてひとまずプライム市場へ移行しています。

そうした企業は今後、改善計画書を提出して時価総額などを引き上げていく必要があります。

その他の再編

東証2部の銘柄とジャスダック・スタンダードの銘柄はスタンダード市場へ移行し、ジャスダック・グロースとマザーズの銘柄はグロース市場へ移行します。なお、名古屋証券取引所(名証)でも、同日市場区分の変更が実施されます。

プレミア市場(≒東証プライム市場)

メイン市場(≒東証スタンダード市場)

ネクスト市場(≒東証グロース市場)

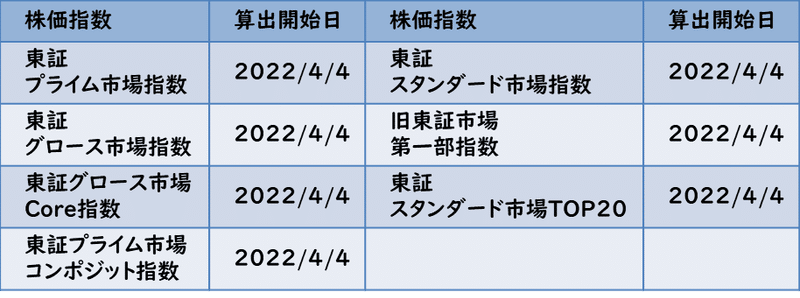

指数の変更

東証が三つの市場に再編されることで、投資指標(株式指標)が変更されます。新たに「東証プライム市場指数」「東証スタンダード市場指数」「東証グロース市場指数」などが新設される一方で、「東証第2部株価指数」や「JASDAQ INDEX」などは廃止されます。

東証株価指数(TOPIX)も、当面は4月1日時点の1部上場企業を対象に算出が続きますが、その後は構成する企業の変化に応じて変わっていきます。プライムの要件である流通時価総額100億円以上といった複数の条件によって、段階的に構成銘柄を選定していきます。マザーズ市場はなくなりますがマザーズ指数も構成銘柄を変えて当面継続となります。

日経平均株価は、これまで通り

日経平均株価は225銘柄がプライム市場に移行するだけで、実質的には銘柄変更の影響を受けません。

なぜ、いま改革なのか

前記、日本証券取引所の見解の通り、東証1部に上場する全銘柄を対象としたTOPIXは、1部上場するハードルが下がったことで、東証1部にそぐわない銘柄が多数上場していることが懸念されていました。また、これまでの区分けは、熟練の投資家には馴染みがあっても、これから投資を始めようとする投資家、海外の投資家からすると、内容がわかりにくいなどの話がありました。「JASDAQ」や「マザーズ」が最たる例です。

「プライム」「スタンダート」「グロース」という表記は、海外の投資家からすれば分かりやすいことは間違いありません。

さらに、TOPIXをベンチマークとする投信(ETFを含む)が数多くあることから、第1部上場の全銘柄を含めた投資は相応しいものかと考えてしまいます。ましてや政府(GPIF)や多くの企業年金の運用対象となることを考えると、市場の構成を再編することは必然であったと言えます。

今後は、新たな市場指数をベンチマークとする新たな投資信託商品が登場することも期待されます。これまでよりも、さらに内容を理解しやすいものと予想できます。

短期的には、個別銘柄への影響

TOPIX銘柄の維持が難しい企業にとっては、さらに厳しい状況も予想されます。これまで、TOPIX銘柄だからという理由で「割安感」から買われていた銘柄です。TOPIX銘柄の整理が完了する2025年までは、短期的な変動が起きそうな気がします。

もちろん、その企業を応援しているというのであれば売り急ぐ必要はありません。

長期的には、わかりやすさ

東証一部に上場する企業は、確かに魅力的な企業が多いです。しかし一方で、財務データなど厳しい条件をクリアする必要があり、これまで以上にコスト耐性が求められることで、敢えて一部からスタンダード市場へ移行しようとする銘柄があるのは事実です。

TOPIX採用銘柄にも魅力的な企業が多くあります。こちらは、成長性が期待できる企業と、割安感のある企業などが混在します。今回の再編により、これらがきっちり分離できるのではないかと考えます。

大企業は、日経平均で。

少し裾野を広げて、プライム市場指数で。

さらに期待を込めて、スタンダード市場指数で。

変化を求めない場合は、TOPIXで。

魅力的な企業のうち、成長性を期待するなら、グロース市場指数で。

そういった区別をした個別銘柄えらび、投信商品選びがしやすくなるのではないでしょうか。

4月4日(夕刊)、5日(朝刊)の日経新聞で確認を

市場がどのように反応したのか、日経新聞で確認したほうが良いでしょう。

初日(4月4日)の夕刊「マーケット・投資面」

翌日(4月5日)の朝刊「マーケット総合面」

のレイアウトや表記が注目です。もちろん1面に掲載のマーケットデータも。表示の仕方によって、日経新聞が各指標をどのように評価・判断しているかが一目瞭然だからです。

この記事が気に入ったらサポートをしてみませんか?