CFP®試験(相続)に合格したいあなたへ

▼改定記事はこちら

・CFP®試験(相続)に必ず合格したあなたへ(2022年度改定版)

・2022年6月 試験直前対策

6課目の中で最も難易度の低い課目です。計算問題が多いですが、ほぼ定番の出題で、引っ掛け要素すら定番です。試験範囲は「贈与とその税金」「相続とその税金」「財産の評価方法」のみなので難易度を下げている要因と言えるでしょう。

試験で問われる内容は、他の課目以上に“生活に役立つ”内容です。将来必ずやってくる相続にどのように備えるか、いつからどのような対策をとるか、考えるきっかけになります。

2022年11月試験向け 受験対策講座 オンラインにて開催決定!

受験対策テキスト 最新版

どんな出題か

■計算問題が多い

計算問題が多く、つど計算のルールを正確に理解しているかを問われる出題です。その際には、必ず「民法上」か「税法上」かの判断が必要です。その「判断を誤った場合の答えが4択にある」ので注意しましょう。四則演算(+-×÷)だけで回答できる出題ばかりですが、その計算に至る根拠を覚えておけば、いろいろな出題にも柔軟に対応できるはずです。

出題の構成は概ね「相続5割、贈与1割、財産評価2割、事業承継1割、申告1割」です。

■知識を問うもの

知識を問う出題(文章題)は、申告のルール、納税義務者、事業承継がほとんどです。

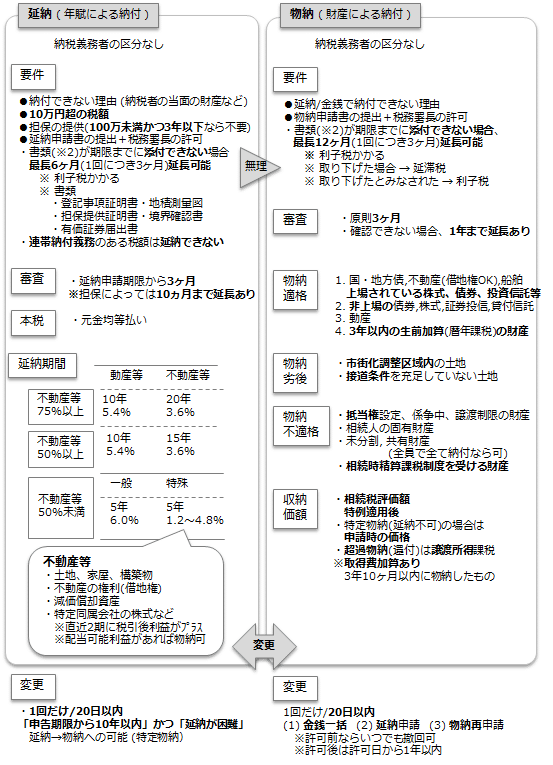

相続税の申告に関しては「延納」「物納」についての出題が多く、贈与税との違いを確認しておきましょう。併せて、納税義務者の理解も必要です。海外に居住していた人の相続にて、課税対象を正確に判断できる必要があります。

事業承継は毎年にようにルールが改正があるので最新のルールを確認しておきましょう。また、自社株評価と連動した事業承継対策の出題も多いので、計算方法だけでなく、計算式の意味を理解しておきましょう。

■「民法と相続税法の違い」から

相続・事業承継でとくに注意したいのは「民法と相続税法の違い」です。民法は、相続する人たちの間でモメごとが発生した場合の、解決方法についての決めごとです。財産の分け方、話し合いのルールなどが決まっています。一方の相続税法は、税務署がいくら税額を徴収すべきか判断する材料です。それぞれのルールをしっかり理解しておく必要があります。

ポイント❶相続の概要は、民法のルール。

民法の判断基準は”いま”です。相続人たちが揉めているのがいまだからですね。その解決方法について、例えば「財産の分け方」「話し合いのルール」が決められています。財産の価額は「贈与時」なんてことはどうでも良く、分割したいと思っている”今”まさに”相続時”です。しかも「評価額(税務署が決めた額)」ではなく「時価(実際の売買価格)」です。

<よくある出題❶>

●相続財産の計算

相続分、相続人、寄与分や特別受益、遺贈

●時事問題

特別の寄与、配偶者居住権

●遺言

効力、自筆証書遺言のルール

●その他

遺産分割協議、成年後見制度

ポイント❷相続税法のルールで税額を計算し、申告する。

税法は税務署がいくら徴収すべきか判断するルールです。独特のルールを理解できているかを問われます。ほぼ定番なので確実に得点したい内容ですが、畳みかけるように計算問題が続きますので、問題ごとに頭を切り替えることも必要です。

<よくある出題❷>

●課税価格の計算

保険金、退職手当金や弔慰金、生前贈与財産の金額

●相続財産に関する知識

債務や葬式費用、小規模宅地の特例

●相続税の総額を算出する過程

基礎控除、課税遺産総額、相続税の総額

●個別の相続税額

2割加算、贈与税額控除、配偶者の税額軽減額

●納税義務

制限納税義務者の課税価格、国外財産財産評価

ポイント❸相続対策が出題の主流に?

各種相続対策(手持ち財産の種類の変更)によって課税遺産総額がどのように変化するかを問うものです。最近、文章題だけでなく計算問題での出題も多くなり、その種の出題が主流となりつつあります。回答にやや時間がかかるため、正確さが問われます。過去問で傾向を掴んでおきましょう。

<よくある出題❸>

●相続対策

養子縁組、生命保険契約、不動産の活用による課税遺産の減少額

ポイント❹贈与税の計算も定番

試験実施ごとに出題数にバラつきがあります。最近は、基本だけを問う出題となり、相続(税額計算等を含む)の出題が多くなる傾向です。贈与に関する知識は過去問への依存度が高いので、繰り返し演習をお願いします。

<よくある出題❹>

●贈与税額の計算

暦年課税、相続時精算課税

●課税財産の知識

贈与財産、特例財産(住宅資金・教育資金など)

配偶者控除、相続時精算課税制度

ポイント❺財産評価は設定がややこしい

基本に忠実に回答することが大切です。条件設定が複雑になりつつありますが、ひとつずつ情報を整理して回答することが大切です。過去問は最近のものから遡って演習しましょう。

不動産(土地)の評価、金融商品(株式や生命保険)の評価が出題の中心ですが、ほかにも自社株や事業承継対策の理解も必須です。とくに自社株の評価で問われることの多い「類似業種比準」や「純資産価額」が意味する内容を正確に理解しておきましょう。

<よくある出題❺>

●不動産(土地、建物)の評価

自用地、貸家建付地、賃貸建物

●金融商品の評価

生命保険契約に関する権利、株式投資信託

●事業承継

自社株の評価、遺留分の特例、

納税猶予/免除の特例、譲渡制限株式

あなたに合った回答方法、学習方法

[別記事]資格試験を勝ち抜くコツを作成しました

定番問題1. 贈与

<基本知識>

「贈与とはどのような契約か、取消し可能な要件」を確認しておきましょう。また「贈与の種類」はそれぞれの概要だけ理解すれば結構ですが、ナニ税の課税対象になるのかは覚えておく必要があります。

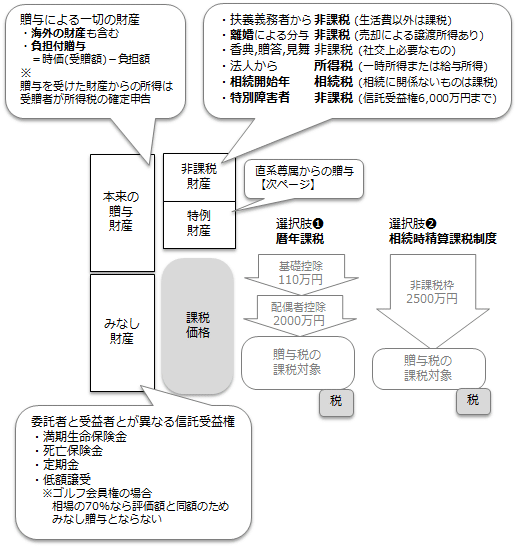

<贈与税の課税対象>

どのような財産が課税対象なのか、誰から受け取った財産なら非課税となるのか、対象財産の把握と課税価格(課税対象の合計金額)の計算ができるようにしましょう。

とくに、扶養義務者からの生活費の贈与や、相続開始年に被相続人から贈与を受けた財産などの「贈与税の非課税財産」、住宅取得資金や結婚・子育て資金などで一定の要件を満たすものなどの「特例財産」に関する出題が多いです。

特例財産に関しては、下記3つの特例を互いに比較しながら覚えましょう。受贈者に対する要件、制限納税義務者が特例を受けられるか、相続時の課税対象についての出題が顕著です。

<贈与税額の計算>

贈与税の課税方法は「暦年課税」「相続時精算課税」の2つがあります。それぞれの課税方法についてのルール、適用要件などの理解が必要です。暦年課税では「配偶者控除」の知識と贈与税額の計算、相続時精算課税制度では贈与者および受贈者の要件、贈与税額の計算ができることが重要です。

●2021年第1回試験 問題29の解答例;贈与税額の計算

店舗併用住宅の場合、「贈与財産の持分」と「全体に対する居住用部分」のうち小さい方の割合を配偶者控除(上限20,000千円)として適用できます。なお、居住用部分が90%の場合は全体を居住用部分として計算できます。

定番問題2. 相続の基礎

相続に関する基本知識として「相続の原因」「相続の場所」「相続財産の種類」について概要を理解しましょう。失踪宣告のこと、相続税を申告する税務署などについてです。

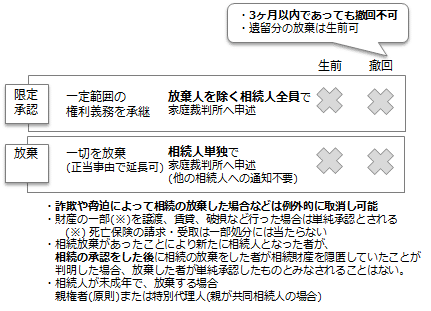

相続人は、自己のために相続の開始があったことを知ったときから3カ月以内に相続の承認または放棄をしなければなりません。承認、放棄に関するルールのほか、準確定申告(翌日から4ヵ月)、相続税の申告(翌日から10ヵ月)についても確実に理解が必要です。

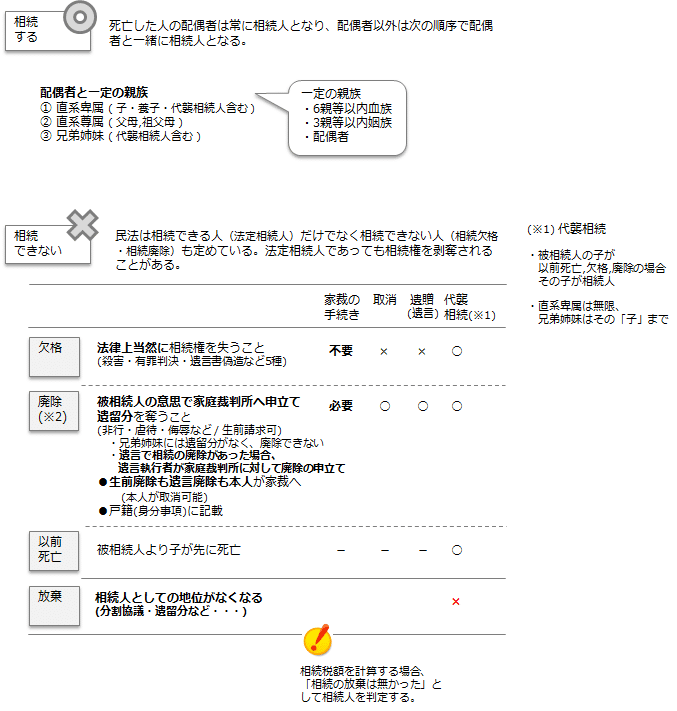

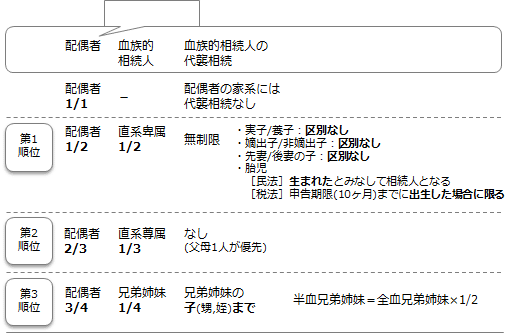

<相続人>

死亡した人の配偶者は常に相続人となり、配偶者以外は次の順序で配偶者と一緒に相続人となります。試験でははじめに「民法上の法定相続人・相続分」が問われます。

相続人かどうか、民法と相続税法ではルールが異なります。例えば、相続の放棄があった場合、民法では相続人ではなくなりますが、相続税法では相続の放棄がなかったものとして判定します。これは、相続税の課税対象を減らす目的で「放棄」を選択したり、ほかにも養子を迎えることなどに制限をかけるためです。

<相続分>

基本事項です。第1問目には必ず出題があります。

・養子縁組(二重身分)

・相続の放棄

・再婚

など、設定が複雑化する傾向にありますが、基本に忠実に回答すれば正答できます。ここでは詳しく触れませんが「特別養子縁組」「普通養子縁組」に関して出題されることがあります。主な相違点は理解しておきましょう。

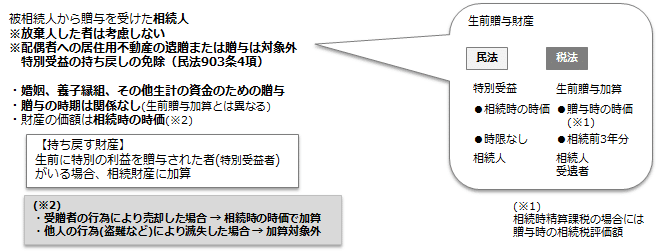

●相続分の修正❶特別受益

一部の相続人だけが被相続人から生前贈与や遺贈、死因贈与で受け取った利益のことです。その生前贈与された分を特別受益としてその他の財産を含めて公平に財産を分けます。特別受益になるものは「生前贈与」「遺贈」「死因贈与」です。

試験では贈与された財産が現存しない場合の評価について問われます。売却したものについては現存するものとして評価し、盗難や滅失等の被害に遭った場合には贈与がなかったとして扱われます。

●相続分の修正❷寄与分

被相続人の財産の維持や増加に貢献した場合に、他の相続人よりも相続財産を多く分けてもらうことができる制度です。 試験では具体的な計算問題として出題されます。

●2021年第2回試験 問題3の解答例;寄与分

●相続分の修正❸配偶者居住権

試験では文章題(4択の正誤)として出題されます。以下の基本事項は覚えておきたい内容です。

・被相続人が建物を配偶者以外と共有していた場合には対象外

・期間を定めなかった場合は配偶者の死亡時までの権利(死亡した場合は権利が消滅し、相続の対象外)

・第三者に対抗するには登記が必要

・所有者は配偶者に対して登記を備えされる義務を負う

●相続分の修正❹特別の寄与

こちらも試験では文章題として出題されます。以下の事項は覚えておきましょう。

・特別の寄与として認められる要件は「被相続人の親族であって相続人ではない」「無償で療養感度などをした」「財産の維持または増加について特別の寄与をした」すべて満たすこと

・特別寄与額は相続税の課税対象

定番問題3. 遺言・遺贈

遺言の有無にかかわらず相続人全員の合意「分割協議」が重要で、試験では多くの出題があります。分割方法、その際に課税についての理解も重要です。

<遺言>

また、遺言できる内容、遺言の種類についてはこれまで通り、必ず理解しておくようにしましょう。なお前回(2021年第1回)、時事問題として自筆証書遺言保険制度についての出題がありました。自筆証書遺言が遺言書保管所にある場合「家庭裁判所の検印が不要」であること、保管を申請する場合「本人が出頭しなければならない」ことを覚えておきましょう。

●遺言できること、できないこと

<遺贈、遺留分>

包括遺贈と特定遺贈の違いを理解してきましょう。具体的な知識を問われることもありますが、相続税の計算過程、あるいは納税義務者に関する出題の中で「包括受遺者」「特定受遺者」という言葉がでてきます。包括受遺者は相続人と同一の権利・義務を負うと理解しておきましょう。

また、相続人の遺留分について簡単な出題があります。「相続財産×総体的遺留分×法定相続分」の計算ができるようにしておきましょう。

●2018年第2回試験 問題5の解答例;遺留分

<成年後見制度>

基本的な知識、たとえば

・誰が申立てできるのか

・付与される権利

・いつ、どのように後見人等が選任されるのか

は必ず理解しておきましょう。

定番問題4. 相続税の計算

贈与税(定番問題1.贈与)と同様に、どのような課税財産があるのか、どのように課税対象を決めるのかを問う出題が多数あります。財産の種類ごとに問われることが多く、正確に理解しておく必要があります。出題は多岐にわたるため、3つのステップに分けて理解すると良いでしょう。

<ステップ❶課税対象となる財産、ならない財産>

保険金の非課税枠などの非課税財産については、その内容、非課税枠の計算方法など必ず正答できるようにしましょう。死亡退職金と弔慰金は同時に問われるので、それぞれに異なる非課税枠を適用します。

債務控除や葬式費用については、放棄した場合の適用の有無を判断できる必要があります。

さらに、生前贈与財産については、どの財産が加算されるのかの判断が必要です。暦年課税を適用していた場合には「相続開始前3年」「相続人または包括受遺者であること」が要件となります。また、贈与を受けた財産が相続時に現存しない場合の取扱いについても必ず理解しておくようにお願いします(特別受益の考え方と同様です)。

●2021年第1回試験 問題13の解答例;保険金の非課税枠

●2021年第1回試験 問題14の解答例;死亡退職金(退職手当金)、弔慰金

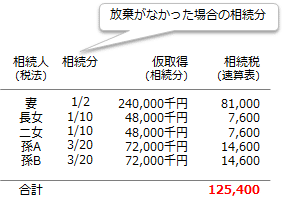

<ステップ❷課税遺産総額、相続税の総額>

ステップ❶で決定した課税対象から基礎控除を引いた残額(正確にはここで贈与財産を加算)が課税遺産総額です。試験では基礎控除の金額あるいは課税遺産総額が問われます。課税遺産総額から相続税の総額を求めるまでの過程は税法のルール、そこから実際の取得額に応じて各人の税額が決まります。相続税の総額を計算できるように練習しておきましょう。

●2021年第1回試験 問題19の解答例;相続税の総額

<ステップ❸相続人ごとの相続税額>

ステップ❷で決まった各人の”仮の”相続税額から、相続人ごとの事情に応じた税額の調整があります。試験で頻繁に出題されるのが「2割加算」「贈与税額控除」「配偶者の税額軽減」についての計算、「未成年者控除」「障害者控除」の適用/不適用の判断です。

2割加算

対象となる親族の条件の理解が必要です。

贈与税額控除

暦年課税の適用を受けた財産(相続開始前3年以内に被相続人から受けたもの)に対して納めた贈与税額が対象ですので、過去3年を超えた分や、被相続人以外から受けた財産を対象にしないよう注意が必要です。

●2021年第1回試験 問題21の解答例;贈与税額控除

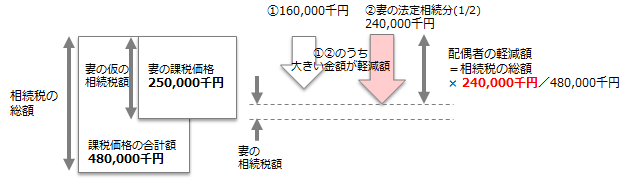

配偶者の税額軽減

ステップ❷で仮に算出された税額から、どれだけの控除を適用できるのか具体的な数値の計算ができるようにしておきましょう。試験では「軽減額」あるいは「軽減後の税額」が問われます。

●2021年第2回試験 問題22の解答例;贈与税額控除

未成年者控除、障害者控除

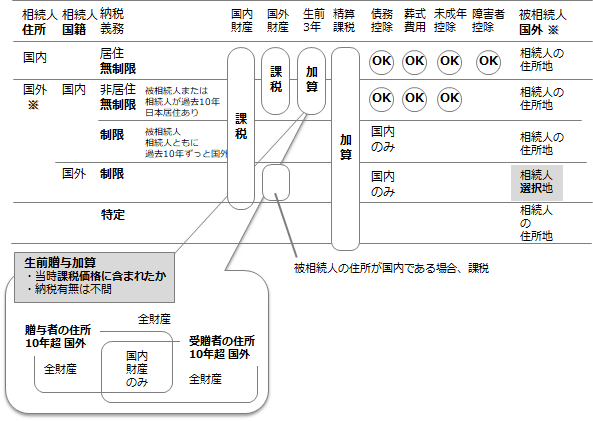

両控除の共通点は「放棄した場合」「遺贈があった場合」に控除が可能です。また、制限納税義務者であっても控除が可能です。非居住無制限納税義務者の場合は未成年者控除のみ適用可能です。

定番問題5. 相続税の申告・納付

<申告>

「納税義務者」に関しての詳細な理解が必要です。「過去10年に日本に住所があったか」「贈与税を申告していたか」によって課税対象の財産や適用できる控除の種類が異なります。

試験では最低3問出題があり、足し算/引き算だけの計算なので、得点しておきたい内容です。問題の設定をしっかり読んで「納税義務者」の分類ができるようにしましょう。

修正申告も更生の請求も「いつまでに必要か」「罰金(税額)」を覚える必要があります。細かいことが問われるので、学習に余裕のある場合に覚えれば十分です。

<納付>

「延納」「物納」について、各適用要件や審査期間、さらに変更する場合の条件など、2級/AFPで出題のあった内容から非常に細かい内容まで問われます。まずは過去問でどこを重点的に覚えたら良いかを判断しましょう。

定番問題6. 財産評価

相続税や贈与税を計算するときに、相続や贈与などにより取得した財産の価値の把握が必要です。現金や保険金のほかに、株式・投資信託のような金融商品、土地や建物についての評価方法に関する出題が多くあります。

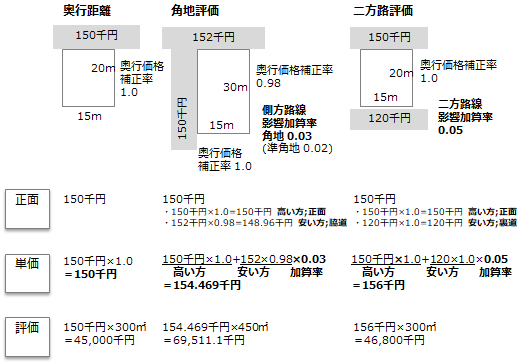

<不動産の評価❶自用地評価>

自用地評価=路線価×奥行価格補正率×地積

が評価方法の基本ですが、複数の道路に接している場合(角地評価、二方路線評価)の評価方法が問われることが多いです。

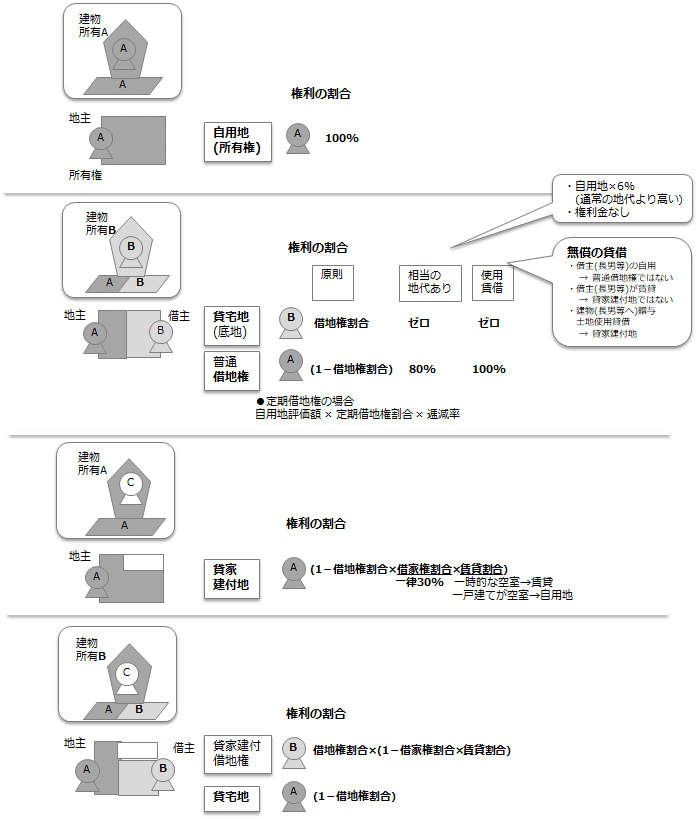

<不動産の評価❷権利の評価>

権利の評価=❶自用地評価×権利の割合

で土地の上に存する権利の評価を行います。試験ではもっぱら普通借地権、貸家建付地の評価が問われます。

●2021年第1回試験 問題34の解答例;自用地評価

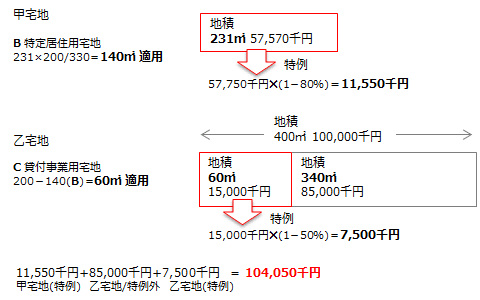

<不動産の評価❸評価減の特例>

小規模宅地等の評価減の特例は、一定の要件を満たせば限度面積まで一定割合を減額するものですが、試験では要件を満たしているかを判断したうえで特例を適用した結果(評価額)を問う出題です。

●2020年第2回試験 問題17の解答例;小規模宅地の特例

<その他の財産評価>

土地の評価以外にも、建物、上場株式・上場投資信託、定期性預金、生命保険契約に関する権利の評価については出題頻度が高いです。なお、非上場株式は「自社株」、非上場投資信託は最終取引日の基準価額または解約価額で評価することを覚えておくと良いでしょう。

定番問題7. 事業承継

自社株や事業承継対策の理解も必須です。とくに自社株の評価では「類似業種比準価額」や「純資産価額」について、計算できるだけでなく、それぞれが意味する内容を正確に理解することも大切です。

<自社株の評価>

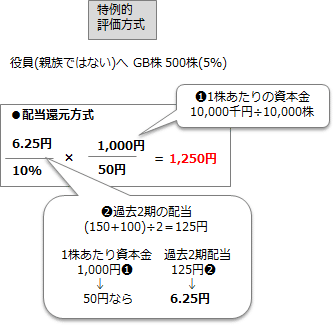

「同族株主」に該当するか、「会社規模」はどの程度か、「特定会社」に該当するかによって、原則的評価方式である「A.類似業種比準価額」「B.純資産価額」、特例的評価方式である「C.配当還元価額」を参照します。

分類については、同族株主に該当しない場合は「C」、同族株主に該当し特定会社となる場合には「B」、それ以外は「A」「B」の併用と覚えておけば十分です。会社規模によってどのように評価するかは下記の通りです。

試験では、それぞれの評価額の計算方法は所与されます。まずは正確に計算できるよう練習しておくことと、それぞれの計算式が意味するところを理解しておく必要があります。

それぞれの計算式にどのような要素が含まれているか、言い換えるとどの項目を少なくすれば各評価額が減少するのかの判断ができると、さらに得点源となります。

●2021年第1回試験 問題43の解答例;自社株評価

●2021年第1回試験 問題44の解答例;自社株評価

<相続対策>

相続対策が必要な理由は主に3つです。

❶節税対策(損しない)

生前贈与(値上がり性のある財産)の活用、配偶者控除の利用、生命保険料の贈与、不動産購入による評価額引下げなどがあります。試験では不動産の購入、生命保険の加入に関する遺産総額の削減効果に関する出題があります。

❷遺産分割対策、事業承継(もめない)

株式の売却、M&A、自社株の評価引き下げ、譲渡制限株式の発行など効果の是非を問う出題が多くあります。それぞれの仕組みを理解するとともに、有利不利の判断が必要です。

まずは、自社株の評価において「類似業種比準価額」「純資産価額」を引き下げる方法について考えてみましょう。

❸納税資金対策(困らない)

不動産よりも現金、場合によっては生命保険も有効です。試験では中小企業における事業承継の円滑化に関する出題が多くあります。制度の概要、要件などの理解が必要です。

●遺留分に関する民法の特例

事業承継における課税上の制約を解決するために経営承継円滑法において創設された制度で、除外合意と固定合意があります。これによって、生前贈与株式が遺留分減殺請求の対象から回避したり、贈与を受けた後の後継者の貢献部分を遺留分算定基礎財産から除外できます。

●非上場株式等にかかる相続税の納税猶予制度、贈与税の納税猶予制度

後継者である受贈者・相続人などが、認定を受けている非上場会社の株式等を贈与・相続等により取得した場合に、一定の要件を満たせば、贈与税・相続税について納税を猶予・免除される制度です。

総括

もっとも「過去問依存が高い」課目です。従来とは出題範囲の配分が変化してきましたが、出題内容については従来通りと言えます。繰り返し演習することで、必ず克服できるはずです。

・贈与税/相続税の計算の仕組み、流れ、互いの相関

・財産評価

・相続/事業承継対策

まずは、苦手分野の克服から始めましょう。

2022年11月試験向け 受験対策講座 オンラインにて開催決定!

受験対策テキスト 最新版

この記事が気に入ったらサポートをしてみませんか?