AllianceBlock Announces Launch of AllianceDEX, A New Market Maker を翻訳してみた。

先日Flareとパートナーになったことを発表したAllianceBlock。現在、FlareのカナリアネットワークであるSongbirdNetworkがローンチされており、ネイティブトークンである$SGBはBitrueに上場されており、次はCrypto.com Exchangeに上場されようかというところですが、ここに来てAllianceBlockがSongbirdNetworkにDEX(分散型取引所)を提供してくれるのか?という雰囲気になっております。

さて、そのAllianceDEXとは一体に何なのか?2021年6月8日に発表のあった上記リンクの記事を翻訳してみますので、私と一緒にAllianceDEXの謎に迫りましょう!

AllianceBlock、新しいマーケットメーカー「AllianceDEX」を発表

AllianceBlock社が提供するデジタルエクスチェンジの一環として、新しい自動化されたマーケットメーカー(AMM)製品を発表

AllianceBlockチームは、分散型資本市場の構築に向けた継続的な取り組みの一環として、分散型取引所「AllianceDEX」の継続的な開発を発表しました。ブロックチェーン業界のフラッグシップイベントであるConsensus 2021で発表された新しいDEXは、電子市場に流動性を提供するアルゴリズムエージェントであるAMM(Automated Market Maker)を独自にアレンジしたもので、AllianceDEXと呼ばれています。その新しい手法で、上昇トレンドと下降トレンドの両方の市場でインパーマネントロス(無常の損失って訳されてちょっとワロタ)を最小限に抑えることを目指しています。今回は、分散型取引所を取り巻く市場の状況と、現在市場で稼働しているDEXとは異なる当社のDEXの特徴をご紹介します。

近年の分散型金融(DeFi)の台頭に伴い、従来の金融サービスに代わる分散型のサービスを実現することを目的とした、ブロックチェーンを活用したさまざまなアプリケーションが登場しています。DeFiは、透明性の向上、分散化、セキュリティの強化、ピアツーピアのグローバル取引など、無数のメリットをもたらします。DeFiの時価総額は、2020年5月には10億米ドルだったものが、2021年5月には800億米ドルという驚異的な金額にまで上昇しています。この成長に拍車をかけた最も影響力のある触媒の1つは、Ethereumブロックチェーンとそのスマートコントラクト機能の採用です。

DeFi分野のイノベーションは、この1年で特に盛んになりました。しかし、その中でも特に注目されているのが、流動性マイニングの一形態であるアセットエクスチェンジ(DEX)の分散化です。分散化された取引所では、流動性提供者(LP)が資金を任意のDEXに提供することで収益を得ており、第三者のマーケットメーカーの必要性を本質的に置き換えています。これらの取引所は、自動マーケットメイカー(AMM)として機能するプロトコルによって運営されています。AMMは、電子市場に流動性を提供するアルゴリズムエージェントであり、アルゴリズムに依存して資産の価格を決定します。時間の経過とともに取引手数料が蓄積され、LPは資本に対して大きなリターンを得ることができます。

DEXの最もエレガントで、高く評価されているシンプルなモデルは、Uniswapが採用しているもので、現在では業界の他の多くの大手企業も採用しています。Uniswapの場合、対応するモデルは恒常的な製品マーケットメーカーです。また、バランサーラボは、2つの資産しか扱えないUniswapとは対照的に、複数の資産の取引を可能にする非常に効果的な形のDEXを作っています。いつものことですが、報酬にはリスクが伴います。ここでいうリスクとは、一般的に「インパーマネントロス」(IL)と呼ばれるもので、現在AMMが直面している主要な問題の一つです。

LPがDEXに参加する際、LPは資金を自分のポートフォリオに固定するのではなく、DEX内で遊ばせるという選択をします。DEXでは、LPは徐々に取引手数料を積み上げていきます。これと引き換えに、LPが資金を引き出す際には、DEXのダイナミズムや、取引ベースと相場の暗号資産のボラティリティにより、回収されるトークンの数が当初の投資資金とは大幅に異なる可能性があります。ILは、引き出し時の資金の価値と、LPがDEXに資産を投資しなかった場合の資金との差に関連するリスクです。撤退しなくても、スポットが初期値に戻れば、この損失を回復するチャンスがあるため、「インパーマネント」という言葉が採用されていますが、これは伝統的なポートフォリオのマーク・トゥ・マーケットと比較することができます。この現象を直感的に理解すると、市場が大きく動いたとき、LPはDEXに参加したときよりも安価なトークンをより多く、価値のあるトークンをより少なく回収することができることがわかります。

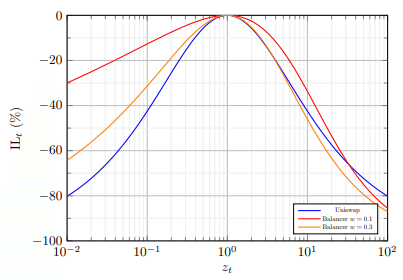

そのため、このリスクはLPの最大の懸念事項であり、DEX業界の様々な参加者の間で革新的な分野となっています。Uniswapや同様の市場モデルは、LPのリターンに強くマイナスの影響を与える無期限の損失プロファイルを組み込んでいます。バランサーを2つの資産に使用する場合、各トークンに関連するウェイトを修正することで、スポットムーブの片側のILプロファイルを改善することができますが、両方はできません。下図は、Uniswapと2つのBalancerの構成で、取引手数料によるリターンを除いた場合のILを%で示しています。2つのバランサーのウェイトはダウンサイドのILを改善するように選択されています。X軸は、投資したペアの引き出し時のスポットを開始時のスポットで割った比率で、リターンを表しています(Logスケール)。

極端な例では、スポットが100分の1に減少した場合、UniswapではILが-80%と大きくなりますが、例えばBalancerでは0.3の重さでILが-63%に改善されます。一方、スポットが100倍になった場合は、3つのシステムともILが最低でも-80%と大きくなります。当然のことながら、取引手数料のリターンはこの効果を相殺するのに役立ちます。

このようなLPにとってのマイナス効果に対しては、Bancor、Uniswap V3、Dodoなどのソリューションが提案されています。Bancorは、保険プールとILの保護のシステムを提供し、LPが決められた期間のステイクを受け入れれば、弾力的に供給される独自のプロトコルのトークンで支払われます。これは、ほとんどの市場体制では効率的なソリューションですが、この方法は、ストレスのある市場シナリオではシステミック・リスクをもたらす可能性があります。Uniswap V3では、流動性をユーザーの特定の範囲に集中させることで、資本効率を改善しました。これにより、LPはより多くの取引手数料を得ることができますが、ILの被害を犠牲にすることになるため、資本効率と無期限の損失との間にトレードオフが生じます。Dodo DEXは、上記のソリューションとは全く異なり、外部の価格オラクルに基づいたプロアクティブなマーケットメーカーモデルを採用しています。Dodoの主な利点の一つは、構造的に片面的な流動性提供を可能にすることです。ILのリスクは実質的に軽減されていますが、LPは在庫リスクを負っており、特に変動の激しい市場環境ではILと同様のデメリットがあります。

Alliance DEX - 新しい数学的フレームワーク

当社のDEXは、自動マーケットメイカー(AMM)の本質的なメカニズムに直接働きかけ、インパーマネントロス(IL)を減らすための新しい手法を採用しています。この新しい手法により、AllianceDEXは、標準的なDEXに比べてILのリスクを最小限に抑え、DEXに参加する際の各LPの損益の変動を最小限に抑えることができます。以下では、LPのリターンは、取引手数料による累積報酬と無期限の損失による負の影響の両方で構成されます。これにより、下のグラフではわかりやすく「IL」と表記されているリターンは、取引手数料がLPの保有資産に与える影響により、時々プラスになります。

下の図は、このDEXをより効果的に表しています。2020年11月11日から2021年5月25日までの期間で、ALBT-WETHのペアを対象に、0時点からの累積売買手数料によるリターンを含めたバックテストを行っています。

上記の例では、スポットが最大になったとき、AllianceDEXとUniswap V2のLPのリターンは20%以上の差になりました。しかし、この時間間隔の終わりにはスポットが元の値に戻っているため、両DEXともILは減少しています。上記の例では、流動性プロバイダーが3ヶ月後(X軸の0.2付近)に退出することを決めた場合、バイアンドホールド戦略と比較して、Uniswap V2では損失が発生し、AllianceDEXでは利益が発生します。

「AllianceDEX」のリターン(取引手数料とILの累積)は、「Uniswap」がマイナスであるのに対し、「AllianceDEX」はプラスであることがわかります。また、AllianceDEXのILの向上は、スポットの動きの方向とは無関係です。この方法論は、LPにとって大きなメリットをもたらし、業界のアクターにとっても大きなメリットをもたらすものと確信しています。

AllianceBlockでは、DeFiのエコシステムが可能な限り流動的で、革新的で、高機能であることを保証することに全力で取り組んでおり、今回のDEXはその目標達成に向けた注目すべき一歩となります。

AllianceDEXは、AllianceBridgeのリリースやLMaaS(Liquidity Mining as a Service)の提供開始に続く、注目の製品発表の最新作です。さらに、AllianceBlockは、分散型経済のためのエンタープライズグレードのパブリックネットワークとして最も利用されている、業界のリーダーであるHedera Hashgraph(なんかたまにTLに$HBERがどうたらって流れてくるな・・・)とのコラボレーションを発表し、話題となりました。

AllianceBlockについて

AllianceBlock社は、世界初のグローバルに準拠した分散型資本市場を構築しています。AllianceBlock Protocolは、ブロックチェーンに依存しない分散型のレイヤー2で、あらゆるデジタル資産や暗号資産を銀行取引可能な商品に変換するプロセスを自動化します。

ヨーロッパで最も権威のある3つのインキュベーターによってインキュベートされています。また、元JPモルガン、バークレイズ、BNPパリバ、ゴールドマン・サックスの投資銀行家やクオンツなどの経験豊富なチームが率いるAllianceBlockは、最先端かつグローバルに準拠した分散型資本市場により、100兆ドル規模の証券市場を破壊することを目指しています。

以上です。

インパーマネントロス(IL)のリスクが比較的少ない分散型取引所(DEX)であるAllianceDEXにSongbirdが上場するよ、ということなのでしょうか。ここでのDEXはDeFiとほぼ同義で話されているように感じますね。FlareFinance以外のDeFiの選択肢があるのは良いことですね!ExFiやらYFLRやら欲しいですが!笑 流動性提供者への報酬はおそらく$ALBTになるのかな?

ALBTはAllianceBlockのネイティブトークンらしいです🦙 pic.twitter.com/WyXuh7wqN2

— PPX (@hayatonten) November 3, 2021

AllianceDEXのV1.0の開始は2021Q4かな?

次に調べるもの↓

・LMaaS(Liquidity Mining as a Service)って何?

http://hub.allianceblock.io/lmaas-spotlight-week

・クロスチェーンスワップってなに?

・片側流動性提供って何?

この記事が気に入ったらサポートをしてみませんか?