リバースチャージ方式ってなに?

こんばんは。

Kです。

本日は、経理に関するワードです。

勤め先でZoomの有料アカウントを契約したKですが、経費として処理する際に税ってどうなるの?となったので勉強しました!

リバースチャージ方式とは

仕入を行った事業者が、国外事業者に代わって申告課税を行う方式です。

名前の由来ですが、売った側ではなく、仕入れた側が消費税を納税するため、リバースという名がついています。

国境を超えた役務の提供に係る消費税の取り扱いが見直されたことから導入された制度です。

※ 役務の提供:

専門スキルでサービスを提供すること。

世の中のサービスの大半がこれです。

国外事業者が、事業者向け電気通信利用役務の提供を行う場合には、消費税の上乗せしない本体価額で提供し、その際にリバースチャージの対象であることを通知する義務を負います。

※ 電気通信利用役務:

電気通信回線を介して行われる著作物や役務の提供で、通信そのものや他の資産の譲渡に付随して行われる役務の提供は除かれます。

例をあげると電子書籍やゲーム、音楽です!

導入の背景

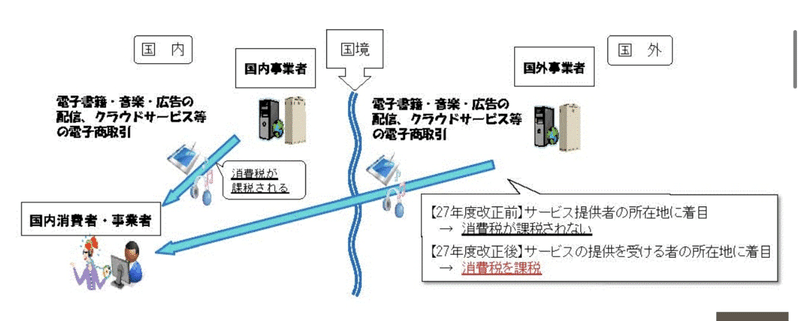

従来、国外事業者が国境を超えて行う電子書籍や音楽の配信事業については、消費税の課税対象から外れていました。

しかし電子書籍や音楽配信など、国境を越えて、インターネットを利用した取引は年々増加し、国内事業者との間で不公平が生じていました。

この状況を是正するために導入されたのが「リバースチャージ方式」です。

2015年10月から施行されました。

リバースチャージが適用されない事業者

課税期間における課税売上割合が95%以上の事業者や、簡易課税方式を採用している事業者、免税事業者は、リバースチャージ方式による申告義務は当面はありません。

※ 課税売上割合:

売上高全体のうち課税売上が占める割合。

また、該当する仕入税額控除も行うことはできません。

国外事業者が日本国内の消費者向けにクロスボーダーで(国境を超えて)電子書籍やソフトウェアの販売を行った場合、国内における課税売上高が1,000万円を超えると、国外事業者も課税事業者として国内で申告納税を行う義務が発生します。

その場合、国外事業者は国税庁へ登録申請することにより申告納税することになります。

登録国外事業者は、国税庁のHPで公表されています。

国外登録事業者とは

「納税なき仕入税額控除」を防止する観点等で導入された、電気通信役務を提供する国外事業者の国税庁への登録制度です。

リバースチャージ方式は事業者向けの方式で、国外事業者から提供を受けた消費者向けサービスについては、当該国外事業者が登録を行っている場合のみ、仕入税額控除を認めています。

役務提供を受けた側としては、登録国外事業者へ支払った消費税は税額控除の適用を受けることができますが、登録されていない国外事業者へ支払った消費税は税額控除をとることができません。

最後に

本日は長くなってしまいました。

めちゃめちゃ複雑ですね、、

ご指摘等あればコメントでお願いしたいです!

以上です!

ではまた明日!

この記事が気に入ったらサポートをしてみませんか?