【資産運用】運用方針を定期的に振り返る #42

おはようございます、ちゃぴのすけです。

このnoteもはや42記事目になりました。50記事書く!という目標のもと今年から始めたnoteですが、このペースでいくと無事に達成できそうです。これからも週に1記事以上の更新を維持していきたいと思います。

今回は現在の資産運用計画を振り返り、改めて可視化して残しておきたいと思います。

「航路を守る」とは

もともと海や船が大好きな私は、バンガード創設者であるボーグル氏が残した「Stay the course(航路を守れ)」という言葉がとても好きです。そしてこの言葉は長期間の資産運用において本質をついていることは、様々なデータが証明しています。

具体的な「航路」についてもバンガードが提唱する4つの基本原則がそれに該当するでしょう。すなわち、

・目標 -Goals-

・バランス -Balance-

・コスト -Cost-

・規律 -Discipline-

がそれに当てはまります。

これらを私なりの解釈で意訳すると、こうなります。

・資産運用のゴールとプロセスが明確かつ計画的であること

・最適なアセットアロケーションを定め広く分散された資産に投資すること

・それらは低コストであること

・自らコントロールできること、つまりこれらの方針を維持、継続すること

さて、さらにここから具体的なアクション(投資する銘柄やアセットアロケーション)へ落とし込んでいくわけですが、私の中で「航路」と考えているのはここまでです。ここから先の具体的アクションは柔軟であるべきと考えています。

理由は簡単で、市場は変化し予測できないからです。

私たちが乗っている資産運用の船は、自動航行ではありません。気づかぬうちに、強風に煽られ、本来の航路から外れてしまっている可能性もあります。運用が進むと、リスクの取り方も変わってくるでしょう。定期的な見直し、すなわちリバランスやスイッチングというアクティブな運用活動も、たとえインデックスファンドに投資していたとしても必要になってくると思います。

※もちろん、ロボアドや資産均等型ファンドなど、その手間を極力無くした投資対象もありますので、ここからは個人の好みによるところですね。

前置きが長くなりましたが、現時点での私の航路を書き残しておきたいと思います。

資産運用のゴール

こちらは、先日記事にもしているため、そこから大きく変わってはいません。

私の場合、少々幅があるのですが、最終的に60歳時点で8,000万円~1億3,000万円あたりの資産形成を目標にしています。

年率の目標は少々固めに5%でおいています。こういった計画は冒険するよりも保守的に定めておいた方が継続できます。あくまでシミュレーションですが、以下のような計画です。

※アセットONEマネジメント様のツールで試算

昨今の米国株は絶好調で年率5%どころか30%を超えてきていますがこれが長く続くとも思えませんので、着実な計画を設定しておきたいと思います。

※参考:楽天 全米株式インデックスファンドのリスクリターン詳細

1年リターンが37%超とは脅威ですね…

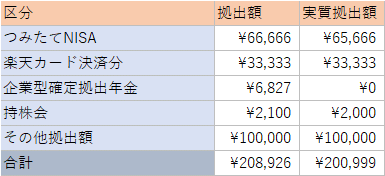

なお、毎月20万円の定期入金を設定しており、具体的な内訳は以下のようになっています。

つみたてNISAと楽天カード決済分は妻のものも含みますので2人分です。楽天ポイントをそれぞれ500円分ずつ使っていますので、実質拠出額から差し引いています。

企業型確定拠出年金は個人負担がない代わりにマッチング制度の導入も弊社はないため金額は固定です。

持株会は月2000円を拠出、持株会制度ではよくありますが、少しだけ奨励金が出る制度になっています。

上記以外として毎月固定で10万円を拠出しています。この10万円は月初に先取りで投資に回しますので、最初から無いものとして日々の生活はやりくりしています。

ちなみにこの10万円の投資先ですが、毎月柔軟に変更しています。具体的には目標と定めるアセットアロケーションに対して乖離が大きい資産に投資するようにしています。

アセットアロケーション

そのアセットアロケーションですが、現在の組入比率目安は以下になります。

シンプルですね。実質的に上位3つが株式ですので、資産の9割を株式に投資するリスク選好型のポートフォリオです。現在は資産形成期なので、このくらいのリスクは必要と思っています。いずれ資産が膨らんできたら、株式の比率を下げ、安全資産の比率を増やそうと思っています。

ちなみに、こちらは大分類ですので、「Cash equivalent」の箇所はCash以外も含んでいます。具体的には債券、優先株式、金等が該当します。現金というよりも、値動きが比較的小さく、株式と相関が低い、もしくは逆相関資産をまとめています。

もう少し詳細な資産分散は、直近のものを以下にまとめています。

コストについて

長期投資家にとっての大敵は恐らくインフレリスクとコストなのではないでしょうか。インフレは個人ではどうしようもできませんが、コストはコントロールできます。

今まで紹介している銘柄がほとんどなのですが、現在投資している全銘柄とポートフォリオの想定コストは以下のようになっています。

※シンプルにするため少しいじっている箇所があり、PF経費が実態より少な目に出ているところもありますが、全体の合計数値は現在の状態を示しています。

現在の私のポートフォリオにおける経費の概算は0.1%程度です。高くなっても0.2%を超えない水準を維持したいと思っています。

航路を維持する

最後は規律についてですが、要はこれらの方針を市場のから騒ぎに惑わされずに維持していくことです。ただし、そこは堅物になりすぎることはなく、柔軟性も持ち合わせておくべきと思います。

例えば、ポートフォリオ理論で語られる投資対象としては伝統的な資産である株式と債券への分散が一般的ですが、現在の歴史的な低金利が長く続く現状において、債券へ投資することが最適であるかは検討が必要です。債券価格の上昇余地がほとんどないということは、下がることはあっても上がっていくことはもはや期待できないとも言えます。このような現状において、今まで通り債券への分散を行うことが適切かは、各自でしっかり考えていく必要はあるでしょう。

私自身は債券においてキャピタルゲインを得ることは期待しておらず、株価が下がった場合のリバランス用資産という見方をしています。ポートフォリオ全体のリスクを抑えることがアセットアロケーションの大切な考え方でもありますので、そういった意味でも債券への投資は一定の意義があると感じています。

リターンを維持しリスクを抑制する

異なる資産へ分散させることで一定のリターンを可能な限り維持し、リスクを抑制していく。つまりシャープレシオを高めていくことを当面の指標にしたいと思っています。

次回はこのシャープレシオについて記事にしようかなと思っています。

今回はつらつらとした内容となってしまいました。

本日は以上となります。最後までお読みいただきありがとうございました。

それでは。

この記事が気に入ったらサポートをしてみませんか?