今週の岡崎さん040 今週は冴えない動きか。今のうちに情報を整理して年末に備えよう

ThanksGivingDay・ブラックフライデーなどお買い物シーズン。

岡崎さんはちょっと早めの今年の振り返りをしてくれてますね。

「意外といい1年だった」「今年は良い12月に向かっている」

マーケットアナライズマンデー

今週のストラテジー:今週は冴えない動きを予測=・高値を目指す動きは見えるけれど高値をフォローする動きがない

基本的にここから持ち上げる要因がない。高く始まったらそれだけ押し戻される。かといって大きく下げる要素もない。

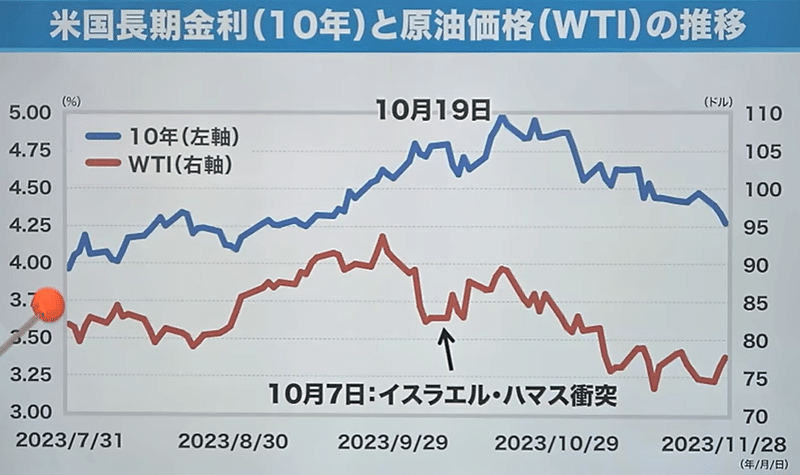

・長期金利はこれ以上下がるトレンドにはならない。ドル円も大きく下がりはしないが一旦上昇はピーク。

・FOMCは利上げはないけれど利下げもない

・決算シーズンも終わって、業績期待での買いも一服。半導体を中心とした期待買いも一服。

・米マクロデータの11月は要警戒。景気後退にはならないがどの程度スローダウンになるのかは確認してみないとわからない。すごく悪くはならないが良くもならない。

・岸田さんは日韓関係の改善など頑張ってるが国民の支持率はどんどん下がっている=政治的なリスクを海外投資家は嫌う

などなどを考えると、本当に何も大きな動きが起きない一週間。むしろ月末リバランス売りなどを警戒したほうが良い。今週は高値づかみをしないように気をつけて、むしろ情報の整理を頑張りましょう。

特に、「大きなイベントがあった時点(今回でいうと9月FOMCの時点がターニングポイントなのでここが起点)から買われているのはどこか。冴えない動きなのどのセクターか」という流れを確認するチャンスだと思ったほうが良い。

12月FOMCの注目ポイント=潜在成長率・中立金利のドットチャートに注目

・この両者が両方上がっていれば景気は好調を維持できている。金利は上昇するので新興株は苦しいが、大型株中心に強い動きが期待できる。

・どちらも下がってくるようであれば、確実に景気がスローダウンしている。目先は金利低下で喜ぶかもしれないが、中期的には景気後退に警戒しなければいけない。

今月のエミンさんの注目点=サンタラリーが先に来てしまったか

◎良かった点

・11月はめちゃくちゃ強かった(月間で10%アップ)

・VIXがクラッシュ状態に

▲気になる点

・逆に12月に調整を求める状況に?

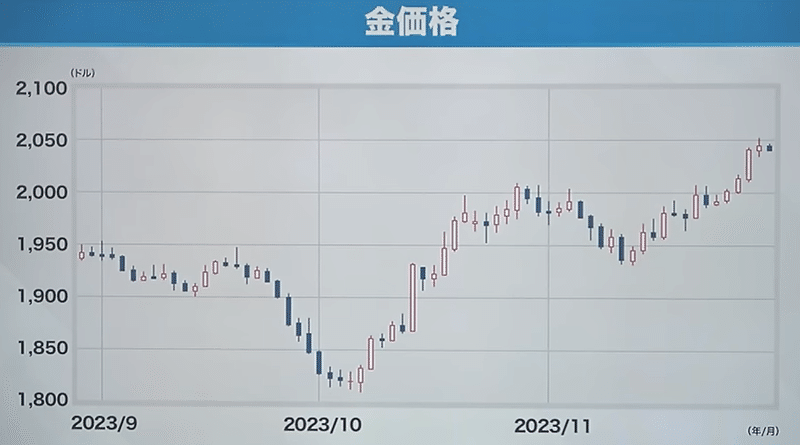

・金価格が強くて、原油が弱い状況はあまり気持ちが良くない。

・円買いもあっていまいち34000を越える動きが見えない。

・調整が入れば改めてラリーを期待できるが……。

→国債とか買ってたほうがいいのではないか

マーケットディーパー

マーケットディーパーリアルセミナーの振り返り。動画で見たい人はこちらから(宣伝ですがアフィじゃないので安心してください。4講演すべて見れて2000円なのでかなりお得だと思います)

「トランプリスクを考えても2024年の前半に勝っておきたい!」

マーケットチェック

・金利もボラも下がった。PCEの結果次第では金利が4.25%を切ってくればさらに株価が上昇するか。ただし4%以上に下がると厳しい。実際にラッセルは景気後退を警戒してあまり上げていない。

・ドル円は下がっている。しかしアメリカの中立金利が上がっていくなら、やはり140円台を割るような動きは期待しにくい。

・日本はもう下がっている=金融緩和による株価押上げ効果はこれから期待しにくい。マクロによるPERの押し上げはないから純粋に企業が成長していったり還元を増やすしかない。

・労働市場は強いが、裁量的消費は弱ってきている。

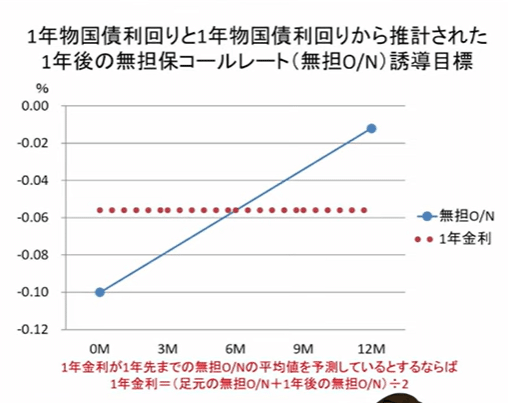

プロの視点 日本金利の話

もうマイナス金利解除はすでに市場はほぼ織り込んだ。

日本の金利は、アメリカの金利が圧倒的に支配力を持ってる。

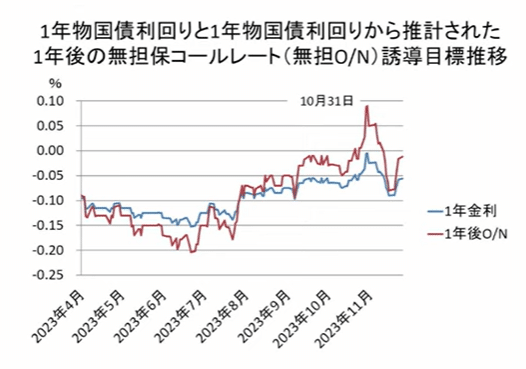

マイナス金利の解除の影響をもっとも受けやすいのは当然1年金利。

こちらはちょっと上がってきている。

だからすでに-0.06%になっているということは、債券市場は1年後はすでにマイナス金利が解除されることを織り込んでいる。

10月の時点でマイナス金利解除を予測して一旦上がったあと下がったけど、1年後には解除するというのは確実に織り込み済。

今週のディーパー=日本の長期金利を動かしているものの正体。

アメリカの長期金利が引っ張っているように見えるが、

10年金利で比較すると引っ張りきれていない。

連動しているのは日本の「30年名目金利」とアメリカの「30年実質金利」

・アメリカにとって自国の金利はインフレに負けないかどうかを考慮する必要があるから実質金利の方を気にする。しかし他の国の国債については買って儲かるかどうかだけが大事だから名目金利で判断されている。インフレが何%かは関係ない。金利差が大事。

・更にいうと、短い時間軸は各国の中銀の政策によってブレやすいので、正確に相関関係になるのは超長期金利の方ということになる。

30年で比較するとズレが殆どない(赤線)

つまり、日本の金利は先に「中立金利の差」で30年金利が決まって、それから10年金利が決まっていく

そして、当然米国の30年金利は「米国の中立金利」が決める。

そして、米国の中立金利は米国の金融政策によってインフレがどのように制御されるかによって決まる。

結局、日銀の金融政策は短期的には金利を動かしているが、ソレ以上に大事なのは、米国の金融政策ということになる。実際グローバル化特に資本の自由化によって、米国の金融政策は、自国のインフレを世界全体にかき混ぜてコントロールできるようになった。

岡崎さん「だからはやく植田日銀に中立金利を決めてくれと言っている」

マーケットアナライズ(年に1度の松江アナお休みの回)

グローバルラップ:金利が急低下し過ぎでは?

・米国の雇用統計。小売。耐久財受注などが弱い?とはいえ「過剰消費」が抑えられている程度。

・ベージュブックでは消費が衰えていることを示唆。

・金利低下→ナスダック強い。ダウは新高値

・タカ派のウォラー理事が利下げ発言?

→来週の雇用統計が弱くなりすぎているとちょっと問題に。

・DAXはインフレ低下を受けて最高値近辺まで。

・イギリスは弱い。

・原油は70-80ドルのレンジになったか。

・金価格の上昇がとまらないのが気持ち悪い。

・日本は様子見状態で出来高が減ってきている

好材料としては「在庫調整」が進んできている。

今週のMVS

1:半導体関連株・電子部品は強い。

鉱工業生産指数での在庫バランス調整を確認して買いが入ったか?

2:製鉄用高炉の黒崎播磨も強い動きに

3:NSユナイテッド海運(不定期船)の指数が強い

景気が強いか?

4:デンソー(色んな会社が2.5億円売却。デンソー自身は1.5億株自社株買いするがカバーしきれず)

5:資生堂はどこまで下がるのか…?

今週の注目ニュース

市場はFEDの見通しより2回分くらい多めの利下げを見越しているが、

逆に2025年以降は金利が下がらない=中立金利上昇を見込む

台湾TSMCの受注が強かったこともあり、SOX指数がダントツで強い。

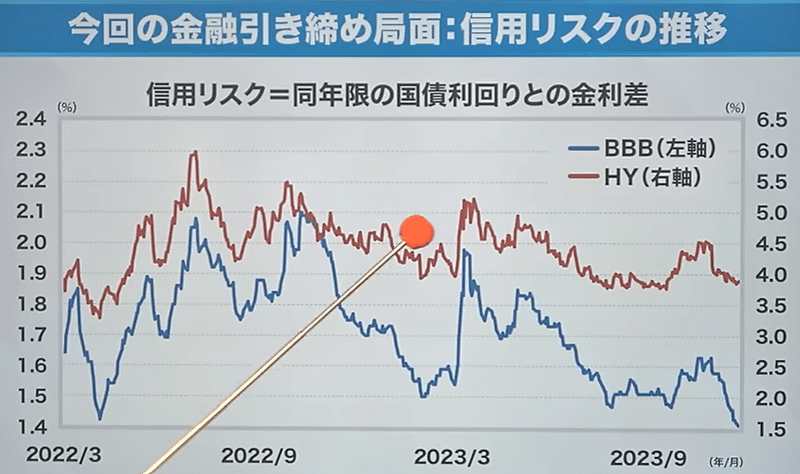

信用リスクは上昇していない。むしろリスクは低下している

マーケットアナライズプラス(長濱さん):高圧経済の結果

高圧経済=サプライサイドの強化

需要が超過していながらも

インフレがそれほど激しくなく(なんとか政策金利で抑えながら)

経済性成長が続いている状況

2回目は、米中対立で景気後退入り始めたタイミングで増税をやってしまって失敗

低圧経済=サプライサイドの弱体化

需要が長期的に停滞しているため

デフレに陥っているのを政策で無理やりプラスを維持しているが

設備投資が積極的に行われない状態

この潜在成長率がじわじわと下がり続けたのがこの40年だった

日本のインフレは大丈夫か?=まだ需給ギャップマイナスだから大丈夫

・もうしばらく財政政策が必要となる。

あるべき財政政策について

民間だけじゃなくて公共投資が必要と考える人が増えた

世界各国はどんどんと国家戦略として補助金政策を行った。

一方で日本だけが危機感が弱かった。

日本の岸田政権が行った経済対策の戦略性の乏しさ・情けなさよ…

来年の日本について

短プラには大きな影響は与えないか?

恒例の景気ウォッチ

今後は国内での在庫調整完了からの改善と海外の経済減速との綱引き

マーケットアナライズプラス2(鎌田さん)

よろしければサポートお願いします。いただけたお金は岡崎良介さんへの推し活に使わせていただきます