FXでうまく複利運用するための資金管理 【固定比率ルール】

理想的なポジションサイジング

例えば次のトレードの勝率が100%と決まっているなら最適なロット数は資産の100%、つまり持てる限りのロット数でトレードするのが最適解です。

逆に次のトレードの勝率が0%と決まっているなら最適なロット数は0、つまりトレードしないことが最適解となります。

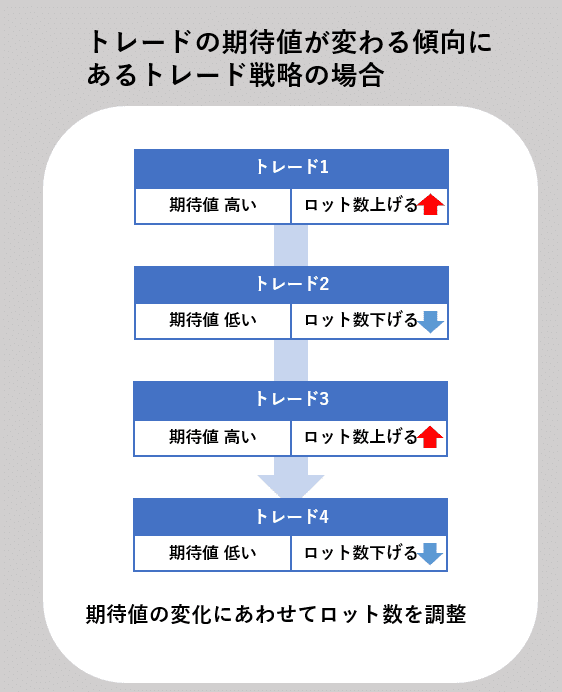

もしトレードをする毎に勝率が変動し、高勝率のトレードと低勝率のトレードを事前に予測できるなら、高勝率のトレードのときにロット数を増やし、低勝率のトレードのときにロット数を減らすアプローチが理想的といえます。

しかし現実的に「事前にトレードの勝率を知る」ということは難しいです。「トレード戦略の長期的な勝率」をバックテストで知ることは可能ですが、「次の1回分のトレードの勝率」を知ることは勝敗のパターンがない限り不可能で、勝敗パターンが存在するトレード戦略はごく一部だと思います。

例えば、

・長期的な勝率:50%

このトレード戦略では、損失が出たあと次のトレードの勝率は50%より高いでしょうか?

勝率50%だから一回負けたら次は勝てると考えるでしょうか?

直近のトレード結果が勝ちであっても負けであっても関係なく次のトレードの勝率は50%のままだと考える場合が多いと思います。

勝敗パターンが存在するトレード戦略は各勝率に対応してロット数を増減させることが理想的であるなら、個々のトレードが独立し、直近のトレード結果にかかわらず一定の勝率があるトレード戦略では、資産残高とロット数の比率を一定とした「固定比率ルール」が理想的だと考えれられます。

固定比率ルールで利益を伸ばすための条件は「ロット数固定でプラスの期待値があること」です。もしトレード戦略に従属的な勝敗パターンが存在するかどうか分からなかったとしても、単利運用でプラスの期待値さえあれば、ある程度の複利的リターンを得ることができます。

※従属的なパターンがある場合は固定比率ルールは最も効率的ではありません。

「資産残高とロット数の比率が一定」は「○○円毎に1ロット」という言い方にも置き換えられます。ここでは計算の便利上「○○円毎に1ロット」と表し、「○○円」の最適解を探ります。

ロット比率の基礎知識

資産残高に対してロット数の比率を上げることは

・リスク増

・リターン増

です。逆に比率を下げることは

・リスク減

・リターン減

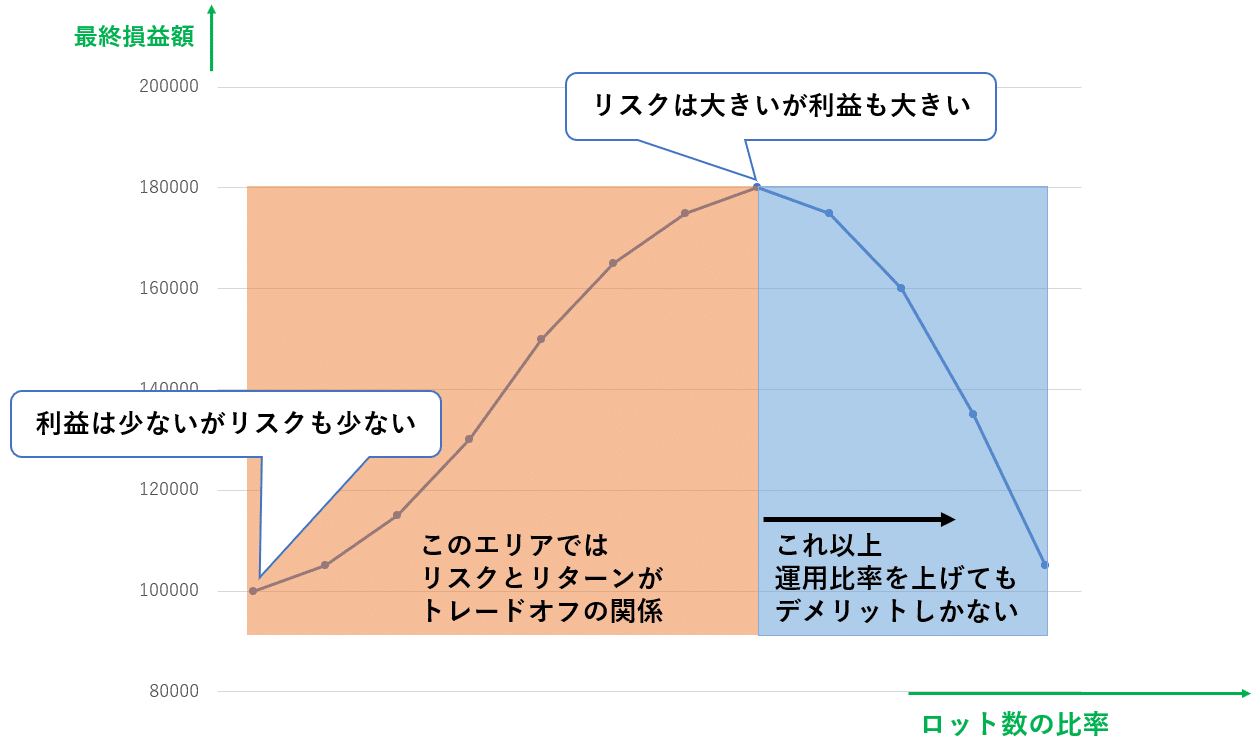

というように基本的にはリスクとリターンはトレードオフの関係で、最適なロット比率は「トレードスタイルを破綻させる心配がほとんどない範囲でできるだけリターンを増やすポイント」にあると思います。

注意点1

ロット比率を上げていくとリターンが最大になるポイントが発生します。さらにロット比率を上げるとリターン最大ポイントから

・リスク増

・リターン減

というデメリットしかないエリアに入ります。

このこと考慮するとリターン最大ポイントよりロット比率を小さくする必要があるといえます。

注意点2

FXにはどの通貨ペアにもポジションを持つための必要証拠金額が存在します。ポジションを保有中に有効証拠金が必要証拠金額を下回らないように余裕を持っておく必要があります。

※ブローカーによっては有効証拠金が必要証拠金を下回った(証拠金維持率が100%を切った)時点で強制ロスカットをする場合もあります。

「固定比率ルール」の特徴まとめ

・個々のトレード結果が独立したトレード戦略では理想的なアプローチとなる

・単利運用でプラスの期待値を持っているトレード戦略にのみ有効

・リターン最大ポイントより小さくする必要がある

・証拠金維持率が100%を下回らないようにする必要がある

オプティマルfによるリターン最大ポイントを見つける方法

ロット比率をどうやって決めればリターン最大ポイントを発見できるのでしょうか。

これを見つける方法としてオプティマルfを使う手段があります。

オプティマルfとは

この式でロット数を算出したときトレード結果の総利益が最も多くなるfの値のことをいいます。

オプティマルfの見つけ方

①1トレード毎に「固定比率(f)×損益」と「最大損失」の割合(HPR)を計算する

②全トレードのHPRの幾何平均を求める

③固定比率(f)の値を0.01→0.99まで上げていき幾何平均が最大となる固定比率(f)を求める→ここで算出したfの値がオプティマルfとなる

計算式

バックテストでのトレード損益とExcelを使ってオプティマルfを求めていきます。

計算用に作ったExcelデータを貼り付けておきます。

※マクロ(VBA)は使用していません。

※2021年6月時点の最新版(365版)で作成しました。

注意点

・バックテストの損益データは単利運用でのデータにする

・システムトレードのバックテストデータを使う場合は最適化したトレード損益データは使用しない(カーブフィッティングはしていない前提で計算しているから)

・単利運用でプラスの期待値(トータルで利益が出ている状態)がないとオプティマルfは求めらない

Excelファイルの「オプティマルf計算」シートを開いて、青色のセルにバックテストの損益データを入れて下さい

※初期状態ではサンプル用の損益データが入力されています。計算したいトレード戦略のバックテストデータに書き換えて使用して下さい。

自動でHPR、幾何平均、オプティマルfが求められるようになっています。

オプティマルfが求められたら「何円毎に1ロットを設定すればいいか」を調べます。

このExcelデータでいう1ロットとは単利運用時のロット数を示しており、取引の何通貨のことを指定しているわけではありません。

これがリターン最大ポイントとなります。

実際に運用するのはオプティマルfより小さい値です。

なぜオプティマルfを使わないのか

オプティマルfは総利益は最大になりますが同時にリスクも非常に大きくなります。オプティマルfが0.39のとき最大損失が出れば39%のドローダウンとなることを意味しています。

リアルトレードでバックテストとほとんど同じ結果が出るならばリスクをとってオプティマルfを使うのもいいのかもしれませんが、実際には結果に必ずブレが生じます(どんなにバックテストが忠実であっても)。ブレながら回数を重ねるごとにオプティマルfに収束するのです。

もしオプティマルfをそのままリアルトレードで使うと、短期的なブレによってリスクの取り過ぎを繰り返し破滅的なトレードをすることになってしまいます。

オプティマルfはその値が判れば実戦ではオプティマルfの1/3~1/4くらいの値を使うと思っておいて下さい。

リアルトレードで使うための調整

先ほど使ったExcelファイルのもう一枚のシート「資産管理 計算」を使います。

「オプティマルf計算」シートと同様に、青色のセルにバックテストの損益データを入れて下さい。

試しにfの値を入力するセル(青色のセル)にオプティマルfの値を入れてみます。

理論上の利益額は最大になるのですが、実際には証拠金不足になってしまうようです。

オプティマルfで算出した金額が1ロットの必要証拠金より少なかったためです。

※必要証拠金は通貨ペアやFX口座の条件によって違うので各自で数値を変えてください。

次は条件を少し変えて

・オプティマルfの1/2

・必要証拠金はドル円レバレッジ25倍を想定して44,000

「許容含み損」の欄は「1ロット分に換算した許容損失額」を表し、この金額を下回るとポジションを保有中に証拠金維持率が100%を下回ることになります。

FX会社によっては証拠金維持率が100%以下になった時点で強制決済となる場合もありますのでここは十分な余裕を持たせておく方が良いです。

今回の場合、「1ロット時の最大損失」より「1ロット分に換算した許容損失の中で最も低い額」が少ないためこれでもリスクを取りすぎていることになります。

ここでは「1ロット時の最大損失」としていますが「1ロット時の最大逆行幅」に置き換えるとより確実な計算ができます。

再び条件を少し変えて

・オプティマルfの1/3

「1ロット分に換算した許容損失額」が「最大損失(1ロット)」の約3倍あるので、ポジションを保有中の含み損が最大損失の約3倍にならない限り証拠金維持率100%を下回ないことになります。ポジションを保有中の含み損が「最大損失(1ロット)」の約3倍を超える可能性が高いと思う場合はさらにfの値を下げる必要があります。

バックテストデータがある程度信頼がおけて、トレード結果に比べ大きな含み損を抱えないトレード戦略なら、この辺りから適切なロット比率になると考えてもいいでしょう。

ただし、このバックテストデータは全くカーブフィッティングしていない前提をおいて計算していることを思い出してください。本当に全くカーブフィッティングしていなく、将来的な損益を高い精度で推定できているならいいのですが、より慎重になるならオプティマルfの1/4程度を採用することも考えてください。

よって

「97,333円毎に1ロット」が採用するロット比率とします。

これでもリスクを取り過ぎだと思う人はさらにfの値を下げてください。

もっとリスク取れると思う人は少しずつfの値を上げてください。

ここでのまとめ

・何円毎に1ロットとするかは「1ロットの必要証拠金」より大きな金額にする。

・証拠金維持率はポジションを保有中に100%以下にならないようにする。

・「1ロット分に換算した許容損失額」が「最大損失(1ロット)」より数倍の値になるくらいに余裕を持つ。

最後に

最終的なfの値が0.13であるなら最大損失と同額の損失が出たとき、失う金額は運用資金の13%ですが、平均的な損失が出た場合はもっと少ない金額で済みます。オプティマルfを使えば「最大損失」と「平均損失」が離れているほど高いfの値を導き出し、「最大損失」と「平均損失」が近いほど低いfの値を導き出すようにできています。

投機の世界では「1回の損失は2%以内に収めよ」という初心者向けに発信された常識のようなものがありますが、これは広く様々なトレード戦略に適応するルールの一部であって、一つ一つトレード戦略にフィットさせている分、今回紹介した固定比率ルールでは、もっと良い結果が出せるはずです。

証拠金維持率が170%前後はリスクを取り過ぎだと感じるかもしれないですが、これはトレードスタイルによります。

今回の固定比率ルールはトレード戦略一つ一つに割り当てるルールであり、複数のトレード戦略を持ってリスク分散する場合は、一つ一つのトレード戦略はある程度のリスクを取ってリターンを追求する方が効率的だと思います。つまり、うまくポートフォリオ組める前提で計算したい人はfの値を少し大きくとってもいいし、そうでない人はfの値を小さくするべきかもしれないです。

固定比率ルールは「ロット数固定で勝てる」が前提の資金管理ルールです。トレードの結果が直近のトレード結果に左右されず、個々のトレードが独立しているタイプのトレード戦略には最適なアプローチとなる可能性があります。独立しているタイプのトレード戦略かどうかはZスコアなどを参考にします。(詳しくはまたnoteに書くかもしれません)

独立しているタイプのトレード戦略であると確定している場合はモンテカルロ分析と併用すると、さらに精度の高い分析ができます。(こちらも詳しくはまたnoteに書くかもしれません)

【追記】

↓こっちの記事でZスコアやモンテカルロ分析の解説しました。

この記事が気に入ったらサポートをしてみませんか?