企業と投資家のギャップ 【企業価値向上】に向けた取り組みについて①

皆さまこんにちは、アクロポリス・アドバイザーズです。

本年も生命保険協会が調査した企業価値向上に向けた取り組みに関する企業と投資家の視点のギャップ(2023年度版)についての結果を、簡単にをまとめたいと思います。

全3回に分けてお送りする予定でおりますので、ご高覧いただけますと幸いです。

それでは早速見てまいりましょう。

■ 企業と投資家のギャップ

1.今後取り組みを強化、期待する事項

今後企業が取り組みを強化する事項と投資家が期待する事項において最も高い水準で一致した項目は【経営計画・経営戦略】でした。

次いで、74%の企業が力を入れている【ESG・SDGsへの取組み】への投資家の期待は40%と、認識に34%もの差がでました。

対して、企業 < 投資家となっている項目で大きなギャップは見られず、多くの企業が投資家と同様の認識であることが伺えます。

2.取締役の実効性向上に向けて、課題に感じていること

取締役会の実効性向上に向けての課題で最も高い水準で一致したのは【取締役会全体の経験や専門性のバランスやジェンダー・国際性等の多様性の確保】でした。

違いが見られたのは、45%の企業が課題であると感じている【上程議案見直し・絞り込みによる重要事項に関する議論の充実】に対し投資家は16%と、29%の差。

対して、投資家側が認識する課題で企業側とのギャップが大きかった項目は【独立した社外役員の拡充】(差:31%)・【社外役員が機能発揮できる環境整備】(差:21%)の二つとなりました。

3.取締役会の議題として重要視するテーマ

企業、投資家が取締役会の議題として重点的に取り上げたい、または取り組むべきと考えるテーマで最も高い水準で一致した項目は【経営戦略立案】でした。

企業側 > 投資家での大きなギャップはありませんでしたが、投資家が重要だと考える課題【経営目標・指標の適切性】(差:24%)・【コーポレート・ガバナンス体制】(差:32%)に対しては大きな認識の違いが見られました。

4.社外取締役に期待する役割

社外取締役に期待する役割で最も高い水準で一致した項目は【独立した客観的な立場での発言・行動】でした。

企業側 < 投資家での大きなギャップはなく、約半数の企業が期待すると回答した【経営執行に対する助言】(差:21%)に対し、賛同した投資家は約3割程度でした。

5.社外取締役に期待している役割が現状果たされているか

社外取締役に期待している役割が現状果たされているかという質問では、56%の企業が【期待通り十分に果たされている】と回答しているところ、十分と答えた投資家は3%。

48%の投資家が【不十分であり、改善の余地がある】と回答し、企業側と投資家側で社外取締役の役割の現状に対する満足度に大きな違いが見られました。

6.社外取締役の機能発揮に関する取り組み

企業による社外取締役の機能発揮に関する取り組みと投資家が期待する取り組みでは、【社外取締役の独立性の確保】が高い水準で一致しました。

また、投資家が期待する割合の高い項目において、企業との大きなギャップはありませんでしたが、企業の多くが重要視している【社外取締役に対する取締役会議題の事前説明の充実】(差:53%)・【経営理解促進を目的とした取り組みの実施】(差:36%)・【指名・報酬等の検討を行う諮問委員会の活用】(差:43%)の三つでは認識のずれが大きく目立ちました。

7.中期経営計画、経営目標として重視すべき指標

企業が中期経営計画の指標とする項目と投資家が経営目標として重視すべき指標では認識の違いが目立ちました。

企業側が【売上高・売上高の伸び率】(差:40%)・【利益額・利益の伸び率】(差:22%)を指針とする中、投資家側は【ROE】(差:22%)・【ROIC】(差:42%)・【資本コスト】(差:45%)を重要な指標とし、投資家は売上・利益などの数字のみではなく、全体的な企業価値を重視していることが伺えます。

8.資本コストに対するROE水準の見方

資本コストに対するROE水準の見方では、53%の企業が【上回っている】と回答しているところ、そのように答えた投資家は1.2%。

63%の投資家が【下回っている】と正反対の認識をしていることが表されました。

9.自己資本・手元資金の水準についての認識

自己資本・手元資金の水準についての認識では、自己資本、手元資金ともに、大多数の企業は【適正と考えている】との回答、投資家は【余裕のある水準と考えている】との回答が多い結果になり、企業側は投資家に比べ謙虚に見ていると言えますが、双方の回答に大きなギャップはありませんでした。

10.投資意思決定時の判断基準

投資意思決定時の企業の判断基準指標と投資家が適切だと思う指標では、以下二つの項目を除いておおよそ同じ指標を判断基準として活用しているようです。

56%の企業が【売上・利益の増加額】(差:25%)を判断基準としている中、投資家は31%。反対に82%の投資家が適切な指標だとする【ROIC】(差:42%)においては、指標とすると回答した企業が40%でした。

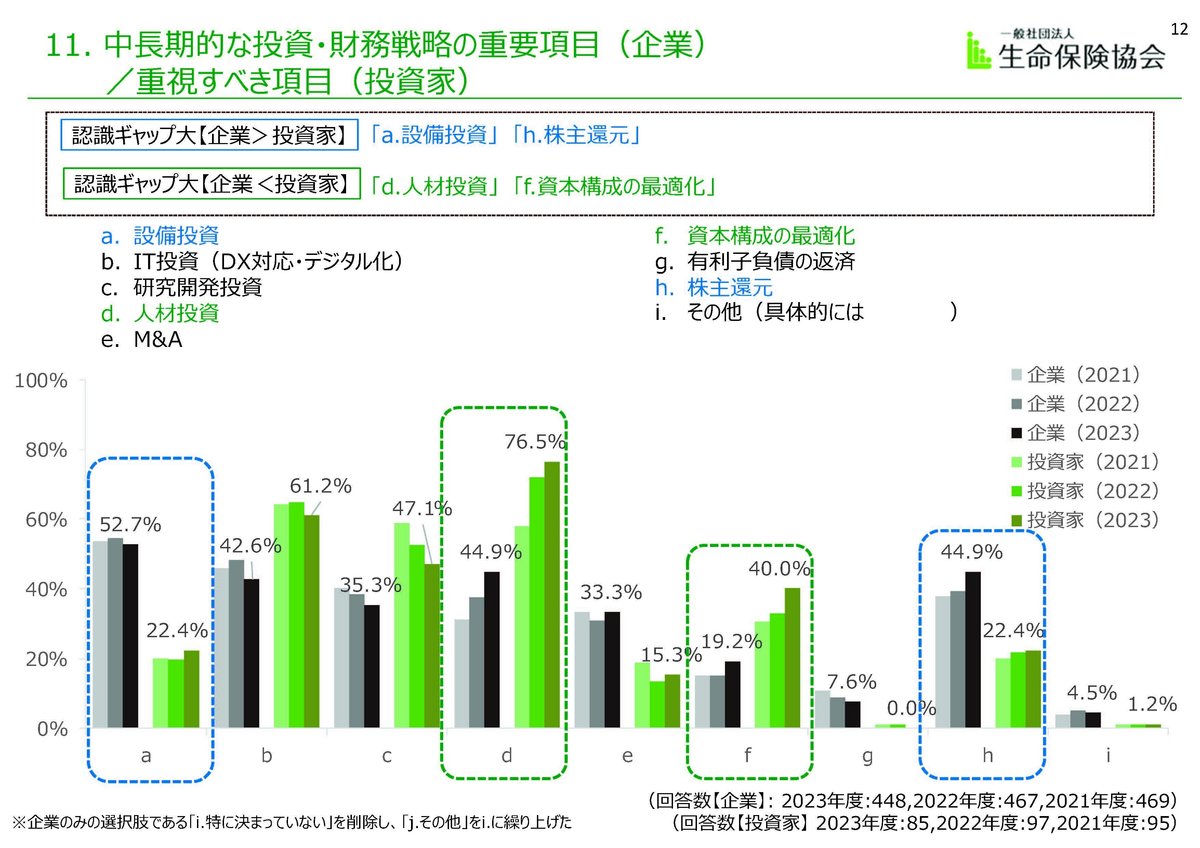

11.中長期的な投資・財務戦略の重要項目

中長期的な投資・財務戦略で企業が重要視する項目と投資家が重視すべきだと思う項目で違いが見られたのは、約半数の企業が挙げている【設備投資】(差:30%)・【株主還元】(差:23%)で、重視すべき項目だとする投資家の割合は企業側の半分以下でした。

対して、投資家が重視すべきと考えている項目は【人材投資】(差:32%)・【資本構成の最適化】(差:21%)となりました。

12.株主還元・配当政策に関する説明

過半数の企業と投資家は「一定程度行っている」と回答したことから株主還元・配当政策に関する説明に対して、大きな認識の違いはないことがわかりました。

ただし、約43%の企業が「十分行っている」と回答しているのに対し、33%の投資家が「あまり行っていない」とする回答結果も併せて出ているため、投資家側としてはより詳細な説明を求めていることが伺えます。

■ まとめ

以上、企業側が考える「企業価値向上の取り組み」と「投資家側が考える取り組み」では、まだまだ双方の認識に大きなギャップも見られました。

今回の記事でご紹介した結果を基に、双方のギャップが少しずつ埋められ、企業と投資家の両者にとって有益なコミュニケーションが促進されるきっかけとなれば光栄でございます。

次回以降の記事でも、株主総会に関する課題や、企業と投資家の対話において、双方が感じている課題や、重点的に取り組んでいることなどまとめていきたいと思いますので、楽しみにお待ちいただければ幸いです。

※この記事では実際の統計結果の小数点第一位を四捨五入して記載しております。

この記事が気に入ったらサポートをしてみませんか?