【独占取材】Chatwork株価急上昇の背景と知られざる戦略

Primaryの過去特集も読める

Primary メンバーシップ

2023年9月より開始しています!

* * *

この1年間でChatworkの株価が急伸している。

2021年末から始まった米国での利上げを発端とした株価調整はChatworkにも例外なく波及し、2022年は、上場来安値の株価水準が半年ほど続いた。

しかし、2022年11月に行われた2022年12月期第3四半期決算発表以降、株価は連続して上昇を続け、一時はボトムから4倍の水準まで拡大した。

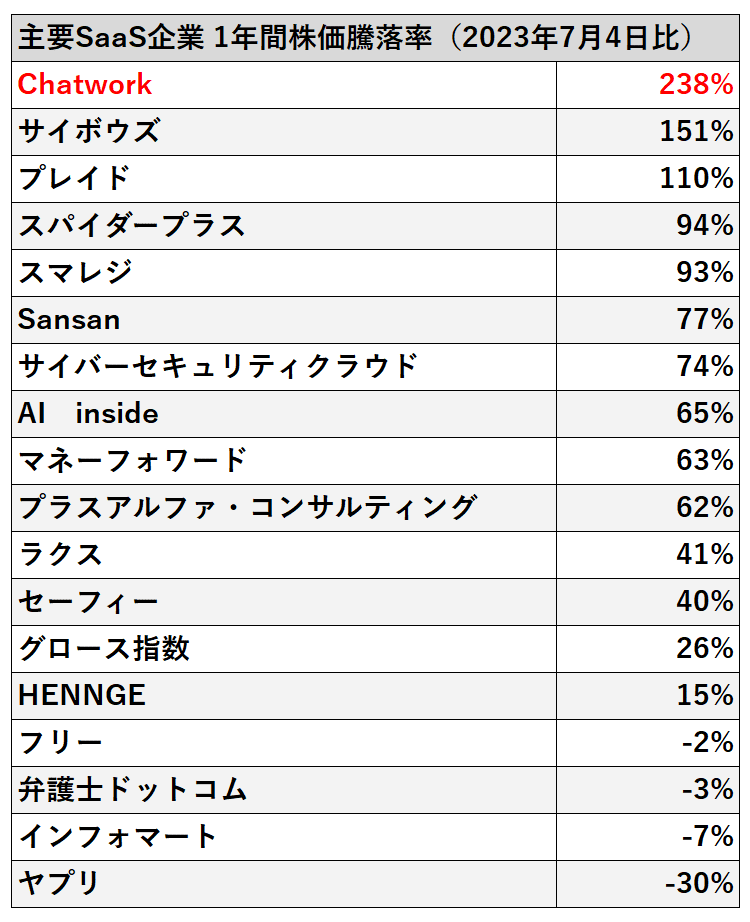

この成長は同時期の国内SaaS企業全体と比較しても顕著で、復活したSaaS株の代表格となった。

Chatworkが再評価されたポイントは、同社が掲げる中期計画への達成および利益創出の蓋然性が高まったことにある。

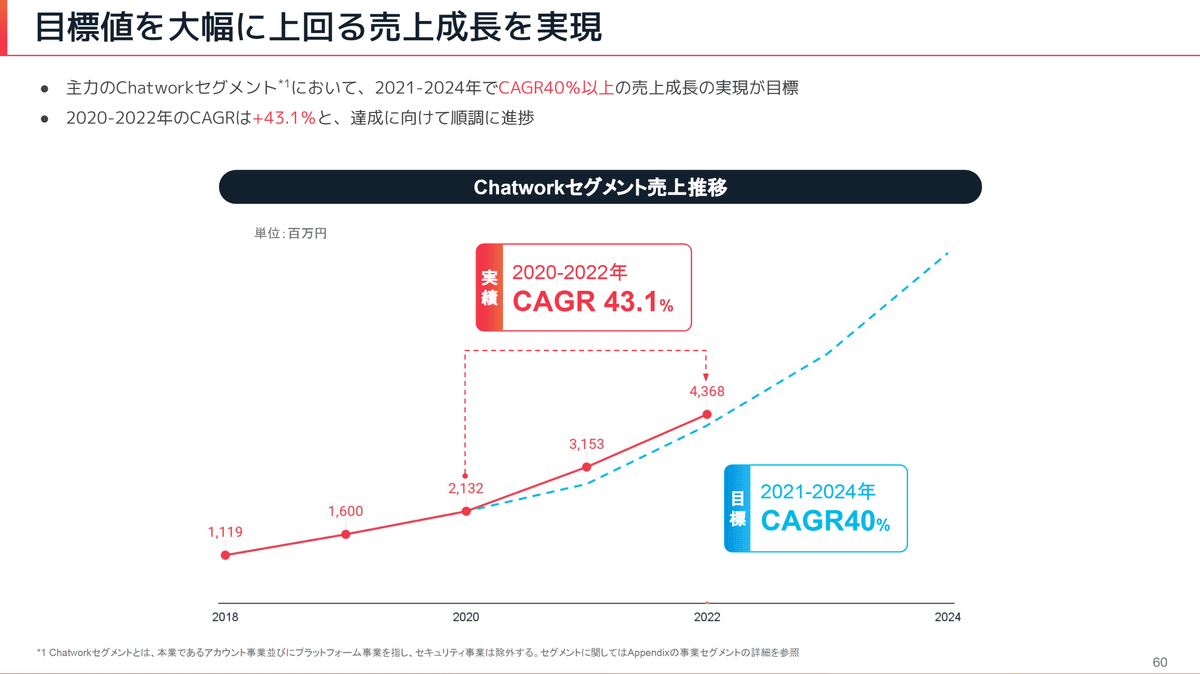

2020年度決算発表時に公表した中期経営計画では、Chatwork事業の売上計画を2024年度に向けCAGR(年平均成長率)40%を達成し、100億円の全社売上を目指すことが示されていた。

この資料が公表された2020年12月期実績においては、Chatwork事業の売上成長率はYonY+32.9%であり、それを上回る成長率を4年連続で達成するという極めて意欲的な目標が掲げられた。

これまで日米SaaS企業の過去実績を集計すると、ARR成長率は、毎年80%程度まで逓減していく傾向にあり、成長率を加速させる難易度は高い。

筆者自身も当時Chatworkの中期計画を見た際に、率直に「達成は難しいのでは」という感想をもった。

しかし、Chatworkは、PLG(Product Led Growth)、BPaaS(Business Process as a Service)、料金改定といった戦略を矢継ぎ早に打ち出し、2022年通期までのCAGR43.1%を達成。2024年までの40%成長への見通しも立ちつつある。

多くのSaaS企業が注目する戦略の詳細、そして、日本企業の"マジョリティ層"に接点をもつChatworkだからこそつくれる価値とは何か。

Chatwork代表取締役CEOの山本氏に独占取材を行った。

山本 正喜 氏 | Chatwork 代表取締役CEO

電気通信大学情報工学科卒業。大学在学中に兄弟で学生起業。以来、技術を統括するCTOとして多数のサービス開発に携わり、2011年3月にクラウド型ビジネスチャット「Chatwork」を企画しリリース。2018年6月、代表取締役CEOに就任。2019年9月、東証マザーズへの上場を果たす。

Chatworkは他のチャットツールと競合していない?

―― チャットツールというとMicrosoftのTeamsやSlackを想起する方も多いと思いますが、Chatworkはそれらのプロダクトと競合するのでしょうか。

山本氏:ビジネスチャットツールにおいて「製品」で競合をあげると大企業を中心として利用が広まっているTeams、スタートアップエンジニアを中心とするアーリー層の支持を受けるSlackとなります。Chatworkは300名以下の中小企業に対して強みを持っているという住み分けです。

日本企業におけるビジネスチャットツールの普及率はまだ18%*に過ぎず、大半が未開拓のマーケットとなっています。そのため、SlackやTeamsとChatworkの間には依然として大きな距離が存在しており、それぞれが自分の足場を広げている状況です。

市場においては、ホワイトスペースを埋める段階にあるため、プロダクト同士の肩が当たってバチバチしている感覚はなく、ユーザーを各社で奪い合う状況にはなっていません。

Chatworkの解約率が月次0.35%(2023年3月時点)と、非常に低い水準となっていることがその証左です。

ですので、「Chatworkの最大の競合は?」と問われれば、私たちの領域では「メール、電話、FAXなどの既存のコミュニケーション手段」と言っています。これらをビジネスチャットに置き換えるという、じわじわとした市場の変化が進行中です。

大企業向けでは、TeamsとSlackが競争を繰り広げているかもしれませんが、中小企業向けでは、ビジネスチャットそのものが未知の存在であり、Chatworkが市場を開拓する役割を果たしています。

(18.6%:Chatwork株式会社依頼による第三者機関調べ、2023年3月調査、n=30,000)

PLG戦略の肝は〇〇の最大化にある

――― 2020年ごろからPLG戦略はSaaS関係者の注目を集めましたが、国内で実際に取り組む企業は多くありません。ChatworkはPLGをどのように捉え、成長に繋げてきたのでしょうか。

山本氏:あまり知られていませんが、実はChatworkは、PLG戦略だけでなく、SLG(Sales-Led Growth)も行いながら、拡大を続けてきた経緯があります。

2011年のサービスリリース後、2015年まではフリーミアムモデル・セルフサーブの完全オンラインで売上を拡大させてきました。つまり、この間はセールスによる営業活動を一切行わずに成長を遂げています。

このモデルでは製品が優れていれば、自動的にユーザーが増えていきますが、逆に言うと、自然流入以外にユーザー拡大は起きません。

そのため、2015年に合計で約18億円の資金調達を行い、ネットワーク効果による自然流入だけでなく、マーケティングと営業による、さらに成長加速を目指すことにしました。

ここで我々が開始したのは、純粋なSLG(Sales-Led Growth)でした。マーケティングはリード獲得に重点を置き、訪問営業などのフィールドセールスで受注を行う戦略を立ち上げました。

セルフサーブとSLGは並行して動いており、2つの事業部門とも独立した役員とKPIを持つ形になりました。この状態は上場後も続き、その後、2022年に統合しています。

これによって、組織としてPQL(Product Qualified Lead)の創出を最大化し、セールスやカスタマーサクセスを交えてユーザーをオンボーディングさせていくことをPLG戦略と呼んでいます。

ホワイトペーパーや広告などのマーケティングによる新規流入は図っていますが、我々の場合、新規ユーザーの大半は現在でも紹介経由であり、このネットワーク効果をつくることが出来ているのが最大の強みです。

*セルフサーブ: 顧客が製品を自身で検討・決済・導入をする手法

――― 日本で誤解されているPLGのポイントや、山本さんが実践してきた中で感じる一般的な認識とのギャップについて教えていただけますか

山本氏: 大きなギャップとして挙げられるのは、「セルフサーブ=PLG」という誤解です。確かにセルフサーブはPLGの重要な要素であり、セルフサーブで一定伸びないプロダクトではPLG戦略に取り組むことは、難しいです。

しかし、PLGの本質は「PQLの創出」です。

「我々はPLG戦略を展開しています」というスタートアップからの話や相談がよくありますが、セルフサーブの話をされていることが多く、それは真のPLG戦略とは違います。

また、PLG戦略を進めるとセールスやカスタマーサクセスが不要になると思われがちですが、実際はそうではありません。それらは依然として非常に重要な要素です。

PLG戦略の代表格であるSlackも、実はカスタマーサクセスに力を入れています。

――― 主要顧客となる中小企業や地方企業に製品を広めるため、代理店施策を取る選択肢はないのでしょうか

山本氏: 現状ですと、代理店にはあまり力を入れていません。これは、ビジネスチャットツールという製品特性上「明確なニーズがある」というよりは「使ってみて初めてニーズが顕在化する」段階にあるためです。

例えば、中小企業では大企業の案件を複数社で対応する際にプロジェクトチームを組みます。プロジェクトリーダーになる会社は、従来からビジネスチャットを利用しているケースが多いため、Chatworkを使い、周囲にも利用を促します。

これまで自主的には利用してこなかった企業でも「これは非常に良い」と感じて、導入につながる流れが典型的です。

マーケティングによるアプローチは、ニーズが明らかになっていなければ効果がありませんので、まだ使ったことのないビジネスチャットの良さを訴求することには、代理店でのアプローチを含めて限界があります。

中小企業向けのSaaSは製品単価が低いため、多額の営業コストをかけることができないとも言われます。その中で強力なネットワーク効果がユーザーを増やしていく、これがChatworkが強みとするPLG戦略なのです。

株価急上昇はJカーブの底打ちが伝わったから

――― Chatworkの株価はこの半年間急ピッチで上昇しました。この背景をどう捉えていますか

ここから先は

この記事が気に入ったらサポートをしてみませんか?