【徹底解説】2024年最注目の投資先は?クリプト投資ガイド#2 イーサリアム編

本稿は、2024年のブロックチェーン市場での投資に関して注目・考慮すべき7つのポイントをまとめた記事の第二弾だ。Professor JoとUndefined Labsのメンバー共同で伝統的な金融、メディア、ブロックチェーンの各分野で7年以上専門家として活躍してきた研究者による分析をもとに、今後の投資戦略に関する知見や方向性をお届けする。

第一弾はこちら:

「クリプト版ナスダック」イーサリアムの過去と現在

2021年の強気相場でイーサリアムはアプリケーションやスケーラビリティの基盤となり、クリプトエコシステムの中で重要なプラットフォームとして地位を築いた。

単なる象徴的なブランディングを得たわけではなく、プルーフ・オブ・ステーク(PoS)への移行とユーザーの増加により、イーサリアムのブロックスペースが稀少になり、またネットワークの使用が増えれば増えるほどデフレが発生し、通貨価値が上がる「ウルトラサウンドマネー」のナラティブも得た。これらがイーサリアムの価格上昇の要因であった。

過去のイーサリアムはミームコイン、DeFi、NFTをすべて管理するブロックチェーンであったため、常に取引が活発な状態であった。ブロックチェーンに取引を記録するためには、ブロックスペースを購入する必要がある。多くの購入者がいたが、利用可能なスペースが少なく、トランザクション手数料が自然に増加し、それに伴い通貨の価格も上昇した。

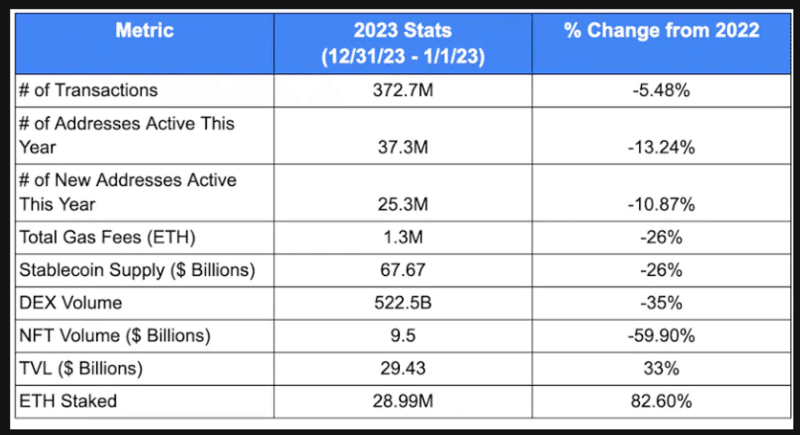

レイヤー2が活性化された現在は、状況が少し異なる。前回の強気相場では、DeFi、NFTに消費される取引手数料(ガス代)の比率は約63%を占めていて、平均取引手数料は約150〜170 Gweiだった。しかし、今はイーサリアムのネイティブオンチェーンの需要がビットコイン、ソラナと比べて減少し、ETHとそのブロックスペースの需要は以前に比べて10倍以上減少した。

現在、単純な投資資産としてのイーサリアムは、やや曖昧な存在となっている。大衆に訴えかけることができる暗号通貨としてはビットコインに劣り、資産としての投機性はソラナに劣る。さらに、「ウルトラサウンドマネー」というナラティブもイーサリアム独自のものではなくなった。ソラナを含む多くのアルトコインレイヤー1プロジェクトが同様のトークンナラティブを持っている。

アカウント抽象化(AA)、ZKML、ダンクシャーディングなどの特徴的なキーワードがまだ存在するが、一般投資家がこのようなインフラに投資をしたり、投資する価値があると判断する段階には至っていない。つまり、現時点では「なぜイーサリアムを買うべきか?」という問いに対する説得力のあるナラティブは揃っていないのだ。

イーサリアムは「可能性を秘めたプラットフォーム」

イーサリアムは既にビットコインと同様に、デジタル領域を脱し、社会に組み込まれつつある。アメリカを含む世界各国の政府がイーサリアムを利用したマネーロンダリングを防止するために動く中、まだ限定的ではあるが、コインベースを通じてオンチェーンKYCされたユーザーもイーサリアムの世界に入ることができるようになった。これは、将来的に合法的な規制を重視する資本が、イーサリアムの世界に流入するルートとして期待される。

個人投資家はインフラ投資の機会を得るのが容易ではない。唯一可能なのは、インフラプロジェクトがトークンを発行するときにそれを購入するか、エアドロップを通じて受け取る程度だ。この点に関しては、2024年は注目すべき年である。既に10億ドル以上の評価額を持つプロジェクトが次々とエアドロップのスケジュールを設定しているからだ。

このようなプロジェクトをオンチェーンで発見できるレイヤー1ブロックチェーンは、まだイーサリアムしかない。イーサリアムは依然として、ビットコインに次ぐ規模と強度を誇る堅実なプラットフォームであることが分かる。

これまでは手数料ビジネスがイーサリアムを支え、発展させてきたが、今年からはこのプラットフォーム上でより大きなビジョンを描くプレイヤーが増えるだろう。イーサリアムは大量の流動性(DeFi)と技術インフラを通じて、ナスダックのようにユニコーン企業を立ち上げることができるプラットフォームの役割を果たす。

2024年だけで、1000億ドル以上の資産がイーサリアム上で発行される見通しだ。リステーキング(Restaking)、レイヤー2、パブリックインフラ(Public Infra)など、イーサリアムをさらに後押しするナラティブがETHの成長を牽引すると予想される。

イーサリアムの価値を向上させる「レイヤー2(L2)サマー」

遅い処理速度と高額な手数料。これらがイーサリアムが直面した二つの重要な課題だ。L2はこれらを解決するために登場し、最近では毎年3000万から5000万ドルの売上が発生する数少ないクリプトビジネスに成長した。

L2の成功に伴い、レイヤー3(L3)ソリューションも登場した。L3は、L2取引の増加を見越し、独自のチェーンを構築してユーザー体験を向上させるアプリケーションのようなものだ。

代表的なものには、OptimismのOpstack、ArbitrumのOrbitなどがある。現在、L3はL2トークンを基軸通貨として抽象化されたトークノミクスを採用する可能性が高い。その理由は、一般的にL3が必要とする流動性の水準は低く、L2トークンの流動性だけで十分だからだ。

つまり、L2にとって資産を増やすための市場がもう一つ形成されたわけだ。これらの理由から、今後数年間、L2トークンの成長はどのようなL3エコシステム持っているかによって大きく左右されるだろう。

言い換えれば、イーサリアム(L1)の流動性がL2に移行し、それがさらにL3に繋がる構造だ。この視点から見ると、イーサリアムが他のレイヤー1ブロックチェーンと比較してどのような優位性を持っているかが明確だ。

イーサリアムは既にDeFiの基軸通貨として活用されており、L1にユーザーの活動と流動性を無理に集める必要がない豊かな環境だ。L2、L3でイーサリアムを基軸通貨として使用し、普及させればすぐに価値を生み出すことができる。

1月3日の時点で、L2のTVLは211.6億ドルで、既にAlt L1の総TVLよりも多い。間もなくETHのTVLにも追いつくと見られる。

2024年には、この数値がETHのTVLの2~3倍以上になると予想され、ETHはオンチェーンの基軸通貨としてのポジションをより一層固めることになる。イーサリアム上で2020年に起こった「DeFiサマー」以上の「L2サマー」がそう遠くない未来に起こるかもしれない。

イーサリアムのカンクンアップグレード(EIP-4844)は、今年、モジュラー型イーサリアムに大きな力を与えるナラティブだ。これまでイーサリアムブロックチェーンを積極的に利用してきたL2、L3は、総売上の80%程度をイーサリアム上に取引を記録するためのコストに使用していた。しかし、カンクンアップグレード後は、このコストが最大で16倍減少する。

特にZKロールアップを使用するプロジェクトの場合、L1のデータ保存スペースが圧縮されるため、コスト削減がさらに顕著になる。既にトークンを発行して使用している$OP、$ARBなどのL2プロジェクトは、EIP-4844以降、純利益が増加しており、zksync、starknetの場合、op陣営よりもさらに多くの利益率が発生している。

L2の経済状況が改善されつつある今、次に何が起こるのか。

通常、このようにファンダメンタルズが改善されると、プロジェクトは各種の支援金を積極的に投じ、エコシステムの発展に着手する。

過去を振り返ると、2021年の上昇相場では、L1が自らのエコシステムにトークンファンドを設立し、プロジェクトの獲得競争を行った。L2も同様にエコシステムファンドを設立する可能性が高い。投じた資本に見合う流動性と取引量を生み出せるL2が、最終的にL2サマーの競争で勝利するだろう。L2への投資で利益を上げたい投資家は、どのL2がエコシステムの構築に長けているかを見極める必要がある。

個人的には、L2サマーの競争において、Rollup-as-a-Service (RaaS)セクターが恩恵を受ける可能性が高いと考えている。

RaaSは、L2、L3を構築可能にするソリューションを指す。イーサリアムが最終段階の検証を通じてL2、L3の取引をL1のイーサリアムに記録する際に不可欠な技術だ。

もし、多くのプロジェクトがRaaSでL2、L3を構築するならば、流動性を共有するレイヤー形式のシェアードシーケンサーから多くの収益が見込めるだろう。エコシステムの獲得がうまくいったRaaSは、L2プロジェクトと同等の価値評価を受けると予想される。RaaSの代表的なプロジェクトには、@Conduit、@Caldera、@Gelatoなどがあり、シェアードシーケンサーには@LayerNがある。

大きなポテンシャルを秘めるレイヤー2 MEV

MEV市場の問題点

ブロックスペースに記録するトランザクションはマイナー/バリデーター(Miner/Validator)によって決定される。トランザクションは優先的に処理され、マイナー/バリデーターが期待できる収益がMEVに相当する。

MEV(Maximal Extractable Value)は、ブロックを生成するマイナーがその中に記録するトランザクションの順序を決定する過程で生じる利益の尺度を指している。

パブリックブロックチェーンをデータスペースを売る大家に例えるならば、MEVは不動産仲介業者が稼ぐ仲介手数料である。不動産購入者が多ければ多いほど、仲介業者が仲介役を果たして大きな利益を得ることができるように、MEVが増えるためには、ブロックスペースの需要が多くなければならない。L1をユーザーが積極的に使用しなければ、MEVで追加の利益を期待することはできないということだ。

イーサリアムでは、市場の秩序を乱し、ユーザーに損害を与える悪質なMEVを防ぐために、現在プライベートメンプール(Private mempool)を利用した「オーダーフローオークション」という方法が広く採用されている。

ここで、ビルダーたちがパブリックとプライベートの両方で収益を得ることが予想される。この過程でビルダーたちがプライベートメンプールを提供するアプリケーションを、使用料を支払って利用するようになるだろう。プライベートメンプールは1inch、uniswap、cowswapなどが提供しており、このようにMEVの側面からこれらのファンダメンタルズが改善される可能性がある。

MEVサプライチェーンには、サーチャー(Searcher)、ビルダー(Builder)、リレイヤー(Relayer)、バリデーター(Validator)というプレイヤーがいる。ここで、サーチャー、ビルダーだけがブロックスペースを利用したアービトラージ取引を通じてMEV収益を最大化することができる。

MEVリレイヤーは、信頼に基づいてバリデーター取引を伝達する重要な役割を果たしているが、サプライチェーンプレイヤーの中で唯一収益を生み出していない。毎年50万ドルのコストがかかりながらブランド戦略だけで利益を得る場合、ビジネスは持続可能ではないだろう。

MEV市場における新しい2つの可能性

Blocknativeという会社はリレイヤー事業を諦めており、米国の会社はOFACの資金洗浄に関する規制により、リレイヤーとビルダーを同時に運営することは困難だ。

もしリレイヤーが自らの信頼を基にイーサリアムRestaking商品を作るならば、50億ドル以上のFDVプロジェクトが誕生する可能性がある。これからリレイヤーがEigen LayerのようにRestakingを新規事業として作り出していくかどうかに注目する必要がある。

2つ目の可能性は、セレスティアのようにConsensus/DAソリューションを提供するプロジェクトにある。

モジュラーブロックチェーンは分業化する特徴上、流動性が分散されることにより、アービトラージ取引に対するMEVが発生する可能性が高い。

モジュラー構造上、L2 MEVの決定権はDAレイヤーで決まる。DAレイヤーは、クロスL2 MEV、シングルL2 MEVに十分な影響を与えることができ、現在では簡単に計算するのは難しいが、このような側面からDAプロジェクトにも追加のバリュエーションを反映することができると予想される。

MEVは、ブロックスペースを販売するデリバティブに接続することができる市場だ。個人的には、Visaの決済ネットワークのように100億ドル以上の市場規模を形成することができると考えている。

特に、Flashbotが作ったSUAVEは100億ドル以上のマーケットサイズを持つプロジェクトだ。上述した包括的なMEVソリューションを提供するマルチチェーンmempoolレイヤーを構築しており、MEVMを通じてMEV関連のアプリケーションを作ることができる。

このような内情を完全に理解していない個人投資家も、最近SolanaのMEVソリューションJitoを通じてこの市場がどれほど利益になるかを間接的に体験したため、投資に積極的になると予想される。SUAVEはJitoよりも10倍のFDVを持つことになるだろう。

番外編

ここまでイーサリアムのナラティブについて言及してきたが、ビットコインのinscription metaにおいてもMEVが注目される可能性がある。

既にオーディナルズ(Ordinals)のミンティング過程でフロントランニングを行うためのMEV手法の開発例が存在している。

つまり、ビットコイン版NFTのようなユーティリティが増えるほど、イーサリアムのようにFlashbotのような公正なMEVソリューションに対する需要が出る可能性があるということだ。

オーディナルズのフロントランニング行為からDA MEV、L2 MEV(ex: Stacks MEV)など、今後ビットコインのスケーリングに応じて発生するMEVまで、マイナーが公正に利益を確保できるようになれば、プルーフ・オブ・ワーク(PoW)ブロックチェーンでも新しいMEVサプライチェーンのナラティブが誕生すると考えられる。

この記事が気に入ったらサポートをしてみませんか?