マーク・ミネルヴィニが334.8%でU.S. Investing Championship 2021に優勝した方法

How Mark Minervini won U.S. Investing Championship 2021 by 334.8% | by Laurentiu Chisca | Medium

United States Investing Championshipは、新進気鋭のトレーダーが世界の舞台で才能を発揮するためのリアルマネー検証済みの大会です。

過去の成績優秀者には、ポール・チューダー・ジョーンズやルイス・ベーコンが含まれる。参加者は、トラッキングのために年初に口座番号を指定する。その口座に関連する証券取引明細書は、パフォーマンスの主張を検証するために使用されます。このコンペティションは1983年に始まり、15年間実施されました。2019年に再開された。

100万ドル以上の株式部門のトップは、Mark Minervini、+ 334.8%です。

マーク・ミネルヴィーニは、テクニカルアナリスト、高名な作家、インストラクター、そして独立したトレーダーである。彼は、アメリカで最も成功した株式トレーダーの一人とみなされており、ウォール街で37年以上活躍しているベテランである。ベストセラーとなった「Trade Like a Stock Market Wizard」「Think and Trade Like a Champion」の著者でもある。マークは、「Momentum Masters - A Roundtable Interview with Super Traders」と「Jack Schwager's Stock Market Wizards」で紹介されています。また、ジャック・シュワッガーの「Stock Market Wizards: Interviews with America's Top Stock Traders」でも紹介されている。

シュワッガーは、「ミネルヴィニのパフォーマンスは驚異的としか言いようがない。ほとんどのトレーダーやマネーマネージャーは、ミネルヴィニの最悪の年(128パーセントの利益)を最高の年として喜んでいることだろう。彼の年間平均リターンは、1997年の米国投資選手権での155パーセントの1位を含め、220パーセントという高水準に達している。しかし、リターンは物語の半分に過ぎない。驚くべきことに、ミネルヴィニは、リスクを非常に低く抑えながら、その高い利益を達成したのです。

Specific Entry Point Analysis® - SEPA® は、マーク・ミネルヴィニが開発した高度に訓練された株式取引戦略である。この手法の基盤は、過去の株式市場の "スーパーパフォーマー "の歴史的な先例分析に基づいて構築されています。

SEPA®戦略は、適切なローリスク・ハイリターンのエントリーポイントを見分けるために、企業ごとに、非効率的な価格設定の前兆を特定することに重点を置いています。SEPA®を活用することで、大幅な価格上昇の可能性を示す銘柄が特定され、ピンポイントに抽出されます。この実績ある技術は、ウォール街で広く認知される前に、最高の投資アイデアや株式市場のリーダーの多くを一貫して浮き彫りにします。

最も有名な売買のコツは、株価の推移の中でVCP(ボラティリティ・コンストラクション・パターン)が発生するのを待ち、「カップ&ハンドル」パターン形成の初期エントリーである「カンニング」を特定することである。トレーダーが銘柄をスキャンするときに見るものについてもっと理解するために、まず完璧な銘柄を見つける方法について、この記事を読んでみてください。

マーク・ミネルヴィーニがツイッターでこの記事に気づき、推薦してくれたことは、大変光栄であり、謙虚な気持ちです。ありがとうございました。

昨年のコンテストでは、マークさんはご自身の得意な手法で株取引を行い、真のチャンピオンであることを改めて証明されました。トレードのサンプルとして、ティッカーとエントリー日を提供してくれました。

正確なエントリー、イグジット、ポジションサイズに関する追加情報はありません。提供されたデータに基づいて、私はトレードを分析します。もちろん、これからは私の仮定に過ぎません。

実際には各ポジションがその時点で得られるすべてのデータに基づいて管理されているとしても、ここで紹介するトレード管理は、本物のマーク・ミネルヴィニのアプローチとは確実に異なると考えてください。

間違いなく、ここに示されているよりも早く(平均値からの変動に気づいたとき、あるいは相対的な出来高が生じたとき)、あるいはさらに遅く置かれた取引があるはずです。出口についても同様で、資金を保護しリスクを最小化するために、強気で売却したり、部分的に早めに決済した取引があったかもしれない。

これらすべてを考慮した上で、ここにトレードを紹介します。

$ANF - January 4

今年初日、マークはEMA21、さらにはSMA50に非常に近いところで建設的なコンソリデーションを示していたAbercrombie & Fitch Co ($ANF)を購入した。出来高は平均を大きく下回っており、平均値幅(ATR)は減少していた。しかしこの日、出来高は前日の2倍となった。正確なエントリー価格は分からないが、彼の著書に書かれている戦略からすると、彼は前日の高値($20.94)を超えて買い、ストップロスを$19.64に設定したのだろう。これは6.21%のリスクのあるトレードです。大会期間中、彼はこのリスクの半分しか使わなかったかもしれない。もちろん、トレンドは定位置にあり、すべての移動平均線は望ましい順序で他の移動平均線より上にある(小さいものが大きいものの上にある)。SMA200は1ヶ月間上昇し、価格は過去6ヶ月で2倍になった。最近の調整は20%程度。

SMA50をトレーリングストップとして使用した場合、彼はおそらく37.5ドルまで取引を実行し、79%の取引をしたことになります。間違いなく、価格が伸びたときに、おそらく道に沿って部分的なものがありました。グラフでは、別の部分的な可能性が存在する。すでに述べたように、上昇する過程で他のアイデアもあったに違いない。

$GM - January 11

数日後、マークはゼネラルモーターズ($GM)を$43.5で、ストップロスを$42.32に設定し、わずか2.71のリスクで購入しました!ここでもすべての条件は明らかです。繰り返すが、すべての条件は明確だ:トレンドがある、良好な出来高、ATRが低下している、~12%の調整、価格がEMA21とSMA50に非常に近いことだ。2週間前、この相場は非常に好調だった。ちょうど1週間前に、揺り戻しがありました。しかし、その翌日には買い手が入り、価格はEMA21のエリアに戻った。これは非常に強気なサインで、「テニスボール・アクション」(マークは著書の中で、水中にいるときに放たれるボールの例を挙げている)である。その後、通常のリトレースメントを伴う小さなフラッグ。一度平均に拒否され、前のローソク足の上に行き、価格は低リスクのエントリーを提供しました。

同じように出口を考えて、マークはおそらく56.22でポジションを閉じ、29%のトレードをしました。

$STAA - January 12

これは、ATH(史上最高値)の上にある典型的なエントリーです。ここでも、多くの惑星が整列しています。

トレンドが定位置にあり、すべての移動平均線が正しい順番にある。

価格はSMA50で維持され、その後EMA21をサポートとして使用し続けた。

前回の高値からの調整率:20%程度

VCP(ボラティリティ・コントラクト・パターン)を伴うきれいなカップ&ハンドルパターン、安値の上昇

価格上昇時に買い手が入る良好な出来高

トレードのリスク: 4.87

ブレイクアウトの日、出来高は前日の2倍となり、買い手の大きな関心を示している。

128ドルの抵抗を破れなかった後、株価は下降に転じた。2月末から3月初めにかけては、強気な売りが出た後、取引はほぼ終了した。

$NNOX - January 20

NNOXは、子供でも分かるような美しいパターンを持っていました。ボラティリティの収縮パターンが最高で、出来高とATRは非常に低く、売り手と買い手の間に固い友情があることを示している。

株価は前回の重要な安値から3倍になり、現在40%の修正を行っている。

リスク(5.42%)の割にポテンシャルは非常に高い。

ブレイクアウト直後、価格は急速に上昇し、平均線から伸びたため、部分的に売られ、強気になる機会を提供した。その他、EAM21とSMA50のクロスでエグジットする可能性がある。

$UAVS - February 9

$UAVSの同様のエントリー。斜めのブレイクアウトの良いパターンです。ここで見られるのは、特に12月に売りのボリュームが非常に少なく、多くの蓄積(大きな緑の摩天楼のバー)があることです。基本的に、株を買った人はそれを保持しています。これは、株価が昔の長いベースから7倍になったことを考慮すれば、非常に強気なサインです。

ブレイクアウトの翌日には、巨大なトッピングテールがある:強さに部分的に販売するための良い時間です。数日間、ブレイクアウトポイントの上方を維持することに成功したが、その後、崩壊した。Dan Zangerは、競走馬は決してスタート地点に戻ることはないと言っている。

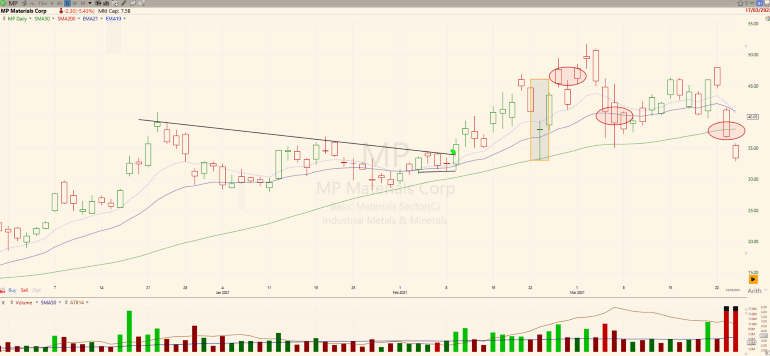

$MP - February 9

MPはメディアで何度も取り上げられた銘柄ですが、これがトレードの理由ではありません。ATRと出来高が減少する中、美しい斜めのブレイクアウトをしたのです。

株価はSMA50でサポートを見つけ、その後EMA21でサポートされました。

9日後に大きな揺れがあり、トレードを終了することができました。もしストップロスを最初の時点から増やさなかった場合、部分的な撤退の可能性は3つありました:強気へ、EMA21のクロス、SMA50のクロスです。

$GBOX - April 5

GBOXのもう一つの例外的なパターン:前回のベースから大きく上昇した後、高値を更新し、45%修正されます。その後、ATRと出来高が減少し、わずか4.21%のリスクで非常に良いリスクリワードトレードを提供しています。

ここでも、価格がEMA21でサポートされている間、ボラティリティの収縮パターンが容易に発見される。

前回の取引で気づいたように、市場は安定した上昇トレンドになく、条件が整い次第、部分的に利益を得ることが最善の策でした。そして、この機会は次の2日間に訪れた。もう一つの出口はブレイクイーブン/ブレイクアウトポイントであった。

$YETI - April 6

YETIは、出来高が少なく、ATRが減少しており、非常にうまく設定されていた。EMA21とSMA50は非常に接近しており、価格はどこに行くかを決定するよう "強制 "された。可能なエントリーは黒い線で、ストップロスは72(4.12%のリスク)でした。

購入後、EMA21のクロスが部分的な売りの理由を提供しないまでは、価格は美しく行動しました。その後、2週間後にブルフラッグのブレイクアウトが失敗し、価格が下落し始めた。SMA50を下回ると、それを維持する理由がなくなった。

$ZIM - April 8

ZIMは、世界中で輸送コストが上昇したときに発売された完璧な新規銘柄であった。この銘柄は勢いがあり、多くのトレーダーを惹きつけました。50%上昇した後、VCPと低ボリュームで良いパターンを提供した。リスクは5.82%であった。

非常に良い動きで、ソーマが強気で売れた他、EMA21クロスやSMA50クロスで売られたかもしれません(特に50ドルの抵抗が破れなかったとき)。

$BNTX - June 2

BNTXは、最近の高値の後に素晴らしいベースを構築し、大きな下落の後に水中でリリースされたテニスボールのように戻ってきました。出来高は少なく、ATRは非常に建設的な方法で減少していました。

エントリーは、おそらくATHと非常に似たレベルで前日の高値を超えていた。

繰り返しになりますが、この種のトレードはバー・バイ・バーで行うのが非常に効果的です。相場はあまり参考にならないので、できるだけ早く強気で売ることが非常に良い方法です。大きなトッピングテール、EMA21のクロス、あるいはSMA50のクロスは、売りのためのいくつかの重要な瞬間です。

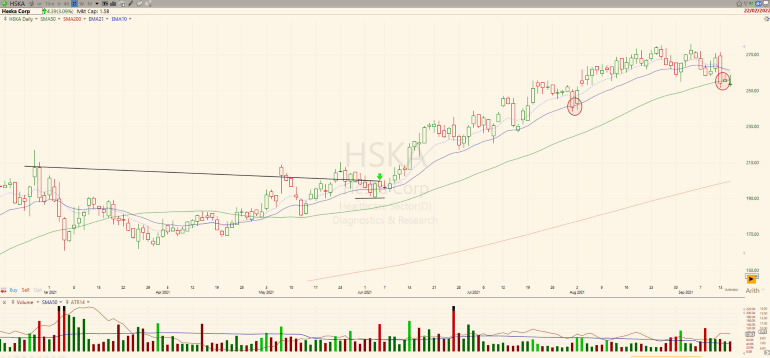

$HSKA - June 4

HSKAは、マークMinerviniの別の署名パターンです:チート、 "カップとハンドル "パターンの形成の初期エントリです。ほとんどの惑星が整列している:低ボリューム、減少ATR、VCP。

すぐに確認できなかったとしても(一般的に良いブレイクアウトは価格を上に送り、そこで維持する)、3日間の休止の後、株価は見事に上昇しました。

売りの理由:EMA21やSMA50を下回る終値、そしてもちろん強気で売ること。

$TSP - June 8

※いったんここまで

まとめ

Mark Minerviniのトレードサンプルからは多くの教訓が得られます。トレードには必ずトレードジャーナルを使用すること。私にとっては、今は主観的ですが、重要な教訓は以下の通りです。

強気に売り込むことが主な教訓でした。長時間のトレードで相場は非常に難しかった。何ヶ月ものポジションを持つトレードはほんの数回でした。忍耐。条件が整うのを待つと報われる。条件が整えば(正しいトレンドの市場、良いパターン、ストップロスが完璧なサポートにあり、低リスクのエントリーを開始できる)引き金を引くだけでいい。私のシミュレーションによると、Mark Minerviniのリスクは4.9%でした。3月、5月、11月はトレードなし(サンプルトレードによる)。直近の高値から平均8%の位置でトレードを行った。平均値からの距離: 再び、私のシミュレーションによると、Mark MinerviniはEMA21から平均5%、SMA50から平均10%の距離でトレードしています。もちろん、低ければ低いほど良い。取引銘柄の前回の上昇率は177%(平均-前回ベースの安値から直近の高値まで計測)であった。この数ヶ月で2倍、3倍になった銘柄は、新しいベースからさらに上昇する可能性がある。取引銘柄の最近の平均修正率は29%でした。20%から35%の間にスイートスポットが存在する。すべての銘柄がすべての優れた特性を示しているわけではありません。取引は正確な科学ではなく、芸術である。経験がものを言う。マーク・ミネルヴィニが買ったのはトレンドがテクニカルに上昇した時 (90%)出来高が減少していた (90%)ATRが減少していた (76%)銘柄がVolatility Contractionパターンを持っていた(57%)。以下はその統計です。

強気に売り込むことが主な教訓でした。長時間のトレードで相場は非常に難しかった。何ヶ月ものポジションを持つトレードはほんの数回でした。

忍耐。条件が整うのを待つと報われる。条件が整えば(正しいトレンドの市場、良いパターン、ストップロスが完璧なサポートにあり、低リスクのエントリーを開始できる)引き金を引くだけでいい。私のシミュレーションによると、Mark Minerviniのリスクは4.9%でした。3月、5月、11月はトレードなし(サンプルトレードによる)。

直近の高値から平均8%の位置でトレードを行った。

平均値からの距離: 再び、私のシミュレーションによると、Mark MinerviniはEMA21から平均5%、

SMA50から平均10%の距離でトレードしています。もちろん、低ければ低いほど良い。

取引銘柄の前回の上昇率は177%(平均-前回ベースの安値から直近の高値まで計測)であった。この数ヶ月で2倍、3倍になった銘柄は、新しいベースからさらに上昇する可能性がある。

取引銘柄の最近の平均修正率は29%でした。20%から35%の間にスイートスポットが存在する。すべての銘柄がすべての優れた特性を示しているわけではありません。取引は正確な科学ではなく、芸術である。経験がものを言う。

マーク・ミネルヴィニが買ったのは

トレンドがテクニカルに上昇した時 (90%)

出来高が減少していた (90%)

ATRが減少していた (76%)

銘柄がVCPパターンを持っていた(57%)

以下はその統計です

この記事が気に入ったらサポートをしてみませんか?