アルゴリズム型ステーブルコインの進化(和訳)

著:Soteria

世界の価値の多くがオンチェーンに移行したことで、ステーブルコインを求めるようになり、この勢いは止まることを知りませんでした。

その境界は必ずしも明確ではありませんが、ステーブルコインは大きく分けて、フィアット担保型(USDT、USDC、BUSDなど)、クリプト担保型(DAI、sUSD、mStableなど)、そして本稿の焦点であるアルゴリズム型に分類されます。

アルゴリズム型ステーブルコイン(algostables)は、トークンの価格を目標価格に近づけることを目的に、アルゴリズムを用いて供給量を決定論的に調整するトークンです。不換紙幣ベースのステーブルコインに対する主な利点は分散化であり、クリプトベースのステーブルコインに対する主な利点は資本効率です。時価総額ではフィアットベースのステーブルコインに及ばず、クリプトベースのステーブルコインにも及ばないものの、新しいアルゴリズム型ステーブルコインプロジェクトの実験は、ステーブルコインの使用が一般的に増加しているのに合わせて成長しています。さまざまなモデルがテストされ、改良されるにつれ、それらはますます複雑になり、より大きな可能性を示すようになりました。

以下のプロトコルを検証します(いずれも米ドルにペッグされています)。

・シニョリッジ株式

・Basis

・Basis Cash

・Empty Set Dollar

・Fei

・Frax

始めましょう!

シニョリッジ株式

2014年、Robert Samsは、現在シニョリッジ株式として広く知られている暗号資産の価値を安定させる方法を提示した論文を発表しました。これは、経済における一般的な価格水準は流通している通貨の量に正比例するという"通貨の量的理論"に基づいています。この主張の副次的なものとして、通貨の需要が増加して目標価格を上回った場合、現在の為替レートが望ましいペッグからどれだけ乖離しているかに比例して、通貨の供給を拡大することで通貨を安定させることができます。逆に、需要が減って目標価格を下回った場合は、供給が縮小します。

これは、通貨を発行し、その通貨が1ドルで取引されるように金融政策をコントロールする中央銀行として機能するスマートコントラクトによって達成されます。拡大は、需要が高いときに新しいトークンを発行することで達成され、縮小は、需要が低いときに"株式"をオークションにかけることで達成され、その過程で獲得したトークンは燃やされます。この株の保有者は、将来の拡大局面でインフレによる報酬を得ることができます。

シニョリッジ株式モデルは、論文で提示されたような正確な形にはなりませんでしたが、程度の差こそあれ、その後の多くのステーブルコインプロジェクトにインスピレーションを与えてきました。ここでは、そのようなプロジェクトのいくつかを紹介します。

Basis

Basisは、シニョリッジの株式モデルを応用したもので、供給力のあるステーブルコイン、ステーブルコインの将来の発行に対する請求権である負債調達用の債券トークン、プロトコル上の株式に相当する価値発生用の株式トークンの3つのトークンモデルを採用しています。

シニョリッジ株式のように、価格がペッグを下回ると、Basisはボンドトークンを作成し、オープンオークションで販売することで、コインの流通を停止させようとします。これらの債券は、将来プロトコルが拡大期に入ったときに償還されますが、5年間は償還されず、その時点で失効します。投機家は、ステーブルコインがペッグを下回っているときに債券を購入してプレミアムを獲得し、将来、価格がペッグを上回ったときにステーブルコインを受け取り、市場で売却して差額をポケットに入れることができます。債券を購入することで得られる潜在的な利益は、ステーブルコインの価格が最終的にペッグに戻ることを期待して単に割引価格で購入する場合よりも大きくなります。

価格がペッグを上回ると、ステーブルコインが追加発行されます。債券はこの新規発行分を優先的に入手でき、先着順に償還されるため、割引率の高い購入者は償還までの期間が長くなるリスクを負うことになります。債券がすべて償還された後に新規発行分が残った場合は、シェアトークンの保有者にシニョリッジとして按分して分配されます。

規制面での懸念から、Basisチームは最終的に2018年の発売を見送ることを決定しました。

Basis Cash

Basis Cashは、Ethereum上に展開されたBasisの改良版です。Basisのように、3つのトークンを持っています。Basis Cash (BAC、ステーブルコイン)、Basis Bonds (BAB)、Basis Shares (BAS)の3つのトークンがあります。

他の多くのアルゴリズム型ステーブルコインと同様、Basis Cashは、通貨調整の間隔を決定するエポックと呼ばれる時間の単位に従って動作します。エポックごとに、BAC価格がパラメータ化された範囲から移動したかどうかをチェックし、価格が十分に安定していることを確認して、縮小または拡大がトリガーされたかどうかを判断します。

BABはP BACという価格で販売され、PはDAIにおけるBACの価格(有効価格はP² DAIとなる)で、償還時にプレミアムが確保されます。当初のBasisプロジェクトとは異なり、この債券には有効期限がありません。

BABは、BACの価格が1DAIを上回っており、トレジャリー契約のBACの残高がプラスである場合、BACに償還することができます。BACの価格が1DAIを下回っている場合、償還は認められません。これは、債券保有者が早期に損切りを行い、BACの価格に不必要な下落圧力をかけることを防止するための措置です。

Empty Set Dollar

Empty Set Dollarは、Ethereum上のBasisの別のバリエーションです。ESD(ステーブルコイン)とクーポン(基本的に債券と同じ)の2つのトークンしかないにもかかわらず、"Basis"と"Basis Cash"の3つのトークンモデルと同様の機能を持っています。

シェアトークンの代わりに、ESD(ステーブルコイン)をDAOにステークすることで、新規発行の比例配分を受けることができます。ステークを解除するには5日間のロックアップ期間が必要で、その間トークンはインフレーション報酬に参加することも取引することもできないため、トークン保有者は自分のトークンをステークしたままにするインセンティブが働きます。そのため、ステークされたESDは、時間的なロックにより流動性の低い株式トークンのような役割を果たしています。

このようにステーブルコインとシェアトークンの機能を融合させることで、プロトコルの価値発生がステーブルコイン自体に内在することになります。ステーブルコインの保有者は安定を望み、安定はネットワークの成長につながり、その結果、シェアホルダーにはインフレによる報酬がもたらされます。しかし、ステーブルコインがロックされているということは、市場で販売できる流動性のある供給量が少ないということなので、価格の下落に対する保護が強化される可能性があります。

クーポンには(Basisの債券のように)30日間の有効期限があります。これにより、システムの負債は無限に蓄積されず、時間の経過とともに減少することが保証されます。デメリットは、ペッグが回復しないリスクに加え、ペッグが十分に早く回復しないリスクがあるため、クーポンを購入する意欲を失わせることです。

負債の蓄積は、ESD 供給量の 20%を超えるクーポンの制限によってさらに抑制されており、プロトコルはこの閾 値を超えて買い圧力を加えることはできません。20%の負債を抱えた状態を解消する唯一の方法は、ESDに対する需要が高まり、価格がペッグを超えてクーポンが償還されるか、未償還のクーポンが失効することです。

ESDの初期供給を分配するために、ある仕組みが導入されました。エポックはプロトコルのスマートコントラクト上の関数を呼び出すことで手動で進められ、エポックごとにこの方法を最初に呼び出したユーザーには100個のESDが報酬として与えられました。さらに、ESDの価格オラクルは、最初の30日間は1.1米ドルCに固定されていたため、エポックごとに10%の供給量の拡大が起こり、それが保釈されたESD保有者に分配されました。ESD/USDCプールに流動性を与えることは、ESDのインフレによる報酬によってもインセンティブが与えられました。

無担保モデルの問題点

これまで見てきた無担保モデルでは、ガバナンス、債券の価格設定、償還のタイミング、期限切れ、エポックの長さなどに細かな違いがありますが、最も重要な要素である安定化メカニズムは基本的に同じです。

需要が豊富なときに供給を拡大するのは比較的簡単です。プロトコルは、過剰な需要を満たすためにコストをかけずに追加のトークンをミントすることができ、それによって自然に売り圧力がかかり、価格が目標値まで下がることになります。難しいのは、ステーブルコインがペッグを下回ったときに、そのペッグに戻すことです。この場合、供給を収縮させる必要があります。しかし、供給量の拡大がプロトコルによって自由に実行できるのとは対照的に、ステーブルコインはプロトコルではなくユーザーが所有しています。そのため、ユーザーがステーブルコインをプロトコルに預けてバーンしてもらうことで、供給を抑制し、ペッグに戻して価格を上昇させるというインセンティブを与える仕組みが必要になります。

これまで見てきたように、無担保モデルでは、債券(ESDのクーポン)によってこれを実現しています。債券は本質的にペッグの回復に対するコールオプションです。ペッグからの乖離が大きければ利益を得る機会が増えるが、プロトコルがペッグを維持できていないことを指摘され、最終的にペッグが回復することへの信頼が損なわれる可能性があります。ステーブルコインの有用性が認められれば、需要が高まり、それに応じて新しいトークンがミントされます。人々がそのシステムを信頼している限り、価格がペッグを下回るたびに債券が購入され続けるでしょう。しかし、その有用性を疑う人が増えたり、単にステーブルコインを持ちたいと思わなくなったりすると、価格下落の圧力でデススパイラルに陥る可能性があります。

根本的な問題は、危機的状況下でペッグを維持する作業が、プロトコルの寿命に有利な賭けをする個人に完全に依存していることです。言い換えれば、ステーブルコインに対する生の需要が不足している場合、安定性を維持するためには、いずれ需要が発生することに賭ける投機家が必要となります。この戦略は、システムの将来的な成長の可能性を現在の価値として利用していると考えることができます。債券のプレミアムを得るためには、通貨供給量が危機以前の水準よりも増加しなければ、賭けの利益は得られません。つまり、システムが健全であり続けるためには、無限の成長が前提となる。世界のほとんどの通貨のマネタリーベースは何十年にもわたって途切れることなく成長しており、この仮定は必ずしも不合理ではありません。ほとんどの世界の通貨のマネタリーベースは何十年にもわたって途切れることなく成長してきました。しかし、それはあくまでも前提であり、システムの安定性はその前提の上に成り立っています。

投機家がペッグを支持したとしても、プロトコルが彼らに補償しなければならないという点で、彼らは大きな犠牲を強いられます。彼らは傭兵的な資本で、良い時に来て、より良い機会があればすぐに去っていきます。極端なAPYが達成可能なDeFiの世界では、特定の行動を奨励し、他の行動を阻止するために、インセンティブはかなり強力でなければなりません。そのため、報酬は大きく、永続的に支払われなければなりません。

トークンの新規発行にはコストがかからないため、トークンの価格が1ドル以上の状態が長く続くことはありません。しかし、価格が下がるたびに投機家が参入してくるため、長期間にわたって1ドルを下回ることがよくあります。このプロトコルは確実に価格下落の圧力をかけますが、投機家の支持はさまざまです。このように、債券のシステムは、発行量が少ないときにはうまく機能しますが、プロトコルを安定させるのに十分な規模の最後の買い手がいないときには破綻します。投機家は、必要な成長が信じられなくなると、自然にこの賭けを放棄し、崩壊に至ります。結局のところ、投機家の気まぐれに依存することには大きなテールリスクがあり、この種のシステムを椅子取りゲーム以外の何ものでもないと考えることは困難です。

担保のあるステーブルコインとは異なり、新しいステーブルコインがミントされる前にまず資産が提供されますが、無担保のアルゴスタブルでは、ゼロ・トゥ・ワンで、何もないところから価値が生み出されます。担保がないということは、そのステーブルコインが他の資産の同等の価値と交換できるという保証がないということです。言い換えれば、その価格にはハードフロアがないということです。このため、アルゴスタブルがそもそも1ドルの価値があるということを人々に納得してもらうためのブートストラップが特に難しくなっています。希望としては、1ドルがシェリングポイントの役割を果たし、人々が債券を購入するようになることです。しかし、実際には"Basis Cash"と"Empty Set Dollar"は1ドル付近でごくわずかな時間を過ごし、代わりにゆっくりとした、しかし持続的な下落を経験しています。シニョリッジ株式を改良した巧妙なアイデアも実施されましたが、無担保であることに起因する脆弱性を克服するには不十分でした。2つのプロジェクトは現在、次のバージョンのプロトコルでこれらの問題を改善しようとしています。

担保付きステーブルコインは、作成する際に前もって担保が必要なため、需要を満たすことが難しい場合があります。一方、無担保のアルゴリズム型ステーブルコインは、担保を必要とせず、コストをかけずに新しいトークンを発行することができます。ステーブルコインの新規発行に担保を必要としないという究極の資本効率の良さは魅力的ですが、リスクの面では、担保付きステーブルコインと比較して、無担保安定コインを保有する方が、ユーザーの視点では厳密には悪いと言えます。資本効率のメリットは、トークンがミントされて初めて供給側(つまりプロトコル)に感じられます。それでは、ステーブルコインを保有しようとしている人が、裏付けのあるものではなく裏付けのないものを選択するインセンティブは何でしょうか?

そこで、何らかの形で担保を利用するアルゴリズム型ステーブルコインが登場します。

Protocol Controlled Value

最近、Protocol Controlled Value(PCV)というバケットに分類されるメカニズムを持つステーブルコインのプロジェクトが新たに登場しています。

多くのDeFiアプリケーション(MakerDAO、Compound、Uniswapなど)では、ユーザーが資金を預け、その対価としてIOUを表すトークンを受け取ります。これに対してPCVでは、預けた資産は必ずしも預けた時と同じ条件で引き出せるわけではありません。これは、中央銀行が通貨目標を達成するために準備資産を使用するように、プロトコルが償還手段を制御し、プロトコルの目的に合わせてそのパラメータを調整します。

プロトコルが資産を使って安定したコインを運用する方法は、algrithmic market operations(AMO)と呼ばれています。例えば、無担保モデルとは対照的に、PCVを採用しているモデルは、担保を使って流動性を提供することができます。この流動性は限定的で、プロトコルの目的に沿った範囲でのみ提供されます。つまり、ソルベンシーは必ずしも流動性を意味するものではありません。

PCVを活用することには様々なメリットがあります。

・自分の資産を完全に所有しているプロトコルは、停滞することはあっても死ぬことはありません。

・ステーブルコインを管理するための投機家への依存を減らし、その結果、第三者のアクターに支払う必要性を減らすことができます。

・プロトコルは、流動性供給やイールドファーミングなどの活動において、遊休の担保資産を利用することで、準備金を段階的に増やすことができます。

Fei

Feiプロトコルは、PCVを利用したEthereum上の担保付きステーブルコインプロジェクトです。2つのトークンを持っています。FEI(そのステーブルコイン)とTRIBE(そのガバナンストークン)です。このプロトコルは、USD/ETH価格に近い価格で取引される流動的なFEI/ETH市場を維持することを目的としています。

FEIは、需要に追従する弾力的な供給を行っています。その価格関数は、ETHをPCVとして供給する代わりに、FEIの早期導入者に報いるために割引価格で始まり、1.01ドルに近づいて固定されます。

PCVは、いつでも1ドルの為替レートで引き出せる担保として直接使用するのではなく、FEI/ETH Uniswapプールに"流動性担保"として配備され、ユーザーがFEIをETHで売却できる二次市場を形成します。ボンディングカーブからPCVにETHが追加されるごとに、プールの現在のFEI/ETH価格に基づいて同量のFEIがミントされ、これらの資産がプールの流動性に追加されます。

価格が1ドル以下の場合、このプールでの取引活動は、価格を1ドルに近づけるための報酬と罰則によって動機付けられます。購入はFEIミントの報酬によって奨励され、販売はFEIバーンの罰則によって抑制されます。報酬と罰則は、ペグからの距離に比例して増加します。報酬は、価格が静止していた時間に比例して増加しますが、ペナルティは時間を無視しますが、直線的ではなく距離に応じて二次的に増加します。売ったときのペナルティは買ったときの報酬よりも常に高く、ペグの下での取引は供給に対して正味のデフレ効果を持つことになります。

価格が1ドルを超えると、ボンディングカーブとUniswapプールの間のアービトラージによって安定性が維持されるため、取引のインセンティブは不要となります。市場価格が1.01ドルを超えると、アービトラージャーはボンディングカーブからFEIを1.01ドルで購入し、市場で販売することができます。もし価格が常にペッグ以下であれば、すべての取引がペグ以下で終了し、バーンペナルティが発生します。したがって、ボンディングカーブの0.01ドルのバッファは、アービトラージャーがFEIを売り、ペナルティを受けずに安定した取引を行うために不可欠なものです。

ペッグの下での取引の誘因が、投機家が一定期間価格を1ドルに戻す動機付けには不十分であることが判明した場合、プロトコルはPCVを使ってFEIを購入して燃やすことでペッグを回復させます。これは以下のようなプロセスで行われます。

・FEI/ETHのプールからすべての流動性を引き出します。

・プールにまだ流動性があれば、価格が1ドルに戻るだけのFEIを購入します。

・すべてのETHと対応する量のFEIをプールに戻します。

・残りのFEIをバーンします。

PCVでもFEIの価格を支えるのに不十分な場合は、TRIBEトークンをミントして市場でFEIを購入し、資本増強のためにバーンすることも可能です。

このプロトコルのダイナミックは、下の図にうまくまとめられています。

Feiの現在の状況を理解する上で重要な点は、その発売イベントです。

先に説明したボンディングカーブにより,誰でもETHでFEIを購入することができる期間が数日間設けられました。価格は0.50ドルから始まり、100,000,000FEI(100M)の販売を目標に1.00ドルに達し、供給がこの目標を超えた場合は1.01ドルが上限となりました。販売が完了すると、すべての参加者は同じ平均価格でFEIを比例配分で受け取りました。また、参加者は、TRIBEの供給量の10%を比例配分で受け取り、購入したFEIをTRIBEと事前に交換してから、FEI/TRIBE UniswapプールをTRIBEの供給量の20%でブートストラップさせるというオプションが与えられました。

FEIの販売に伴うバーンペナルティは、利益を得てプロトコルを抜けるユーザーを無効にするために設計されていましたが、ローンチイベントにTRIBEトークンが関与していたことで、ホエールボットが利用する抜け道ができてしまいました。

・ETHをスマートコントラクトに入金します。

・ETH1.01ドルの入金ごとに1FEIを受け取り、それに比例してTRIBEの総供給量の10%を受け取ることができます。

・発売後、TRIBEをFEIで売り、FEIを全てETHで売ります。

この取引は、FEIを割高にミントしてペッグを下回って販売することによる損失よりも、TRIBEを販売することによる利益が大きければ、利益になります。これは、FEIとTRIBEがどれだけ早く売られるかによりますが、特にFEIは、先に売るユーザーが多いほどペッグからの乖離が大きくなり、バーンペナルティが高くなります。

FEIとTRIBEの両方がダンピングされた結果、残ったトークンの保有者にとっては不利な状況となりました。プロトコルは技術的にはオーバー担保を維持していますが、FEIはペッグを下回り、TRIBEはスワップ前のレートを下回り、ユーザーは自分の資産を投資したETHの量に戻す能力を持っていません。仮にプロトコルがそのような変換を可能にしたとしても、ホエールボットによってプロトコルから抽出されたETHのために、すべてのユーザーを元通りにすることはできません。

しかし、ペナルティがあっても退場したいという明確な需要があります。FEIの価格は、歴史的に見ても、一瞬1ドルになったことが2、3回あっただけで、すぐに急落しています。したがって、このように"過剰担保"であることが実際に意味があるのか、あるいは通常の用語を意味しているのか、疑問に思わざるを得ません。実際、担保設定のポイントは、ステーブルコインを担保に交換できることです。実際には、ペッグがペッグのまま、あるいはペッグを下回っている間は、誰も1ドル相当の担保とFEIを交換することはできません。このプロトコルは流動性を厳しく制限しており、ユーザーはFEIの価値を完全に受け取れるようにするために、需要によって価格が1ドル以上になるまで待たなければなりません。このシステムはプロトコルにとって有利なものです。FEIが購入されると安定し、売却されると手数料が発生します。しかし、ユーザーの視点から見ると、これは法外なものです。

ここで疑問に思うのは、そもそも退場時に課金されるシステムに、なぜ誰もが自分の資産を固定しようとするのかということです。本来であれば、変動の激しい資産を安定した資産と交換することが、ユーザーのインセンティブになるはずです。しかし、設立前に安定した歴史がなかったことを考えると、ローンチイベントに参加した多くのユーザーは、それが良い投資になると信じて参加したのでしょう。つまり、安定性を求めて参加したのではなく(すでに多くの代替手段がありました)、利益を得て撤退できると信じて参加したのです。発売後にコミュニティから寄せられた不満の声を考えると、参加者の多くはそのメカニズムを十分に理解していなかったと考えられる。仮にFEIが安定化に成功したとしても、出口でペナルティを受けないステーブルコインは他にもたくさんあるため、プロトコルが成長するのは難しいでしょう。さらに、安定性という基礎的な要素を欠いているため、実用性を生み出すことができず、実行可能なユースケースを見つけることができませんでした。Feiはユーザーの囲い込みには長けているかもしれませんが、それだけに新規参入者を集めるのは困難です。

FEIをETHに交換することに抵抗を感じるもう一つの理由は、ETHの価値が変動したときに起こることにあります。ETHの価値が上昇した場合、プロトコルはすべてのアップサイドを保持しますが、価値が下落した場合、FEI保有者はこのマイナスの値動きを避けることができます。これは一見すると対称的なトレードオフのように見えますが、方程式の後半部分はFEIがペッグを維持している場合にのみ当てはまります。FEIは過剰担保でスタートし、これまでのライフタイムを通じてその状態を維持してきましたが、ETHの価格下落によりプロトコルが不足担保になるというシナリオを想像してみましょう。クリプト担保型のステーブルコインとは対照的に、このプロトコルでは、流通しているユーザー所有のFEIの合計値よりも合計値が下がっても、担保を清算することはありません。プロトコルが担保不足になるとどうなりますか?FEIを1ドルの割引価格で購入する機会が発生するため、本来ならばトレーダーはETHをFEIに売却するはずです。しかしこれは、プロトコルとFEIの価値に対する信頼が継続し、ペッグが回復することを前提としています。しかし、担保不足であることは、システムの将来的な回復に対する疑念を直接的に助長します。このように、無担保モデルと同様に、プロトコルは最終的に投機家に依存することになります。

その結果、FEIの上限価格である1.01ドルに到達するために必要なETHの約2億2300万ドルをはるかに超える額がローンチイベントでコミットされ、"FEI/ETH"と"FEI/TRIBE"が今でもUniswapの2大プールとなっているほどです。この人気、結果としての巨大なTVL、そしていくつかのDeFi統合にもかかわらず、プロトコルは最近までFEIを1ドルにするという目標を達成できませんでした。さらに、技術的な問題のために、リウェイトや売り/買いのメカニズムを無効にしなければなりませんでした。Feiは当初、AMOや担保として受け入れるトークンを拡大する計画を立てていましたが、現在はこれまでに発生した問題を改善することに追われています。

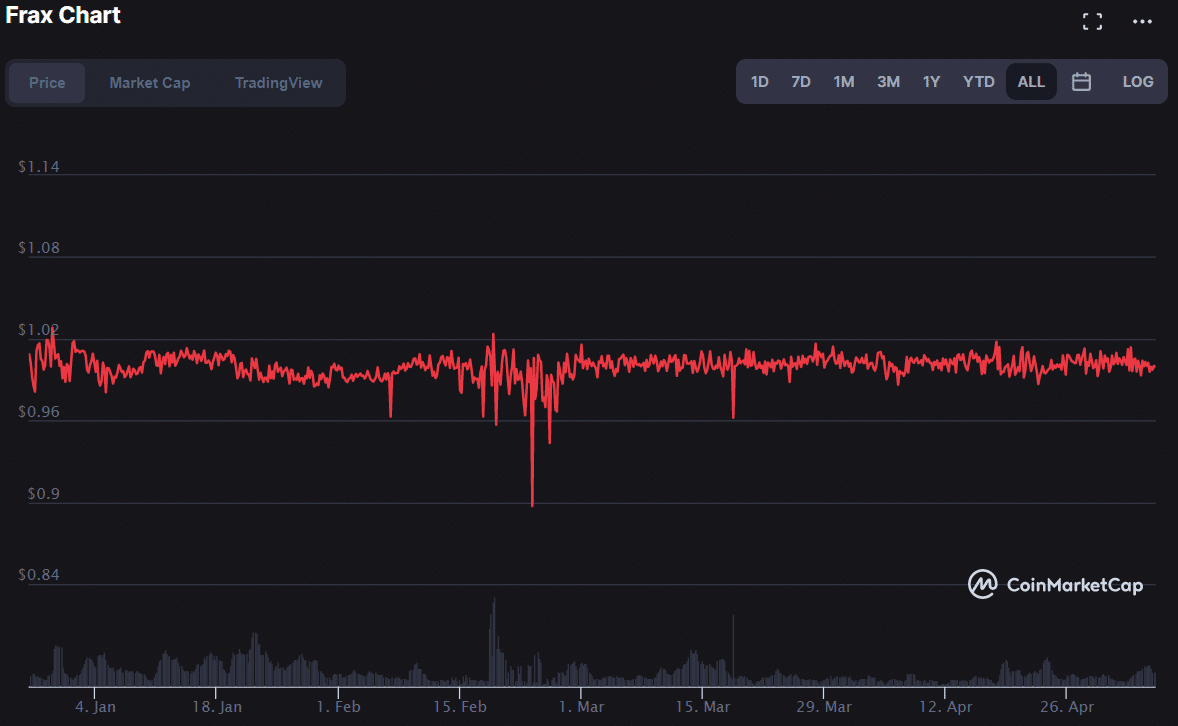

Frax

Fraxは部分的にアルゴリズムで安定化されたステーブルコインのプロトコルです。部分的に担保がついており、担保のない部分はアルゴリズムで安定化されています。このプロトコルは、DeFiで使用される事実上のステーブルコインになることを目指しています。

Frax v1は、"FRAX"と"FXS"という2つのトークンで立ち上げました。FRAXはステーブルコインで、FXSは価値を獲得するガバナンストークンです。当初、米ドルは唯一の担保として認められていました。

FRAXの背景にある動機付けとなるアイデアは、適切な担保率(CR)を市場に決定してもらうことです。CRは、0%(完全に無担保)から100%(基本的にUSDCを包む)までの範囲で、FRAXの需要に合わせてプログラムで調整されます。CRは、1ドル前後の価格帯に対するFRAXの価格に応じて変化します。

・FRAXの価格がバンドを超えて上昇した場合、CRは減少し、より少ない担保で追加のFRAXをミントすることができます。

・FRAXの価格がバンドを下回ると、CRが増加して担保の準備を補い、システムへの信頼を回復します。

・FRAXの価格がバンド内にある場合は、FRAXの時価総額とFXSの流動性に基づいてCRが調整されます(FRAXの時価総額が大きく、FXSの流動性が低いほど、脆弱性が高いことを意味するため)。

CRが変更されると、プロトコルは担保の量をCRに一致させるために買い戻しや再担保を実行します。担保が余っているときは、FXSを市場で購入してバーンするために使われます。担保が不足している場合は、追加の担保を獲得するためにFXSがミントされ、販売されます。その結果、FXSの価格は、担保が余っているときは上昇し、不足しているときは下降することになります。

このプロトコルでは、ユーザーはいつでもFRAXを1ドル相当のUSDCおよびFXSにミントして交換することができます。その比率は、現在のCRによって決定されます。たとえば、CRが90%のときに10ドル相当のFRAXをミントするには、ユーザーは9ドル相当のUSDCと1ドル相当のFXSをプロトコルに送信します(ミント手数料も一緒に)。担保は準備金に追加され、FXSはバーンされます。FRAXと引き換えに、ユーザーは準備金からUSDCを受け取り、CRに応じて新たにFXSをミントします(償還手数料を差し引きます)。

プロトコルは常に1ドルでの取引を希望するカウンターパーティであるため、ユーザーはFRAXの価格がペッグから逸脱したときにFRAXをアービトラージするインセンティブを得られます。FRAXの価格が1ドル以上の場合、ユーザーはプロトコルを通じてFRAXを1ドルずつミントし、市場で販売して利益を得ることができます。FRAXの価格が1ドル以下の場合、ユーザーはFRAXを市場で購入し、1ドル相当の担保と引き換えにプロトコルに売却することで、同様に利益を得ることができます。

プロトコルは、部分的な担保と引き換えにステーブルコインを発行することはできません。これは、提供されたよりも多くの担保を購入するためにステーブルコインを使用することで、アービトラージの機会を即座に作り出すことになり、最終的に、提供された担保の割合を掛けた1ドルに達するまでステーブルコインの価格を押し下げることになります。しかし、準備金は小数でもよいのです。フラクショナルリザーブは、0よりも高い安定価格フロアを作ります。担保のギャップは、人々が認識するシステムの効用によって埋められます。この効用は、潜在的な需要と考えることができます(つまり、価格が1ドル以下になっても買いたいと思っている人たちです)。無担保モデルでは、効用だけが価格の裏付けとなります。部分担保モデルでは、担保のギャップをカバーするだけの効用があればよいです。

Fraxは、完全に担保された状態でスタートし、何もないところから作られたトークンに固定の価値を与えるという、裏付けのないアルゴスタブルが直面するブートストラップの問題を解決しました。トークンの流動性提供にはインセンティブがあり、LPトークンのロックアップ期間を長くすることで、より大きな報酬を得ることができます。これにより、ネットワークがまだ小さい初期の段階で参加者が集まります。ネットワークが成長してくると、新規ユーザーはより小さなインセンティブで参加できるようになります。これは、システムに認識されているリスクが少ないためで、ステーブルコインの実用性が高まることで、CRを下げることができます。

Frax v2では、上記の安定性メカニズムに加えて、AMOを導入し、ミントされたFRAXだけでなく、アイドル担保も利用できるようになりました。担保はロックアップを必要としないアプリケーションでのみ使用され、FRAXの償還のために急に引き出せるようになっています。AMOで使用するためにプロトコルがミントを許可するFRAXの量には、保守的な上限が設定されています。これは、FRAXのすべてが直ちに市場で売却された場合に、FRAXの価格が価格帯の端まで下がるような量です。言い換えれば、CRを変化させるには十分ではない最大量です。基本的な安定性メカニズムとAMOの間に矛盾が生じた場合、安定性が優先され、AMOは一時停止されます。

担保やミントされたFRAXは、AMOを通じて展開され、利回り、取引手数料、利息を獲得します。この付加価値は、準備金を増やす効果があります。そのため、プロトコルは新たなFRAXをミントし、FRAXの供給を拡大し、CRを市場で決定されるレベルまで下げます。このFRAXは、市場でFXSを購入してバーンさせるために使用されます。

ここでは、いくつかのライブおよび提案されたAMOを紹介します。

・担保投資家 - アイドル状態の担保をDeFiプロトコルに投資します。

・レンディング - 造られたFRAXを直接貸し出し、既存の金融市場を通じて借り手から利息を得ます。

・担保のヘッジ - ショートポジションで担保を完全にヘッジし、正味のボラティリティが0のbasisトレードを実現します。

・Tornado Cash - ミントされた FRAXをTornadoの匿名性セットに直接入れて、プライバシー機能を拡張します。

・ボンド - x*y=kの曲線上でトークンを発行し、その保有者に金利を支払うことで、より高い価格で債券を償還することができます。あるいは、この機能をstaked FXSに組み込むこともできます。

Fraxはまず、低いCRにスムーズに移行できるように、担保のボラティリティを減衰させるためにUSDCのみを受け入れています。システムの速度が上がると、ETHやラップBTCなどのボラティリティの高い暗号資産を含めることが安全になります。非中央集権的な資産を使用すれば、USDCに関連する規制、検閲、カウンターパーティーのリスクを排除することができます。

USDCは1ドルに強固に固定されているため、その価値の小さな変動はCRやFXSの価値には基本的に影響を与えず、CRの変化は主にFRAXの需要の関数となります。状況が変わるのは、揮発性の担保の場合です。担保の価格が上昇した場合、その超過価値はFXS保有者に分配されます。担保の価格が下がった場合は、より多くの担保を取得してCRを目標値に保つために、FXSをミントして売却しなければなりません。FXSはFRAXの需要の変動だけでなく、FRAXのペッグを1ドルに維持するための担保の変動も吸収することが事実上求められているため、CRの追跡には新たな側面が加わります。FXSは変動が大きく、FRAXの価格崩壊を防ぐための最終的な後ろ盾であるため、十分な流動性を確保することがシステム全体の信頼性にとって重要となります。この問題は、前述のコラテラルヘッジAMOによって軽減することができますが、これは他の正常に機能しているデリバティブプロトコルの存在に依存しており、まだ実施されていません。

オーバー担保型に対するFraxのメリットは、より少ない資本でより安定したコインを作ることができることです。しかし、中央集権的なリスクに加えて、スマートコントラクトのリスクや価格変動のリスクが重なるという、USDCに比べて本質的に不利な点があります。FRAXは完全に裏付けを取る必要がなく、またAMOで使用するために無担保で限定的にFRAXをミントする機能もあるため、プロトコルの観点からはUSDCよりも資本効率が高い。しかし、新しいトークンをミントするユーザーの観点からは、違いはありません。USDCもFRAXも、ミントするためには1ドル相当の完全な担保を必要とします。あるステーブルコインを使って、部分的にしか担保されていない別のステーブルコインをミントし、その過程で手数料を取るというのは、自滅的に思えます。USDCは価格的にも安定していますし、DeFiとの統合の幅も広いです。単にステーブルコインを保有したいユーザーにとっては、USDCの方が明らかに優れています。

しかし、現実には、すべてのユーザーが単に価格の安定性を期待してステーブルコインを取得するわけではありません。FRAXはその一例です。ユーザーは現在、インフレ気味のFXS報酬を受け取るためにFRAXをミントし、FRAXペアの流動性を提供するという動機付けを受けています。しかし、報酬が減るたびに、保有者が米"ドル"ではなく"FRAX"を保有するほどのものだと考えるかどうかが試されます。報酬がなくなると、ユーザーは、安定性、流動性、ユースケース、担保の組み合わせがFRAXの方が優れている場合にのみFRAXを好むようになります。FRAXがこの点で失敗すれば、保有者はFRAXをUSDCに交換することを急ぐでしょう。なぜなら、担保不足のUSDCを保有してもデメリットしかないからです。

一見すると、FRAXの保有者は、FRAXの価格が1ドルを下回っても、常に安全な出口を持っているように思えるかもしれません。なぜなら、プロトコルは、"1ドル相当の資産"と"FRAX"を交換することを常に望んでいるカウンターパーティだからです。しかし、交換で受け取るのは一部が"USDC"、一部が"FXS"であることを念頭に置く必要があります。USDCに問題がないと仮定すると、FXSの買い手は喜んでいるはずです。しかし、プロトコルは流動性を考慮せず、適切な量のFXSをその時点の価格で提供するだけです。流動性がない場合、FXSは技術的にはプロトコルがFRAXを交換した価格の価値があるかもしれませんが、大幅なスリッページなしに他の資産に変換することはできず、その価格は意味をなさず、プロトコルとの交換は不利になります。

現在、市場に出回っているFXSの流動性は、まさにプロトコルが準備金を増やせる限界の量です。したがって、FXSの購入者は最後の貸し手となります。市場がCRを100%に戻したとしても、プロトコルは完全には再担保できないかもしれません。ユーザーがFXSを利益で売ってシステムから持ち出した価値は永久に残ります。危機的状況では、バッグホルダーは、購入価格よりも高く売らなかったFXSホルダーと、FXSの流動性が十分にある間に売らなかったFRAXホルダーとなります。つまり、後に退場した者はより厳しく罰せられるという反射的なダイナミズムがFraxでも発揮されることになります。

最終的には、Fraxは無担保のアルゴリズム型ステーブルコインに比べてはるかに耐障害性が高いものの、危機に際しては投機家の介入が必要となります。部分的に担保を設定することで、投機家の潜在的なデメリットを軽減しているため、投機家がより容易に支援を行うことを期待するのは妥当なことです。しかし、これらのシステムの根本的な弱点は同じであり、ペッグを維持するのに十分な数の投機家がいなくなるというたった一つの出来事が、不可逆的なダウンスパイラルを引き起こすのです。

しかし、FRAXは設立当初から今日まで、素晴らしい安定性を維持してきました。FRAXは、"yEarn"、"Aave"、"Compound"、"Cream"、"Curve"などのDeFiプロトコルと統合されています。特に、FRAXはCurveに搭載された最初のアルゴリズム型ステーブルコインとなりました。FRAXを使ってステーブルコインのLPファームにインセンティブを与えたいと考えている厳選されたプロジェクトと提携することで、FRAXの取引ペア数は増加しています。このプロジェクトはEthereumで開始しましたが、その後、他の複数のチェーンに橋渡しをしています。AMOからの収益により、FRAXの供給量は徐々に拡大しています。今のところ、そのテーゼは実現しているようです。

結語

人間は記憶力がよく、人の真似をする生き物ですが、これは市場行動でも同じことが言えます。市場での値動きには勢いがありますが、その勢いに逆らうような行動をとるインセンティブをエージェントに与えることは容易ではありません。アルゴリズムステーブルコインは非常に反射的であり、その需要の多くは市場の心理状態に左右されます。これは、プロジェクトが成長しようとしている初期の段階では有利に働きますが、不安定な状態が続くと破滅につながることもあります。プロジェクトを取り巻くコミュニティは、心理を形成し、トークンが一斉に売られることのないような集団的確信を形成する上で重要な役割を果たします。

アルゴリズム型ステーブルコインの設立に成功し、普及率が一定のレベルに達すると、そのアルゴリズム型ステーブルコインは、初期の段階では消滅していたであろう出来事からも無傷でいられる可能性があります。Tether社は"NYAG"との間で法的紛争を抱えており、"NYAG"は公開訴訟の中でUSDTは部分的にしか裏付けられていないと主張しました。しかし、USDTの価格には何も起こりませんでした。USDTは、流動性が高く、多くのクリプトペアに対応しており、クリプトコミュニティと緊密に連携していました。ユーザーはUSDTをお金だと考えていたので、想定される担保不足以上の金銭的なプレミアムを得ていたのです。

これは、実用性が最も重要であることを示しており、結局のところ、安定性は採用することで得られるのです。米ドルが安定しているのは、金融政策が最も優れているからではありません。むしろ、世界で最も広く使われている不換紙幣だからこそ安定しているのです。

アルゴリズム型ステーブルコインが採用するメカニズムは、問題の半分に過ぎません。最終的に、安定性のための成分は、インセンティブに適合したメカニズムを必要としますが、ステーブルコインに対する有機的な需要を生み出す利用のエコシステムも必要となります。メカニズムだけではこれを起動することができないため、プロジェクトでは非投機的なユースケースを積極的に育成することが不可欠です。

著:@fractalfren

この記事が気に入ったらサポートをしてみませんか?