ステーブルコインの概要(和訳)

著:Sotreria

※追記:04/12/2021

Soteriaのv0の概要を説明します。derivatives dexがBTCやSOLを担保として受け入れるようになれば、資金のカストディは行わず、ユーザーは信頼してUSDSを発行/換金することができるようになります。

イントロダクション

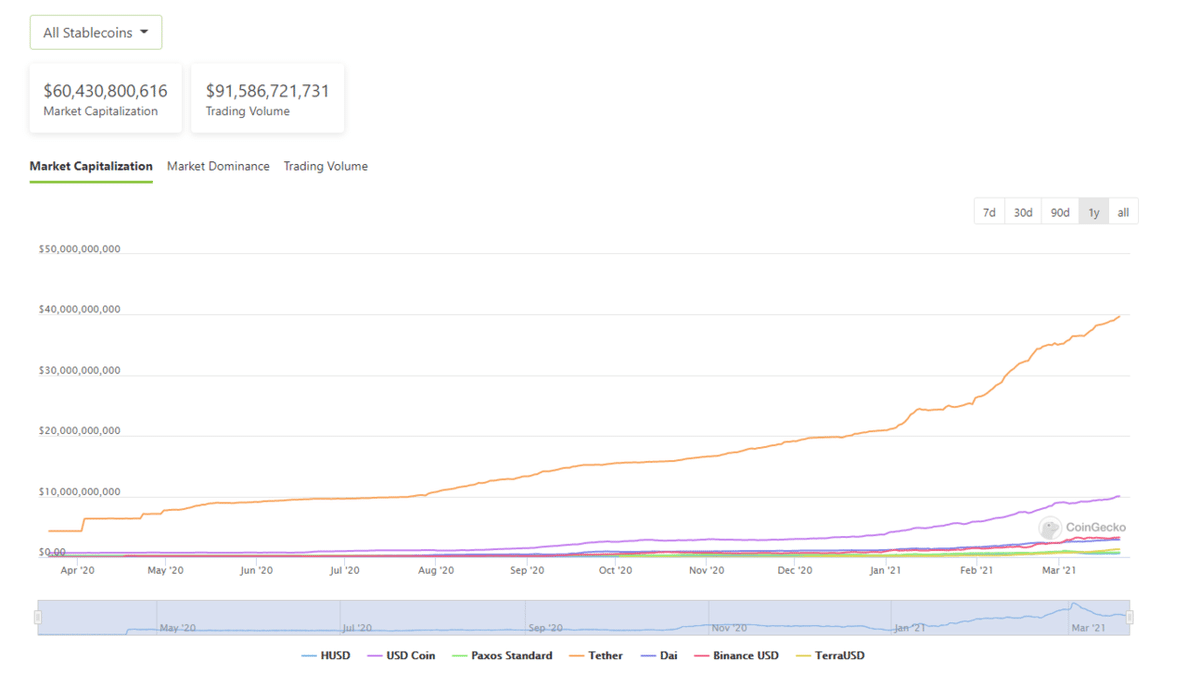

Coingeckoに基づいて、合計46のステーブルコインが存在しています。ステーブルコインは設立当初から速いペースで成長してきましたが、特に2020年以降に成長しています。現在のステーブルコインの時価総額は600億米ドル近くあり、1年前と比較して900%近く成長しています。

この記事では、いくつかのステーブルコインを分析し、その特徴を比較します。そして、Soteriaが他のステーブルコインと比べてどうなのかについても見ていきます。

ほとんどのステーブルコインは、フィアット担保型ステーブルコイン、暗号資産担保型ステーブルコイン、アルゴリズム型ステーブルコインの3種類に分類されます。最もよく知られている不換紙幣担保型ステーブルコインは"USDT"と"USDC"です。これらのステーブルコインは100%不換紙幣で裏付けられており、ユーザーは銀行送金により不換紙幣を送ることでステーブルコインを発行/償還することができます。暗号資産担保型ステーブルコインでは、"DAI"が市場のリーダーです。DAIはETHやUSDCなどの他の暗号資産でオーバー担保されているステーブルコインです。アルゴリズム型ステーブルコインは新しいコンセプトで、あらかじめ設定されたアルゴリズムに基づいて価格を安定させようとするものです。最も人気のあるアルゴリズム型ステーブルコインは、Empty Set Dollar(ESD)です。

下の表を見ると、それぞれの特徴の違いがわかります。私たちは、多くの人が重視する機能を見て、その価値に応じてステーブルコインを評価しました。ステーブルコインのユーザーは、自分が最も重視するものに基づいて、どのステーブルコインを使うかを選ぶことができます。

USDT、USDC、BUSD、DAI、AMPL、ESDを"流動性"、"分散性"、"価格安定性"、"規制リスク"、"リターン"に基づいて分析しました。

流動性

流動性とは、価格を動かさずに資産を売買する能力のことです。取引量が多く、オーダーブックに厚みがあるステーブルコインは、流動性が高いと考えられます。一方、取引量やオーダーブックの深さがあまりないステーブルコインは、流動性があまりなく、価格を動かさずに取引することが難しいと考えられます。現在、最も流動性の高いステーブルコインはUSDTです。

非中央集権

非中央集権とは、システムがどれだけ分散されているか、単一障害点があるかどうかということです。規制当局やその他の政府機関は、単一障害点のあるステーブルコインをより簡単に攻撃することができます。ステーブルコインが分散されていればいるほど、運営者を検閲したり、ステーブルコインと原資産の間の変換を停止したりすることが難しくなります。誰もが納得する分散性を測る指標がないため、分散性を測るのは難しいです。しかし、ほとんどの人は、不換紙幣を担保としたステーブルコインには単一障害点があるのに対し、暗号資産を担保としたステーブルコインやアルゴリズムを用いたステーブルコインはより分散化されていることに同意するでしょう。

価格の安定性

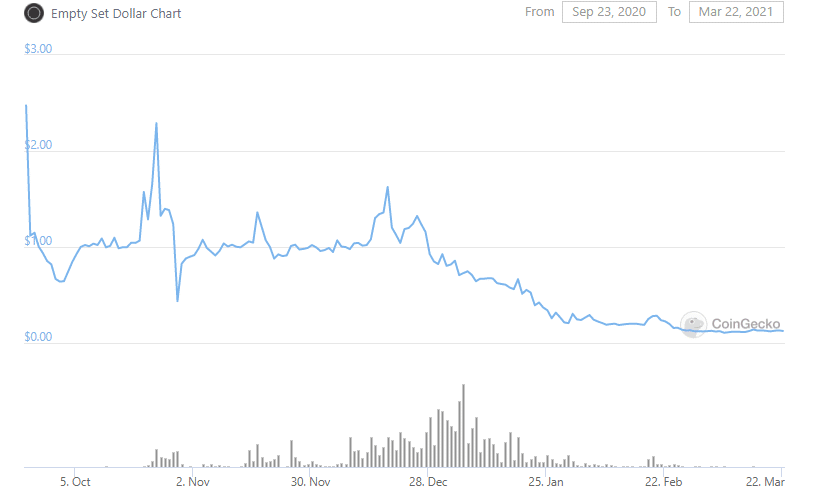

ボラティリティが低いステーブルコインは、価格が安定していると言えます。ボラティリティが高く、常に1米ドルに近い状態ではないステーブルコインは、投資を失うリスクがあります。経験的なデータから、非中央集権的なステーブルコインほど、ボラティリティが高いことが観察できます。ここでは、"USDC"と"ESD"の価格を示す2つのチャートを紹介します。

https://www.coingecko.com/en/coins/usd-coin

規制リスク

これは非中央集権の概念に関連していますが、ステーブルコインの運営者が規制当局とどのように付き合うかにも依存しています。例えば、"USDC"は"USDT"よりもはるかに規制が厳しく、そのため"USDC"は"USDT"に比べて規制当局からシャットダウンされる可能性が低くなっています。

リターン

ほとんどのステーブルコインは1米ドルに固定されており、リターンはありません。ステーブルコインには価格変動や規制リスクなどのリスクがあるため、ステーブルコインの利用者にはそのリスクを補償する必要があります。利用者への補償の一つの方法は、USDTやUSDCのようなフィアットを裏付けとするステーブルコインが、米ドルを銀行口座に保管することで得られる金利を支払うことです。これは、現在0.08%である1年物の米国債利回りで近似することができます。

サマリー

価格変動のリスクや規制リスクを最小限に抑えたいのであれば、USDCが最適だと思います。一方で、流動性や取引量が多いトレーダーであれば、USDTが最適かもしれません。DAIは、非中央集権的なステーブルコインを好み、DeFiプラットフォームを使用するトレーダーに最適かもしれません。

アルゴリズム型ステーブルコインはどうですか?アルゴリズムを用いたステーブルコインは新しいコンセプトであり、ほとんどの人にとって使用するにはリスクがあります。表を見てみると、AMPLとESDは1米ドルを大幅に下回る価格で取引されていることがわかります。アルゴリズム型ステーブルコインは非常に変動が激しく、これは上のESDのチャートを見れば推測できます。

Soteriaとは?

Soteriaは、ビットコインに100%裏付けられた米ドルのステーブルコインであるUSDSを発行します。BTC/USDの価格変動をヘッジするために永久スワップと先物を使用し、デルタニュートラルなポジションを作ります。その結果、ユーザーは常に1米ドルでUSDSを発行/償還することができます。より詳細な説明については、当社ウェブサイトのブログ記事およびFAQをご覧ください。

では、Soteriaはステーブルコインの中でどのように位置づけられるのでしょうか。下の表を見てみましょう。

Soteriaが他のステーブルコインと大きく異なる点は、リターンがあることだとお分かりいただけると思います。ステーブルコインのユーザーに支払うネイティブな利息です。つまり、価値が安定していて、しかもリターンがあるステーブルコインが欲しいなら、Soteriaはあなたのニーズに合ったステーブルコインなのです。

USDSはベータ版としてまもなくリリースされます。ユーザーは当初、15%APYの利率で利払いを受けることになると予想しています。

結語

多くのステーブルコインがあり、それらのすべてがそれぞれの方法で異なっています。すべてのステーブルコインはユニークなものを提供していますが、それぞれにトレードオフがあります。ユーザーは、自分のニーズに最も適したステーブルコインを選ぶために、どの特性を最も重視するかを考える必要があります。

この記事が気に入ったらサポートをしてみませんか?