米国発前川のニュースレター

いつも私のニュースレターを読んで頂き有難うございます。

日本はもうすぐそこかしこで、桜が見頃となる頃でしょう。

南カリフォルニアは未だ春の不安定な天気が続いています。

日本と同じく三寒四温で、雨もたっぷり降っています。

そのお陰もあり、裏庭のライムの樹にはびっしりと蕾が付いています。

節目になる4月1日のニュースレターです。

【株式・為替市場の動き】

4月1日、米国株式市場ではダウ工業株が3営業日ぶりに下落して240.52ドル安の39,566.85ドルで引けました。

S&P500も10.58ドル安、ナスダックは17.37高となっています。

ダウとS&P500は本日発表の米サプライマネジメント協会(ISM)製造業景況感指数が50.3と前月から改善して、好不況の分かれ目である

50を上回ったことが影響しています。2022年9月以来50を上回ったことが、インフレ圧力の強さと受け取られ、FRBの利下げが更に遠のいたとの観測が強まったことが株価下落の1つの要因となりました。また、パウエル議長の『利下げを急ぐ必要はない』との発言も利下げの時期が遅くなるとの観測を後押ししています。

先月29日の米個人消費支出(PCE)はコアが2.8%と1月から鈍化し、市場予想と一致して、インフレ減速を示したことや、2月の建設支出が年率換算で前月比0.3%減少(ロイター市場予想は0.7%増)などインフレ減速のデータが出ているにも拘わらず、市場はインフレ加速を懸念している様で、米国債の利回りが上昇し、予定通りの利下げに疑問を持ち始めています。

米国債の利回り上昇で、日本10年国債の利回りとの差が開いたこともあり、(理由はそれだけではありませんが)ドル高、円安が進み1ドルが151.64と円安に振れています。先週月曜日も同様の動きでした。

今週は3月の雇用統計が発表されますので、雇用の強さが示されれば、さらに米国債の利回り上昇とドル高、円安が進むと思われます。しかし、雇用統計は現実は弱含みであることは今まで述べてきました。さて、どのような統計が発表されるかは???ですね。

【不動産・住宅ローン金利動向】

2022年12月から2023年12月までの住宅価格中間値の上昇率が高い都市ベスト10は以下の様になっています。

Boston, MA +16.8%

Louisville, KY +15.3%

San Diego, CA +11.5%

San Jose, CA + 9.8%

Long Beach, CA + 9.7%

Omaha, NE + 8.3%

Minneapolis, MN + 7.6%

Columbus, OH + 6.0%

Virginia Beach, VA +5.9%

El Paso, TX +5.6%

因みにLos Angelesは+3.7%、San Franciscoはマイナス7.7%でした。

2月の中古住宅販売成約指数は前月から持ち直し、市場予想を上回る伸びとなりました。先週言いました様に春から夏に向けての不動産シーズンの突入前の在庫の増加とシーズンのピークを避けて早めの行動がこのデータに表れているのだと思います。販売実績は中西部が10.6%上昇で全米では一番大きく伸びています。南部は1.1%上昇、北東部は0.3%、西部では6.5%それぞれ低下しています。このにも地域差が大きく出ています。値ごろ感のある中西部と高止まりの西部地区という事でしょう。

住宅ローン金利は先週と比べて若干の上昇ですが、ほぼ横ばいです。GDPの堅調な伸び、思ったほど下がらないインフレデータなどによって、米国債の利回りが予想より下がってきません。昨年来の予想では月を追うごとにインフレ率が低下して、3月には第一回のFRBの政策金利の利下げが始まり、6-7回の利下げが行われるとの予想が広く一般に受け入れられていました。また、徐々に不景気の波が広がって来ると思われましたが、少なくとも経済指標を見る限りは景気、雇用は底固くGDPも伸びていると出ています。大統領選を控えて、民主党は利下げをFRBに要求していますが、経済指標を見ると簡単に利下げに踏み切れないとの判断を覆せない状況です。実際は、ホームレスの増加、不法移民の増加とそれに伴う政府支出の増加、治安の悪化などいろんな問題が背後に隠れています。合法の移民も増えており、不法移民と共にこの人口増がか米国経済を下支えしているとも言われているのですが。(現在バイデン政権は不法移民に恩赦で市民権を与える法案を通そうとしています。)

何かをキッカケに急激な景気後退が起こったり、リーマンショックの様な大きな株式市場の下落がない限りは、急激に住宅ローン金利低下が見込めない状況となってきましたので、当分金利低下に伴う売り物件の急増もなく、徐々に金利が下がるのと共に、ゆっくりと売り物件の在庫数が増えてくることになるでしょう。であれば、物件価格も高止まりしそうです。ただ、地域格差は大きくあります。

治安の悪化や生活費の高騰、高すぎる物件価格が人口の移動を進めています。仕事が見つけやすて、生活費が低く、不動産価格、家賃が低い都市に人口が移動しています。人口が急に増えると物件不足から不動産価格が上昇し、家賃も上昇しますので、投資家にとっては絶好のマーケットになります。このような条件に合った場所として、所謂Rust Beltと言われる中西部の街があります。

Madison, WI, Detroit, MI, Grand Rapids, MI, Fort Wayne, IN, Akron, OHなどがそれです。いずれも家の平均価格は30万ドル以下で、人口が12%から29%も増えています。逆に、Los Angeles、San Francisco, New York, Seattle, Washington DC, Chicago、Boston,

Philadelphia, Denverなどからは人口が流出しています。人口流出している都市の不動産価格は高止まり、流入している都市の不動産価格は上昇してゆくのでしょう。ただし、どちらの都市も一方的に流出、流入しているわけではなく、流入の方が多い、流出の方が多いと言う意味ですので、単純に流出しているから将来性がない都市とは言えません。人口流出している都市でもそれぞれを詳しく見てみると個別の特徴があります。家賃の低い、或いは購入価格の低い近隣の市に人口が流れて居たり、遠くの州に動いていたり、両親や兄弟と同居したりと様々です。

1つ言えることは、これだけ物件価格が上昇して、人口の移動が多くなっているのはここ数年なかった新たな傾向です。コロナ、インフレ、高金利、ウクライナ戦争、イスラエル紛争など世界が大きく変わっていることの一つの結果だと思います。不動産の買いにくさが貧富の差をますます広げてゆくでしょうから、自宅、投資物件を持っている層が益々資産を増やしてゆくことになりますね。

【経済の動き】

米国のISM景況感指数が強い内容となったことを受けて、ドルが上昇、円安が進んでいます。巨大な財政赤字を抱える米国ですが、世界の主要通貨に対してドル高となっています。通常は大きな財政赤字を抱えた国の通貨は弱くなるのが普通なのですが。

インドルピーは先進国の中で、例外的に、通貨が強い国となっています。国外からの大量の資本流入がその理由です。

しかし、円はドルに対して年初来7%近くの下落となっています。これは今年に入って、強い経済指標によってインフレ低下が予想よりも遅いことから、今後のインフレ懸念が強まり、織り込まれていたFRBの利下げが遅くなりそうな為、株価の下落、米国債の利回り上昇となった結果ですね。日銀は当分金利を上げないとの読みからヘッジファンドは安心して、円売りが出来る状況で、未だに低い円金利を使った円キャリ―トレード(低い金利の円でお金を借りて金利の高い米国債などへ投資する)もあり、さらにNISAなどによる米国株への投資(円を売って日本人がドルの株を買う)ことにより円売りが優勢となっているため、円安が定着してきています。この所のキャリートレードは今円から中国の元に変わりつつあるようです。 通常、新興国の経済はドル高になれば苦しくなってきます。日本も同様ですが、特に資源を輸入しなければならない途上国ではなおさらです。輸入コストの上昇、それに伴うインフレ、対外債務の増加となります。これは世界経済にはマイナス要因です。

これまで、金利の低い円が米国に流れ、米国を支えてきたと同時に米国株式市場で資金調達をしていた中国へその資金が流れました。

何と日本は米国債を1兆1,530億ドル(今年1月時点)も持っています。昨年12月は1兆1,380億ドルでした。

何と1か月で150億ドルも米国債を購入しています。米国の債券市場を買い支えているとも言えます。

日本は米国債を中心に対外債権が300兆円もあります。これだけのお金があれば、日本国内の景気を上げることは簡単に出来るのですが、米国や中国の為に使っているのです。どうして?と言いたくなりますが、破綻しかけている米国債券市場を守っているのは日本なんですね。

日本の金利が大きく上昇すると、お金が日本から米国に流れなくなり、米国経済には大きな影響が出るでしょう。株価下落や金利上昇、失業率上昇、不動産価格下落です。 米国経済に大きな影響を与える日本の金利ですから、大きく上昇させることは考えにくく、上げるとしても、急激なインフレが日本を襲った場合などでしょう。日本に大きく資金が流入してくる様な状況にならない限り、(日本の金利が大きく上昇)簡単には大きな円高には進みそうにはありません。また資金流出が続いている現状では、日本の景気も活況を呈するまでにはならないと思います。

ただし、海外投資家による日本株買いで日経平均株価が4万円を越えたことは良い事ですね。ひょっとすと米国株の大きな下落が来年に起こるとの予想もあり、そうなれば日本株はこれから来年にかけて10%ぐらいは下がるかもしれませんが、来年には5万円ぐらいまで行くかもしれませんね。外国人投資家が儲かるよりも、何とか日本人投資家に儲けて欲しいのですが。米国の大統領選挙が今年11月にありますので、民主党政権以外の政権が出来れば、大きな政策転換が行われ、状況が変わって行くと思います。

【今週の???な国際ニュース】

ロシアによるウクライナ侵攻後、G7諸国はロシアに経済制裁を加えましたが、全く効き目がないと言うか、逆にロシア経済は絶好調の様相を呈しています。欧米諸国の会社がロシアでのビジネスから撤退した後、ロシアの会社はありがたくその事業を引継ぎ、店舗、工場など従業員は同じで経営者が変わっただけですから、問題なく会社、店舗を運営、営業しています。パイプラインによる石油、天然ガスのEU諸国への供給はストップしましたが、インドを経由しての石油の輸出、LNG(液化天然ガス)としてのEUへの供給は続いています。1月のEU向けLNGは160万トンでウクライナ侵攻前と比べて30%も増えています。輸出先としてはフランス、ベルギー、スペインが主要な国となっています。米国はドルでの決済を禁止しましたが、その効果も殆どなく、日本で言われていた、ドル決済が出来なくなると、ロシア経済は崩壊すると言うのも現実には起こりませんでした。この現実はこれまで米国にいやいや従属していた発展途上諸国に勇気を与え、BRICSへの参加を促進しています。

米国はロシア、湾岸諸国の石油減産の為、バイデン大統領の環境関連法案による国有地での石油掘削禁止、パイプライン敷設禁止などの政策にも拘わらず、現在の採掘量は日産で400万バレルと過去最高を記録しています。輸出先は輸出量の多さの順に、オランダ、中国、韓国、カナダ、英国、シンガポール、台湾の順となっています。どうして、アメリカの一の子分の日本には米国から原油が来ないのでしょうか?

建前の化石燃料削減を提唱している米国とそれを律儀に守っている日本という事なのでしょうか?

米国の支持でロシア制裁に加わり、イスラエル支援も行っている日本は何時パレスチナ支持の湾岸諸国から石油を輸出しないと言われるかもしれません。石油は産地ごとに成分が異なり、製油所はその成分に合わせて製油所の施設を変更しなければならない為、事前の準備が必要です。 日本政府は準備を整えているのでしょうか? 律儀な日本と自分勝手なG7諸国。違うルールでゲームをしているように思えます。

【豆知識】

全米で一番安全な(犯罪が少ない)州は?

ニューハンプシャー州です。

因みに、最も危険な州ベスト5は?

1. ニューメキシコ州

2. アーカンソー州

3. ルイジアナ州

4. コロラド州

5. カリフォルニア州

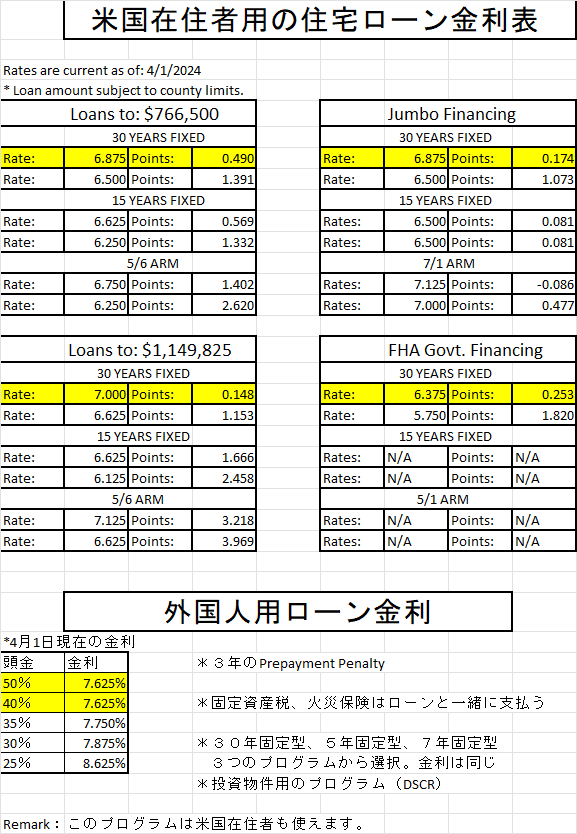

【今日の米国住宅ローン金利】

この記事が気に入ったらサポートをしてみませんか?