2023年投資振り返り

投資家グリーンです。

ここでは、2023年に行った投資についての振り返りを、自身のアウトプットの意味を込めて記していきます。

前回の更新から期間が空いてしまいましたが、更新せねば年を越すことが出来ない感も相まっております(笑)

それでは!

【米国株投資について】

まずは米国株ですが、為替が円安推移を続けている為、受領配当金のみを再投資していました。

この為替具合の最中、新たに円を手出ししドル転を行う事は、自リスク許容度から出来ない選択でした。

とはいえ、投資自体は後述します日本株へ日本円のまま注力していた具合。

2024年は、為替も円高へ推移すると思われる事や、手持ち米ドル資産が帰還してくる事もあり、2023年よりも投資注力が進むと考えています。

【日本株投資について】

続いては日本株ですが、2023年は最も注力した投資対象でした。

きっかけのJT⛄さんへの投資から始まったポートフォリオ作りも、数種類の銘柄スイッチングの結果、下記な26種類のラインナップに。

やる事の基本線は変わらず、

■ポイントを充当し、手出し現金を抑えて配当利回りを上げる事。

■ポイント充当と手出し圧縮により、安全幅(株価下落時の)を作る事。

■ポイント充当により、自身でコントロール領域を持つ事。

以上なイメージで、日本株市場と対峙していきます2024年も。

【配当金について】

2023年の配当金ですが、約961,899円で着地しました。

順調に進めば日本円にして1,000,000円を超えていた可能性もありますが、為替の影響と米国株ETFのXYLD分配金が下がった事等も受けた模様。

こうしたリスク要因も受け入れ、2024年も転がっていきます。

【獲得ポイントについて】

獲得ポイントですが、3種(T、d、ポンタ)を合わせて196,067ポイント。

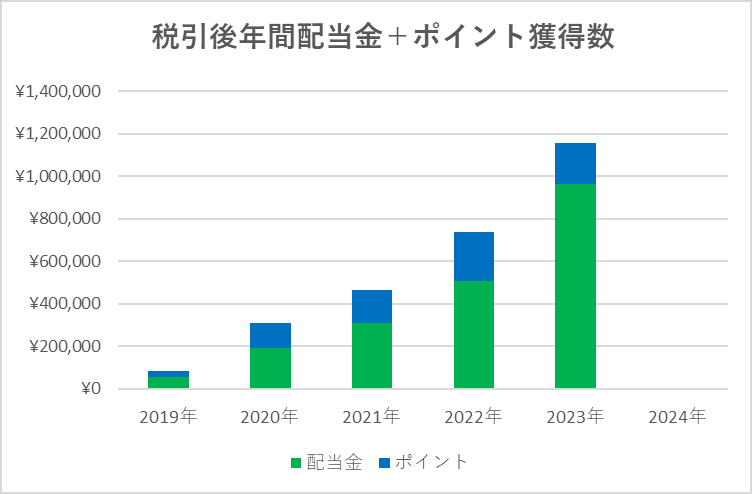

これを受領配当金に上乗せしたのが下記グラフ。

受領配当金に比べるとポイント獲得数は多くはないですが、大切なのは現金の代わりとして活躍してくれる事。これはポイントにしか出来ない役目。

現金として投資サイクルに加えていく事で、次年度以降の複利サイクル拡大に寄与してくれます。要は配当金拡大速度の燃料になってくれるのですね。

違う角度としては、現金代わりの盾として資産を守ってもくれるという事。

最後に、年間獲得数がグラフで表示される唯一のTポイントの2023年獲得数をば。

【新NISAを含めた2024年以降の投資について】

既にその枠の利用が始まっている新NISAですが、私の戦略は成長投資枠を埋めていく事がメインシナリオです。

理由は資産ではなく、配当金の最大化が目的である為。

中には、配当金を再投資することで枠をその分利用する為不利という論もありますが、そこは家族分の枠も控えているので問題とはしないスタンスです。

よって、これまで同様の積み上げを続けていき、まずは成長投資枠を利用しつつ、配当金の最大化を目指す、これが私の2024年からの新NISA戦略。

【最後に】

ここでは、2023年に行った投資についての振り返りを、自身のアウトプットの意味を込めて記してみました。

2024年以降もやる事は変わらず、新NISA成長投資枠を利用し配当金最大化を進めていく事、これに尽きます。

常に思考停止せず、自分を疑い、取り残される事のないように

動いていきましょう。

以上、この記事が読んで頂いた方々のお役に立てば嬉しいです。

お読み下さりありがとうございます⛄

何か質問等ございましたらこちらまでご連絡下さい。