10月2週ドル円相場振り返り【2023年10月9日~13日】

2023年10月2週(9日~13日)のドル円の相場振り返りです(ユーロドル、ポンドドルも別記事にて振り返りをします)。

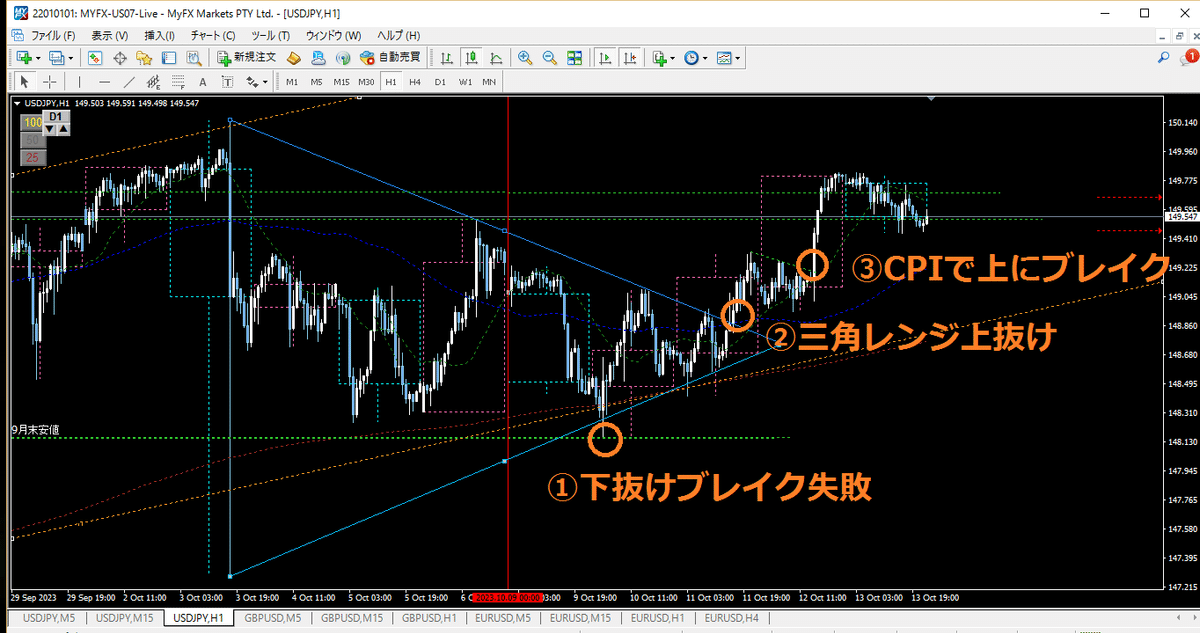

今週のドル円のポイントは

①下抜けブレイク失敗

②三角レンジ上抜け

③CPIによるブレイク

の3つのフェーズに分けることが出来ます。

10月9日(月):日本・米国市場の休場で想定外の下降

9日月曜日についてですが、この日は日本がスポーツの日で東京市場が休場。さらにはアメリカも「コロンブスデー」で休場ということで稼働しているのは欧州市場のみでした。

しかしその欧州時間になってもほとんど値動きがなく、その日は全く動かないのかもしれないと思っていた矢先に日本時間21時半ごろに急降下を始めました。

正直言ってこの動きは全くノーマークで付いていくことはできませんでした。

ただ、金曜の陽線を見ると下がったらいつ押し目が入ってもおかしくないチャートをしており、上値も試さずレンジブレイクというだけで単純に下方向についていけるものではありませんでした。

そもそも米国市場が休場で大きなトレンドにならない疑惑がありましたからね。

それが要因なのか、伸びはしたものの金曜の安値を抜けきれずに9日はクローズ。

10月10日(火):ブレイク失敗で絶好のカウンターポイント

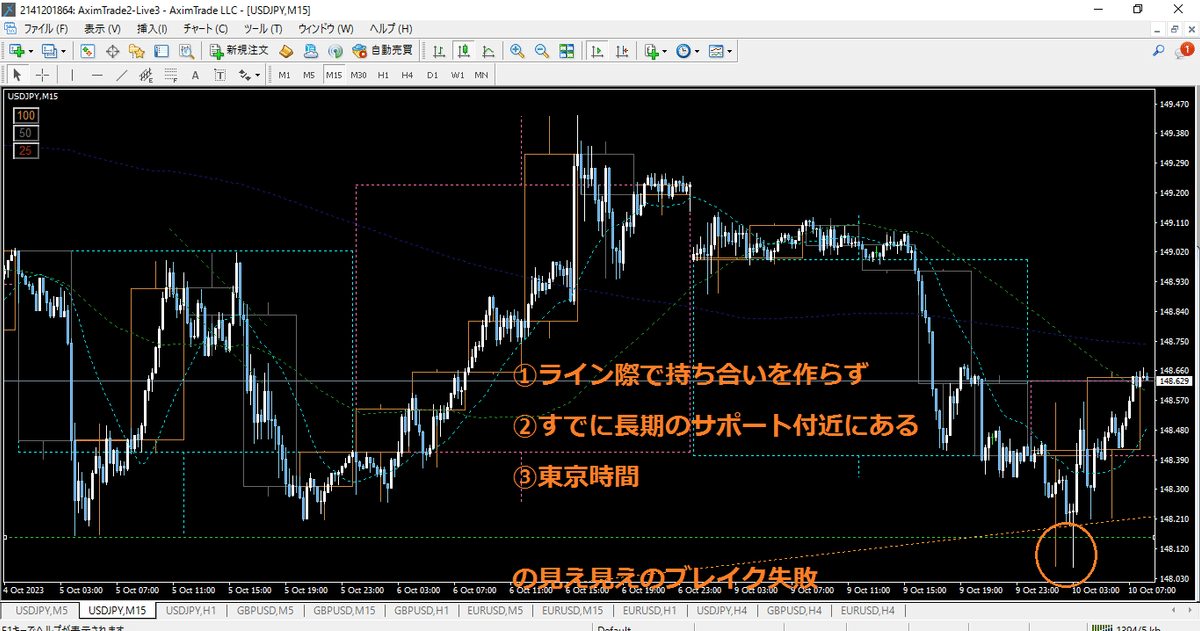

翌日10日(火)はその下降トレンドの続きのフォローが入り、東京時間にレンジ下抜けブレイクを試みるも失敗して反転上昇。

このポイントは9月最終週安値、日足21期間SMA、4時間チャネル下限などのサポート候補が目白押しで、ましてや東京時間ということでブレイク失敗を逆手にとるカウンターの逆張りを仕掛ける絶好のチャンスでしたね。

https://note.com/toshi0028/n/n910ec2ef84c8

私は逆張りで入ってせいぜい15pipsほどですぐに利食いしてしまいましたが、レンジ相場というのは1回のアタックでそのまま上限or下限に行ってしまうことが多いのを加味するとポジションの半分を残してレンジ上限近くまでホールドし続けるのも選択肢としてあったでしょう。

その後は上昇するも高値を切り下げて10日の日足はクローズ。下抜けすることも上抜けも出来ないということで、この時点で三角持ち合いになりそうな疑いを持ち始めました。

10月11日(水):三角持ち合い上抜けでロングのセットアップ

翌日11日(水)は案の定三角持ち合いを形成し米国市場開幕の時間帯に上方ブレイク。

このまま大きく上昇に転じてもおかしくはないと思ったのですが特に大きく伸びるわけでもなく11日の日足はクローズ。

ただ、

①10日(火)の下方向へのブレイク失敗

②三角レンジ上抜け

という二つの事実が出たことで、私の中では方向感のないレンジから完全に上目線になりロングのセットアップ。後は何らかのサインが出たらいつでもロングの引き金を引くつもりでした。

10月12日(木):ダブルトップもどきの出現と指標で打ち上げ花火

翌日12日(木)には1時間足レベルで確認できる右肩下がりのダブルトップを作りましたが、特に強いレジスタンスとなるようなものが存在せず、また三角レンジ上抜けの方が規模も大きいので自分の中で「あまり信用のないダブルトップ」とみなしました。

こういうよくわからない場所で出来たチャートパターンというのは基本的に信用度に欠けるわけですが、それでもこのダブルトップを「信じる人」というのは結構います(特に初心者の方)。

なので、このダブルトップを崩してショート勢損切りを巻き込む瞬間の上昇トレンド移行を狙っていました。

そして、欧州時間にダブルトップのネックライン際でダマシが出たのでこれを引き金にロング。

東京時間で出来たレンジを欧州時間でブレイク!と見せかけてダマシの反転・・・これも絶好のカウンターポイントですね。ただ、そもそも三角レンジ上抜けで長期的に上昇有利という見立てもあってこそのダブルトップ崩しでした。

しかしこのロングは思っていたほど伸びず、また直後にCPIの発表も控えていたためポジションを外して微益撤退。

とはいえ、またいつでもロング出来る構えで値動きを注視したのですがCPIの発表により大暴騰。

完全に上目線で考えていたものの勢いが強すぎて途中乗りできず、また2週前高値や金曜高値、149.5円といった節目でのカウンターも出来ず、結局ノーポジションで静観でした。

思惑通りに動いても入れない・・・ただ打ち上げ花火を見ているだけでした。これも相場ですね。

結果としてはダブルトップ崩しのロングを持ち続けてれば大きな利幅を取れていたわけですが、指標ギャンブルはやらないのが吉なのでこれはこれで良いとします。

10月13日(金):前日陽線の押し目買いも上値が重く不発

翌日13日(金)は完全に上昇トレンドが終わった後の調整局面でした。

すでにあの為替介入と思わしき250pips大暴落の起点となった150円も近く安易な上値追いは厳禁。

ただ、上昇トレンドのフォローが定石ではあるので「下がったら押し目を拾おう」を基本戦略に考えていたところにいい感じに12日の大陽線の半値付近まで降りてきてくれましたね。

この辺りは12日陽線のフィボナッチ50%というだけでなく、先週金曜日6日の高値や149.5円のキリ番といったサポート候補が重なるポイントであり、さらに細かく見ていくと15分足レベルで一度揉み合いを作った足場でもあります。

この押し目候補まで下がってきて、22時4時間足が6日高値の上でクローズしたことでサポートされたとみなし、ロングのセットアップ。

5分足ダブルボトムのネックライン上抜けでエントリー。

これも順調に伸びはしたんですが、21時半の指標で強烈な上ヒゲを出してレンジになってしまい微益撤退。

やはりこれだけの上昇の後で150円も近いことで上値が重い印象でした。

私はライン際での「1時間足のクローズ」を一つのセットアップの基準にすることが多いです。

そして重要な節目で1時間足がサポートorレジスタンスされたのを確認した後に15分足のチャートでタイミングを計るというのがオーソドックスなエントリー方法で、5分足をエントリーのタイミングを計るメインツールにはあまりしません。

ただ、10時、14時、18時、22時という1時間足と4時間足のクローズが重なるタイミング(夏時間)では値動きが素早いことが多いため5分足を使ったエントリーをすることもあります。

特に22時は米国指標絡みの値動きが多いので5分足を使うことは結構ありますね。

ただ、通常は15分足でタイミングを計った方が無難です。

この記事が気に入ったらサポートをしてみませんか?