スタートアップ資本政策の6箇条

もともと有料ノートだったのですが、出してからもう3年経つので無料公開としました。最近買ってくださった皆さん、申し訳ありません。それだけの価値があると思ったら「サポート」欄から投げ銭してください。(2019年2月11日)

------------------------------------------------

スタートアップの資金調達について重要なことがあまり世の中にシェアされていない気がする。そのために、才能があるのに投資家にいいようにやられて大変な目に遭っている若い経営者が身の周りによくいる。ちょっと悲しくなるので、自分なりに見ていてこれだけは気をつけたいと思った6箇条を書いておきたい。大したものじゃないけど、Cap TableのExcel Sheetもダウンロードできます。

経営の意思決定はなんだかんだやり直しがきくけど、株の持分はやり直しがきかない。特に序盤でコケると本当に大変な目に遭う。投資銀行やPE出身の 人でさえもなぜか間違えることがあり、だからこそこれを書いている次第。

磯崎哲也さんの「起業のファイナンス」と「起業のエクイティ・ファイナンス」はこの分野の必読書。たった6000円かけてこれを読んでいるだけで、大間違いを7割の確率で回避することが出来るだろう。とはいえ、そこにも書かれていないようなこともあるので、それを取り上げる次第。

1.創業者たちの持分は投資家目線で決めること

2.共同創業者が仲違いしたときのために必ず株主間契約を結ぶこと

3.外部から資金調達を始める前に、自分の事業にいくら必要なのかを計算すること

4.必要なお金を集めた時点で「創業者持分3分の1以上」を目指すこと

5.エンジェルの顔をしたデビルに気をつけること

6.調達時の株価は自分たちが適正と信じる水準にすること

1.創業者たちの持分は投資家目線で決めること

一人で会社を創業することはさほど多くない。友人や元同僚と複数人で創業するときには、創業メンバーの持分をどうするのかについて決める必要が生じる。この時によくやってしまうことは、例えば創業メンバー3人で33.3%ずつにする、みたいなことだ。

すでにそうやって会社を始めた人には申し訳ないが、多くの場合等分は間違っている。というのも、大抵の会社の創業メンバーについて、そのメンバー間の力関係は等分ではないからだ。

これは僕自身がシリコンバレーでずっと働いていた人から手厳しい指摘を受けたことだ。「僕は、この会社は君の会社だと思っている。それなのに、いざというときに君の一存で決まらないということを投資家が知ったら、投資家は君のことを不誠実だと思うんじゃないかな」と彼は言った。

彼の言葉が全てなのだが、持分を決める際には、創業メンバーについて投資家や周囲がどのように考えているのかを考慮したほうがいい。外部投資家から調達をしないのなら良いけれども。例えば、創業メンバーがA、B、Cの三人いたとしても、投資家たちが「これはAの会社だ」と思っているようであれば、Aの持分は少なくとも5割以上にするべきだと思う。

共同創業者の誰がドライバーシートに座っているのかは、本人たち自身がよく理解していると思う。でも、そのドライバーシートに座っている人は、なかなかそこで自分の持分を大きくしようと言い出すことができない。自分が暴君や強欲者だと思われるかもしれないという恐れ、自分がドライバーシートに座り失敗の責任を負うことになる恐れはとてもよく理解できるのだけど、そこから逃げ出してはいけないのだと思う。

一方で、Googleのラリー・ペイジとセルゲイ・ブリンのように、共同創業者2人に同じくらいの能力があると考えられるのであれば、50%対50%でも良いのだろう。ちなみに、Googleの上場時の資料は色々と興味深いので、興味があったら読んでみるといいと思う。

本論とは若干それるが、パートナーシップ制をとっている会社は、全員一致もしくはそれに近いかたちで意思決定をする。なぜそれで良いかというと、パートナーシップ制を採用している会社(PE・VCファンド、法律事務所、会計事務所など)は、プロフェッショナルとしてある程度規格化された仕事をしているからだ。その際には、大勢の人が話しあって中庸となる意思決定をしていくのが正解となる場合が多い。

しかし、スタートアップの場合は、激変する環境の中でスピーディに舵切りをしていかないといけない。プロフェッショナルファームがある程度なだらかな海を船に乗って航行しているようなものだとしたら、スタートアップは大波の中をサーフィンしているようなものだ。そういった状況の中で「誰が物事を決めるのか」を予め決めておかないと、船頭多くしてなんとやら、どころか、あっという間に波に飲まれてゲームオーバーになる。

会社を始めると決めてチームが集まった時の雰囲気はとても素晴らしいものだし、ワクワクするものだから、持分の話をするのは憚られるかもしれない。だけど、このタイミングできっちりと持分について合意しておかないと、後で何倍も大変なことになることが多い。持分の話がまとまらなかったらチームを解散させるくらいの気持ちで臨むべきなんだと思う。

2.共同創業者が仲違いしたときのために必ず株主間契約を結ぶこと

持分の合意を得たあとに必ずやっておくべきことは、共同創業者間の株主間契約(創業者間契約ともいう)の締結だ。契約書のテンプレートはそこら辺を探したら見つかるはずだ。例えばここにある。

http://www.azx.co.jp/modules/docs/

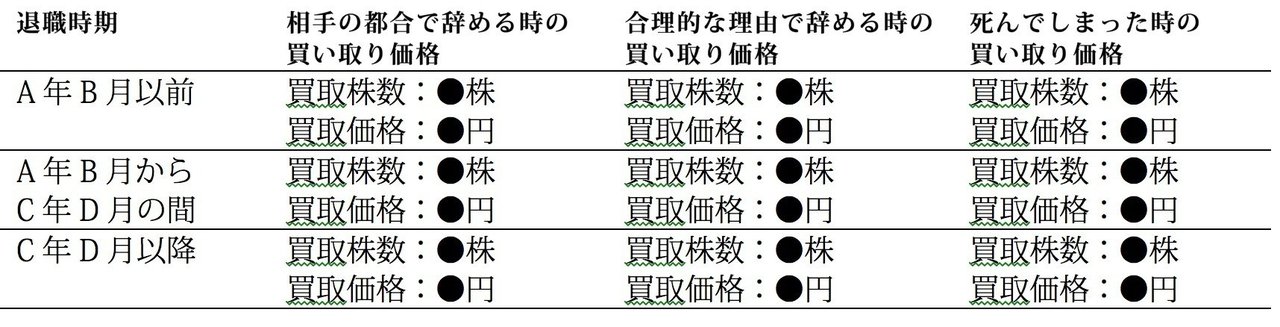

決めておくべき最も大切なことは、創業メンバーが辞めた際に、他のメンバーが何株をいくらで買い取れるのかという点だ。こんな感じのテーブルにまとめておく。

他にも必要に応じて、次のことを定めておいてもよいかもしれない。

・退職後X年間は同業他社で働かないこと

・退職後X年間は同種の事業を始めないこと

・自社の業務を通じて得た情報について、秘密を保持すること

・退職後自社についてのネガティブキャンペーンを行わないこと

始めた時は蜜月関係にあっても、人間関係がほころぶことはよく起きる。そして、創業者間契約を結んでいないと、30%の株を持っている共同創業者が退職して類似事業を始め、彼の持っている株を買い取れない、なんてことになる。こういう最悪の事態が時々起きる。

こういったトラブルを抱えた会社が外部投資家から出資を受けることは難しいし、それが解消されるまでは会社が前に進むことはできない。そうやってゆっくりと時間を浪費しているうちに、同業他社があっという間にキャッチアップして自社を追い抜いていく、なんてことになったら悪夢だ。

和気藹々とやっているタイミングでこういう性悪説に基づいた契約書を作るのは嫌だという人がいるかもしれないけど、株に関する議論だけは性悪説に立つべきだ。

3.外部から資金調達を始める前に、自分の事業にいくら必要なのかを計算すること

必死に溜めた300万円を払い込んで会社を作って半年、事業のプロトタイプが完成したとしよう。

あなたが才能のある人であればあるほど、「2000万円出資するよ。僕の払う株価は、あなたが創業時に払った株価の10倍でいいから」という人が出てくる。

事業を始めたばかりで心細いときにそういう人が出てくると、舞い上がってすぐに「はい、どうぞ宜しくお願いします!」と言ってしまうかもしれない。でも、ここでイエスと言ってしまったら、その会社はほぼ間違いなく失敗するか、失敗しなくてもすごく苦労することになる(その理由は5で話す)。

資金調達は計画に沿って行うもので、どこかから出てきた話に乗っかってやるものではない。増資を考える前にもっと大切なことを考えるべきだ。それは、「この会社がやりたいことを達成するためにはいくらお金が必要なのか」をちゃんと計算することだ。最初の時期にそれを見込むのは簡単ではないかもしれないけど、でも、この思考実験は絶対にやっておいたほうがいい。

「会社がやりたいことを達成するためにいくら必要なのか」という問いは、「自分の会社が誰の何を解決しようとしているのか」 という会社のミッションに対する問いへの答えでもある。具体的には、潜在顧客は何人いて、その人たちの何%にプロダクトやサービスを届けたいのか。プロダクト・サービスの単価はいくらなのか。いつまでにそれを達成したくて、その時までにどれくらいのキャッシュインフローorアウトフローがあるのか、といったことを考える必要がある。

例えば、最終的に目指す姿が「クライアントを100社抱えて、その人にM&Aアドバイザリーサービスを提供する」だとしよう。クライアントがすでに5社ついていて、一人で初年度から利益を出せるのであれば、その利益で人を追加で雇って会社を拡大させ続けたらやりたいことを達成できる。こういった会社なら、そもそも外部資本を入れる必要なんてない。

一方で、「100万人の火星移住を現実のものにするために、火星コロニー建設と火星移住用の輸送機をつくる」というような事業をやろうとしたら、どうしても自分一人のお金でやりたいことは実現できない。そういう場合には外部からの資金が必要だ。

だいたいの会社の事業は、この二つの例の中間にあるだろう。絶対の正解がないとしても、ある程度必要な資金額には目処をつけておいたほうがいい。僕の場合、2030年までに途上国の1億人に金融サービスを提供することが目標なので、相当に大きな額の資本が必要となる。まあそういう仕事だからしょうがない。

4.必要なお金を集めた時点で「創業者持分3割以上」を目指すこと

そして、その合計調達額を集めきった時点における創業者持分が3割以上になることを目指すのが一つの目安になる。あくまで目安であって、集めなければいけない金額の大小によって事情は変わってくる。

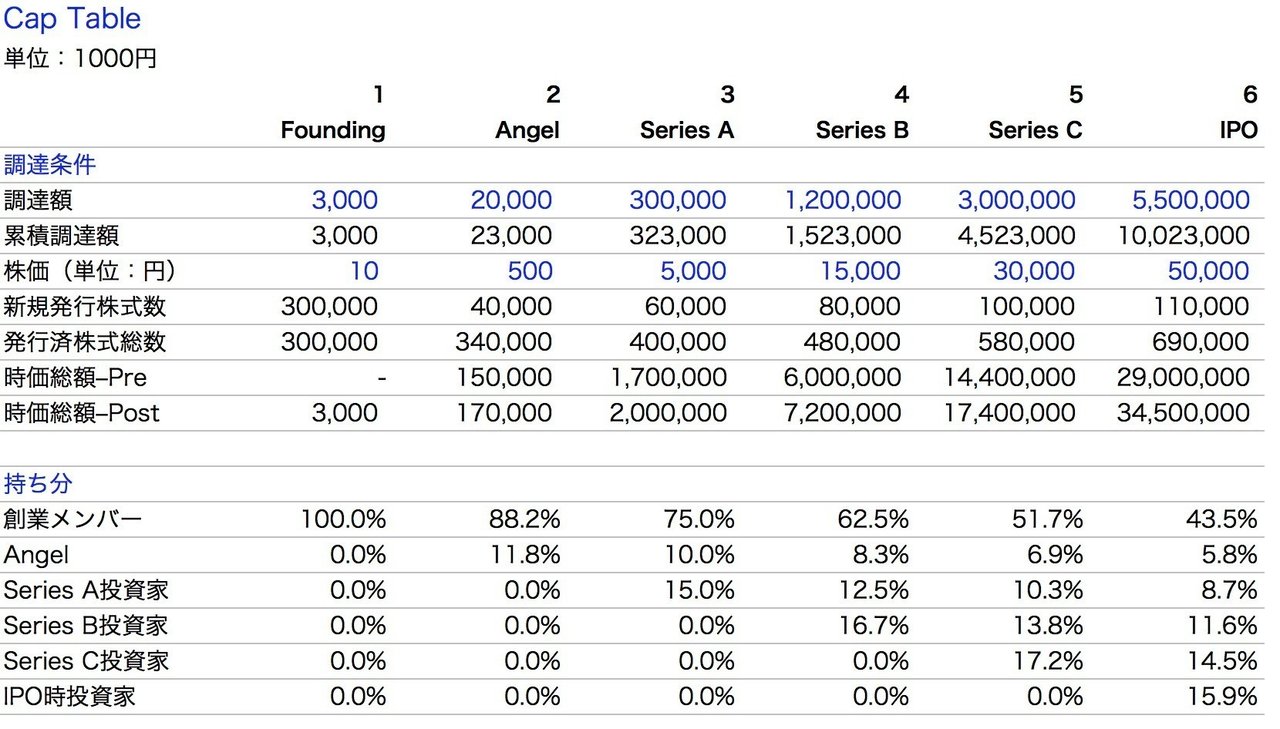

例えば、その金額が100億円だとしたら、その会社の理想的なCap Tableは次のようなものになるのではないだろうか(図参照)。Excelをダウンロードして青字の数字をいじったら使えます。

一応表の説明をするとこうなる。

・ 創業時:300万円払込

・ エンジェルから調達:会社の価値を1.5億円で評価して、2000万円を調達

・ シリーズA調達:会社の価値を17億円で評価して、3億円を調達

・ シリーズB調達:会社の価値を60億円で評価して、12億円を調達

・ シリーズC調達:会社の価値を144億円で評価して、30億円を調達

・ IPOでの調達:会社の価値を290億円で評価して、55億円を調達

この通りに進めば、100億円を集めた時点で創業メンバーは43.5%を維持することができる。

為念だが、決して「全ての会社がこんな価値で評価されてしかるべきである」と言っている訳ではない。そうではなく、「この目線が投資家から受け入れられるくらいに、イケてる経営陣とビジネスモデルにしましょう」ということだ。じゃあ具体的にどうやったら投資家の納得を得られるのだろうか、という点については、僕も試行錯誤中なのだけれども。

初めて起業する人は、いきなり自分の会社の価値が1億円に跳ね上がることに違和感を感じるかもしれない。そういう時には、これから血と汗と涙を流して作り上げる事業の価値はいくらなのか、という視点でものを考えてみよう。少し見方が変わってくるはずだ。

5.エンジェルの顔をしたデビルに気をつけること

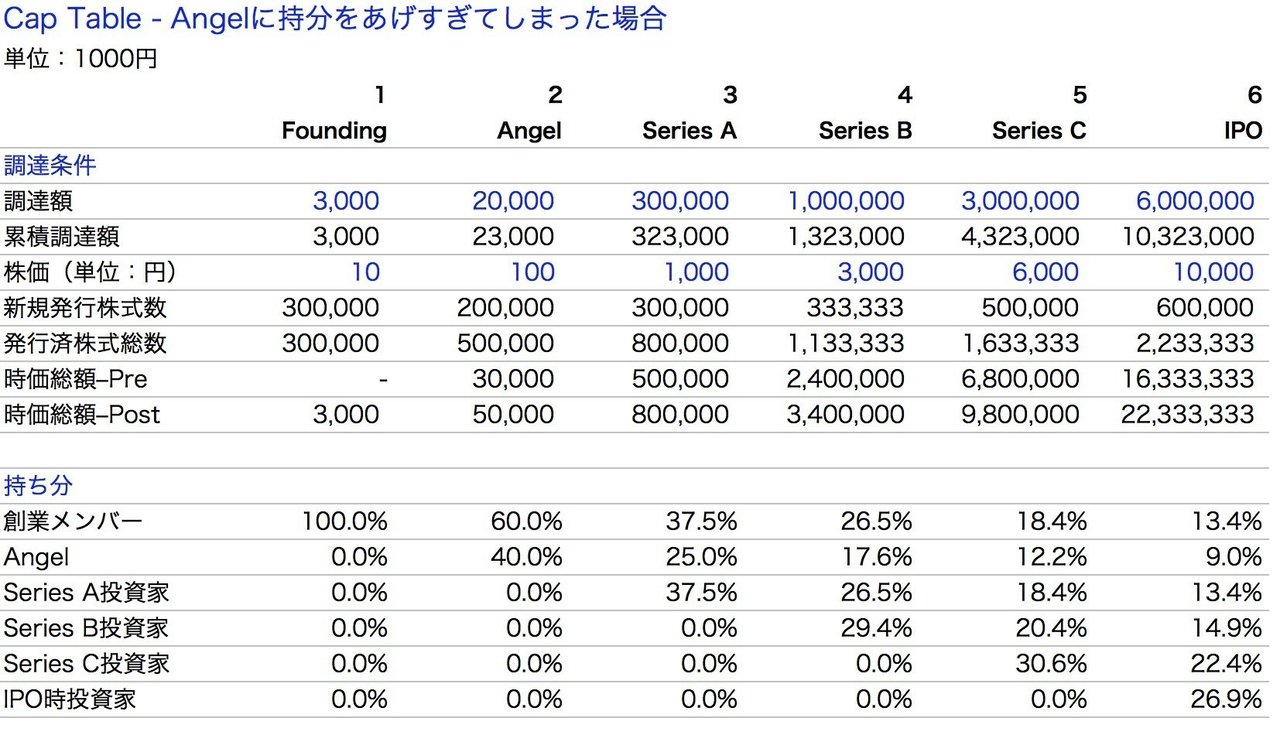

スタートアップ資金調達のよくある失敗例は、さっき紹介したような、「2000万円出資するよ。僕の払う株価は、あなたが創業時に払った株価の10倍でいいから」という人にイエス、と言ってしまった場合だ。なんでそうなってしまうのか分からないけど、数えきれないくらいにこれを見ている。

その条件で「エンジェル」から資金を調達した場合のキャップテーブルがどうなるかを見てみよう。

2000万円の増資をしたタイミングで、すでに会社の持分の4割がエンジェルに持たれることになる。すると、シリーズAでエンジェル時より株価が10倍になったとしても、その時点で創業メンバーの持分は37.5%になり、次の調達では3分の1を下回り、否決権すら無くなってしまう。

こうなると、株主たちの要求を常に創業メンバーが受け入れないといけなくなり、多くの場合事業の成長は失速することが多い。「船頭多くして〜」が生じやすくなるからだ。成熟企業であれば、大勢の株主の意見を聞きながら事業を進めるのがガバナンス上適切かもしれないが、スタートアップで大勢の意見を聞いているとだいたい物事はうまくいかなくなる。

株主の意見が客観的に正しいかもしれない。それでも、創業者らが否決権を失った会社は、本来のミッションから逸脱してしまう場合が少なくない(マイクロファイナンスではよく起きている)。そういう会社は輝きを失って人材を集めにくくなるし、やっぱり停滞してしまうことが多い。上場後に不本意に買収されるリスクも高まる。

場合によっては、大量の持分を取得したエンジェルがいつの間にか経営に参画してきて、「共同CEO」みたいな肩書を持ってしまうような場合すらある。それで一生懸命時間を割くのならまだ良いけど、往々にして他にもたくさん仕事を持っていて、最大でも持ち時間の2割くらいしか使わないことも多い。

ここまで来るとエンジェルでなくてデビルなわけだが、日本にはそういうデビルが一定数いるので注意する必要がある。デビルはとても手慣れているし、ベンチャー投資の知見も豊かなので、話を聞いているととても真っ当なことを言っているように思えたりもする。

ラリー・ペイジとセルゲイ・ブリンという若者の会社にCEOとして入った大人のエリック・シュミットが、どれくらいの持分を要求しただろうか。上場時のエリック・シュミットの持分はラリー・ペイジ&エリック・シュミットの5分の1未満、給料も同じくらいの水準だった。給料はエリック・シュミットが55万ドル、創業者2人は35万ドルだった。

デビルの見分け方は簡単で、その人が言うことでなく、やってきたことを見ればいい。話が圧倒的に上手な人が多いので、気をつけること。デビルが有名だから信頼できるとは決して考えないように。

6.調達時の株価は自分たちが適正と信じる水準にすること

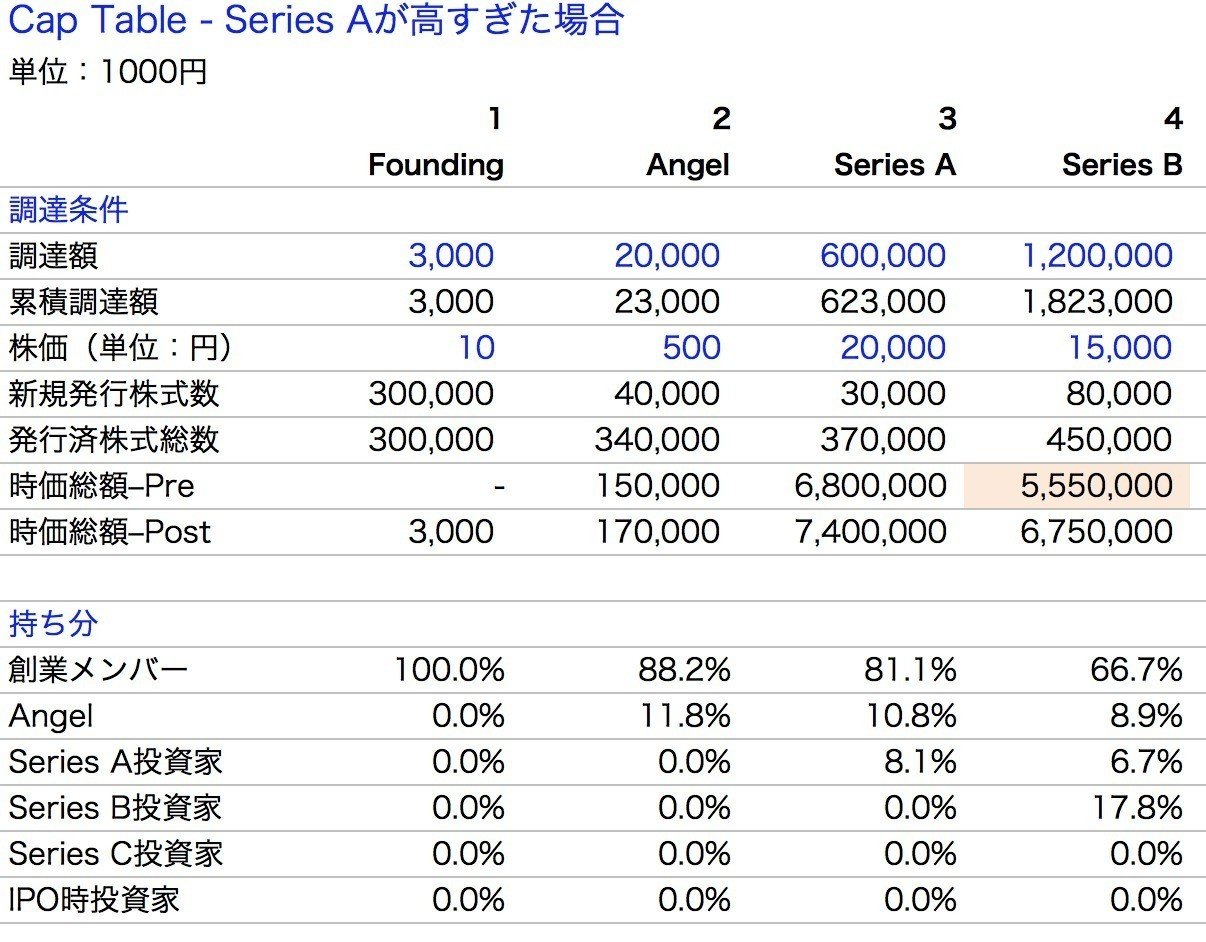

最後に注意しないといけないのは、自分の会社の価値をきちんと把握するということだ。日本で特に初期によくあるのは「エンジェルが持分を取り過ぎる問題」なのだが、不当に高い株価で調達してしまっても、後で苦労することになる。

具体的にはこういうことだ。Series Aで68億円の時価総額をつけて6億円の調達ができたとする。このとき、8%のシェア提供で6億円が調達出来てハッピーと思っているかもしれないが、仮にその後事業が伸び悩み、引き続き赤字が止まらずという状態になると、Series Bの調達時の時価総額がSeries Aよりも下がるようなことが起きうる(下図参照)。

最新の資金調達ラウンドで、前回よりも株価が低くなる場合のことをダウンラウンドというのだが、この時にAngelはまだ納得してくれるとして、Series Aの投資家が納得してくれるかどうかは大きな問題になることがある。特に、Series A調達時の投資契約において、次回以降資金調達時に株価が今より下がった場合にはSeries A投資家が否決権を持つようなことが書かれていると、ものすごく揉める。そういう揉め事があるために事業が伸び悩むということもある。上場するときに一部投資家が株価に同意しないため上場できないとかも起きる。

もちろん、事業が将来にどうなるのかは誰にも分からない。だけど、自分たちが実際の会社の価値と信じている水準よりもはるかに高い水準で調達をすると、かなり高い確率で痛い目にあう。Series Aとかではなく、上場時に不当に高い価格をつけて上場し、自分の株を売り抜ける人はいるかもしれないが、 まあそんなことをしても人生ろくなことがないと個人的には思う(というか、最近はそういう値付けが難しそうだね)。

続きはこちら:

https://note.com/taejun/n/nc337f23dba80

この記事が気に入ったらサポートをしてみませんか?