何故、オニール流投資を行なっているのか?オニール流投資の魅力をわかりやすく解説する。

こんにちは!信太郎じゃ。

ご存知の通り、ワシ(@nobutaro_mane)は猿(@hidejiromoney)と共にオニール流の投資を実践しておる!

![]()

オニールってそもそも誰?という皆さんは以下の記事をご覧いただければと思います。

本日はなぜオニール流投資をやっておるのか?

オニール流投資の優位性とは何なのか?

という点についてお伝えしていこうとおもう!個別株投資家だけでなくインデックス投資家にとっても参考になる内容になっておると思う!

![]()

バリュエーションの罠にかかるとグロース株投資でリターンは出せない

投資をしたことがある衆なら必ず聞くPERやPSRやPBRという指標。つまり株価が現在の売上や利益や資産から考えてどれくらいの価格で取引されているのかという指標です。

これらの指標は「バリュエーション指標」と言われています。皆さんスーパーで食材を買う時や、アパレル店で服を買う時は安いモノを購入したいと思いますよね。

当然、株も安い方がいいに決まっているとバリュエーション指標が低い銘柄=投資妙味が高い魅力的な銘柄であると考えてしまいがちです。

しかし、この考えがグロース株投資においては危険なのです。

実際、ワシもバリュエーションを見て投資を行うかどうかを判断しておった。そして大きな投資機会を逃しておったんじゃ

![]()

バリュエーションを気にすると、いくら魅力的な銘柄でもPERが高いという理由だけで投資対象から外れてしまいます。

そして、重要なことにグロース株の中で株価が大きな上昇を遂げる銘柄は基本的にバリュエーションが高止まりし続けているのです。

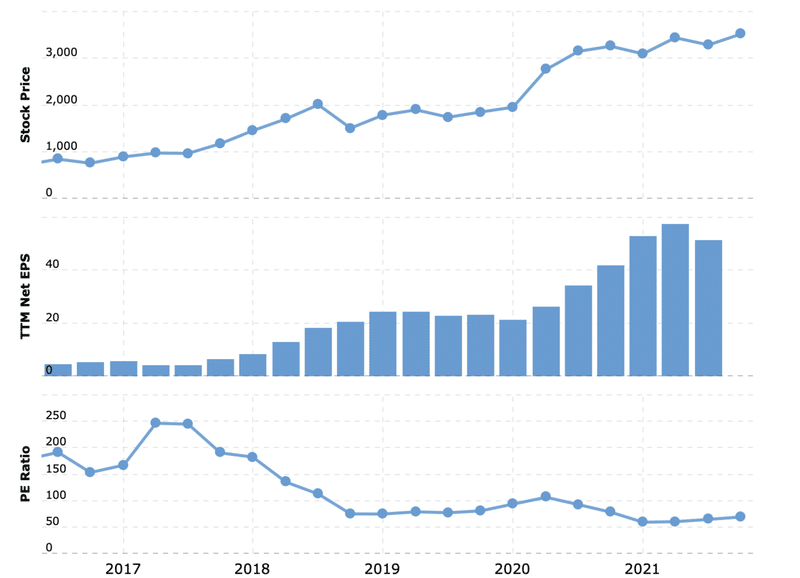

例えばAMZNを見てみましょう。以下は過去5年の株価とEPSとPERの推移です。株価は4倍以上に上昇していますが、上昇している時も一貫してPERは100倍から200倍で推移していました。

参照:Macrotrends

バリュエーションをみる投資家ならAMZNに手をだせず悔しい思いをしておることと思う。

![]()

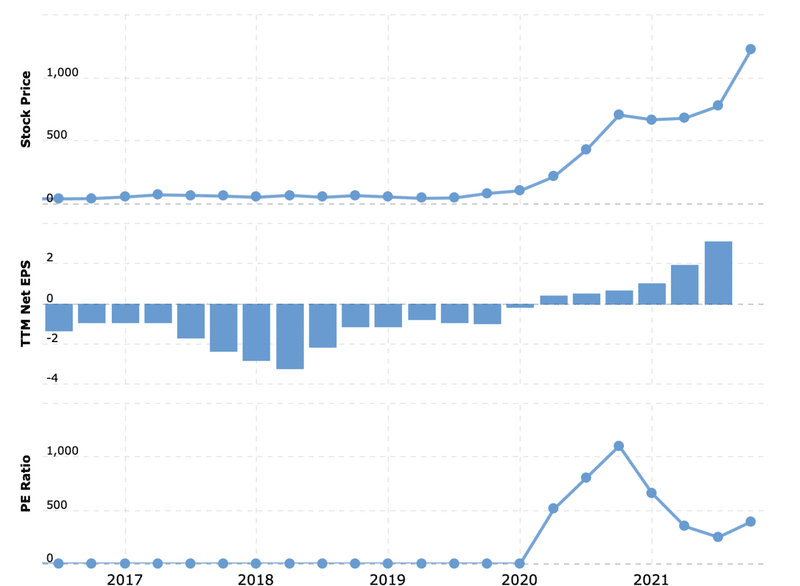

直近でいうとTSLAのPERの推移を見てみましょう。

株価は昨年から今までで10倍以上になっています。2020年以前は利益がでていないのでPERが算出不能でした。

昨年上昇し続けている局面ではPERは1000倍を超えることもあったのです。割高of割高に見えますが、その間も株価は昇竜拳を継続していきました。

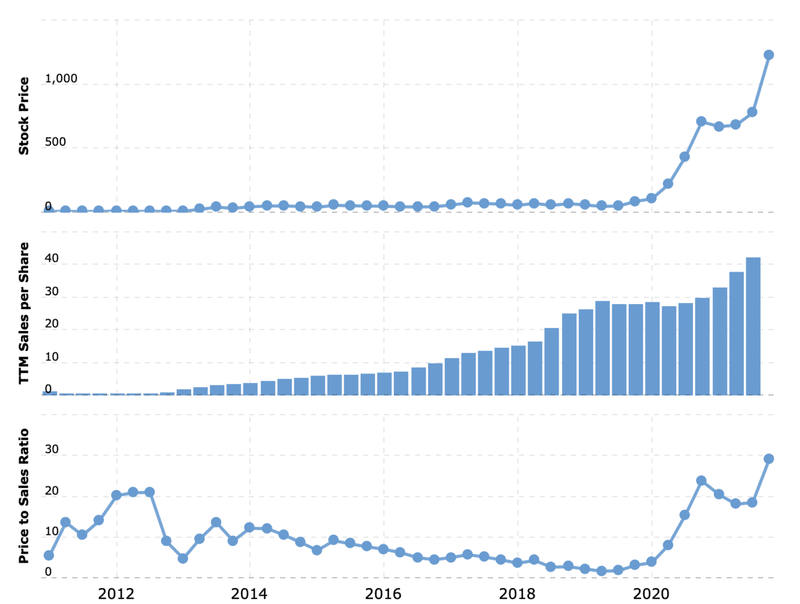

利益が出ていない場合に用いられる売上と株価を比較するPSRについてもみていきましょう。2020年株価が上昇しているときPSRも上昇し高止まりしている中でも株価は上昇を続けています。それは今も継続しています。

バリュエーションに捉われると魅力的なグロース株の投資タイミングを伸ばし続けることになるのです。

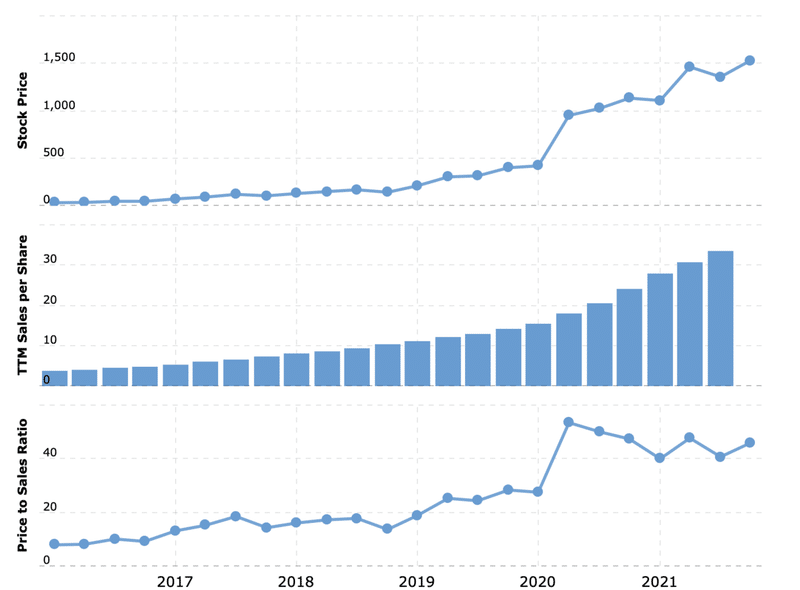

SHOPも同様です。株価が上昇している時はバリュエーション指標に関係なく上昇し続けるのです。

3つの例をあげましたが、グロース株で大きな上昇を実現する銘柄は基本的に同様の動きとなっています。バリュエーションが高くても上がるものは上がるのです。

確かに株価が下落に転じるとバリュエーションが意識され調整することとなる。

ただ、上昇局面でバリュエーションを気にするならばグロース株投資を諦めてバリュー株投資を行った方がよいじゃろうな。卓越したリターンをだしたいグロース株投資家は明日からバリュエーションを投資判断基準にするのは控えたほうがよいじゃろう。

![]()

ストーリー投資の危険性

将来この会社はこのような会社になるはずだ、そうなった時の利益はこれくらいまで伸びるだろう。であるならば今の株価は割安であるから投資しようという投資をストーリー投資といいます。

世の中にはストーリーをたてて投資を行いリターンを挙げている投資家の皆さんもたくさんいます。彼らのことは大変尊敬しているのですが、以下二つの点を加味して見る必要性があります。

1.成功者バイアスではないか?

2.再現性は高いのか?

まず1点目についてです。Twitterでつぶやいている人はストーリー投資に成功して名乗りをあげていますが、声なき死体はゴロゴロと倒れています。

ストーリー投資は勝つ人もいれば負ける人もいます。勝った投資家の声だけを聞いて自分にも出来ると考えるのは早計なのです。そして厄介なことに負けて退場した投資家は呟くことなく去ってしまうのです。

つまり、皆の衆が見ているTweetは勝利者の声が多くなってしまうのでバイアスがかかりがちになってしまうのです。

2点目について。再現性が高いのかという点も重要になります。ストーリーを考えて当てたとしても、次またストーリーで当てられるかは分かりません。

継続的に勝ち続けている方は本当に凄いのですが、その人達は自分なりの勝利の方程式を持っている可能性があります。感覚と予想で勝ち続けることが出来るほど株式投資はあまくないのです。

オニール流ではルールや基準が明確にされている

オニールは驚異的なリターンをあげ続けたウィリアム・オニールが再現性の高い手法を伝授した手法なんじゃ!

![]()

オニール流投資の魅力的な点は明確かつ明解な基準を示すことで、グロース株投資に再現性を持たせているところです。

その基準がCANSLIMです。ここでは長くなるのでCANSLIMについては詳しくお伝えしません。興味のある方は以下をご覧いただければと思います。

利益成長率や株価や出来高やROEなどの目に見えるもので銘柄を評価しているので、ストーリーに頼る必要がありません。

もちろん、CANSLIMで銘柄を絞った後にストーリーまで考えて投資ができたらベストですね。

グロース株投資では利益の成長率や今後のガイダンスが非常に重要なので、我々は魅力的な銘柄を分析する決算マガジンを立ち上げています。

ワシらの決算マガジンはただ決算の数値を羅列するだけでなく

✔︎ 過去からの推移(今の成長率が加速しているかをみるため

✔︎ 財務健全性やCF

✔︎ Erning Callの内容を含めたガイダンスや現在の企業の環境認識

を示した上でCANSLIM分析を行っていっておる!是非noteをフォローして以下のマガジンもフォローしておいてくれい!

![]()

→ note

グロース株投資なのに安全性を一番に重視している

グロース株投資と聞いて何を想像するかの?

![]()

値動き激しいし、ギャンブル狂の頭おかしい人がやる投資だと思っていますよ

![]()

正直グロース株投資は値動きが激しくて、とてもメンタルがついていかないのではないかと考えている人も多いかと思います。

ただ、オニール流では資産の保全を第一に置いています。

ジョージ・ソロス氏も「まずは生き残れ、儲けるのはそれからだ」という名言を残しています。オニール流では最大の損切りを8%に設定するというルールを敷いています。相場が悪い時は5%に引き下げたりもします。

8%の損切りに全資産が引っかかったとしても、失うのは8%です。再起は可能なのです。しかし、50%の損切りを行うと100%のリターンを出す必要性が出てきます。

致命傷を負わないことが最も重要なことであるという点を念頭に戦略を組み立てることができるのです。

実際に個別株投資をやっている人でも全額個別株投資に投じている人はいないでしょう。全資産の30%-50%の人が多いのではないでしょうか?

全資産の50%を投じている個別株が全部8%にかかったとしても4%の損失にしかなりません。30%であれば2.4%ですね。最大損失ベースでも大したことにはならないのです。

資金管理の重要性をしっかりわきまえた上で投資することを強く強く勧めている点も安心できる点じゃ。

投資したら、とりあえず8%下に逆指値を置いておけば感情に惑わされることなく損切りを行い資産を守ることができるからの。

![]()

そして、資産を守るための第2の矢としてマーケットのタイミングを測るというものがあります。

インデックス投資家にも利点がある

オニール流投資の強みとしてMarket Timingをはかるというものがあります。

たとえ素晴らしい銘柄を見つけたとしてもマーケット環境が悪ければ、株価は失速して損切り基準に抵触してしまいます。

そこで、オニール流ではMarketが危険と判断したら銘柄を利確または損切りし、上昇相場に回帰したら銘柄を新規で購入し始めることを勧めています。

CANSLIMのMはMarketなのです。実は、このMが一番重要な要素なのです。川の流れに逆らって泳ぐのは非常に難しいですが、川の流れにそって泳いだらスイスイ進みますからね。

激流の川を上っていくのはイアンソープでも難しいからの

![]()

たとえがジェネギャをかんじます。。

![]()

オニール流では株価指数の値動きと出来高を見ることで株価の天井と底を見極める方法を提示しています。(実際には底打ち確認のサインを確認してから相場に入るので、ど底を狙っているわけではありません)

以下CANSLIMの目次記事の「M」の部分の説明です。

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

「M」の条件

(天井圏の傾向)

● 株価は寄り付きで強く引けで下落する傾向にある

● 前日より出来高が増加し且つ指数が0.2%以上下落する売抜日カウントが4週間-5週間で3-5日起こる。(上昇中に発生)

● 2-3週間という短い期間で売抜日が4日あっても注意が必要。

● 売抜日は1つの指数で確認されれば十分

● 上昇を先導していた先導株が下落を始める

● CANSLIを満たした銘柄を正しい買いポイントで買った直近の銘柄が伸びないものが多い

● 低価格で投機的なボロ株が浮上し始めたり、オールドエコノミーが堅調になる(新高値の中にしめるディフェンシブ銘柄の比率が上昇するのは弱気相場の始まりのサインになりうる)

(注意点)

● 売抜日はカウントから25営業日経過後に消滅。また、カウントした日の終値から5%上昇した時に同じく消滅。

● フォロースルー日を迎えたら累積売抜日はリセットされる。フォロースルー日とは投資家に有料株を買い戻しても大丈夫なタイミングを教えてくれるものです。

<<フォロースルー日とは?>>

前日比で上昇した日を1日目として、2日目、3日目が直近安値を下回らずに4日目以降に大幅な出来高上昇を伴って急激に上昇した時にフォロースルー日と考える。

(天井圏を見極める補足的な事項)

あくまで市場平均の値動きや出来高といった指標が最重要であるが、以下も補足的な天井圏のサインとして列挙しています。

● 平均株価に乖離が頻繁に起こっている。(SP500、ダウ平均、ナスダックがそれぞれ異なった動きをしている)

● アナリストの見通しが強気のものが多くなる

● 金利が上昇したり、今後の利上げ観測が顕在化する

● 買われ過ぎ、売られ過ぎを表す指標は信用しない

(上昇の試しが失敗するサイン)

天井をつけた後、再び上昇トレンドに戻す動きが失敗する時に発生するパターンについても言及しています。試しに失敗しそうなら更にポジション縮小を提言

● 反発した日(1日目)の翌日(2日目)も寄りは強いが引けにかけて弱い

● 3日目、4日目、5日目も上昇するが出来高は前日よりも少ない

● 指数の上げ幅が前日よりも少ない

● 前に付けた高値から直近の安値の半分も回復していない

(底の見分け方)

● フォロースルー日を経験する

● フォロースルー日の後に下落した場合も直近安値を下回らなければ合格

● あくまで市場の底入れのサインであり、最高の銘柄のベース抜けまで購入は我慢するべし

(底の見分け方の補足的事項)

● プットコールレシオが1を上回る(投機家たちが市場に悲観的になっている→底の可能性があるが、毎回そうなるとは限らないのであくまで補足的事項)

● 空売り比率の急増が通常2回か3回現れる

● 騰落ライン(1日に上昇した銘柄数と下落し銘柄数の比率)が弱気相場からの上昇を試みる時に下落する場合は、まだマーケットが脆弱であるサインとなる。(たった数社の先導株だけでは新たな強気相場を作るのには不十分)

■□━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━━□■

オニール流では相場の状況に合わせて

✔︎ Confirmed Uptrend (確固たる上昇相場)

✔︎ Uptrend under pressure (不安定な上昇相場)

✔︎ Market Correction (調整相場)

という風に状況を表します。フルで攻めるのはConfirmed Uptrendの時のみで、Market Correctionの時は特殊な事情でもない限り全部Cashにするというルールを敷いています。

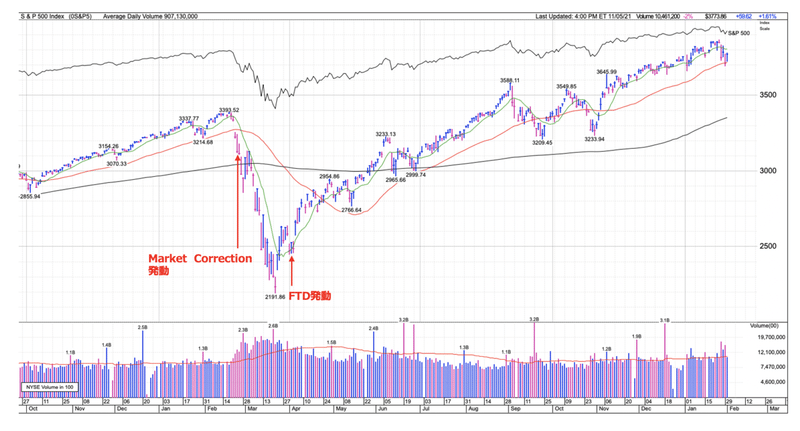

この手法は2020年3月のコロナショックからの回復期でも見事に相場の底打ちをあてており有効性が確認されています。下落局面ではMarket Correctionを発動し、投資家の損失を回避し、底打ち確認がFollow through dayを迎えて示唆されたらUptrendに上方修正しています。

コロナショック時にMarket Correctionになったのは2月25日で、Follow through dayを迎えて上昇相場に回帰したのは4月2日です。オニール流を実践していれば大きな損失を回避してほぼ底で仕込むことができるのです。

実際、2021年9月からの調整が終了したサインとしてFollow through day(以下FTD)という日を明示して、その日から上昇相場に回帰しています。

てか、フォロースルーデイ迎えた10月5日から素晴らしい上昇をしておるの。

— 信太郎🏯オニール流投資で再び天下を狙う (@nobutaro_mane) October 30, 2021

下落局面でなんとなくでここじゃ!と思って清水の舞台から飛び降りるInをするより、フォロースルーデイをまってから徐々に入れ始めるの本当おすすめじゃわい!

オニール万歳🙌 https://t.co/gBPylW5nv9

あくまでFTDを迎えたから底打ち完了というわけではなく、FTDを迎えてから徐々に相場に入っていくのが吉という意味です。筆者も10月5日から相場に入っていき今回のラリーを取ることができています。

そしてマーケットをある程度流れを掴むことができるということは、インデックス投資家にも有効といえるよの!

![]()

例えば、5000万円保有しているとします。

半分の2500万円は何があっても投資信託で積み立て、残りの2500万円は直ぐに売買できるようETFで持っておくこともできます。

Market Correctionになったら、ETFを売却して、FTD迎えたら投資を再開するという行動を繰り返せば期待リターンを高めることができます。個別株投資だけでなくインデックス投資にもオニール流は活用することができるのです。

毎週週報として現在のマーケットの状況をお伝えしています。(以下は最新版)

ノートをフォローいただき信太郎(@nobutaromoney)と秀次郎(@hidejiromoney)のアカウントをフォロー頂くと重要局面で相場の状況をオニール流で解説していきます。 (以下例です)

昨日の大幅上昇でナスダックは10/5から始まるフォロースルーデイ(以下FTD)を迎えたの

— 信太郎🏯オニール流投資で再び天下を狙う (@nobutaro_mane) October 14, 2021

オニール流ではFTDはCorrectionからの回復の最初の絶対条件としておる。注意すべきはFTDを迎えたからといって必ずCorrectionから脱却するとはいえないことじゃ。

では投資家はどう行動すべきか(リプ https://t.co/7ZCl6KCmjU pic.twitter.com/kwlxbLKsbX

S&P500, NASDAQ, NYダウは引けにかけて駄々下がり。オニール式では株式市場ステータスが「上昇相場頭打ち」から「株式市場調整中(Market in collection)」にさらに格下げされました。

— 秀次郎@戦国のバレンティン (@hidejiromoney) September 30, 2021

株は「買ってはいけません👴」。(2020年は2月25日にMarket in collectionに、その後コロナショック本格化) pic.twitter.com/ihGZiNryQY

ワシらの noteをフォローして決算分析や銘柄分析を行っているマガジンもフォローしてもらえると、毎週一週間をまとめた週報と、注目の銘柄分析と決算速報(Earning Call、CANSLIM分析込み)を伝えていくゆえ宜しゅう頼む!

![]()

まとめ

まとめると以下の通りとなります。

✔︎バリュエーションに囚われると卓越したリターンは望めない

✔︎ストーリー投資は成功者バイアスがあるのと、再現性の有無が課題

✔︎オニール流は長期的に勝ち続けたオニールが再現性のあるルールとして投資規則をまとめたもの

✔︎グロース株投資において最も重要な資金管理を説いている点も安心材料

✔︎マーケットの流れを読めるためインデックス投資にも活用可能

この記事が気に入ったらサポートをしてみませんか?