(米国株式市場2月27〜3月3日)代表指数は下落。S&P500指数とナスダックは200MA反発を機に反騰。2年債利回りは2022年11月を逆イールドは拡大。出来高は少なく機関投資家のポジションは縮小傾向。

(全文無料で読めます)

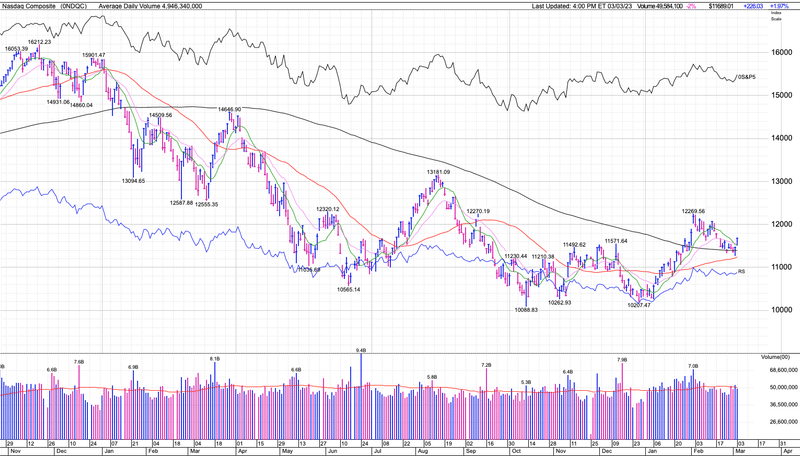

先週の週報でもお伝えしているとおり50MAと200MAがキーポイントになった一週間でしたね。

週前半にS&P500指数で200MAとの攻防になりましたがFRB高官の鳩派発言をきっかけに急騰し、金曜日のISM非製造業景況指数後に勢いよく上昇して50MAよりも上でひけるという形になっています。

週前半は軟調な動きに終始しておったが木曜日のボスティック総裁のFRBによる利上げの影響が本格的に発現するのは今春以降となる可能性があり3月FOMCで25bps支持という発言から反発したの!

S&P500とナスダックで丁度200MAの水準が死守された形となっておる。はかったのかというレベルのタイミングじゃったのw

200MAがカチコチだったので我々世代には懐かしい鉄壁のパールさんという言葉が頭に浮かんだので今週の格言(?)にさせていただいています。

1. 今週の合戦の振り返り(要約ver.)

・S&P500指数もナスダックも綺麗に200MAで反発。ただ特にS&P500指数で出来高は伴っていない

・売り抜けはS&P500指数で5、ナスダックで3とかなり溜まっておりUptrend under Pressureを継続

・経済指標はマチマチ。消費者信頼感指数は低下を続けている。ISM非製造業はヘッドラインの数値は悪いが価格指数は鈍化

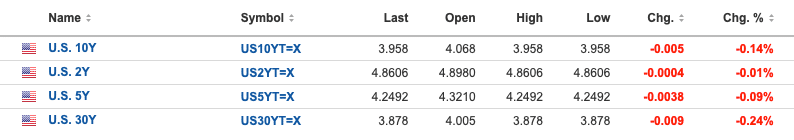

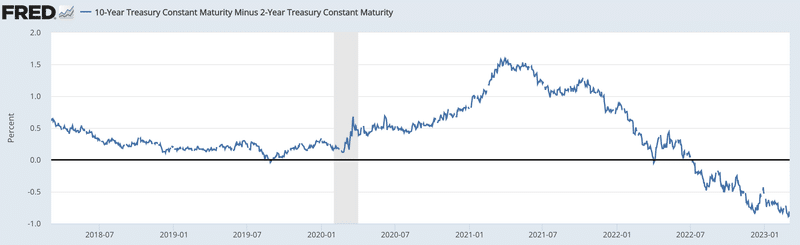

・2年債利回りは2022年11月を上回る水準に。10年債も一時4.0%を示現

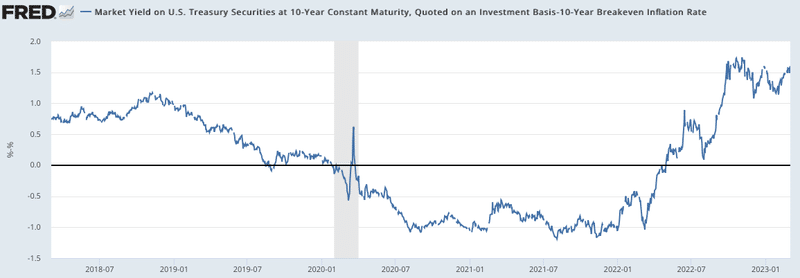

・期待インフレ率は上昇基調となってきている

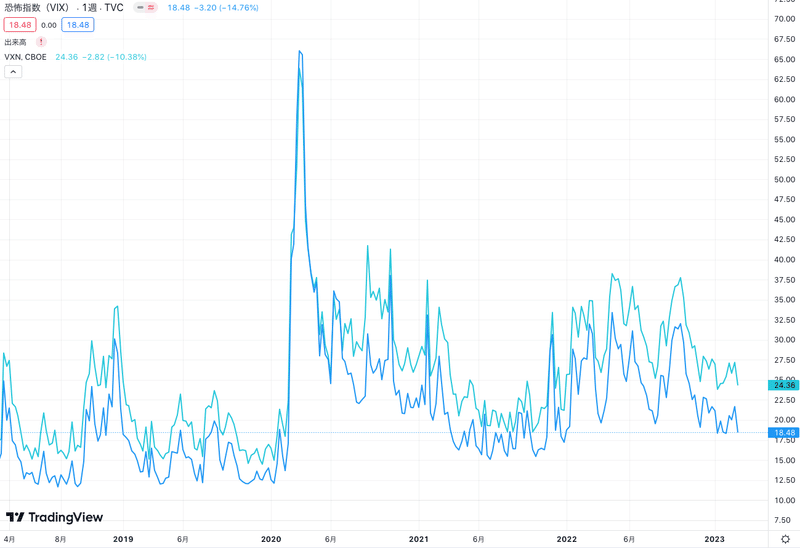

・VIXは20を下回って推移

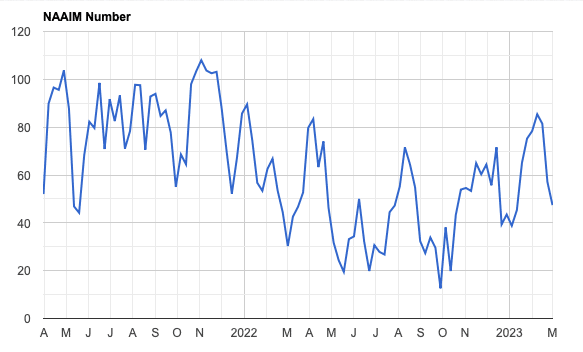

・機関投資家のポジションは縮小を続けている

2. 代表株価指数動向(&強気相場 or 弱気相場判定)

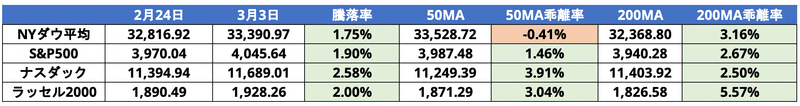

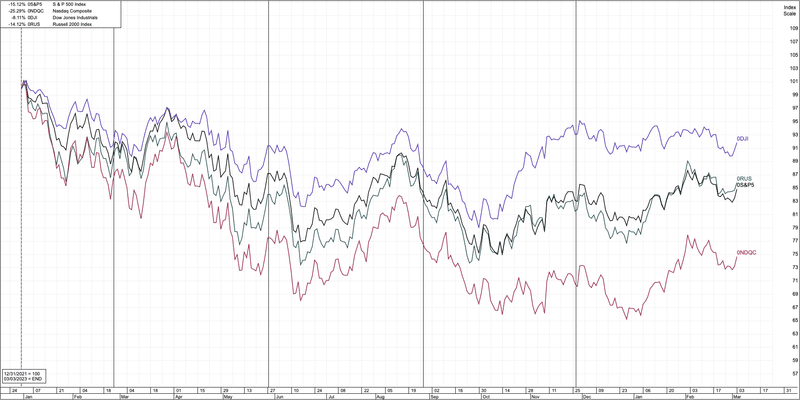

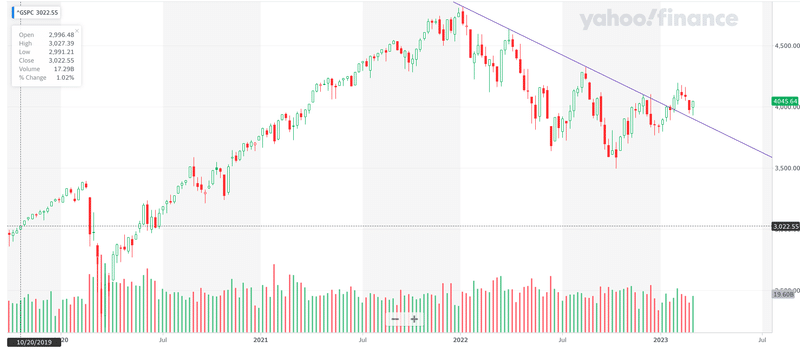

S&P500指数やナスダック総合指数は綺麗に200MAから反発することになっていますね。2022年年初からのリターンは以下の通りとなっています。

ダウ平均:▲8.11%

ラッセル2000:▲14.12%

S&P500指数:▲15.12%

ナスダック総合指数:▲25.29

煮え切らない相場ですね。それでは詳しくS&P500指数とナスダックについて見ていきましょう。

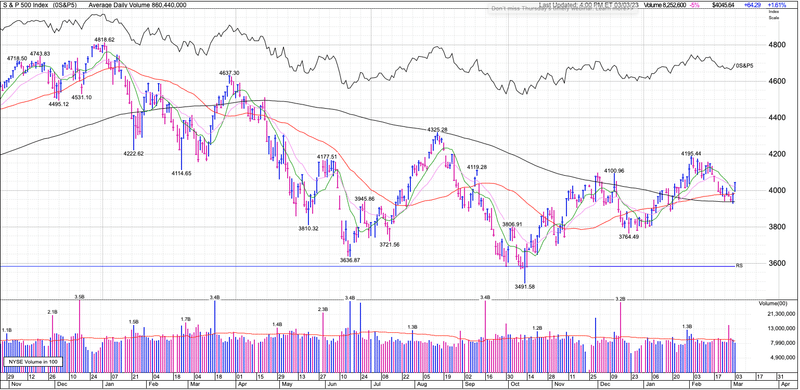

□ S&P500指数

S&P500を見ていきましょう。赤線が50日移動平均線(MA)、黒線が200日移動平均線(MA)です。

200MAでしっかりと支えられて50MAを突き抜けて週を終えています。力強い形ですね。次の目処は4,195.44です。

ただ、若干きになるのは出来高が少ないことですね。機関投資家が本腰を入れている感じではなさそうです。

また昨年からずっと着目されている2022年初からのトレンドラインも今回のサポートになりましたね。200MAやこのトレンドラインを割るまでは強気と捉えてよいでしょう。

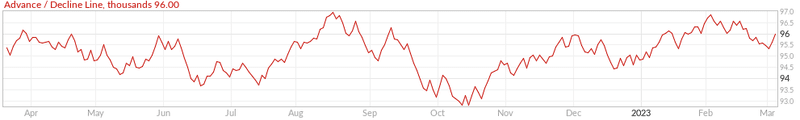

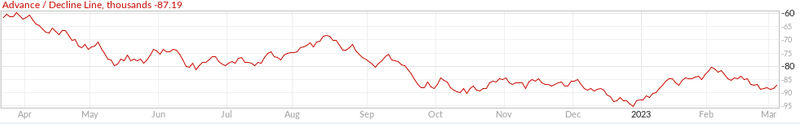

ADラインについても見ていきましょう。

「AD line(Advance/Decline Line)」とは以下を指す。

(今日上昇した銘柄数 - 今日下落した銘柄数) + 昨日のAD Line

bull marketになる時はいち早くAD Lineが上昇し、bear marketになる時はいち早くAD Lineが下落する傾向があるんじゃ。去年のナスダックなんかまさにそうじゃったな

2021年のナスダックは指数はGAFAMに支えられて上昇するも全体としては株価が下落に転じておりAD lineは下落基調じゃったからな。

直近の下落から反発していますが、まだ基調的な強さというレベルではありません。

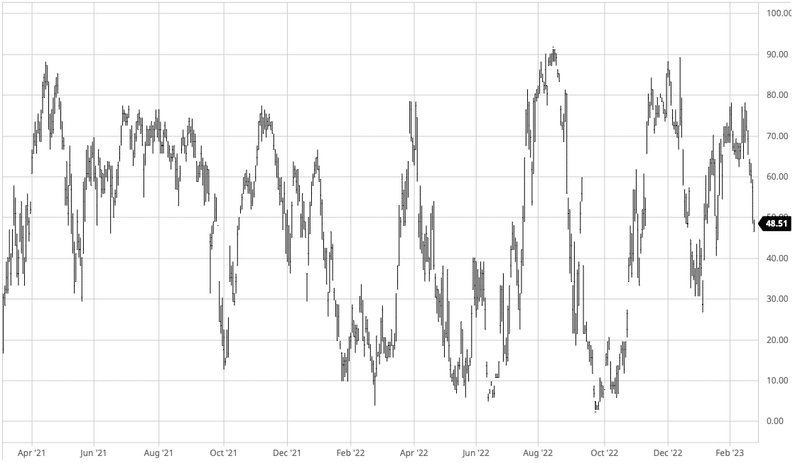

50MAを超える銘柄の比率は現在51%となっています。この比率が0に近づくと反発する傾向にあり、90%付近になると一旦の天井を打つ傾向にあります。

今回の1月からの上昇相場は80%近辺で下落に転じましたね。現在は51%と中立水準なので上にも下にもいく余地があります。

□ ナスダック総合指数

次にナスダック総合指数です。50MAと200MAがまだゴールデンクロスしていないので200MAで反発して今週を終了しました。S&P500と同じく基準となる移動平均線で跳ね返されましたね。

ADラインも反発していますが、S&P500指数よりは弱いですね。

50MAを超えている比率は48%とS&P500指数と同様の水準になっています。

□ 現在は強気相場?弱気相場?

1月6日の上昇を受けてFTDを迎えてConfirmed Uptrendに引き上げられましたが先週水曜日の下落を受けてUptrend under pressureと黄色信号となっています。

2018年や2022年の例をみていればわかる通り、金融引き締め下のFTDは何度も失敗していました。現在売り抜けはS&P500は5、ナスダックは3と溜まってきています。

ただ、今回は以下の通り1月6日以降しばらく売り抜けが発生しておらず2022年のFTDとは様相が違います。このまま耐えて再び青信号となる可能性も十分あります。

黄色信号になってしまいましたが、青色に回帰できるかという点が注目されますね。(上昇相場中でも頻繁に黄色にはかわりますからね。)

・FTD(フォロースルーデイ)後の1日目、2日目にDistribution day(売り抜け日)が発生すると95%の確率で失敗。

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) March 17, 2022

・FTD後の3日目にDistribution dayが発生すると70%の確率で失敗。

・FTD後の4日目、5日目にDistribution dayが発生すると30%の確率で失敗。https://t.co/E3uiCYj19F https://t.co/GB0V4XYylk

■ それぞれの言葉の定義:

◇ フォロースルーデイ(FTD)

① 主要指数(S&P500/NASDAQ)が弱く寄りつき、強く引ける日(前日比プラス)を待つ =上昇の試し。

② ①が出現してから4~7日目(が理想、それ以前もその後も出現する)に、出来高を伴って約1.5%以上の上昇を見せる日を待つ。

◇ 売り抜け日(Distribution Day)

前日より「出来高」が増加し且つ「指数が0.2%以上下落」する。

◇ 売り抜け日カウント

以下を満たせば天井圏の下落警戒となる。

● 4週間-5週間で売り抜け日が3-5日起こる(市場上昇中にも発生)

● 2-3週間という短い期間で売抜日が4日あっても当然注意が必要

カウントから25営業日経過後には消滅する。また、上記の条件を満たさなくても売り抜け日がカウントされることもあり、これは「指数が失速する」という意味のカウントとなる。

株価指数が活発な出来高の中で上昇していくなかで、前日と同じような出来高なのに停滞した場合にカウントがなされることがある。

■ 参考:

・FTD(フォロースルーデイ)後の1日目、2日目にDistribution day(売り抜け日)が発生すると95%の確率で失敗。

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) March 17, 2022

・FTD後の3日目にDistribution dayが発生すると70%の確率で失敗。

・FTD後の4日目、5日目にDistribution dayが発生すると30%の確率で失敗。https://t.co/E3uiCYj19F https://t.co/GB0V4XYylk

S&P500, NASDAQ, NYダウは引けにかけて駄々下がり。オニール式では株式市場ステータスが「上昇相場頭打ち」から「株式市場調整中(Market in collection)」にさらに格下げされました。

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) September 30, 2021

株は「買ってはいけません👴」。(2020年は2月25日にMarket in collectionに、その後コロナショック本格化) pic.twitter.com/ihGZiNryQY

CANSLIMの「M」は本当に凄い。

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) November 9, 2021

オニール投資に興味がない人もMの「売り抜け日」の考え方は学ぶべき。知っていればコロナショックも回避し絶妙な時期に資金投入できた。二番底に怯える必要もなかった。

Mでは直近10/1に調整相場入りと判定、10/14に脱出。S&P500はそこから約6%、NASDAQは約8%上昇⤴︎ https://t.co/Idg6JqJLWd pic.twitter.com/6CHQBhDk7Q

3. FRB動向

(FRBの金利動向に気をつける)過去を振り返ると、FRBの金利が引き上げられたことがきっかけで弱気相場が始まり不景気に突入した歴史があります。弱気相場が終わるのは金利が下げられた時が多いです。最も簡単で役に立つ金融指標はFederal Fund(FF)レート(政策金利)。

コンピューターによる自動売買や様々なヘッジサービスによってリスクの高い弱気相場で発生する株価の下落から資金を守るために、ポートフォリオの大部分をヘッジするファンドが現れました。金利が急騰する場面は相場が下落しやすい仕組みになっています。

↓↓(参考元:米FRB特集)

□ 先週のイベント(2月20〜24日)

◇ FOMC議事要旨

「ほぼ全ての参加者」が、政策金利の引き上げ幅を0.25%ポイントに縮小することが適切との点で同意

FOMCで0.5%ポイント利上げを明確に支持または「支持してもよい」と表明した参加者は「数人」にとどまった。

インフレの上振れリスクが依然として政策見通しを形成する上で重要な要因であると指摘

「インフレ率が明確に2%に回帰する道筋がつくまで」金利を引き上げ、高水準に維持する必要がある

インフレが鈍化しない場合、最終的にどの程度の金利になるかは未決定としたことを示した。

FRB当局者がインフレ低下を維持するためにもっとやるべき可能性があるというリスクに依然として注意を払っていることが示された。

4週間後のFOMCで新たな金利と経済予測が発表される際に、このタカ派的な傾向がより明確に見えてくる可能性がある。

雇用統計前のFOMCということもあり、あまり材料視はされませんでした。

◇ PCE

1月の個人消費支出(PCE)価格指数は前年比5.4%上昇と、前月の5.3%から伸びが加速

前月比でも0.6%上昇。前月の0.2%上昇から伸びが拡大

変動の大きい食品とエネルギーを除いたコアPCE価格指数は前年比4.7%上昇と、前月の4.6%から加速。前月比も0.6%上昇し、伸び率は前月の0.4%から拡大(2022年8月以来最大)

個人消費支出(PCE)は前月比1.8%増と、前月の0.1%減(速報値0.2%減から上方改定)からプラスに転じた。

インフレ調整後の個人消費は1.1%増で、これも21年3月以降で最大の伸びとなった。11─12月には減少していた。

あくまでFEDがKPIとしているのはCPIではなくPCEじゃ。CPIの方が速報性は高いがPCEの方がより広い項目を対象にしておる。

このPCEが前月比0.6%のび、年率でも再加速しておるというのは…

□ 今週のイベント(2月27〜3月3日)

◇ 耐久財受注

民間設備投資の先行指標とされるコア資本財(非国防資本財から航空機を除く)の受注は前月比0.8%増 (予想0.1%増)

コア資本財の出荷も回復し、第1・四半期序盤の設備投資増が示唆された。

◇ PMI

米シカゴ地区購買部協会が公表した2月の景気指数は57.4と、前月の50.3から上昇し、2014年12月以来の高水準を記録

◇ 消費者信頼感指数

2月の米消費者信頼感指数は102.9に低下、前月は下方修正

足元の労働市場は堅調なものの、物価上昇と先行き不安の方が強かった。

信頼感の低下は、向こう6カ月の雇用や所得、ビジネス環境に対する悲観の強まりを映した。

消費者信頼感指数とSP500の動きには壮観があるゆえ、消費者信頼感指数が低下している状況は危ない香りがするな。

◇ 消費者信頼感指数

Q4の単位労働コストは予想1.6%に対して3.2%増と大幅に強い結果。Q3の2.0%を上回る結果に。

単位労働コストが強い→賃金インフレ収まる気配なし→サービスインフレ強いまま→CPI上振れリスク増→金利上昇→株下落

— 信太郎🏯オニール流投資で再び天下を狙う (@nobutaro_mane) March 2, 2023

リセッションしないリスクが日に日に高まる経済指標の数々

米国経済が化け物であることが明らかに..

◇ISM非製造業

米供給管理協会(ISM)が3日発表した2月の非製造業総合指数(NMI)は55.1(予想54.5)と1月の55.2からわずかに低下

米経済の3分の2超を占めるサービス業の拡大を示す50を上回ったほか、経済全体の長期的な成長期の水準とされる49.9も大きく上回った。

新規受注指数は1月の60.4から62.6に上昇し、2021年11月以来の高水準

支払い価格指数は65.6と1月の67.8から低下。一部のエコノミストはISM非製造業の価格指数を米連邦準備理事会(FRB)が注目している個人消費支出(PCE)価格指数の有用な予測材料とみなしている。

なるほどな、ISM非製造業の数値が発表された直後下落したものの、そこから上昇に転じたのは支払い価格指数の低下をうけてのものじゃったんじゃな

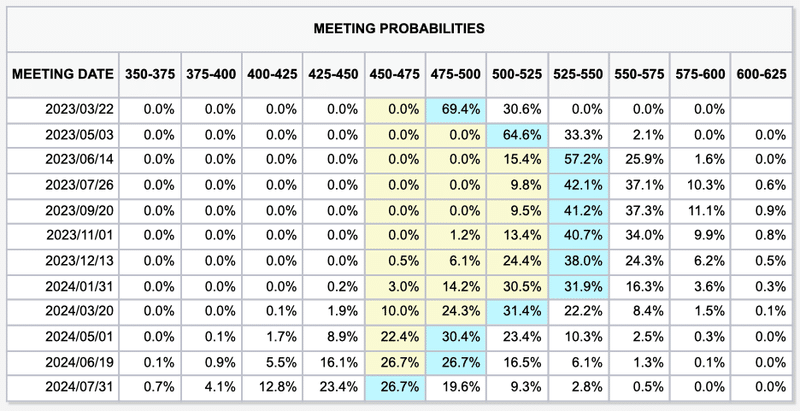

□ 金利動向(FF先物金利/市場の利上げ織り込み)

参考:CME FedWatch

◇ 前提知識:FRBによる金利引上げ

1回目:0%-0.25% → 0.25%-0.50%

2回目:0.25%-0.50% → 0.50%-0.75%

3回目:0.50%-0.75%→ 0.75%-1.0%

4回目:0.75%-1.0% → 1.0%-1.25%

5回目:1.0%-1.25% → 1.25%-1.50%

6回目:1.25%-1.50% → 1.50%-1.75%

7回目:1.50%-1.75% → 1.75%-2.00%

8回目:1.75%-2.00% → 2.00%-2.25%

9回目:2.00%-2.25% → 2.25%-2.50%

10回目:2.25%-2.50% → 2.50%-2.75%

11回目:2.50%-2.75% → 2.75%-3.00%

12回目:2.75%-3.00% → 3.00%-3.25%

13回目:3.00%-3.25% → 3.25%-3.50%

14回目:3.25%-3.50% → 3.50%-3.75%

15回目:3.50%-3.75% → 3.75%-4.00%

16回目:3.75%-4.00% → 4.00%-4.25%

17回目:4.00%-4.25% → 4.25%-4.50%

18回目:4.25%-4.50% → 4.50%-4.75%

19回目:4.50%-4.75% → 4.75%-5.00%

20回目:4.75%-5.00% → 5.00%-5.25%

基本は「25bps」ずつの利上げです。しかし、景気動向によっては50bps利上げすることも考えられます。2022年5月FOMCは50bps実行、6/7/8/11月に4連続となる75bpsの利上げを実行と、大幅な利上げを行なってきました。

12月は50bpsの利上げ、2月は25bpsの利上げが実行されました。つまり18回目まで利上げが終わっています。

16回目:3.75%-4.00% → 4.00%-4.25%

17回目:4.00%-4.25% → 4.25%-4.50%

18回目:4.25%-4.50% → 4.50%-4.75%

3月22日のFOMCで25bpsの利上げが織り込まれています。

雇用統計とCPI前までは市場コンセンサスは政策金利4.75-5.00%で打ち止めでしたが、5.25-5.50%まであり得ると市場は考えています。

先々週末時点では50bpsの利上げは15.1%でしたが、先週末時点で27%、今週末時点では30%と若干上昇しているのが読み取れますね。ただ、まだ50bpsの利上げは50%未満であり織り込まれていません。

ターミナルレートも依然として5.25%-5.50-%の織り込みのままですね。

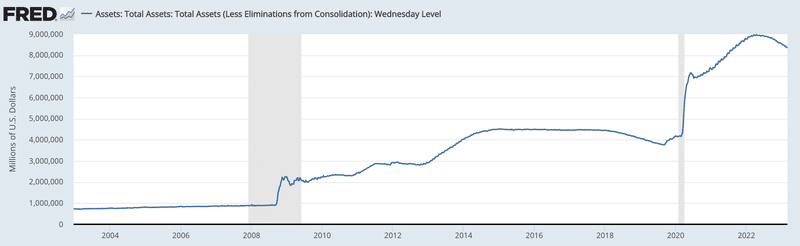

□ FRBのバランスシート(BS)拡大・縮小動向

BSが拡大するということは、市場に流通する資金が増大して、景気を加熱させることに繋がります。FRBは金利を引き上げる前に、まずはバランスシート(BS)の拡大停止(テーパリング、資産買い入れプログラムの変更)を実行します。すでにテーパリングは2022年3月に終了しています。

※資産買い入れプログラムについて、米国債を月800億ドル(約8兆4千億円)、住宅ローン担保証券(MBS)は同400億ドルのペースで買い入れていました。こちらのペースを下げることを「テーパリング」といいます。

現在の推移です。順調にシュリンクしています。利上げと緊縮の二刀流を進めています。ただ、まだ全然シュリンクが足りませんね。

今は景気を冷ます「BS縮小」が2022年6月1日より始まっています。「テーパリング」はFRBのBSの「拡大」を細切にして終了させていくことですが、その後利上げ、そして次はBSの「縮小」です(テーパリング→利上げ→BS縮小/QT)。

BSの縮小ですが、量的緩和で購入した債券などが償還された時に再投資しない場合はFEDのBSは縮小していきます。このようにバランスシートを縮小することを「QT(Quantitative Tightening)」といいます。

前回は4回利上げがおこなわれたあとQTが実施されましたが、今回は「約9兆ドルに膨れ上がっているバランスシートについては6月、7月、8月に毎月475億ドル圧縮し、9月から最大950億ドル圧縮する」ということで既に縮小は開始されています。

ただ、以下の記事でお伝えしておる通り、QTの半分程度はリバレポで相殺できる見込みとなっておる

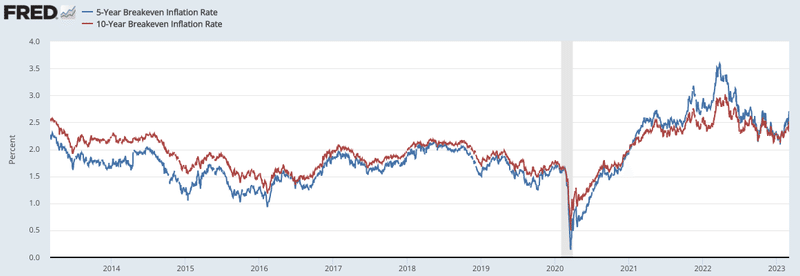

□ ブレイクイーブンインフレ率(期待インフレ率)

「ブレイクイーブンインフレ率」とは、「債券市場が期待するインフレ率」を意味します。株価にとって重要な実質金利は次の項目の長期金利から期待インフレ率を差し引くことで算出されます。

10年は2.52%(先週末2.38%)、5年は2.71%(先週末2.47%)と上昇しています。

債券市場も雇用統計とCPIの結果を織り込んでおり、上昇基調となっています。思ったよりもインフレファイトは長引くかもしれないという不安が読み取れます。

FEDは実質金利を高い水準で維持することで景気を冷まそうとします。実質金利は名目金利から期待インフレを差し引いて算出されるので、期待インフレ率が上昇するなら政策金利を引き上げないといけなくなってきます。

この立ち上がりが短期的なものなのか、継続していくのか注視が必要な局面となってきています。

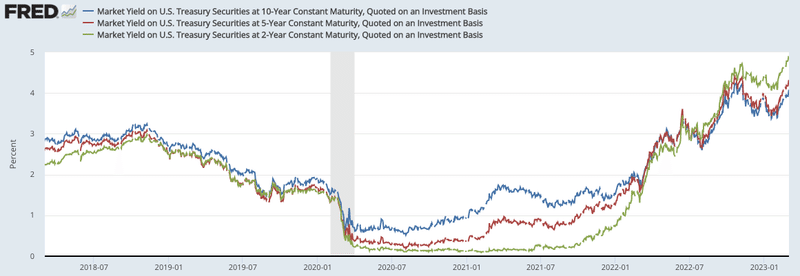

□ 長期金利(2・5・10年債利回り)

長期金利の動向は株式市場関係者は非常に注意深く見ています。10年債利回りと株式のバリュエーションは「シーソーゲーム」の関係にあるからです。

長期金利が上がれば(債券が売られれば)株のバリュエーションは下がります。

以下は2020年からの推移です。頭打ちしたかに思われましたが、再び高値を目指す動きとなっています。既に2年債は更新しています。

青:10年債

赤:5年債

緑:2年債

では数値としてみていきましょう。10年債は木曜日に4%を超えましたが、金曜日はなんとか3.9%台でひけました。

一度は解消に向かう動きを見せた10年と2年の逆イールドは再び拡大基調となっています。しかし、深堀続けていますね。

□ 実質金利

資産価格にとって最も重要な実質金利についてもみていきましょう。実質金利は名目金利から期待インフレ率を差し引いて求められます。

実質金利は以下の通り2022年11月に天井を打って下落傾向していました。年始の株高はこれが要因でした。しかし、再び上昇に転じています。

4. プットコールレシオ

直近の投資家心理を確認します。

プットコールレシオ = Put売買金額 /Call売買金額

⑴プットコールレシオ > 1 = Putの売買代金が大きい = 投資家が株式相場下落を期待(悲観的)

⑵プットコールレシオ < 1 = Callの売買代金の方が大きい = 投資家が株式相場上昇を期待(楽観的)

上記で算出されます。つまりプットコールレシオが1を超えているということはPutの売買代金の方が大きく下落を警戒する投資家が多いことを意味します。(オニール流では1.15が基準)

これは相場が悲観的なことを意味しており相場の底局面ではプットコールレシオが高くなる傾向があります。

一方、プットコールレシオが1を下回っているということはCallの売買代金の方が大きく上昇を期待する投資家が多いことを意味します。ただ、これは楽観的であるということを意味しており、相場の高値圏ではプットコールレシオは低くなる傾向があります。

3月3日(金)終了時点では1.04となっています。上昇して弾けていますが、それでもまだ悲観的になっている比率が大きいですね。2月24日(金)終了時点では0.95となっていました。

5. Volatility index(VIX指数/恐怖指数)

VIXとは市場で取引されている価格から逆算された「株式市場のボラティリティ」のことを指します。

株価指数は上昇時は緩やかに上昇し、下落時は急落します。市場参加者が高いボラティリティを見込んでいるということは、市場に対して不安を抱いていると想像できます。

VIX指数は株価の先行きにどれほどの振れ幅(ボラティリティー)を投資家が見込んでいるかを示す「株価変動率指数」のうち、米国株を対象にした指数。通常、株安が懸念される局面で上昇し、20を超えると不安心理が高まっていると解釈される。その場合、「株価が今後1年間に約7割の確率で上下20%の範囲で変動する」と投資家が予想していることを示す。

2008年の金融危機の際にVIX指数が80超に上昇して注目を集めた。18年2月と10月にもVIX指数の上昇をきっかけに米国株が下落する場面があった。VIX指数の上昇に連動して機械的な株売りを出す「リスク・パリティ」などと呼ばれるファンドが存在するからだ。

S&P500指数(VIX:青)とNASDAQ100(VXN:赤)のVIX指数の5年推移は以下となります。VIXは20を再度20を下回ってきています。

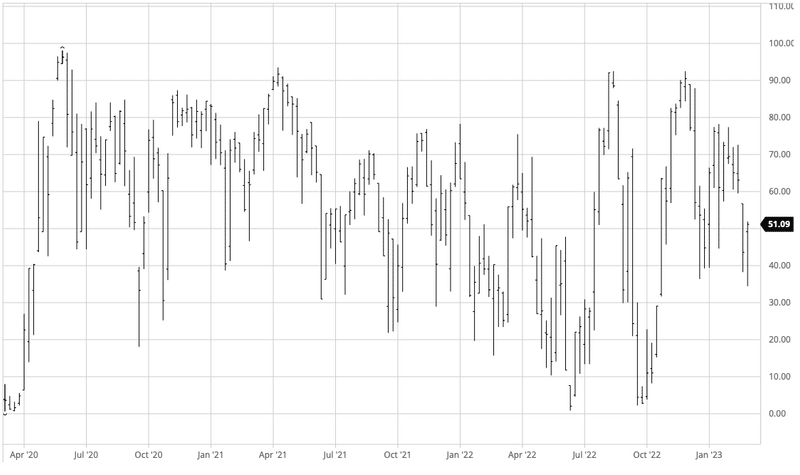

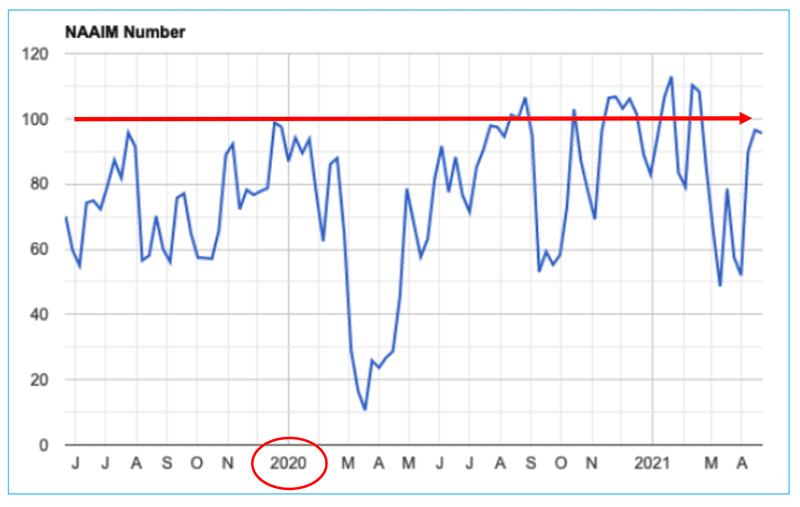

6. アクティブファンドマネージャーの動向(NAAIM Number)

次にNAAIM Numberです。NAAIM Numberはアクティブファンドの投資動向です。100を超えるということはアクティブファンドがレバレッジをかけていることを意味します。

2月15日時点までですが、81.4まで上昇していましたが、CPIをうけて急速にポジションを解消し3月1日時点で47.41 となっています。機関投資家はやるきなし状態です。

バブル相場の時と比べると全く腰がはいっておらんよな。

本格的な上昇相場には「常に100を超える」彼らのレバレッジが必要じゃ。例えば2020年のコロナショック後の上昇相場時のNAAIMが以下となっておる。

9月のレイバーデイあたりで60程度になったのが底で、それ以外はずっと高い水準を維持しておるな。このような相場の時こそ、鬼気迫る思いでフルインベストする時なのじゃ。

7.注目経済指標の動向

以下が今週の経済指標発表でした(マネックス経済指標カレンダーを参考)

耐久財受注は強かったのですが、PMIや消費者信頼感は弱くマチマチという結果でしたね。やはりなんといっても注目は来週金曜の雇用統計でしょう。

上記にはありませんが木曜日に発表されたQ4の単位労働コストは予想1.6%を大きく上回る3.2%でサービスインフレの強さを表していましたからね。

8.まとめ

・S&P500指数もナスダックも綺麗に200MAで反発。ただ特にS&P500指数で出来高は伴っていない

・売り抜けはS&P500指数で5、ナスダックで3とかなり溜まっておりUptrend under Pressureを継続・経済指標はマチマチ。消費者信頼感指数は低下を続けている。ISM非製造業はヘッドラインの数値は悪いが価格指数は鈍化

・2年債利回りは2022年11月を上回る水準に。10年債も一時4.0%を示現

・期待インフレ率は上昇基調となってきている

・VIXは20を下回って推移

・機関投資家のポジションは縮小を続けている

この記事が気に入ったらサポートをしてみませんか?