(米国株式市場1月30〜2月3日)代表株価指数上昇!S&P500とNASDAQのAD Line、50MAを上回っている銘柄比率が上昇しアップトレンドの様相も金曜日雇用統計結果で頭をぶっ叩かれる展開。政策金利のターミナルレートは5.00%から5.25%へ。本格上昇は少しだけお預け?

おはようございます!今週はFOMCに雇用統計などイベント盛り沢山でしたね。

ナスダックが記録的な上昇をし、年初来なんと+15%!ですが、金曜日の雇用統計の結果で萎えぽよな展開となりました。まぁ人生そんなに簡単じゃないよねということで。

ARKのキャシーが「ARKKは次の新しいナスダックだ」なんて言うもんだからバリバリのフラグでしたね。すーぐ調子に乗るんだから。

それでは、来週からの相場に向け、今週の相場も振り返っていきましょう!

1. 今週の合戦の振り返り(要約ver.)

代表株価指数上昇!年初来:NASDAQ:+15.60%、ラッセル2000:+13.41%、S&P500:+8.17%、ダウ平均:+2.38%。

S&P500とNASDAQのAD Line、50MAを上回っている銘柄比率が上昇しアップトレンドの様相も金曜日雇用統計結果で頭を叩かれる展開。

株式相場ステータスは「Uptrend Confirmd(確固たる上昇相場)」を維持。金曜日の下落も売り抜けカウントはなく実際はヘルシーな相場。

2月開催のFOMCでは25bpsの利上げが実行され、3月FOMCでは再度50bpsの利上げが現在は織り込まれている状況。政策金利のターミナルレートは5.00%から5.25%へ上昇。長期金利上昇、ドル高、円安が大きく進んだ。

VIXは低い、プットコールレシオも低い、相場の緊張度合いも低い状況。

NAAIMはここ1週間で一気に機関がポジションを拡大も金曜日に冷や水をかけられた状況。本格上昇は少しだけお預け?

強気相場は、悲観の中に生まれ、懐疑の中に育ち、楽観の中で成熟し、幸福感の中で消えていく。今は懐疑なのかそれとも悲観、まさか楽観?(VIX/Put Call ratioの水準から)投資は教科書通りにはいかず、常に「相場に対応する」ことを心がけること。

2. 代表株価指数動向(&強気相場 or 弱気相場判定)

金曜日に冷や水をかけられましたが、ダウ平均を除いて総じて好調で締め括った週でした。

年初来からの4指数の動きは以下です。

(水色)NASDAQ:+15.60%

(黄色)ラッセル2000:+13.41%

(オレンジ色)S&P500:+8.17%

(青色)ダウ平均:+2.38%

ナスダックがすでに+15.60%上昇し火を吹いています。2022年のナスダックは酷かったですから、少しは癒してあげないとダメですね。

では詳しくS&P500指数とナスダックについて見ていきましょう。

□ S&P500指数

S&P500を見ていきましょう。赤線が50日移動平均線(MA)、黒線が200日移動平均線(MA)です。

50日移動平均線をまずは突破し、200日移動平均線をも軽々とブチ破っていきました。

週足で見ると、長らく悩まされていた持病のトレンドラインも突破しており、このラインが今はサポートとして機能することが期待されます。

狼狽えるな、「しっかり」だ。本当に市場が弱いなら昨日のナスは-10%だった

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) February 3, 2023

「急騰後のメガテック悪決算、強い雇用統計、強いISMサービスでも急落にならずしっかり」 https://t.co/C309kVbmhK pic.twitter.com/8m85FHKcs0

以下はAD Lineです。上を向いており、相場環境自体は良い感じです。雇用統計が想像を絶する予想との乖離となりましたが、市場は忍耐強く急落せず、来週にも期待を持てるような風味です。

再来週のCPIまでは大きなイベントはありませんが、特に月曜日の動きには注目です。

「AD line(Advance/Decline Line)」とは以下を指します。

(今日上昇した銘柄数 - 今日下落した銘柄数) + 昨日のAD Line

「AD line」が上昇していればそれだけ相場のトレンドは強気ということです。上昇している時に株は買いましょう。

以下は50日移動平均線を超えている銘柄の数です。先週末は72%でしたが、現在は69.38%の銘柄が50MAを超えています。横ばいですね。90%くらいまで上昇すると推しが入る(利確が入る)傾向がありますが、まだまだバッファがあります。

□ ナスダック総合指数

ナスダックも見て行きましょう。同じく赤線が50日移動平均線(MA)、黒線が200日移動平均線(MA)です。

先週200MAを抜けて、一気に上昇を見せましたが雇用統計イベントで一服です。株価とはあまり一直線で上昇するものではありません。

以下はAD Lineです。S&P500ほどではありませんがやはり上昇傾向、いい感じですね。

以下はナスダック100の50MAを上回っている銘柄の比率です。先週は72.27%となっておりましたが、現在は67.32%です。まだまだバッファがあります。

□ 現在は強気相場?弱気相場?

1月6日の上昇を受けてFTDを迎えてConfirmed Uptrendに引き上げられて継続しています。

2018年や2022年の例をみていればわかる通り、金融引き締め下のFTDは何度も失敗しています。現在の売り抜けはS&P500は1となっていますが、ナスダックはまだ0です。ただ、今回は以下の通り2022年のFTDとは様相が違うことがわかります。

今回はFTD後に5営業日以内に売り抜け日(Distribution day)が発生していません。かなり強い資金が入っている証拠であり、昨日の雇用統計後の下落も出来高は前日より低く、簡単に言えば強気継続です。

・FTD(フォロースルーデイ)後の1日目、2日目にDistribution day(売り抜け日)が発生すると95%の確率で失敗。

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) March 17, 2022

・FTD後の3日目にDistribution dayが発生すると70%の確率で失敗。

・FTD後の4日目、5日目にDistribution dayが発生すると30%の確率で失敗。https://t.co/E3uiCYj19F https://t.co/GB0V4XYylk

■ それぞれの言葉の定義:

◇ フォロースルーデイ(FTD)

① 主要指数(S&P500/NASDAQ)が弱く寄りつき、強く引ける日(前日比プラス)を待つ =上昇の試し。

② ①が出現してから4~7日目(が理想、それ以前もその後も出現する)に、出来高を伴って約1.5%以上の上昇を見せる日を待つ。

◇ 売り抜け日(Distribution Day)

前日より「出来高」が増加し且つ「指数が0.2%以上下落」する。

◇ 売り抜け日カウント

以下を満たせば天井圏の下落警戒となる。

● 4週間-5週間で売り抜け日が3-5日起こる(市場上昇中にも発生)

● 2-3週間という短い期間で売抜日が4日あっても当然注意が必要

カウントから25営業日経過後には消滅する。また、上記の条件を満たさなくても売り抜け日がカウントされることもあり、これは「指数が失速する」という意味のカウントとなる。

株価指数が活発な出来高の中で上昇していくなかで、前日と同じような出来高なのに停滞した場合にカウントがなされることがある。

■ 参考:

・FTD(フォロースルーデイ)後の1日目、2日目にDistribution day(売り抜け日)が発生すると95%の確率で失敗。

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) March 17, 2022

・FTD後の3日目にDistribution dayが発生すると70%の確率で失敗。

・FTD後の4日目、5日目にDistribution dayが発生すると30%の確率で失敗。https://t.co/E3uiCYj19F https://t.co/GB0V4XYylk

S&P500, NASDAQ, NYダウは引けにかけて駄々下がり。オニール式では株式市場ステータスが「上昇相場頭打ち」から「株式市場調整中(Market in collection)」にさらに格下げされました。

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) September 30, 2021

株は「買ってはいけません👴」。(2020年は2月25日にMarket in collectionに、その後コロナショック本格化) pic.twitter.com/ihGZiNryQY

CANSLIMの「M」は本当に凄い。

— 秀次郎@戦国のバレンティン(損切會会長, 旧メタ次郎) (@hidejiromoney) November 9, 2021

オニール投資に興味がない人もMの「売り抜け日」の考え方は学ぶべき。知っていればコロナショックも回避し絶妙な時期に資金投入できた。二番底に怯える必要もなかった。

Mでは直近10/1に調整相場入りと判定、10/14に脱出。S&P500はそこから約6%、NASDAQは約8%上昇⤴︎ https://t.co/Idg6JqJLWd pic.twitter.com/6CHQBhDk7Q

3. FRB動向

(FRBの金利動向に気をつける)過去を振り返ると、FRBの金利が引き上げられたことがきっかけで弱気相場が始まり不景気に突入した歴史があります。弱気相場が終わるのは金利が下げられた時が多いです。最も簡単で役に立つ金融指標はFederal Fund(FF)レート(政策金利)。

コンピューターによる自動売買や様々なヘッジサービスによってリスクの高い弱気相場で発生する株価の下落から資金を守るために、ポートフォリオの大部分をヘッジするファンドが現れました。金利が急騰する場面は相場が下落しやすい仕組みになっています。

↓↓(参考元:米FRB特集)

□ 先週のイベント(1月23日〜27日)

◇ 実質GDP

2022年第4四半期の実質国内総生産(GDP)速報値は年率換算で前期比2.9%増と、伸びは市場予想の2.6%を上回った。

堅調な個人消費を追い風に底堅い成長を維持

金利上昇が需要を圧迫する中、成長の勢いは年末に向けて著しく失速

米経済活動の3分の2超を占める個人消費は2.1%増。堅調な労働市場やコロナ禍中に積み上がった貯蓄に下支えされ、自動車を中心にモノへの支出が増加。ただ、伸びは第3・四半期の2.3%からやや鈍化した。

◇ 個人消費支出

12月の個人消費支出(PCE)は前月比0.2%減少(予想0.1%減少)

減少は2カ月連続で23年に向け経済が低成長路線に入る中インフレの鈍化継続を示した。

11月は0.1%減と、当初発表の0.1%増から下方改定された。

◇ PCEコアデフレーター

12月のPCE価格指数は前月比0.1%上がり、上昇率は11月と同じ。

12月の前年同月比伸び率は5.0%(予想5.3%)と、11月の5.5%から鈍化し、21年9月以来1年3カ月ぶりの低水準となった。

変動の大きい食品とエネルギーを除いたコアPCE価格指数は12月の前月比上昇率が0.3%。11月は0.2%だった。

12月の前年同月比伸び率は4.4%と、11月の4.7%から鈍化。21年10月以来の小幅な伸びとなった。

自動車や家具などの耐久財への支出は1.9%減。11月は3%減だった。サービスは0.5%増。住宅・光熱費や航空旅行、ヘルスケアなどへの支出が堅調だった。

個人所得は0.2%増と、4月以来8カ月ぶりの小幅な伸びにとどまり、今後の個人消費の行方に影を落とした。

賃金は0.3%増で、伸びは11月と同じ。インフレ鈍化を受け、消費者の購買力が拡大していることを意味する。

◇ ミシガン大消費者信頼感指数

予想64.6に対して64.9と強含む

2022年6月以降底打ちして回復しており景気見通しがよくなってきている

□ 今週のイベント(1月30日〜2月3日)

◇ 米1月雇用統計

米労働省が3日発表した1月の雇用統計で、非農業部門雇用者数は51万7000人増加し、市場予想を上回る伸びとなった。失業率は3.4%と53年半超ぶりの低水準。賃金の上昇率は一段と緩やかになったものの、労働市場の引き締まり継続を示唆し、米連邦準備理事会(FRB)のインフレ対応を複雑にする可能性がある。

ロイターまとめた非農業部門雇用者数のエコノミスト予想は18万5000人増。12万5000人増から30万5000人増まで幅があった。1月の雇用の伸びは、22年の月間平均である40万1000人増も上回った。

凄まじい乖離でしたね。2023年に利下げを見込んでいた投資家も多いと思いますが、雇用統計、そしてISMも55と高く、少し暗雲立ち込めています。

非農業部門雇用者数:

予想:+18万5000人

結果:+51万7000人

失業率:

YoY+3.4%

予想+3.5%

賃金:

YoY+4.4%

予想+4.3%

後続で金利織り込み動向を確認しますが、スルスルと利下げ、株高とはならないのかもしれません。次は2月14日、バレンタインデーにCPI発表があります。チョコ食いながら発表を待機しましょう。

尚、円安(笑)秀次郎もドルショート握ってたので「ええ加減にせえよ」と思いました(笑)ええ加減にせえ!www

◇ 米ISM非製造業指数

米供給管理協会(ISM)が3日発表した1月の非製造業総合指数(NMI)は55.2と、2022年12月の49.2から上昇した。新規受注回復とともに企業の支払い価格の伸びは鈍化し、年内の米景気後退を巡る懸念が漂う中で明るい兆しを示した。

ロイターがまとめたNMIの市場予想は50.4だった。NMIは昨年12月、20年5月以来、2年7カ月ぶりに50を割り込んでいた。

◇ 米雇用コスト

米労働省が31日に発表した2022年第4・四半期の雇用コスト指数(ECI)は前期比1.0%上昇と、伸びは第3・四半期(1.2%)から鈍化し、21年第4・四半期以来1年ぶりの低水準となった。

◇ 米12月求人件数

米労働省が1日に発表した2022年12月の雇用動態調査(JOLTS)は、求人件数が57万2000件増の1101万2000件となった。ロイターがまとめたエコノミスト予想は1025万件だった。

金利上昇やリセッション(景気後退)への懸念が高まっているにもかかわらず、労働需要が依然として強く、米連邦準備理事会(FRB)が引き締め路線を維持する可能性があることが示唆された。

◇ FOMC(連邦公開市場委員会)

米連邦準備理事会(FRB)は1月31─2月1日に開いた連邦公開市場委員会(FOMC)で、フェデラルファンド(FF)金利の誘導目標を0.25%ポイント引き上げ4.50─4.75%とした。

パウエルFRB議長がFOMC後に行った会見の内容は以下の通り。

______________

*過去1年、われわれは力強い行動を取った

*多くの措置を講じたが、全面的な効果はまだ感じられない

*なお取り組むべきことが多くある

*十分に制約的なスタンスとなるために、継続的な利上げが適切と引き続き想定

*制約的なスタンスをしばらくの間維持することが必要となる公算大

*経済は昨年、大幅に減速した

*消費者支出は抑制されているもよう

*住宅市場の活動減速が継続

*賃金の伸びは高止まり

*雇用市場は極めてタイトな状況

*雇用の伸びは堅調

*雇用の増加ペースと名目賃金の伸びは鈍化も、労働市場は依然均衡を欠く

*労働需要は供給を著しく上回る

*インフレは目標を大幅に超えている

*過去3カ月のインフレ指標、利上げペースの減速が適切であること示す

*インフレが鈍化傾向にあると確信するにはさらにかなり多くの証拠が必要

*長期インフレ期待は引き続き抑制されているが、自己満足の根拠とはならず

*高インフレによる打撃を強く認識

*インフレがFRBの二大責務の双方に及ぼすリスクを注視

*住宅需要に政策効果見られるが、完全な効果実現には時間がかかる

*政策効果発現までのタイムラグを考慮し、今日25bp(ベーシスポイント)の利上げを決定した

*利上げの累積効果発現の遅れを考慮し、利上げ幅ペース鈍化を継続

*ペースが鈍化すれば目標に向けた進捗をより良く評価できるようになる

*会合ごとに意思決定を行う

*インフレ抑制に向けわれわれの持つ手段を使用することに集中

*インフレ抑制にはトレンドを下回る成長率と労働市場の軟化が必要

*これまでの経験から、早すぎる緩和を警戒

*目的を完遂するまで方針を維持する

*目標達成に向けできることは何でもする

*われわれの焦点は、金融情勢の短期的な変動ではなく、より広範な金融環境の持続的な変化

*まだ十分に制約的な金利水準には至っていない

*政策決定の際には金融情勢もその他の状況も考慮する

*インフレ低下プロセスは初期段階にある

*労働市場の好調が続く中、インフレ低下が進行していることは喜ばしい

*多くの指標から見て、労働市場は依然として非常に強い

*3月FOMCで利上げ経路を評価し直す

*ターミナルレート(利上げの最終到達点)がどこかはまだ決定していない

*今から3月にかけてのデータに注目する

*データが弱くなれば、それに沿った判断を行う

*金利に十分に対応しないことによるリスクを管理するのは非常に困難

*インフレの再来は望まない

*引き締め過ぎることは望んでいないが、行き過ぎた場合に対応するツールを持っている

*仕事は完全には終わっていない

*住宅関連を除く中核(コア)サービスのインフレは依然4%で推移

*インフレ対応での勝利宣言は時期尚早

*多くの要因がインフレを押し上げ

*インフレの全ての側面が低下するのを確認するまで、われわれはまだ多くの仕事をする必要がある

*モノのセクターでディスインフレが始まったと確認しているが、PCE価格指数の4分の1程度だ

*住宅市場のディスインフレも進行中

*ディスインフレのプロセスが近く、住宅関連を除く中核(コア)サービスでも見られると想定するが、まだ確認していない

*インフレに関し、責務を完了する必要

*十分に制約的なスタンスとするために、われわれはさらに数回の利上げ巡り討議

*十分に制約的な水準からそれほど遠くない

*政策がどの程度制約的であることが十分か、判断に努めている

*(利上げ休止について協議したかという質問に対し)金利の先行き巡る協議に多くの時間割いた

*(債務上限に関する質問に対し)議会が債務上限を引き上げることが前進する唯一の方法

*議会は債務上限引き上げる必要

*われわれは債務上限巡る議論に関与せず

*金融政策担当者、利上げ停止の時期とは考えず

*今後の道筋まだ決定していない

*利上げ停止はFOMCが現時点で協議しようとしているものではない

*私見では、労働市場が均衡を取り戻さなければ、インフレの持続可能な2%への回帰はないだろう

*著しい経済の落ち込みなく、インフレを2%に回帰させる道筋は存在する*労働市場の悪化はまだ見られない

*予想以上に経済が減速することもありうるが、それは基本シナリオではない

*プラス成長は続くが、そのペースは緩やかと予想

*世界情勢はやや改善している

*インフレが低下すればセンチメントも改善

*建設支出などが今年のプラス成長を支える

*インフレに関する蓄積された証拠が出てくれば、時間をかけて政策に反映される

*われわれはこの任務完遂を強く決意している

*われわれの仕事はインフレを目標値に戻すことであり、勝利宣言には慎重であるべき

*道のりはまだ長い

*インフレ低下は経済全体に波及しなければならない

*現在の見通しでは、今年中に利下げを行うことは適切でない

*インフレのより速い低下が確認されれば、政策に組み込む

*市場はわれわれよりもインフレが一段と速く鈍化すると見込んでいる

*抑制された成長が継続し、景気後退に陥ることなく、インフレが緩やかに鈍化すると予想する

*われわれと市場の予想は異なる

*われわれの見通しを正しければ、年内の利下げは想定せず

*インフレがわれわれの予想以上に速いペースで鈍化すれば、政策決定に反映される

*新型コロナウイルス、もはや経済に大きな影響及ぼさず

*賃金・価格スパイラルの兆候を確認していないが、確認されれば手遅れとなり、それは許されない

*一段のディスインフレが経済活動を活性化させる可能性がある

*金融状況を注視、状況は12月以降ほぼ変化なし

*FRBが実施している引き締めを市場が反映することが重要

*インフレ低下には時間と忍耐が必要となる見通し

*インフレのペース巡り、FRBと市場いずれの予想が正しいか見極める必要

*結果、金利をより長期間高水準で維持する必要

*議会が債務上限問題を解決すると確信

*債務上限を巡る協議が続く中、金融市場の状況を注視する

______________

◇ 米労働生産性

米労働省が2日発表した2022年第4・四半期の非農業部門の労働生産性(速報値)は年率換算で前期比3.0%上昇した。伸び率は市場予想の2.4%を上回った。労働コストの上昇率は鈍化した。

第3・四半期分の上昇率は1.4%と、前回発表された速報値の0.8%から上方改定された。

第4・四半期の前年同期比は1.5%低下。22年の年間は1.3%下げた。

□ 金利動向(FF先物金利/市場の利上げ織り込み)

参考:CME FedWatch

◇ 前提知識:FRBによる金利引上げ

1回目:0%-0.25% → 0.25%-0.50%

2回目:0.25%-0.50% → 0.50%-0.75%

3回目:0.50%-0.75%→ 0.75%-1.0%

4回目:0.75%-1.0% → 1.0%-1.25%

5回目:1.0%-1.25% → 1.25%-1.50%

6回目:1.25%-1.50% → 1.50%-1.75%

7回目:1.50%-1.75% → 1.75%-2.00%

8回目:1.75%-2.00% → 2.00%-2.25%

9回目:2.00%-2.25% → 2.25%-2.50%

10回目:2.25%-2.50% → 2.50%-2.75%

11回目:2.50%-2.75% → 2.75%-3.00%

12回目:2.75%-3.00% → 3.00%-3.25%

13回目:3.00%-3.25% → 3.25%-3.50%

14回目:3.25%-3.50% → 3.50%-3.75%

15回目:3.50%-3.75% → 3.75%-4.00%

16回目:3.75%-4.00% → 4.00%-4.25%

17回目:4.00%-4.25% → 4.25%-4.50%

18回目:4.25%-4.50% → 4.50%-4.75%

19回目:4.50%-4.75% → 4.75%-5.00%

20回目:4.75%-5.00% → 5.00%-5.25%

基本は「25bps」ずつの利上げです。しかし、景気動向によっては50bps利上げすることも考えられます。2022年5月FOMCは50bps実行、6/7/8月に75bpsの利上げを実行と、大幅な利上げを行なってきました。

11月も75bps(これで4回連続75bps)、12月は50bpsの利上げ、2月は25bpsの利上げが実行されました。つまり18回目まで利上げが終わっています。

16回目:3.75%-4.00% → 4.00%-4.25%

17回目:4.00%-4.25% → 4.25%-4.50%

18回目:4.25%-4.50% → 4.50%-4.75%

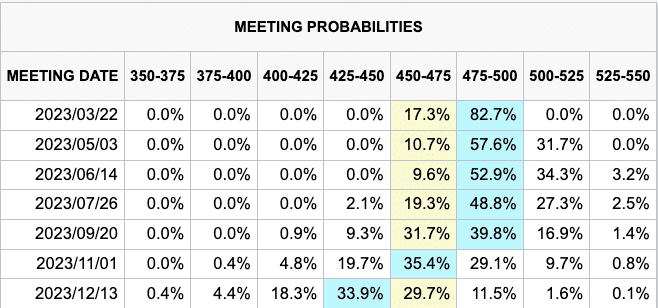

(雇用統計前)

(雇用統計後)

3月22日のFOMCで50bpsの利上げが織り込まれています。市場コンセンサスは政策金利5.0%で打ち止めでしたが、5.25%まであり得ると市場は考えています。

そう甘くはないですね。まるで人生みたいです。

□ FRBのバランスシート(BS)拡大・縮小動向

BSが拡大するということは、市場に流通する資金が増大して、景気を加熱させることに繋がります。FRBは金利を引き上げる前に、まずはバランスシート(BS)の拡大停止(テーパリング、資産買い入れプログラムの変更)を実行します。すでにテーパリングは2022年3月に終了しています。

※資産買い入れプログラムについて、米国債を月800億ドル(約8兆4千億円)、住宅ローン担保証券(MBS)は同400億ドルのペースで買い入れていました。こちらのペースを下げることを「テーパリング」といいます。

現在の推移です。順調にシュリンクしています。利上げと緊縮の二刀流を進めています。

今は景気を冷ます「BS縮小」が6月1日より始まっています。「テーパリング」はFRBのBSの「拡大」を細切にして終了させていくことですが、その後利上げ、そして次はBSの「縮小」です(テーパリング→利上げ→BS縮小/QT)。

BSの縮小ですが、量的緩和で購入した債券などが償還された時に再投資しない場合はFEDのBSは縮小していきます。このようにバランスシートを縮小することを「QT(Quantitative Tightening)」といいます。

前回は4回利上げがおこなわれたあとQTが実施されましたが、今回は「約9兆ドルに膨れ上がっているバランスシートについては6月、7月、8月に毎月475億ドル圧縮し、9月から最大950億ドル圧縮する」ということで既に縮小は開始されています。

ただ、以下の記事でお伝えしておる通り、QTの半分程度はリバレポで相殺できる見込みとなっておる

□ ブレイクイーブンインフレ率(期待インフレ率)

「ブレイクイーブンインフレ率」とは、「債券市場が期待するインフレ率」を意味します。株価にとって重要な実質金利は次の項目の長期金利から期待インフレ率を差し引くことで算出されます。

10年は2.22%(先週末2.33%)、5年は2.27%(先週末2.33%)とほぼ横ばいです。債券市場はあまり雇用統計に動じていません・・・。短期的に長期金利は上昇しましたが、長期的には結局はデフレを織り込んでいますね。

5年で2.27%というのは5年後に2.27%のインフレ率を期待するという意味ではありません。5年間の幾何平均インフレ率の予想が2.22%という意味です。

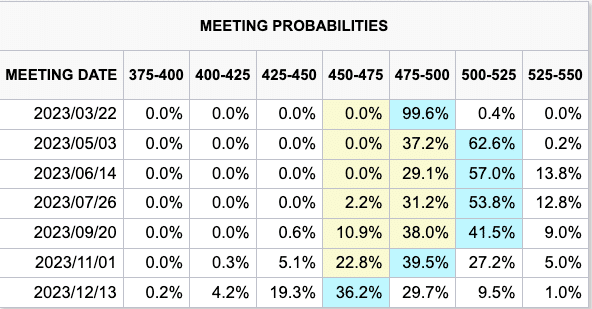

□ 長期金利(2・5・10年債利回り)

長期金利の動向は株式市場関係者は非常に注意深く見ています。10年債利回りと株式のバリュエーションは「シーソーゲーム」の関係にあるからです。

長期金利が上がれば(債券が売られれば)株のバリュエーションは下がります。

以下は2020年からの推移です。頭打ちし下落に転じていますが、金曜日にぴょこっと上昇しました。

雇用統計の結果にびっくりした結果、10年債は3.4%程度から3.52%まで上昇です。利回りが下がりいい感じだったのに、やってくれましたね。

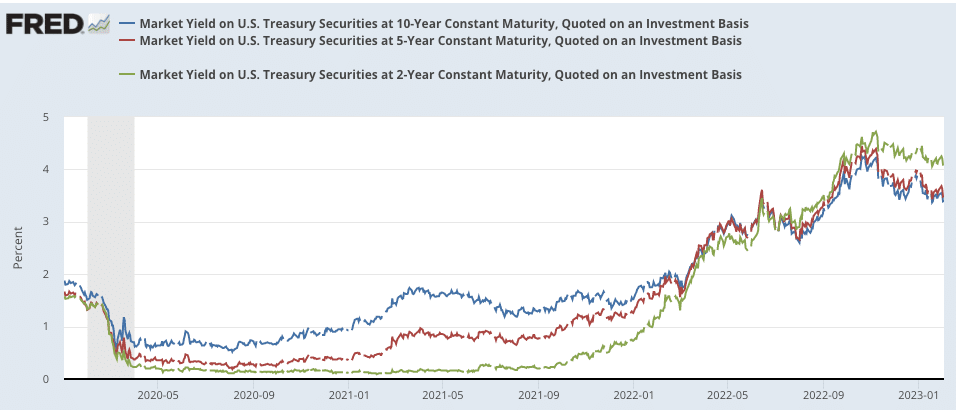

4. プットコールレシオ

直近の投資家心理を確認します。

プットコールレシオ = Put売買金額 /Call売買金額

⑴プットコールレシオ > 1 = Putの売買代金が大きい = 投資家が株式相場下落を期待(悲観的)

⑵プットコールレシオ < 1 = Callの売買代金の方が大きい = 投資家が株式相場上昇を期待(楽観的)

上記で算出されます。つまりプットコールレシオが1を超えているということはPutの売買代金の方が大きく下落を警戒する投資家が多いことを意味します。(オニール流では1.15が基準)

これは相場が悲観的なことを意味しており相場の底局面ではプットコールレシオが高くなる傾向があります。

一方、プットコールレシオが1を下回っているということはCallの売買代金の方が大きく上昇を期待する投資家が多いことを意味します。ただ、これは楽観的であるということを意味しており、相場の高値圏ではプットコールレシオは低くなる傾向があります。

2月3日(金)終了時点では0.7となっています。1月27日(金)終了時点では0.87となっていました。さらに楽観的な水準に戻ってきています。

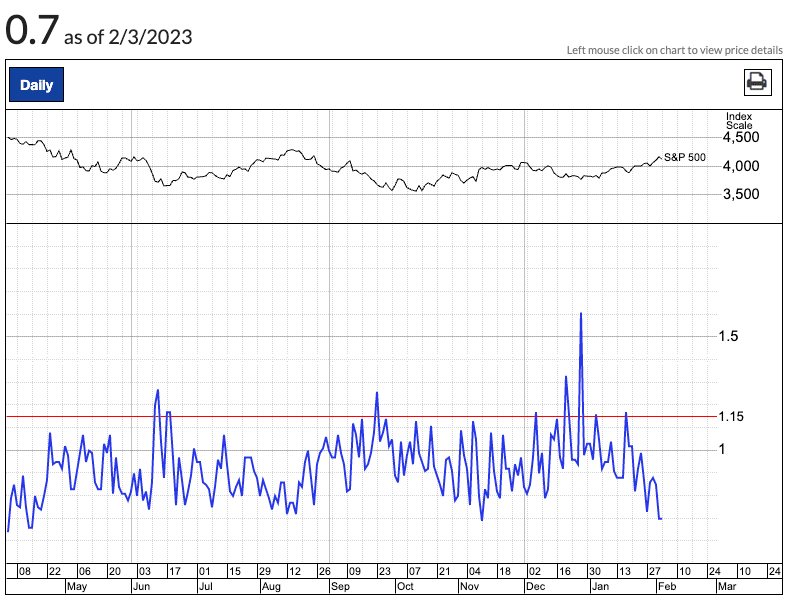

5. Volatility index(VIX指数/恐怖指数)

VIXとは市場で取引されている価格から逆算された「株式市場のボラティリティ」のことを指します。

株価指数は上昇時は緩やかに上昇し、下落時は急落します。市場参加者が高いボラティリティを見込んでいるということは、市場に対して不安を抱いていると想像できます。

VIX指数は株価の先行きにどれほどの振れ幅(ボラティリティー)を投資家が見込んでいるかを示す「株価変動率指数」のうち、米国株を対象にした指数。通常、株安が懸念される局面で上昇し、20を超えると不安心理が高まっていると解釈される。その場合、「株価が今後1年間に約7割の確率で上下20%の範囲で変動する」と投資家が予想していることを示す。

2008年の金融危機の際にVIX指数が80超に上昇して注目を集めた。18年2月と10月にもVIX指数の上昇をきっかけに米国株が下落する場面があった。VIX指数の上昇に連動して機械的な株売りを出す「リスク・パリティ」などと呼ばれるファンドが存在するからだ。

S&P500指数(VIX:青)とNASDAQ100(VXN:赤)のVIX指数の5年推移は以下となります。VIXは20を下回って推移しています。かなり楽観的になってきていますね。

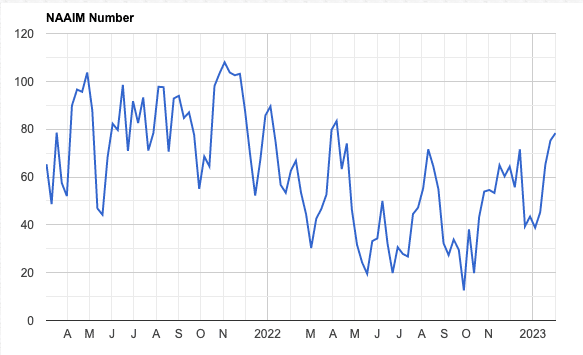

6. アクティブファンドマネージャーの動向(NAAIM Number)

次にNAAIM Numberです。NAAIM Numberはアクティブファンドの投資動向です。100を超えるということはアクティブファンドがレバレッジをかけていることを意味します。

2月1日時点までですが、78まで上昇してきています。ようやく機関がやる気を出してきていますね。とはいえ2月3日の雇用統計結果で少しポジションは下げているのではないかなと想像します。

上昇相場には「常に100を超える」彼らのレバレッジが必要です。例えば2020年のコロナショック後の上昇相場時のNAAIMが以下です。

9月のレイバーデイあたりで60程度になったのが底で、それ以外はずっと高い水準を維持していますよね。このようなバブル相場の時こそ、鬼気迫る思いでフルインベストする時なのです。秀次郎はこの相場環境を首を長くして待っております。資産100億円を目指すにはビッグウェーブが必要です。

7.注目経済指標の動向

以下が今週の経済指標発表でした(マネックス経済指標カレンダーを参考)。盛り沢山ですね。雇用統計など詳細は「3.FRB動向」を参照。

それでは良い週末を!

ーFINー

この記事が気に入ったらサポートをしてみませんか?