CANSLIMの「S」とは?

当noteではハイパーグロース企業をグロース神のウィリアム・オニールの投資法を用いて分析しています。(個別株分析&マーケット分析マガジンはこちら)

オニールがファンダメンタルで重視する項目としてCANSLIM分析があります。CANSLIMはそれぞれの頭文字に意味があります。

当記事ではCANSLIMの「S」についてお伝えしていくぞ!手取り早く条件を知りたいという衆は以下を参考にしてくれい!

詳しくは記事の中で説明しておるぞ!

![]()

「S」の条件(絶対条件ではない)

(供給側)

✅発行済株式数が多い銘柄は上昇しにくい

✅長期間かけて自社株買を継続している企業

(需要側)

✅株価下落時で出来高が枯れてきているか、上昇時に出来高を伴っている

(補足条件)

✅経営陣が発行済株式の1%-3%以上を保有(中小型株なら3%以上)

✅過去2-3年の間に総資本に対する負債率が減少している

(注意点)

✅過度な株式分割を行う企業は危険

1.「S」=株式の需要と供給

経済学の原理ではモノの価格は需要と供給によってきまります。この需要と供給の基本原理は株式市場にも例外なく存在します。

オニールはウォール街のアナリストの目標株価などの意見よりも、この基本原理の方がよほど重要としておるぞ!株価はIQや学歴では決まらんからの

![]()

株式の供給が少なく、なおかつ需要が多ければ株価は大きく上昇しやすいのは簡単に理解できますよね。

この項目では、オニールがどのように「S」を判定しているかという点についてお伝えしていきたいと思います。

2.「S」の基準

まずは「S」の基準についてお伝えしていきたいと思います。

「S」の条件(絶対条件ではない)

(供給側)

✅発行済株式数が多い銘柄は上昇しにくい

✅長期間かけて自社株買を継続している企業

(需要側)

✅株価下落時で出来高が枯れてきているか、上昇時に出来高を伴っている

(補足条件)

✅経営陣が発行済株式の1%-3%以上を保有(中小型株なら3%以上)

✅過去2-3年の間に総資本に対する負債率が減少している

(注意点)

✅過度な株式分割を行う企業は危険

2.1. 「S」の供給側からの条件

まずは「S」の条件についてです。「C」や「A」は絶対条件がありましたが、それほど強い条件というわけではありません。

まずは需要と供給の供給の側面じゃ!これは発行済株式と浮動株が重要になってくる

![]()

市場に供給されている株式が多いと、多くの投資家が株を買い上げないと株価が上昇しないので上昇しにくいのです。

例えば、リンゴを買いたい人が10人いたとしましょう。しかし店頭に3個しか並んでいないケースと20個並んでいるケースでは、前者は値上げされる可能性が高いのは想像できますよね。

株式投資でも同じことがいえるのです。供給されている株式数は少ない方が大幅に上昇する可能性があるのです。この流通している株式数の多さというのが「発行済株式数×浮動株比率」です。

浮動株比率とはなんですか?

![]()

企業の株の中には経営陣が保有していたり、他の企業との持ち合いで政策的に保有されている銘柄があるからの。通常時に市場で取引される可能性のある株式数の比率ととらえるがよいぞ!

![]()

浮動株が具体的にどの水準なのかという具体的な数値に対する言及はなされていません。ただ、50億株は供給量が多く、5000万株は少ないと記載されていたので個別株分析では参考に評価していきたいと思います。

まあ、多いから必ずしも悪いわけではないからの。供給量が少ないと株価が急上昇する反面、急落するリスクもあるゆえ注意したいところじゃの!

![]()

また、自社株買を行なっている企業は発行済株式数を自ら減らしているのでポジティブであるとしています。

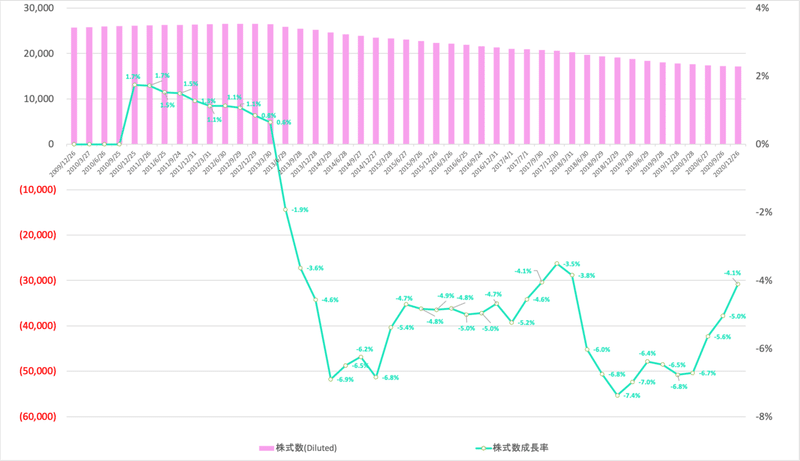

具体的には自社株を10%以上保有していれば相当量であると表現しています。米国株は近年自社株買を積極的に行う企業が増えており、AAPLは以下の通り10年間で株式数を40%ほど減少させています。

自社株買は発行済株式数を減らすだけでなく、EPSも上昇させますからね!

更に株価が安いというアナウンス効果もあることから、非常に有効な株主還元策といえますよ!

![]()

2.2. 「S」の需要側からの条件

株価を押し上げるのは個人投資家ではなく機関投資家です。機関投資家の買いが確認できない銘柄は株価が大幅に上昇することはありません。

機関投資家が購入しているかを見分ける方法としてオニールは以下2点を提唱しています。

✅株価上昇時に大きな出来高を伴っている

✅株価下落時に出来高が枯れている

株価上昇時に出来高が増加しているのは機関投資家が購入している分かりやすいサインですね。

一方、株価下落時に出来高が減少していれば、機関投資家以外の短期日和見的な投資家が利確をしているという合図でもあります。つまり、腰の入った機関投資家の比率が多くなり売り方が減っているということを示す合図でもあるのです。

以下、オニールが株価が上昇する最も典型的なパターンとして上げているカップウィズハンドルについての説明と出来高についての説明を読んでいただければ理解がすすむかと思います。

【カップウィズハンドル】

ベーシックなケースではあるがオニール本を読んだ内容をもとに何故カップウィズハンドルが上昇に適したチャートなのかの図解が以下ぞ

— 信太郎🏯投資に挑む天下人 (@nobutaro_mane) April 23, 2021

①:上昇で利が乗った個人投資家や短期筋(a) の利確発生

②:aと機関投資家のポジション入れ替わり

③:a枯渇で上昇

④:③で買ったa達の振るい落とし

⑤:Go on!! pic.twitter.com/j3WCM3c9i4

【出来高について】

株価って面白うて、同じ量の買があれば同じだけ上がるわけじゃないんよのぉ

— 信太郎🏯投資に挑む天下人 (@nobutaro_mane) April 9, 2021

例えば

買増基調の長期保有投資家集団A

早く売りたい投資家集団B

しか株主がおらんと仮定して今株価が$100とする

集団Bが20%保有の場合を考える。つまり潜在的売り玉が少ない状態。

2.3. 「S」の補足条件

株式の需給に直接は関係ないものの、あった方がよいとしてSで取り上げられているものをお伝えします。

1つは経営陣の株式保有比率です。大企業であれば1%-3%、中小企業であればそれ以上の比率を保有していることが望ましいとしています。

経営陣が一定数以上の株式を保有しているということは、株価が上昇した時に経営陣自身の資産が増えることにつながるからの!

![]()

大企業の基準が難しいですが、一般的に時価総額100億ドル以上の企業を大企業として分類します。(約1兆円ということですね)

また、二つ目の基準として過去2-3年の間に総資本に対する負債率が減少しているか企業が望ましいとしています。

負債が大きいと金利が高くなったり深刻な不景気が訪れると、負債率が高い企業はEPSに大きな打撃を受けるからです。

過去2-3年に総資本に対する負債比率が減少しているような企業は検討の余地があるとしています。利息の支払いにかかる費用が削減となりEPSの増加をもたらすからです。

2.4. 「S」の注意点

またSを見る上で注意する点として過度な株式分割が行われているかどうかという点を挙げています。

株式分割はたしかに一見すると株価が低くなるので投資家を引きつけやすいですが、流通する株式数が多くなるという負の側面もあります。

1対5のような過度な株式分割をすると供給量が一気に増えるので、値動きの思い大資本の企業状態になるのを早めるとして警鐘をならしています。

株価が1-2年ほど順調に上昇していた企業が、強気相場の終盤や弱気相場の初期段階に度を超えた株式分割を行うと注意が必要です。

更に1-2年以内に2回目の分割を行うと一層の注意が必要となります。経験豊富なプロ投資家や少数の賢明なる個人投資家が過度の株式分割で賑わっている間に利益を確定しようと考えるためです。

オニールは株式分割を2回か3回行うと株価が天井を打つ傾向にあるとしておるぞ!

![]()

まとめ

今回は株式の需要と供給を表す「S」についてみてきました。内容をまとめると以下となります。

「S」の条件(絶対条件ではない)

(供給側)

✅発行済株式数が多い銘柄は上昇しにくい

✅長期間かけて自社株買を継続している企業

(需要側)

✅株価下落時で出来高が枯れてきているか、上昇時に出来高を伴っている

(補足条件)

✅経営陣が発行済株式の1%-3%以上を保有(中小型株なら3%以上)

✅過去2-3年の間に総資本に対する負債率が減少している

(注意点)

✅過度な株式分割を行う企業は危険

この記事が気に入ったらサポートをしてみませんか?